B.O.I. N° 4 DU 11 JANVIER 2010

2. Récapitulatif sur le lieu d'imposition des prestations visées à l'article 259 B

149.Les prestations de services de la nature de celles visées à l'article 259 B sont en principe imposables en France lorsque le prestataire y est établi conformément à l'article 259-2°.

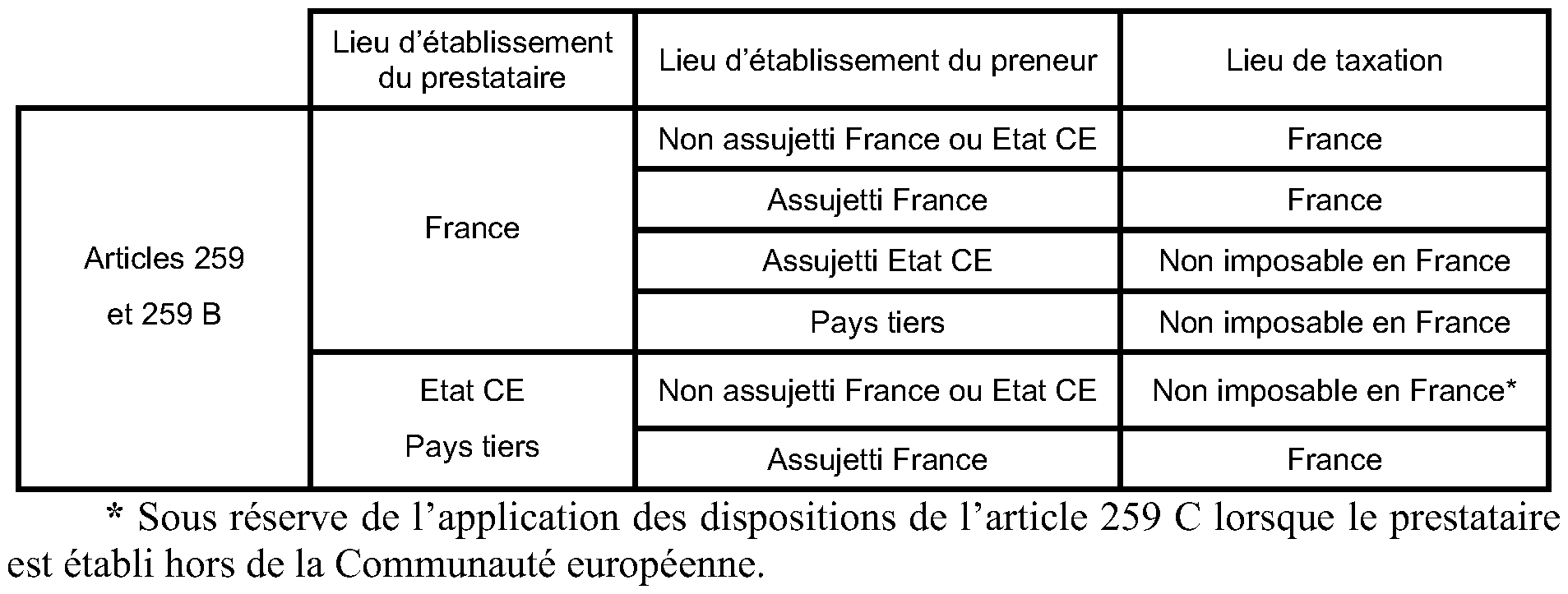

150.Tableau récapitulatif du lieu d'imposition des services de la nature de ceux visés à l'article 259 B rendus à un preneur assujetti ou à un preneur non assujetti.

Etat CE : désigne un Etat de la Communauté européenne autre que la France.

Pays tiers : pays n'appartenant pas à la Communauté européenne et territoire d'un Etat membre exclu du territoire de la Communauté européenne (art. 256-0 du CGI).

151.ATTENTION : pour les services rendus par voie électronique et les services de télécommunication, de radiodiffusion et de télévision, cf. § 152 et suivants.

VII. Les services fournis par voie électronique (art. 259 D)

152.Les prestations de services fournis par voie électronique, telles que définies aux § 146 et suivants , qui sont réalisées par des assujettis non établis dans la Communauté européenne sont réputées se situer en France lorsqu'elles sont réalisées au profit de preneurs non assujettis qui sont établis ou ont leur domicile ou leur résidence habituelle en France.

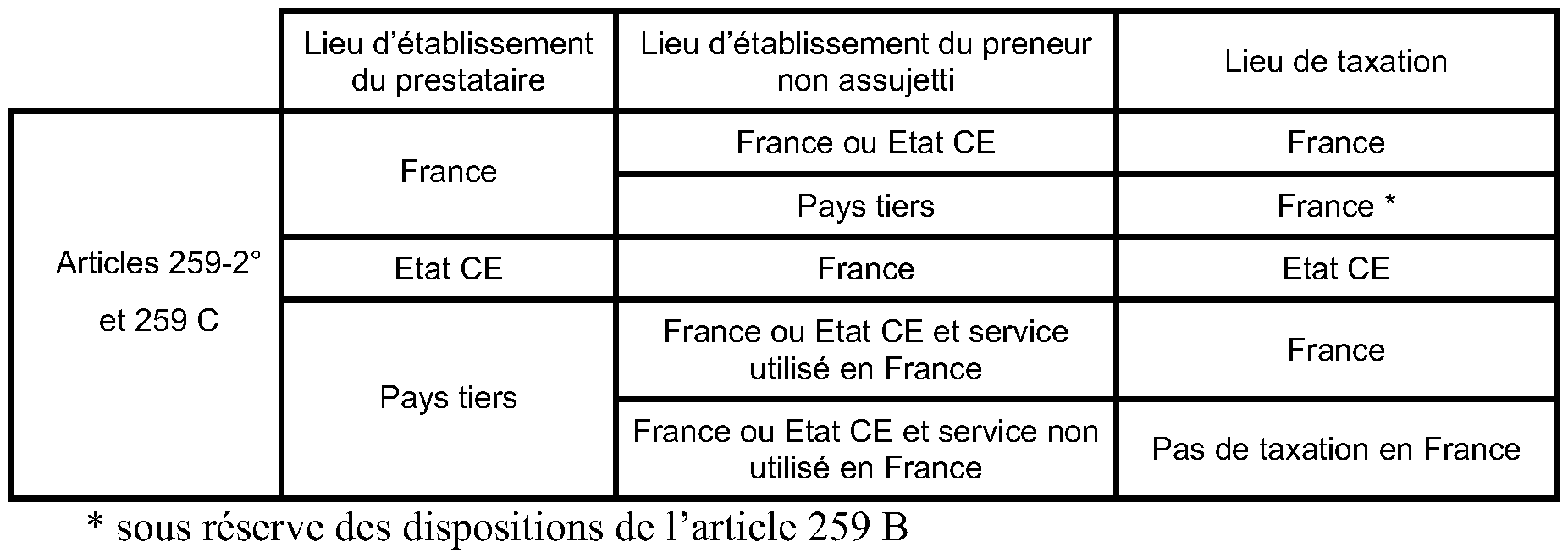

153.Récapitulatif :

Etat CE : désigne un Etat de la Communauté européenne autre que la France.

Pays tiers : pays n'appartenant pas à la Communauté européenne et territoire d'un Etat membre exclu du territoire de la Communauté européenne (art. 256-0 du CGI).

Preneur : client direct du prestataire.

154.Pour information : ces dispositions sont applicables jusqu'au 31 décembre 2014. A compter du 1 er janvier 2015, les services fournis par voie électronique, ainsi que les services de télécommunication, de radiodiffusion et de télévision seront taxables en France lorsque le preneur est une personne non assujettie qui y sera établie ou y aura son domicile ou sa résidence habituelle quel que soit le lieu d'établissement du prestataire (France, autre Etat membre de la Communauté européenne ou pays ou territoire exclu de la Communauté européenne).

Ces modifications feront l'objet de commentaires à paraître ultérieurement.

VIII. Les prestations désignées à l'article 259 C

1. Nature des services visés

155.Outre les prestations de services qui sont taxables en France en application des articles 259, 259 A et 259 D, les dispositions de l'article 259 C prévoient que, pour les services autres que ceux visés aux articles 259 A et 259 D, le lieu des prestations de services est réputé situé en France lorsque :

- elles sont fournies à des personnes non assujetties qui sont établies ou domiciliées ou ont leur résidence habituelle en France ou dans un autre Etat membre de la Communauté européenne ;

- elles sont effectuées par un prestataire qui a établi le siège de son activité économique ou qui dispose d'un établissement stable à partir duquel les services sont fournis en dehors de la Communauté européenne, ou qui, à défaut d'une telle situation, a son domicile ou sa résidence habituelle en dehors de la Communauté européenne ;

- et que les services sont effectivement utilisés ou exploités en France.

156.Sont donc visées par l'article 259 C les prestations de services de toute nature autres que :

- les prestations de transport de biens, y compris intracommunautaires, et les prestations accessoires à ces transports ;

- les prestations de transport de passagers ;

- les expertises ou les travaux portant sur des biens meubles corporels ;

- les prestations réalisées par les intermédiaires agissant au nom et pour le compte d'autrui ;

- les locations de moyens de transport de courte durée ;

- les services se rattachant à un bien immeuble ;

- les prestations de services culturelles, artistiques, sportives, scientifiques, éducatives, de divertissement ou similaires telles que les foires ou les expositions, y compris les prestations des organisateurs de telles activités, ainsi que les prestations accessoires à ces activités ;

- les ventes à consommer sur place ;

- les prestations uniques des agences de voyages ;

- les services fournis par voie électronique.

157.Ces dispositions s'appliquent également, lorsque le preneur n'est pas assujetti et que le prestataire est établi hors de la Communauté, aux locations de moyens de transport autres que de courte durée dont le lieu est en principe situé en dehors de la Communauté 39 (pour la définition des moyens de transport, cf. paragraphes 35 et suivants ).

158.Récapitulatif :

Etat CE : désigne un Etat de la Communauté européenne autre que la France.

Pays tiers : pays n'appartenant pas à la Communauté européenne et territoire d'un Etat membre exclu du territoire de la Communauté européenne (art. 256-0 du CGI).

Preneur : client direct du prestataire.

2. Notion d'utilisation ou d'exploitation effectives

159.Les critères d'utilisation ou d'exploitation effectives tiennent compte de la nature de chaque service visé par les dispositions de l'article 259 C et des conditions dans lesquelles celui-ci est utilisé ou exploité. L'analyse doit donc être effectuée au cas par cas.

160.A titre d'exemple :

- les prestations de publicité sont situées en France sur le fondement de l'article 259 C lorsque l'endroit à partir duquel sont diffusés les messages publicitaires au public cible est situé en France, c'est à dire, notamment dans le cadre d'une campagne publicitaire par voie d'affichage, si les panneaux publicitaires sont situés en France, ou dans le cadre d'une campagne de presse si le média écrit est diffusé à titre principal en France, ou encore dans le cadre d'une campagne audiovisuelle, si le média émet à destination du public français. Le fait que le média puisse être reçu au delà de la France est sans incidence lorsque le public cible est effectivement situé en France (CJCE, arrêt du 19 février 2009, aff. C-1/08, « Athesia Druck ».) ;

- les locations de moyens de transport sont réputées être utilisées ou exploitées en France à proportion des distances qui y sont parcourues 40 . Afin d'apprécier ces éléments, le prestataire doit obtenir les informations nécessaires du preneur et en vérifier l'exactitude au moyen, le cas échéant, des dispositifs de localisation dont serait équipé le moyen de transport loué et qui permettent d'en déterminer la position géographique. A défaut de pouvoir établir de manière précise la proportion de l'utilisation en France sur la base de ces éléments, les véhicules dont l'immatriculation en France est imposée par la réglementation nationale en vigueur sont présumés faire l'objet d'une utilisation ou exploitation effective en France ;

- les prestations de télécommunication fournies au moyen d'une ligne fixe, sont réputées effectivement utilisées en France lorsque le téléphone du bénéficiaire qui émet la communication s'y trouve. Dans le cas d'un téléphone mobile, l'utilisation ou l'exploitation effectives sont présumées avoir lieu en France lorsque la carte SIM y a été délivrée, sauf à ce que des éléments permettent d'établir que l'appel a été émis à partir d'un autre endroit ;

- le lieu d'utilisation ou d'exploitation effectives des services de radiodiffusion et de télévision, qui permettent au preneur de regarder la télévision ou d'écouter la radio est réputé se situer en France lorsque les appareils du bénéficiaire permettant de recevoir ces services y sont situés, ce qui dans de nombreux cas correspond au lieu d'un immeuble où l'accès à ces services est fourni.

Exemple 25 : les services de télévision par satellite fournis dans la résidence secondaire située en France d'un vacancier ayant son domicile habituel dans un autre Etat membre de la Communauté que la France, par un opérateur établi dans un pays tiers à la Communauté européenne sont imposables en France dès lors que le point de connexion aux services de télévision est situé en France.

IX. Cas particulier des prestations de services rendues à des organisations internationales établies dans un Etat membre de la Communauté européenne autre que la France

161.Les prestations de services rendues à une organisation internationale établie dans un autre Etat membre de la CE, sans y être assujettie au sens des articles 256 A et 259-0 du CGI sont normalement soumises à la TVA lorsqu'elles sont situées en France en application des règles de territorialité.

162.Toutefois, en vertu de la décision ministérielle du 29 juillet 1980, certaines prestations de services dont le lieu d'imposition est situé en France ne sont pas soumises à la TVA sous réserve de satisfaire aux conditions suivantes :

- il doit s'agir de prestations de services désignées à l'article 259 B du CGI ;

- ces prestations doivent être fournies par une entreprise française à une organisation internationale établie dans un Etat membre de la CE autre que la France et n'y étant pas assujettie à la TVA ;

- les textes ou les accords internationaux concernant l'organisation doivent faire obligation à la France d'assurer l'effacement de l'incidence de la TVA ;

Il est confirmé que les prestations en cause ouvrent néanmoins droit à déduction pour le prestataire.