SECTION 2 RÉGIME FISCAL

SECTION 2

Régime fiscal

Le régime d'imposition à la TVA des agents de voyages, défini par les articles 266-1- e et 279- b septies du CGI, n'est applicable, sous conditions, qu'aux entreprises habilitées à exercer cette activité, par la réglementation professionnelle (cf. L 621 ).

A. L'ENTREPRISE DE TRANSPORT EST HABILITÉE À ORGANISER DES VOYAGES

1En principe, les entreprises de transport routier de voyageurs, organisant à titre accessoire des voyages, ne devraient :

- ni appliquer le régime spécifique aux agences de voyages (taxation sur la marge, au taux réduit, exonération des prestations rendues en dehors de la CEE) puisqu'elles utilisent des autocars qui leur appartiennent pour transporter leurs clients (cf. L 611, n° 10 ) ;

- ni pouvoir déduire la TVA qui se rapporte à ces autocars dès lors que ceux-ci ne sont pas affectés exclusivement au transport public de voyageurs.

2Pour éviter ces conséquences, les entreprises de voyageurs ont été autorisées à scinder la prestation de transport de l'activité d'organisation de voyages ; l'entreprise exerce dans cette hypothèse deux activités distinctes soumises à la TVA suivant leur régime propre.

I. Les conditions de la sectorisation

3Cette sectorisation était réputée acquise si l'entreprise individualisait le prix du transport dans ses écritures comptables et sur les documents remis à la cljentèle (contrat de voyage, facture ou titre de transport).

La ventilation du prix du voyage routier entre le transport et les autres prestations offertes à la clientèle relevait de la seule responsabilité de l'entreprise, mais elle devait pouvoir être justifiée. Il suffisait à cet égard, que le prix du transport apparaisse sur l'un des documents remis au client (contrat de voyage, facture ou titre de transport). Dans un souci de simplification, il n'était plus exigé que cette ventilation apparaisse sur les documents publicitaires (affiches, dépliants, catalogues, etc.).

4Les conditions d'application de la sectorisation ont été accomplies à la suite de la décision ministérielle du 14 février 1989 et de l'instruction du 27 février 1989, publiée le 29 mars de la même année : la condition de l'individualisation du prix de transport sur l'un des documents remis à la clientèle n'est désormais plus exigée, si l'entreprise comptabilise séparément le prix des transports.

5En effet, la réglementation professionnelle fait obligation aux entreprises de transport dont les recettes d'organisation de voyages excèdent 30 % de leur chiffre d'affaires, de constituer deux entreprises distinctes au plus tard à compter du 5 avril 1989 1 .

Pour ces entreprises les difficultés antérieures seront supprimées :

- l'entreprise qui aura pour seule activité l'organisation de voyages pourra bénéficier des règles propres à cette activité et ne sera pas tenue de facturer distinctement le prix du transport puisque celui-ci sera effectué par une entreprise distincte ;

- l'entreprise de transport pourra déduire la taxe afférente à ses autocars puisque ceux-ci seront désormais utilisés exclusivement pour une activité de transport public de voyageurs.

6Dans un souci de cohérence, il a paru possible de dispenser les entreprises dont les recettes d'organisation de voyages n'excèdent pas 30 % de leur chiffre d'affaires et qui n'ont pas constitué deux entreprises distinctes, de facturer séparément à leurs clients le prix de transport dans les voyages organisés lorsque ce prix est individualisé dans la comptabilité de l'entreprise.

7Les entreprises intéressées, pour bénéficier des effets de la sectorisation, sont tenues de déterminer le prix de revient du transport compris dans le voyage et de le comptabiliser distinctement.

Ce prix de revient sert en effet de base pour l'application des règles de TVA applicables à l'activité de transport public de voyageurs. Il doit être comptabilisé distinctement afin que l'entreprise puisse déduire la taxe afférente à ses autocars. Il doit être retranché du montant de la recette perçue au titre du voyage organisé. Seul le solde est pris en compte pour le calcul de la marge de l'activité d'organisation de voyages.

8Ce dispositif appelle les précisions suivantes :

- le prix de revient du transport doit être déterminé compte tenu des éléments connus avant le déroulement du voyage. Il est donc indépendant :

• du coefficient de remplissage du car,

• et des événements imprévus intervenus au cours du voyage (panne, augmentation ou réduction du trajet, etc.) ;

- le prix de revient est fixé par l'entreprise sous sa propre responsabilité.

Cela étant et à titre de règle pratique, il ne sera pas remis en cause par l'Administration lorsqu'il aura été déterminé à partir des données comptables de l'entreprise et selon les méthodes de calcul qui figurent dans les guides édités par les organisations professionnelles.

II. Conséquences fiscales

9Avant la publication de l'instruction du 27 février 1989, l'entreprise qui n'individualisait pas le prix du transport dans ses rapports avec la clientèle, ne pouvait bénéficier du régime spécifique aux agents de voyages.

Les recettes se rapportant à l'organisation de voyages étaient donc taxables au taux de 18,60 % pour leur montant intégral et non pas sur la marge. Toutefois, la part des recettes relatives à la partie du transport par route et aux autres prestations exécutées hors de France n'avait pas à être soumise à la TVA.

La taxe comprise dans le prix de revient des autocars ne pouvait pas faire l'objet d'une déduction, puisque le véhicule était affecté partiellement à l'activité touristique.

10Désormais, si l'entreprise comptabilise séparément le prix des transports (cf. ci-dessus n° 4 et suiv. ) le régime applicable est alors le suivant :

- les deux activités (transport, organisation de voyages) font l'objet de secteurs distincts ;

- le prix du transport est soumis aux règles propres à l'activité de transport de voyageur : taxation au taux réduit pour la partie du trajet réalisée en France ; exonération de la partie réalisée hors de France ; déduction de la taxe afférente aux autocars ;

- le reste du prix du voyage organisé est taxé au taux réduit sur la marge ; la partie se rapportant aux services rendus en dehors de la CEE est exonérée ;

- la TVA afférente au prix d'acquisition des autocars est déductible.

11Pour le règlement du passé, il a été précisé que la situation des transporteurs qui n'ont pas individualisé le prix du transport dans les documents remis à leurs clients ne sera pas remise en cause lorsque l'évaluation faite par l'entreprise du prix du transport n'a pas pour effet de léser les intérêts du Trésor. Les contentieux portant sur ce point devront être abandonnés.

III. Exemple de calcul de la base d'imposition d'un transporteur qui facture globalement le prix du voyage organisé à ses clients

121. Données.

- Un transporteur routier de Colmar organise un voyage touristique en France, RFA et Suisse.

- Le prix du voyage est facturé globalement aux clients pour un montant de 150 000 F.

- Le trajet parcouru se répartit comme suit :

- France : 1/3 ;

- RFA (CEE) : 1/3 ;

- Suisse (hors CEE) : 1/3.

- Le prix de revient HT du transport déterminé à partir du barème fixé par la profession s'élève à 30 000 F soit 10 000 F (30 000/3) pour la partie du trajet réalisée en France.

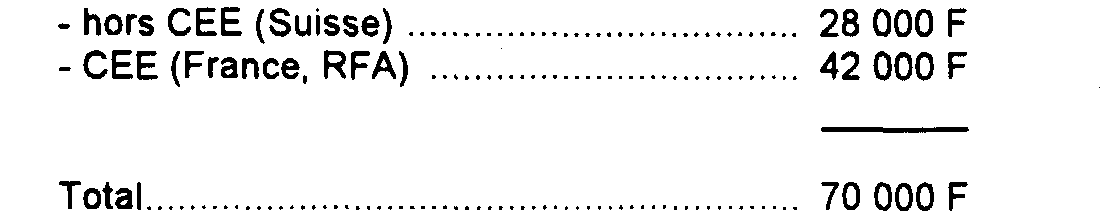

- Les dépenses autres que le transport (hôtel, restaurant, spectacle, etc.) se répartissent comme suit :

132. Conséquences.

a. L'entreprise acquitte la TVA comme suit :

1° Transport de voyageurs.

. Trajet réalisé en France : prix de revient HT = 10 000 F ; TVA due : 10 000 F x 5,5 % = 550 F.

. Trajet réalisé hors de France : prix de revient HT = 20 000 F ; exonération de TVA.

2° Organisation de voyages.

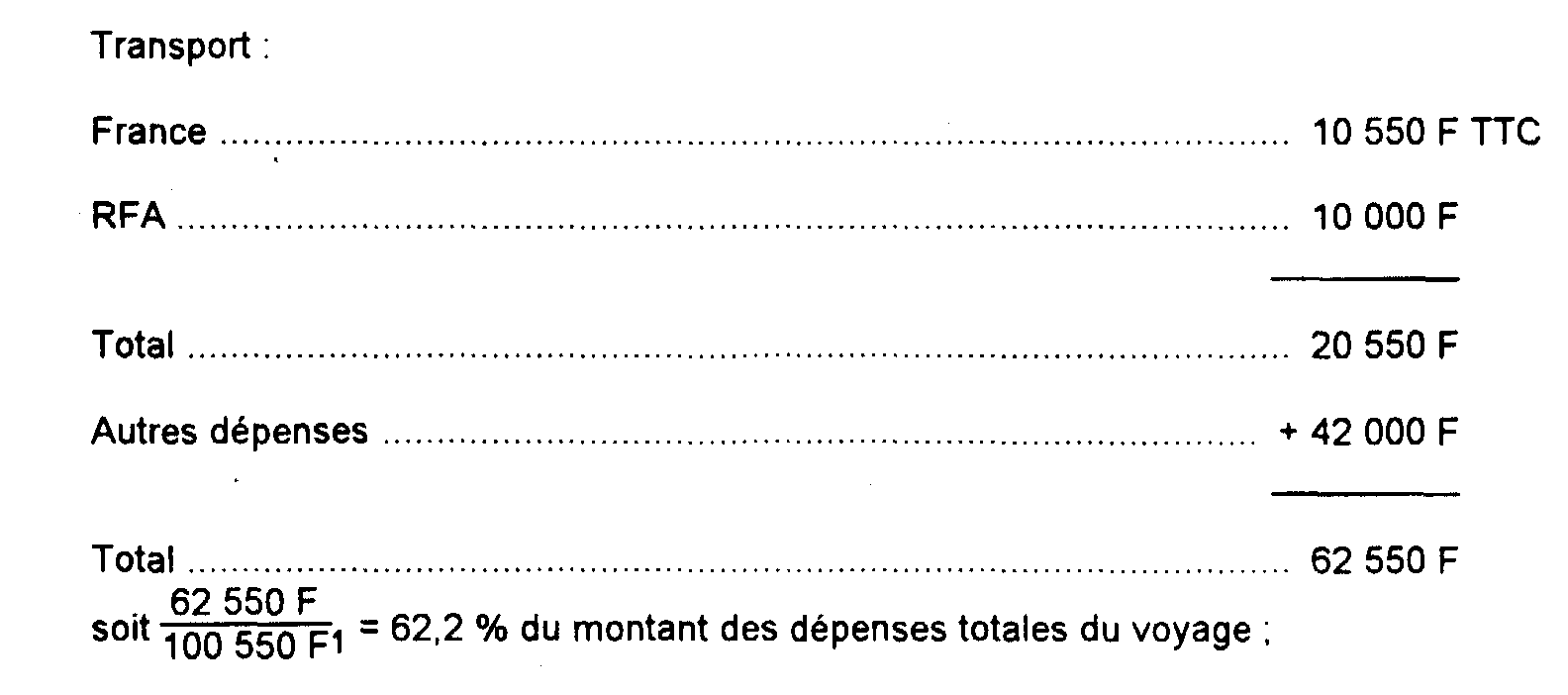

• Partie du voyage réalisée dans la CEE :

- le montant des dépenses réalisées dans la CEE s'élève à :

2

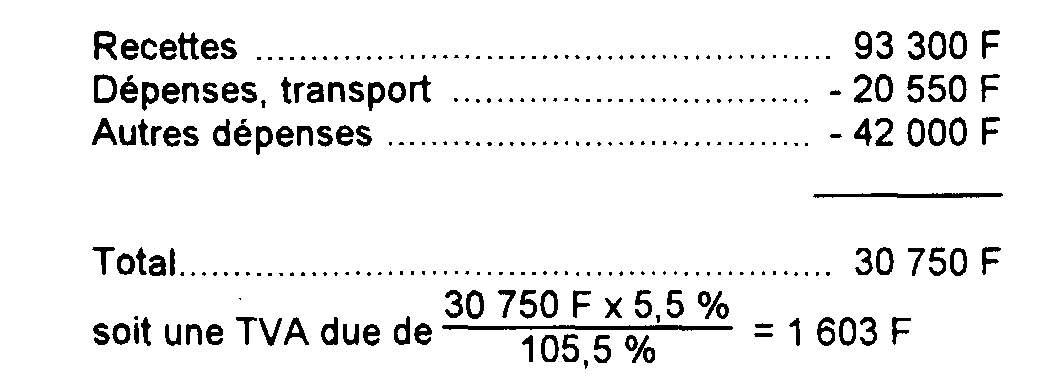

- les recettes se rapportant à la partie du voyage réalisée dans la CEE s'élèvent à (cf. = 150 000 F x 62,2 % = 93 300 F) ;

- la base d'imposition (marge) s'élève à :

• Partie du voyage réalisée hors CEE (38 000 F) : exonération.

14 b. L'entreprise enregistre distinctement en comptabilité la recette se rapportant à sa prestation de transport soit 30 000 F (HT) et la recette se rapportant à son activité d'organisation de voyages soit :

150 000 F - 30 000 F = 120 000 F

B. L'ENTREPRISE DE TRANSPORT ORGANISE DES VOYAGES SANS Y ÊTRE HABILITÉE

15Le régime particulier des agents de voyages ne lui est jamais applicablè.

16En règle générale, les recettes provenant de l'organisation de voyages sont taxées pour leur montant intégral, sous réserve de l'application des règles de territorialité, au taux de 18,60 %.

17Mais il est admis que l'entreprise déduise la taxe comprise dans le prix d'achat des autocars utilisés pour effectuer les voyages organisés, si elle a individualisé le coût du transport dans les conditions définies ci-dessus (n°s 4 et suiv. ). Lorsque cette dernière condition est satisfaite, la prestation de transport est taxée au taux réduit les autres recettes sont taxées à 18,60 %.

1 Réglementation professionnelle fixée notamment par le décret n° 77-363 du 28 mars 1977 modifié (cf. L. 621, n° 1).

2 62 550 F + 38 000 F.