SECTION 2 CONDITIONS D'EXERCICE DU DROIT À DÉDUCTION

SECTION 2

Conditions d'exercice du droit à déduction

1Les opérations bancaires et financières analysées au L 551 ci-dessus ouvrent droit dans les conditions de droit commun, à la déduction de la taxe ayant grevé les éléments de leur coût.

A. PRÉCISION LIMINAIRE : LES RECETTES FINANCIÈRES PLACÉES HORS DU CHAMP D'APPLICATION DE LA TVA

2Conformément à la jurisprudence de la Cour de justice des Communautés européennes, la perception de dividendes n'entre pas dans le champ d'application de la TVA.

La CJCE a en effet jugé que la simple détention de participations financières dans d'autres entreprises ne constitue pas une opération visée par les articles 2 et 4 § 1 et 2 de la 6e directive (article 256 du CGI) et par suite qu'une société holding dont l'unique objet est la prise de participations dans d'autres entreprises, sans que cette société s'immisce directement ou indirectement dans la gestion de ces entreprises, sous réserve des droits que la société holding détient en sa qualité d'actionnaire ou d'associé, n'a pas la qualité d'assujetti à cette taxe (CJCE, 20/6/91, aff. 60/90, Polysar).

3La CJCE a ensuite rappelé dans l'arrêt du 22 juin 1993 (aff. C333/91, SATAM dénommée actuellement SOFITAM) que la perception de dividendes résultant de la détention par une entreprise de participations financières dans d'autres entreprises n'entrait pas dans le champ d'application de la TVA. Par conséquent, et quelle que soit l'activité de l'entreprise (holding pure ou mixte, etc.), la perception de dividendes n'est pas la contrepartie d'une opération placée dans le champ d'application de la TVA.

Tel est le cas également de la perception de bénéfices distribués par les sociétés en participation, sociétés en nom collectif, sociétés civiles immobilières et autres sociétés visées par l'article 8 du code général des impôts ou imposées à l'impôt sur les bénéfices dans les mêmes conditions que cet article. Ces produits ne sont donc plus à prendre en compte pour le calcul du prorata. La réponse ministérielle à M. Jacques Oudin, sénateur, (question écrite n° 20334 du 12/3/92, JO débats Sénat du 11/2/93 p. 242, 243) est rapportée.

4 En revanche, constituent notamment des opérations situées dans le champ d'application de la TVA, l'ensemble des opérations visées à l'article 261 C du code général des impôts.

B. LES RÈGLES DU DROIT À DÉDUCTION

I. Historique

5Lorsqu'un redevable effectuait des opérations taxées et des opérations exonérées ou hors du champ d'application de la TVA, il devait calculer ses droits à déduction pour ses dépenses communes et ses immobilisations en utilisant la règle dite du " prorata " .

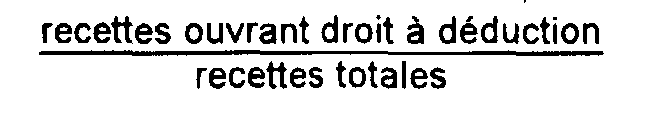

Cette règle permettait de calculer les droits à déduction à partir du rapport :

Dans le montant des recettes totales figurant au dénominateur devaient notamment figurer les recettes correspondant à des opérations placées hors du champ d'application de la TVA.

Or, il résulte de l'arrêt de la CJCE du 22 juin 1993 (aff. C 333/91, SATAM) que les recettes afférentes à une activité placée hors du champ d'application de la TVA sont à exclure du dénominateur du prorata de déduction.

6Cependant, la TVA afférente aux dépenses supportées par une entreprise pour la réalisation d'opérations non comprises dans le champ d'application de la TVA ne peut pas faire l'objet de déduction conformément aux principes découlant de l'article 17§ 2 de la 6e directive TVA et de l'article 271 du CGI.

7L'article 17 de la loi de finances rectificative pour 1993 (loi n° 93-1353 du 30/12/93) a donc modifié la rédaction de l'article 271-II-1 du CGI afin de préciser que la TVA afférente aux biens et services n'est déductible que dans la mesure où ils sont acquis pour les besoins d'opérations imposables, c'est à dire situées dans le champ d'application de la TVA.

Les assujettis partiels doivent donc, dès la réalisation de leurs dépenses, les affecter à leurs activités hors du champ d'application de la TVA ou à leurs activités situées dans le champ d'application de la TVA en fonction de leur utilisation.

8Le décret n° 94-452 du 3 juin 1994 précise les règles qu'il convient d'appliquer pour procéder à l'affectation des biens et des services notamment lorsqu'il s'agit de biens et de services utilisés à la fois pour des activités situées dans le champ et hors du champ d'application de la TVA.

D'autre part, ce décret a redéfini le mode de calcul du prorata de déduction utilisé dans le cadre des activités situées dans le champ d'application de la TVA.

II. Règles applicables aux assujettis partiels à la TVA.

9Un « assujetti partiel » est une personne assujettie à la TVA qui ne réalise pas exclusivement des opérations situées dans le champ d'application de la TVA.

1. Principe de l'affectation.

10Le 1 du II de l'article 271 du CGI précise que dans la mesure où les biens et les services sont acquis par un redevable pour les besoins de ses opérations imposables ouvrant droit à déduction, la taxe qui grève ces biens et ces services est déductible.

Il est donc nécessaire que les dépenses soient dés leur réalisation affectées à l'activité hors du champ d'application de la TVA ou à l'activité dans le champ d'application de la TVA.

Les modalités d'affectation ont été définies par le décret n° 94-452 du 3 juin 1994 qui a créé à cet effet un nouvel article 207 bis à l'annexe II au CGI.

a. L'affectation des dépenses en fonction de leur utilisation.

Les redevables doivent dès l'acquisition ou la première utilisation d'un bien ou d'un service procéder à l'affectation de ces dépenses.

111.° la TVA qui a grevé les biens et services utilisés exclusivement pour des opérations situées hors du champ d'application de la TVA n'est pas déductible ;

122.° la TVA qui a grevé les biens ou les services utilisés exclusivement pour des opérations situées dans le champ d'application de la TVA est déductible dans les conditions habituelles définies aux articles 205 à 242 B de l'annexe Il au code général des impôts.

Il convient donc pour déterminer l'ouverture éventuelle du droit à déduction de procéder au préalable à l'analyse de l'opération à laquelle concourent les biens et les services acquis par un assujetti partiel.

13L'attention est appelée sur le fait que les redevables doivent procéder à l'affectation préalable de leurs dépenses et en tirer les conséquences au regard du droit à déduction dès lors qu'ils perçoivent des recettes pour des opérations placées hors du champ d'application de la TVA et ceci quel que soit le montant de leurs recettes.

14Si cette opération est placée hors du champ d'application de la TVA et que la dépense est utilisée exclusivement pour les besoins de cette opération aucune déduction ne peut être exercée.

15Il est en effet nécessaire qu'il y ait une correspondance à la fois « physique » et « financière » entre le bien ou le service acquis et la réalisation de l'opération imposable (CGI, art. 271-I-1 ).

16 Ainsi, ne sont pas déductibles par exemple les dépenses engagées par un holding pour l'acquisition d'actions, la perception de dividendes, l'organisation d'une offre d'achat.

b. Le cas des dépenses à usage mixte.

17L'article 207 bis de l'annexe II au CGI indique que la TVA qui a grevé les biens et les services utilisés concurremment pour la réalisation d'opérations imposables en vertu des articles 256 et suivants du CGI et d'opérations situées hors du champ d'application de la TVA n'est déductible qu'en proportion de l'utilisation de ces biens et services à des opérations imposables.

18Par conséquent, le redevable doit lorsqu'il utilise des biens et des services « mixtes », déterminer la proportion de cette utilisation pour connaître le montant de la TVA y afférente qu'il sera en droit de déduire sous réserve de l'application des règles du droit commun.

19Exemple 1 :

Une société commerciale qui perçoit des produits de dividendes acquiert l'année N un ordinateur grevé d'une TVA : 20 600F. Elle l'utilise pour 70 % de son temps à ses opérations commerciales toutes situées dans le champ d'application et taxables à la TVA et pour 30 % du temps pour la perception de dividendes et d'autres recettes provenant d'activités situées hors du champ d'application de la TVA.

La taxe déductible par cette société est de 20 600 x 70 % = 14 420 F.

20En principe, cette proportion doit être déterminée dépense par dépense en fonction de leur propre utilisation.

21 Toutefois, l'article 207 bis de l'annexe II au CGI précise que pour le calcul de cette proportion les redevables peuvent appliquer une clef de répartition commune à l'ensemble des dépenses concernées à condition de pouvoir la justifier.

22Cette clef de répartition doit être adaptée à la situation de l'entreprise et notamment à la nature de ses recettes hors du champ d'application de la TVA et doit correctement traduire la proportion d'utilisation des biens ou des services pour les besoins des activités situées hors du champ et dans le champ d'application de la TVA.

À titre indicatif, les critères suivants peuvent être utilisés : répartition en fonction du temps d'utilisation des principaux matériels communs, en fonction des salaires, en fonction des surfaces, etc.

23Exemple 2 :

Une société commerciale perçoit des produits de dividendes. Le service affecté à cette activité occupe le cinquième de la superficie des locaux de cette société qui peut démontrer que compte tenu de son organisation, cette clef de répartition est représentative de l'utilisation des dépenses mixtes pour les besoins de l'activité située hors du champ d'application de la TVA.

Cette société pourra donc déduire 4/5e de la TVA afférente à toutes les dépenses mixtes (électricité, matériel, locaux, frais de bureau, etc.).

24 D'autre part, les redevables qui perçoivent pour une même activité à la fois des recettes d'opérations situées hors du champ et des recettes d'opérations taxables (ex. activité bancaire avec perception de dividendes) pourront utiliser une clef de répartition « économique » calculée en fonction de la quote part des recettes taxables par rapport aux recettes totales.

c. Application d'une clef de répartition à l'ensemble des dépenses.

25En principe, les assujettis partiels doivent procéder à l'affectation de toutes leurs dépenses. La taxe afférente à celles-ci est soit déductible, soit non déductible. Seule la taxe afférente aux dépenses mixtes fait l'objet d'une déduction proportionnelle à l'utilisation.

26Par dérogation à ce principe, les entreprises peuvent être autorisées par l'administration à déterminer leur droit à déduction pour l'ensemble de leurs dépenses (mixtes ou non mixtes) en appliquant la clef de répartition calculée conformément aux critères énoncés ci-dessus (n°s 17 à 24 ). Autrement dit, l'ensemble des dépenses des entreprises qui appliqueraient cette dérogation serait réputé mixte.

Exemple :

Un organisme dont l'objet est de promouvoir des produits agricoles qui est financé par une taxe et par les rémunérations perçues en contrepartie de prestations individualisées, pourrait déduire, s'il retient cette modalité, la TVA afférente à toutes ses dépenses en fonction d'une clef de répartition unique quelles que soient la nature et l'affectation de ses dépenses.

27Cette autorisation qui peut être sollicitée par simple demande sur papier libre auprès de la direction des services fiscaux dont relève l'entreprise, s'applique pendant une année civile entière. Elle est renouvelée par tacite reconduction sauf dénonciation par le contribuable ou par l'administration avant le 31 décembre de l'année considérée.

La clef de répartition doit être adaptée à la situation de l'entreprise (cf. n° 22 ) ce qui signifie que l'autorisation sera refusée dans les situations où la demande du redevable compromet les intérêts du Trésor.

28Cette autorisation ne peut pas faire échec ni à la constitution de secteurs distincts car celle-ci est de droit lorsque l'entreprise exerce plusieurs activités soumises à des dispositions différentes en matière de TVA, ni aux autres règles habituelles applicables à la quote part de la TVA potentiellement déductible qui résulte de la clef de répartition commune.

III. Règles applicables aux assujettis redevables qui ne réalisent pas exclusivement des opérations ouvrant droit à déduction

29En ce qui concerne les assujettis redevables qui ne réalisent pas exclusivement des opérations ouvrant droit à déduction, la taxe ayant grevé les biens ne constituant pas des immobilisations et les services est déductible selon la règle dite de l'affectation prévue à l'article 219 de l'annexe Il au CGI, ou conformément aux dispositions de l'article 220 de la même annexe (cf. 3 D 1613 et 1621).

Les biens constituant des immobilisations ouvrent un droit à déduction déterminé par application du pourcentage général de déduction défini à l'article 212 de la même annexe II (cf. 3 D 1611).

30Conformément aux anciennes dispositions de ce texte, ce pourcentage résultait du rapport existant entre les recettes afférentes aux opérations ouvrant droit à déduction et les recettes afférentes à l'ensemble des opérations réalisées par l'entreprise. Or, l'article 212 de l'annexe II a été modifié par le décret n° 94-452 du 3 juin 1994 ; afin de tenir compte de la décision de la CJCE (aff. 333/91, SATAM), il est désormais fait référence à la notion de chiffre d'affaires et non plus à celle de recettes.

Le prorata ne peut plus être utilisé que pour les opérations situées dans le champ d'application de la TVA (cf. ci-avant, n°s 5 et suivants ).

1. Précisions relatives aux produits financiers exonérés de TVA.

a. Les produits financiers perçus par les redevables autres que les établissements de crédits, les établissements financiers et les établissements assimilés.

31Les produits financiers, intérêts des prêts ou placements et autres sommes reçus au titre d'une activité financière exonérée de TVA en application des dispositions de l'article 261 C du code général des impôts doivent en principe être inscrits au dénominateur du rapport défini à l'article 212 de l'annexe Il au code général des impôts.

32Toutefois, il est fait abstraction pour le calcul du pourcentage de déduction du produit des opérations immobilières et financières exonérées de la TVA et présentant un caractère accessoire par rapport à l'activité principale de l'entreprise, à la condition que ce produit représente au total 5% au plus du montant du chiffre d'affaires total, toutes taxes comprises du redevable (CGI, ann. II, art. 212).

Cette règle appelle les précisions suivantes.

33 - l'exclusion des produits financiers pour le calcul du pourcentage de déduction est subordonnée à certaines conditions.

L'article 212 de l'annexe II au CGI pose deux conditions cumulatives :

34 un critère qualitatif : il faut que les opérations financières présentent un caractère accessoire par rapport à l'activité principale de l'entreprise, c'est-à-dire que la perception de produits financiers résulte de la gestion de sa trésorerie.

Lorsqu'il apparaît en revanche que la perception de produits financiers exonérés de TVA est inhérente à l'objet même de l'activité du redevable, et qu'elle en constitue le prolongement, il ne peut plus être considéré que cette activité est accessoire.

Ainsi, il a été jugé que les opérations de placement effectuées pour son compte par un gérant d'immeubles et syndic de copropriété avec les sommes encaissées des locataires et copropriétaires sont inhérentes à l'objet même de son activité ainsi qu'aux conditions dans lesquelles il l'exerce et en constituent le prolongement direct et permanent : ces placements ne peuvent donc pas être qualifiés d'opérations accessoires financières (CAA - Lyon, 12/2/93, n° 90-609).

35 un critère quantitatif : il faut que les produits des opérations financières (y compris le cas échéant les opérations immobilières) n'excédent pas 5% du chiffre d'affaires total toutes taxes comprises (y compris la TVA) du redevable.

Bien entendu, les opérations financières situées hors du champ d'application de la TVA, (cf. ci-avant n°s 2 et 3 ) ne sont pas à prendre en compte pour le calcul du seuil de 5 %.

36 - les règles applicables aux produits financiers qui ne remplissent pas les conditions pour ne pas être pris en compte pour le calcul du pourcentage de déduction.

Si les conditions décrites ci-dessus ne sont pas remplies, les produits financiers exonérés doivent être inscrits au dénominateur du rapport qui détermine le pourcentage de déduction.

Toutefois, lorsque les produits financiers répondent au critère qualitatif (cf. n ° 34 ) mais excédent la limite de 5 % (cf. n° 35 ), il est admis de considérer que les opérations financières en cause constituent un secteur distinct d'activité sous réserve que le redevable se soumette à l'ensemble des règles et des obligations de forme (comptes distincts, déclaration au service des impôts) résultant de la constitution de secteurs distincts au sens des dispositions de l'article 213 de l'annexe II au CGI.

37• Dans cette situation le redevable est autorisé à appliquer pour les biens utilisés à la fois pour ce secteur financier et un autre secteur une clef de répartition physique déterminée selon les mêmes critères que ceux décrits aux n°s 21 et 26 pour les assujettis partiels.

Le redevable peut donc notamment utiliser la règle de l'affectation pour les immobilisations et répartir les immobilisations utilisées à la fois pour le secteur financier et les autres secteurs en fonction de cette clef de répartition. Cette tolérance est strictement réservée au secteur financier constitué conformément aux règles exposées au n° 36 .

Exemple :

Une société exerce une activité de prestations de services informatiques et réalise à ce titre l'année N un chiffre d'affaires TTC de 40 millions de francs. Elle perçoit en outre des produits financiers exonérés provenant de la gestion de sa trésorerie pour un montant de 5 millions de francs.

Les produits financiers exonérés (5 MF) représentent plus de 5 % du chiffre d'affaires total TTC (45 MF). La société peut ériger un secteur distinct d'activité pour son activité financière exonérée.

Son service de trésorerie utilisant le dixième de ses bureaux, elle déduit l'ensemble des immobilisations et des dépenses « mixtes » (utilisé pour les deux activités) à concurrence de 9/10e.

Ainsi, pour l'achat d'un ordinateur de 100 000 F HT (+ TVA 20 600 F), elle déduira 20 600 F x 9/10 = 18 540 F.

38• D'autre part si un redevable perçoit des produits financiers accessoires mais excédant 5 % (cf. n° 35 ) et en outre des recettes financières placées hors du champ d'application de la TVA (cf. n°s 2 et 3 ) il est admis à titre de règle pratique qu'il retienne une clef de répartition physique unique pour l'ensemble des recettes financières hors du champ et dans le champ d'application de la TVA.

Exemple :

Une société holding perçoit l'année N :

- des dividendes : 5 MF

- des produits financiers exonérés : 2 MF

- des recettes de conseil, audit et locations imposées : 10 MF

Les services chargés de la gestion des dividendes et des produits financiers occupent le quart des salariés.

Il déduit 75 % de la TVA afférente à l'ensemble des immobilisations et des biens autres que les immobilisations et des services utilisés concurremment pour les diverses activités du holding.

Ainsi l'achat d'une photocopieuse d'un prix de 10 000 F HT ouvre droit à déduction pour un montant de TVA égal à 2 060 F x 75 % = 1 545 F.

L'ensemble des règles pratiques visées aux n°s 37 et 38 sont strictement réservées aux entreprises qui réalisent des activités imposables et qui ont un secteur financier.