CHAPITRE 3 SITUATION DES PRODUCTEURS D'OEUVRES CINÉMATOGRAPHIQUES

CHAPITRE 3

SITUATION DES PRODUCTEURS

D'OEUVRES CINÉMATOGRAPHIQUES

1L'oeuvre cinématographique 1 matérialisée par le support physique cellulosique ou magnétique et utilisée pour les besoins d'une exploitation commerciale, constitue sur le plan fiscal, une immobilisation. Dès lors, ce bien devrait être soumis à la TVA par le producteur sur son prix de revient total au titre de la livraison à soi-même, en vertu des dispositions de l'article 257-8° du CGI.

2Toutefois, l'Administration admet que la TVA ne soit pas appliquée au titre de cette livraison et que, seules, les recettes provenant des cessions et des concessions de droit portant sur le film soient frappés par cette taxe chez le producteur.

A. BASE D'IMPOSITION

3La base d'imposition à la TVA est constituée par l'ensemble des paiements en espèce ou en nature qui en constituent la contrepartie.

Lorsque les films sont distribués par un distributeur ayant la qualité de commissionnaire, le producteur est redevable de la TVA au taux réduit 2 sur le montant total des recettes encaissées auprès des exploitants de salles : le distributeur est alors redevable de l'impôt sur sa seule rémunération.

Ce dispositif, qui résultait de l'article 266 du CGI, dans sa rédaction en vigueur jusqu'au 1er janvier 1993, est maintenu à compter de cette date lorsque le distributeur agit en qualité d'intermédiaire au nom et pour le compte du producteur (cf. BO 3 CA-92, n°s 76 et suiv.).

En revanche, lorsque le distributeur agit en qualité d'intermédiaire mais en son nom propre, il est réputé livrer lui-même le bien ou rendre lui-même le service ; sa base d'imposition est alors égale au montant total de l'opération, y compris le montant de sa rémunération.

Par ailleurs, si le producteur cède au distributeur la propriété du droit d'exploiter le film, le producteur est assujetti à la TVA au taux réduit 2 à raison des seules sommes qui lui reviennent, tandis que le distributeur est redevable de cette même taxe sur les recettes totales qu'il encaisse auprès des exploitants de salles.

B. TAUX

4En application des dispositions des articles 279 b quinquies et 279 g du CGI, les recettes revenant aux producteurs (personnes physiques ou morales, sociétés de télévision le cas échéant) au titre de la commercialisation d'oeuvres cinématographiques autres que les films ou oeuvres pornographiques ou d'incitation à la violence sont soumises au taux réduit de la TVA.

La portée de ces articles est générale. Peu importe donc :

- la nature de l'activité exercée par le preneur des droits ou le bénéficiaire d'une telle cession (distributeurs, chaînes de télévision, éditeurs de cassettes, etc.) ;

- le support physique de l'oeuvre dont les droits d'exploitation ou de reproduction sont transférés ou loués (support cellulosique ou magnétique).

5Les recettes revenant aux producteurs des oeuvres cinématographiques au titre de l'exploitation des oeuvres pornographiques ou d'incitation à la violence étaient imposées au taux majoré jusqu'au 31 décembre 1992 ; le taux applicable est le taux normal à compter du 1er janvier 1993.

C. DROIT À DÉDUCTION

6En toute hypothèse, les producteurs sont fondés à déduire, de la TVA dont ils sont personnellement redevables au titre des cessions ou des concessions de droit portant sur les films, le montant de la même taxe figurant sur leurs factures d'achat de biens et services ayant concouru à la réalisation des films (pellicules, matériels, locations de studios, travaux de laboratoires, etc.). De même, la TVA facturée par le distributeur mandataire (cf. ci-dessus, n° 3 ) peut être déduite par le producteur selon les règles habituelles (CGI, art. 271).

D. TERRITORIALITÉ

I. Cession ou concession par un producteur établi en France du droit d'exploiter un film

7D'une manière générale, la cession ou la concession par un producteur établi en France du droit d'exploiter un film est imposable ou non à la TVA en France en fonction du lieu d'établissement du preneur et de son assujettissement à la TVA (CGI, art. 259 et 259 B ; pour plus de précisions sur le régime d'imposition, cf. 3 A 213).

Ces opérations ouvrent droit à déduction (ou à remboursement) de la taxe afférente aux éléments constitutifs de leur prix.

II. Cession ou concession par un producteur établi à l'étranger du droit d'exploiter un film

8La cession ou la concession du droit d'exploiter un film consentie par un producteur établi à l'étranger à un distributeur assujetti à la TVA qui a en France le siège de son activité ou un établissement stable pour lequel le service est rendu (ou à défaut son domicile ou sa résidence habituelle) est imposable à la TVA dans notre pays (CGI, art. 259 B).

En application de l'article 283-2 du CGI, le distributeur doit acquitter la taxe exigible. Mais le producteur étranger à la possibilité d'en effectuer le paiement par l'intermédiaire d'un représentant fiscal qu'il désigne à cet effet et qui remplit les formalités incombant aux redevables (cf. 3 A 2212).

E. RÉGIME DES COPRODUCTIONS

9En matière de production de films cinématographiques, on entend par coproduction le contrat conclu en vue de la réalisation d'un film entre deux ou plusieurs producteurs et remplissant les trois conditions suivantes :

- les producteurs contractants doivent être titulaires d'une autorisation d'exercice de la profession délivrée par le Centre national de la cinématographie ;

- le contrat doit prévoir que les droits portant sur le film seront la copropriété des coproducteurs ;

- les apports effectués par chacun des coproducteurs doivent obéir aux règles imposées par le Centre dans le cadre de sa mission de contrôle du financement des films, notamment au regard de l'octroi du soutien financier à la production. L'inobservation de ces règles entraîne d'ailleurs, pour les participants, la perte de la qualité de coproducteur.

Un producteur délégué est désigné et est chargé :

- d'effectuer toutes les dépenses ;

- de percevoir les recettes d'exploitation du film ;

- et de répartir ces dépenses et ces recettes entre les coproducteurs conformément aux dispositions contractuelles.

10Afin de prévenir les hésitations susceptibles de se produire, l'Administration précise que les participations financières versées par les producteurs intéressés, en exécution des conventions de coproduction répondant à la définition ci-dessus et en vue de financer le coût de réalisation du film, ne constituent pas des opérations passibles de la TVA.

Il est rappelé qu'en vertu de la réglementation relative à l'industrie cinématographique, l'activité de producteurs de films ne peut être exercée que par les entreprises constituées sous forme de sociétés commerciales. En conséquence, les sommes versées par un particulier à un producteur ne peuvent être considérées comme des participations financières de coproduction mais peuvent constituer la contrepartie de diverses opérations. Si elles s'analysent en un apport en capital, en un apport en compte courant ou en un prêt effectué au profit d'une entreprise de production de films, elles ne sont pas passibles de la TVA.

11Si elles rémunèrent un service rendu par cette entreprise, elles doivent être soumises à cet impôt (rép. Mesmin, AN 7 juin 1982, p. 2349, n° 9140).

12Pour les films en coproduction, les déductions opérées sur la TVA applicable aux recettes d'exploitation ne peuvent être exercées que par le ou les coproducteurs titulaires des factures d'achat délivrées par les fournisseurs et portant mention de la TVA y afférente (cette solution résulte des articles 271-II du CGI et 223 de l'annexe II à ce même code). Dès lors, tout coproducteur qui ne serait pas en possession de factures régulièrement établies à son nom se trouverait privé du droit à déduction.

Ainsi, lorsque le producteur délégué est titulaire de toutes les factures de biens et de services utilisés pour la réalisation du film, il est seul fondé à déduire la TVA mentionnée sur ces factures. Pour que les autres coproducteurs puissent effectuer des déductions, il faut que le producteur délégué refacture à chacun d'eux, au prorata de leurs apports respectifs, le montant correspondant de biens et de services passibles de la TVA (cf. ci-après, n°s 18 et suiv. ).

13La mise en oeuvre des règles exposées ci dessus n° 12 se heurtait parfois à des difficultés pratiques qui tiennent notamment au très grand nombre des factures reçues par le producteur délégué et aux justifications que doivent produire les coproducteurs pour pouvoir exercer leurs droits à déduction (copie de ces factures ou extraits de la comptabilité du producteur délégué).

14Aussi, un dispositif mieux adapté à cette situation a été élaboré. Les coproducteurs peuvent désormais choisir, pour chaque film coproduit, d'appliquer l'un des trois dispositifs décrits ci-après. Le système retenu s'applique à l'ensemble des coproducteurs et ne peut pas être modifié tant que le contrat de coproduction n'est pas parvenu à son terme.

I. Le producteur délégué déduit la TVA afférente aux dépenses de la coproduction et comprend dans sa base d'imposition l'ensemble des recettes d'exploitation du film

1. Situation du producteur délégué.

15Le producteur délégué déduit, dans les conditions de droit commun, la TVA afférente à l'ensemble des dépenses de production du film à l'exception des dépenses exclues du droit à déduction.

Il facture les recettes d'exploitation du film et comprend la totalité de ces recettes dans sa base d'imposition.

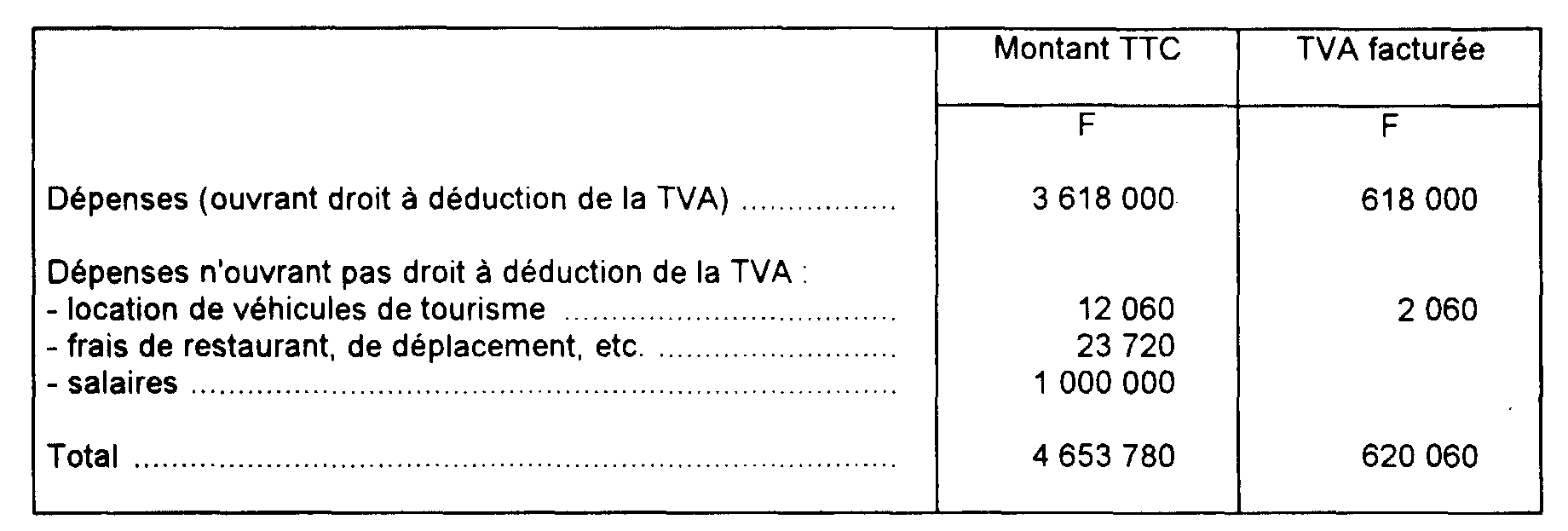

16Exemple n° 1 :

- un film a nécessité les dépenses suivantes :

- ce film a été coproduit par trois producteurs à parts égales ;

- le producteur délégué déduit toute la TVA afférente aux dépenses de production du film à l'exception des dépenses exclues du droit à déduction, soit un montant de TVA de : 618 000 F ;

- le producteur délégué porte sur sa déclaration de TVA la totalité des recettes d'exploitation du film ;

- le montant hors TVA récupérable des dépenses de production du film est égal à 4 035 780 F (4 653 780 F - 618 000 F) ; la part incombant à chaque producteur s'élève à 1 345 260 F.

2. Situation des autres coproducteurs.

17Les coproducteurs autres que le producteur délégué n'exercent aucune déduction sur le montant des dépenses de production du film. Corrélativement, ils n'ont pas à comprendre dans leur base d'imposition la quote-part des recettes d'exploitation qui leur revient.

II. Le producteur délégué refacture aux coproducteurs leur quote-part des dépenses

18Cette solution était la seule jusqu'alors admise par la doctrine administrative.

1. Situation du producteur délégué.

19Le producteur délégué déduit en totalité la TVA afférente aux dépenses de production du film à l'exception des dépenses exclues du droit à déduction.

20Il refacture ensuite à chaque coproducteur la quote-part des dépenses qu'il doit supporter.

La facture doit détailler :

- la nature des dépenses refacturées ;

- la TVA afférente à chacune de ces dépenses.

21Le producteur délégué facture l'ensemble des recettes d'exploitation du film. Il comprend dans sa base d'imposition la totalité de ces recettes ainsi que les sommes facturées aux coproducteurs pour financer leur quote-part des dépenses.

2. Situation des autres coproducteurs.

22Les coproducteurs autres que le producteur délégué :

- comprennent dans leur base d'imposition la part des recettes qui leur revient, qu'ils facturent au producteur délégué 3 ;

- déduisent, dans les conditions de droit commun, la TVA facturée par le producteur délégué (à l'exception de celle qui n'ouvre pas droit à déduction).

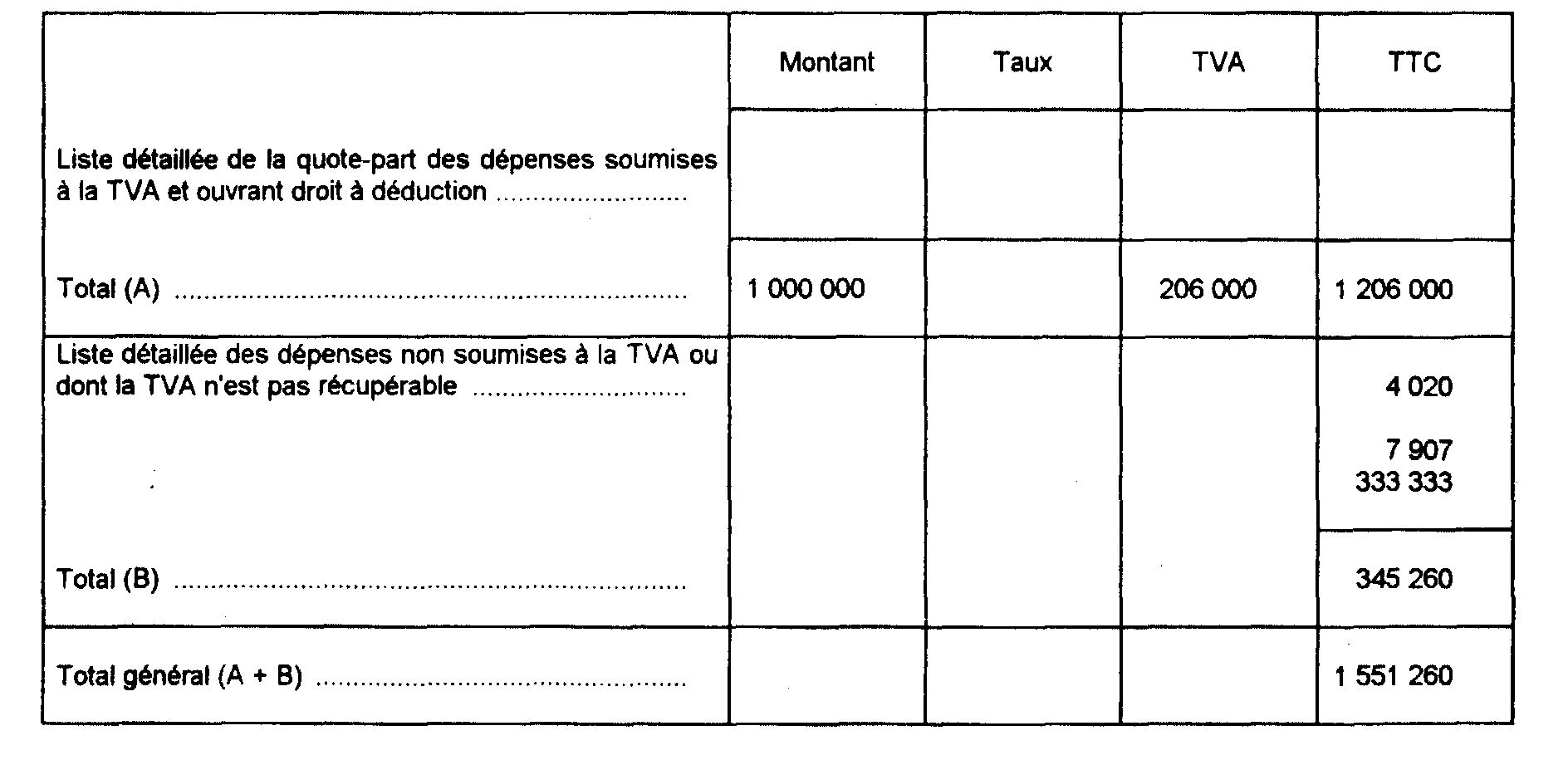

23Exemple n° 2 (mêmes données que l'exemple n° 1) :

- Le producteur délégué déduit toute la taxe sur la TVA afférente aux dépenses de production du film à l'exception des dépenses exclues du droit à déduction soit :

TVA déductible = 618 000 F.

- Il délivre à chacun des deux autres coproducteurs la facture suivante :

- Le producteur délégué porte sur sa déclaration de TVA les sommes ainsi facturées et la TVA correspondante, c'est-à-dire :

Base HT 1 000 000 F x 2 = 2 000 000 F.

TVA 206 000 F x 2 = 412 000 F.

- Chaque coproducteur déduit la TVA afférente à sa quote-part des dépenses non exclues du droit à déduction, soit 206 000 F.

III. Le producteur délégué délivre aux coproducteurs des décomptes mentionnant la TVA ouvrant droit à déduction

1. Situation du producteur délégué.

24Le producteur délégué ne déduit la TVA que sur la seule quote-part des dépenses engagées pour la réalisation du film qui lui incombe.

Cette déduction s'effectue dans les conditions habituelles du droit à déduction.

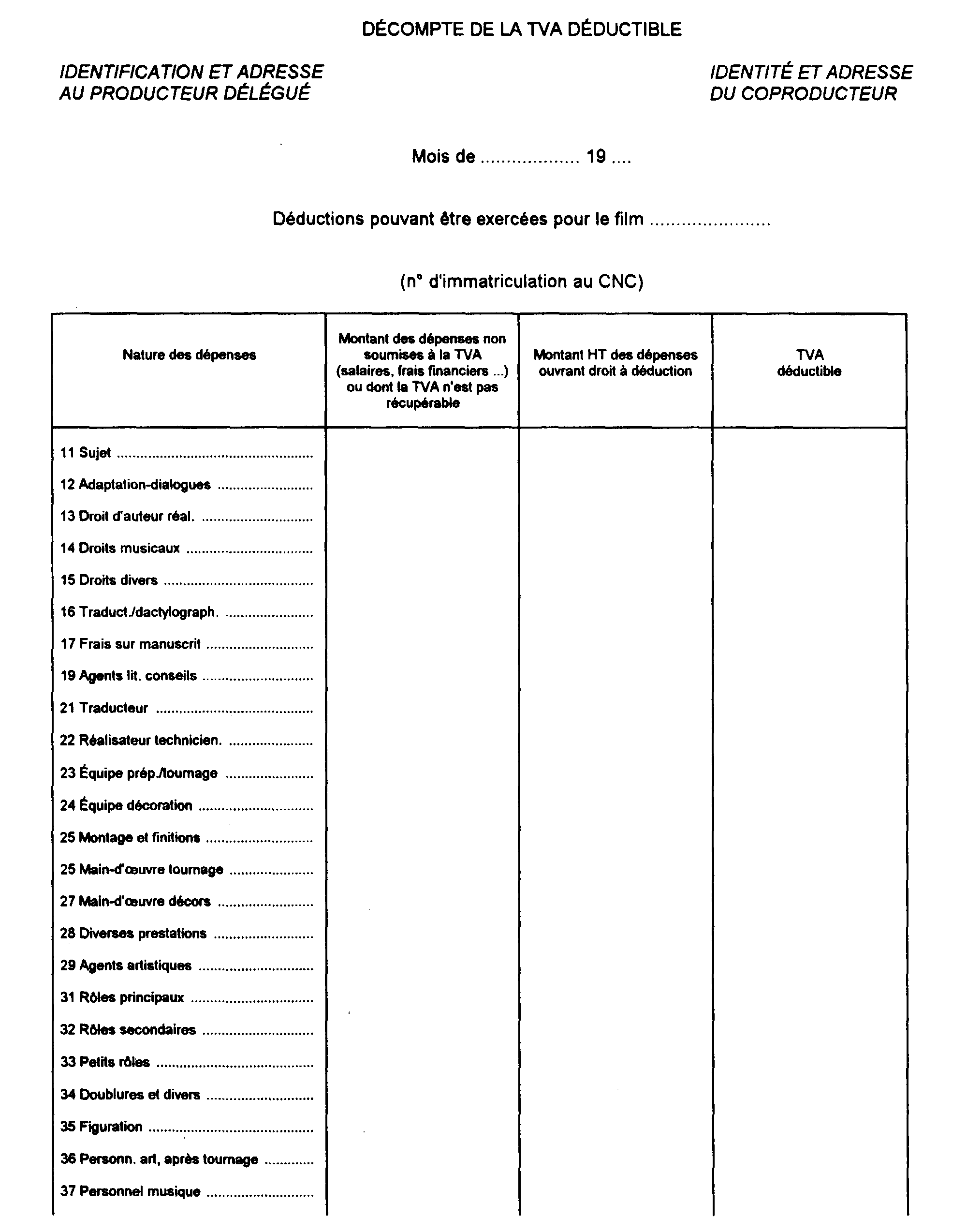

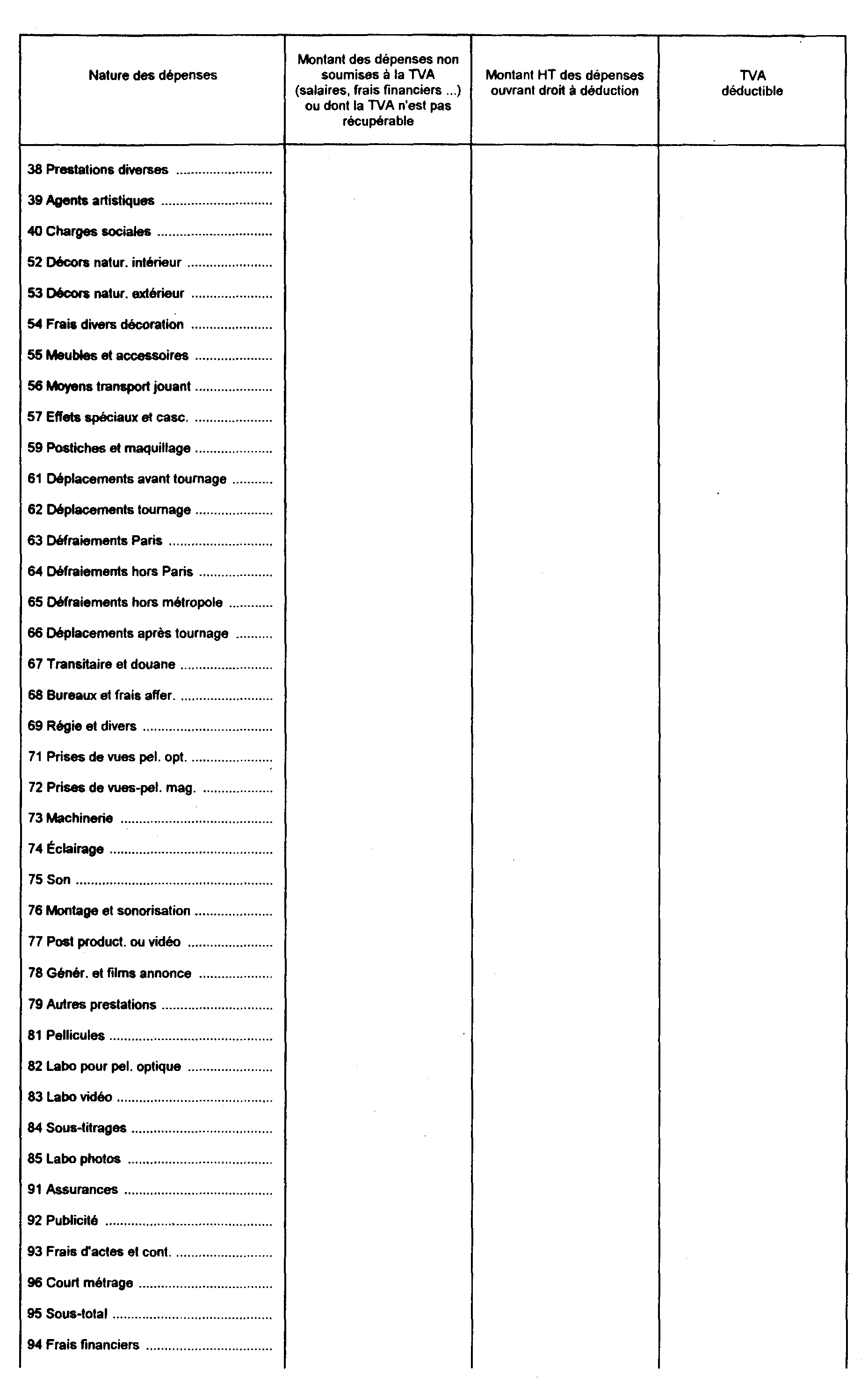

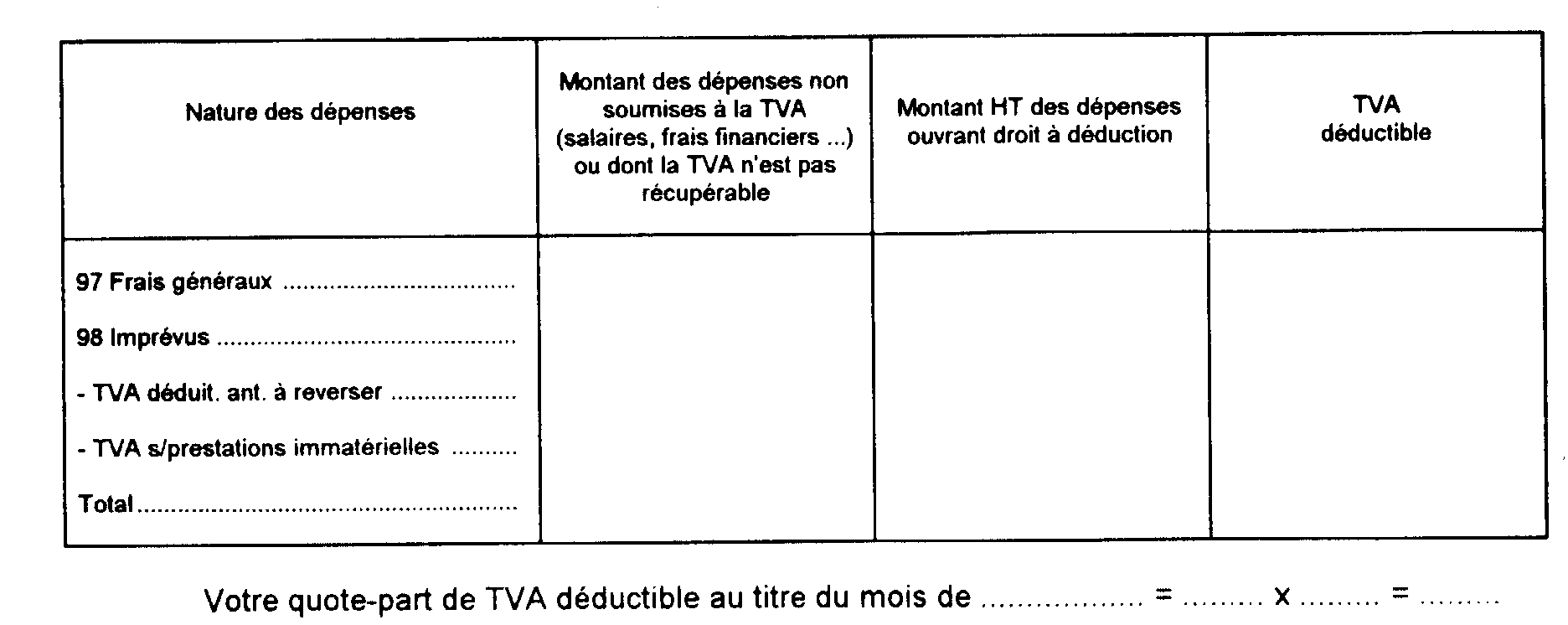

25Le producteur délégué délivre à chacun des coproducteurs des décomptes établis selon le modèle qui figure en annexe (les libellés correspondent au plan comptable de la profession).

Ceux-ci ne doivent mentionner que les dépenses pour lesquelles le droit à déduction a pris naissance (prestations de services payées ou, le cas échéant, facturées si le prestataire a été autorisé à opter pour les débits, achats de biens livrés ...).

26Contrairement à la solution examinée au II, le producteur délégué n'a pas à inclure dans sa base d'imposition les remboursements de dépenses de coproduction versées par les coproducteurs. Il ne comprend dans sa base d'imposition que sa quote-part des recettes de coproduction.

2. Situation des coproducteurs.

27Les coproducteurs déduisent dans les conditions de droit commun la TVA figurant sur les décomptes.

28Exemple n° 3 (mêmes données que l'exemple n° 1) :

- Le producteur délégué ne déduit que la TVA afférente à sa quote-part des dépenses qui n'est pas exclue du droit à déduction,

soit : 618 000 F x 1/3 = 206 000 F.

- Il délivre à chacun des producteurs un décompte selon le modèle joint en annexe.

Au cas particulier chaque attestation mentionne une TVA déductible de :

618 000 F x 1/3 = 206 000 F.

Chaque coproducteur déduit la TVA qui figure sur le décompte qui lui a été délivré par le producteur délégué (206 000 F).

29En cas de contrôle d'un coproducteur, l'Administration est fondée à exercer son droit de communication auprès du producteur délégué, notamment en ce qui concerne les factures correspondant aux dépenses énumérées sur les décomptes.

30Par ailleurs, la TVA ayant grevé la production de films exploités à la fois en France et à l'étranger est déductible, selon les règles habituelles, de la taxe exigible au titre des recettes d'exploitation.

Le régime des exportations de films ou des cessions et concessions à l'étranger de droits d'exploitation de films est commenté ci-avant (cf. notamment L 22, n°s 7 et 8 , 14 à 17 ; L 23, n°s 7 et 8 ).

31Enfin, le régime applicable aux avances (y compris les avances sur frais d'édition et de publicité) consenties par le distributeur au producteur est précisé au L 24, n°s 8 à 13.

F. SITUATION DES SOCIÉTÉS POUR LE FINANCEMENT D'OEUVRES CINÉMATOGRAPHIQUES OU AUDIOVISUELLES (SOFICA)

32Les SOFICA sont appelées à concourir au financement des oeuvres cinématographiques ou audiovisuelles agréées par le ministère de la Culture. Ces concours peuvent prendre la forme :

a. De souscriptions au capital de sociétés qui ont pour activité exclusive la réalisation d'oeuvres cinématographiques ou audiovisuelles entrant dans le champ d'application de l'agrément.

Les souscriptions et l'encaissement des dividendes correspondants sont situés en dehors du champ d'application de la TVA défini par l'article 256 du CGI ;

b. De versements en numéraire réalisés par contrat d'association à la production.

Ces versements et la rémunération qui y est attachée sous la forme d'un droit sur les recettes d'exploitation entrent dans le champ de l'article 261 C-1° du CGI, dès lors que ces contrats ne confèrent pas de droits sur l'oeuvre cinématographique ou audiovisuelle.

Les opérations effectuées à ce titre sont donc exonérées de la TVA et ne peuvent faire l'objet de l'option pour l'assujettissement.

33Les producteurs n'ont pas à comprendre dans leur chiffre d'affaires imposable les sommes versées par les SOFICA pour le financement de la production dans le cadre des contrats d'association. Ces sommes ne sont pas davantage à retenir pour calculer le prorata prévu par l'article 212 de l'annexe II au CGI.

34Les recettes provenant de l'exploitation des oeuvres financées en partie par des contrats d'association sont imposables à la TVA en totalité entre les mains des producteurs lorsqu'ils en sont les attributaires directs, ou, le cas échéant, entre celles des distributeurs dans les conditions indiquées ci-avant n° 3 .

G. SUBVENTIONS ET AVANCES SUR RECETTES

35L'État, par l'intermédiaire du Centre national de la cinématographie intervient dans le soutien financier à la création et à la production d'oeuvres cinématographiques.

Cette intervention s'effectue selon deux modalités prévues par le décret n° 59-733 du 16 juin 1959 modifié et complété par différents textes subséquents qui a institué le compte de soutien à l'industrie cinématographique. il s'agit :

- des subventions dites « automatiques » (article 5 du décret précité) ;

- des avances sur recettes (article 7 du décret précité).

I. Subventions de l'article 5 du décret du 16 juin 1959

36Ces subventions (subventions automatiques) sont obligatoirement destinées à être investies dans la production d'oeuvres cinématographiques et sont affectées à la couverture de certaines créances privilégiées correspondant à des dépenses engagées pour la production de films (art. 63 du code de l'industrie cinématographique).

Dès lors que les films cinématographiques présentent sur le plan fiscal le caractère d'une immobilisation amortissable, ces subventions peuvent être assimilées à des subventions d'équipement.

Ces subventions sont donc exonérées de TVA. Elles n'ont pas à être inscrites au pourcentage de déduction.

II. Avances sur recettes

37 Contrairement aux subventions automatiques, les avances sur recettes ne sont pas nécessairement affectées au financement des frais de production. Elles peuvent être accordées soit avant, soit après la réalisation du film et sont remboursables par prélèvement sur les produits du film considéré.

Les avances sur recettes s'analysent au moment de leur versement comme un prêt. Le bénéficiaire n'a donc pas à en soumettre le montant à la TVA, dès lors qu'elles ne constituent pas la contrepartie d'une opération visée à l'article 256-I du code général des impôts.

En revanche, lorsque la créance sur le producteur détenue par le Centre national de la cinématographie est abandonnée, le montant des avances qui n'a pas donné lieu à remboursement s'analyse comme une subvention directement liée au prix des opérations réalisées par le bénéficiaire. Les sommes correspondantes doivent, à cette date, être soumises à la TVA.

Annexe

1 Les oeuvres cinématographiques sont des productions qui ont obtenu un visa d'exploitation autorisant leur projection en public dans une salle de cinéma.

2 Sauf s'il s'agit bien entendu de films ou oeuvres pornographiques ou d'incitation à la violence.

3 La TVA correspondante est déduite par le producteur délégué, dans les conditions de droit commun.