SOUS-SECTION 3 GAINS DE COURSE

SOUS-SECTION 3

Gains de course

1Depuis le 1er janvier 1984 1 , les gains et primes doivent être soumis à la TVA au taux de 5,50 %, les sommes versées à ce titre par le Fonds commun de l'élevage et les sociétés de course étant réputées taxe comprise.

2Ce dispositif a été complété par l'article 13 de la loi de finances pour 1987 (loi n° 86-1317 du 30 décembre 1986) qui :

- confirme que les sommes attribuées par les sociétés de course au titre des gains de course sont soumises à la TVA au taux de 5,50 % 2 [art. 278 ter du CGI] ;

- autorise les bénéficiaires de ces gains à facturer la somme correspondante aux sociétés de course et à y ajouter le montant de la TVA 3 [art. 289-IV du CGI]. Les gains versés sont donc réputés hors taxe.

3Ces mesures ont une incidence sur la situation des propriétaires de chevaux de course redevables de la TVA et sur celle des sociétés de course.

A. SITUATION DES PROPRIÉTAIRES

4Les propriétaires qui reçoivent des gains de course peuvent désormais établir une facture comportant le montant de la TVA au taux de 5,50 %.

I. Propriétaires concernés

5L'article 257-19° du CGI ne vise expressément que les entraîneurs qui perçoivent des gains de course réalisés par des chevaux dont ils sont propriétaires.

Dans un souci d'équité, il convient d'admettre que les dispositions concernent :

• Tous les propriétaires et éleveurs de chevaux de course, redevables de la TVA de plein droit ou sur option.

Ces règles intéressent aussi les propriétaires non établis en France lorsqu'ils exercent leur activité à titre professionnel. Ces propriétaires doivent soumettre à la taxe les gains de course qu'ils perçoivent sur des hippodromes français (CGI, art. 259 A-4°) et désigner un représentant fiscal domicilié en France qui s'engage à remplir les formalités pour leur compte et à acquitter la taxe à leur place (cf. DB 3 A 232 ).

• Au titre des gains réalisés par des chevaux dont ils sont propriétaires ou dont ils ont loué la carrière de course.

II. Définition des gains de course

6Il s'agit de tous les prix décernés (prix de course, primes aux propriétaires, primes aux éleveurs, etc.) aux propriétaires ou éleveurs de chevaux à l'occasion d'épreuves hippiques.

Il est précisé à ce sujet, que :

7 a. Les gains de course réalisés par les propriétaires sur l'ensemble des hippodromes français font l'objet d'une gestion centralisée qui est confiée à des « sociétés mères » représentant chacune des spécialités :

- la Société France Galop (courses au galop) ;

- la Société d'encouragement à l'élevage du cheval français (courses au trot attelé ou monté).

Ces sociétés tiennent des comptes courants au nom de chaque propriétaire. Ces comptes sont crédités du montant des gains de course et débités des sommes dues par ces mêmes propriétaires aux sociétés de course organisatrices des épreuves.

8 b. Les sommes nécessaires au financement des gains de course qui sont également gérées par les sociétés mères proviennent :

- des sociétés de course parisiennes et de province ;

- du Fonds commun de l'élevage et du Fonds européen de l'élevage ;

- des entrées et forfaits (cf. DB 3 I 1132, n°s 2 et suiv. ) ;

- et des « poules de propriétaires ».

Parmi ces sommes (cf. DB 3 I 1132, n°s 6 et suiv. ), seules celles qui proviennent des sociétés de course de Paris et de province ont déjà supporté la TVA.

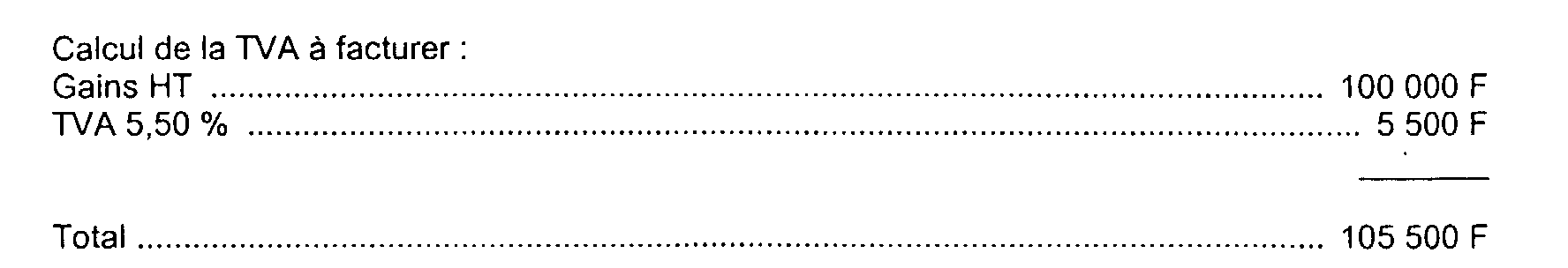

III. Calcul de la taxe

9Les gains de course sont passibles du taux de 5,5 %. Les gains versés sont réputés hors taxe. La taxe due doit donc être ajoutée au montant des gains perçus.

Exemple : Gains de course perçus : 100 000 F.

IV. Modalités de facturation

10(Cf. DB 3 I 1353, n° 11 ).

V. Exigibilité de la taxe

11La taxe est due par les propriétaires au moment de l'encaissement des gains, c'est-à-dire en pratique lors du virement de ceux-ci à leur compte.

B. SITUATION DES SOCIÉTÉS DE COURSE

I. Sociétés organisatrices des épreuves

12Les sociétés de course organisatrices des épreuves doivent soumettre à la TVA leurs recettes (prélèvements sur les paris, entrées des spectateurs, locations diverses, etc.).

Toutefois, une décision ministérielle du 20 octobre 1986 exonère les droits d'entrée et forfaits versés aux sociétés organisatrices par les propriétaires au moment de l'engagement de leur cheval dans une épreuve (cf. DB 3 I 1132, n° 5 ).

II. Situation des sociétés mères

13Les sociétés mères sont autorisées à déduire la taxe qui leur est facturée par les propriétaires assujettis à la TVA à raison de leurs gains de course.

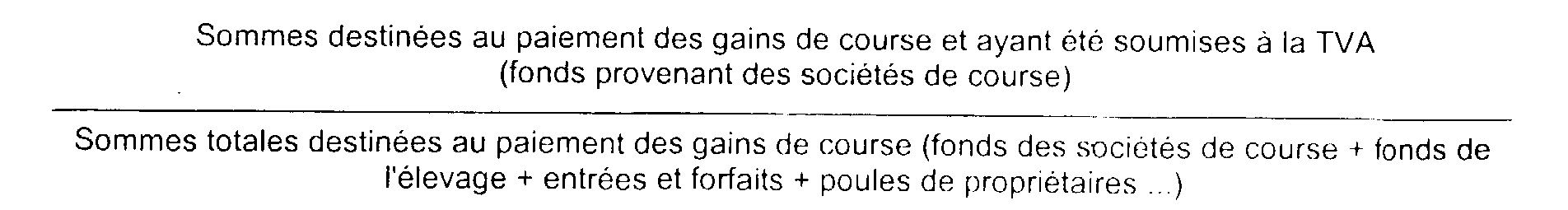

Cette déduction ne peut toutefois pas être intégrale puisque les sommes affectées au financement des gains de course ne sont pas toutes soumises à la taxe (CGI, art. 271).

Le pourcentage de déduction de chaque société mère est égal, pour la société considérée au rapport :

Pour être en mesure de déterminer ce rapport les sociétés mères doivent ventiler dans des comptes distincts les sommes affectées au financement des gains de course.

Ce rapport doit être déterminé chaque année. Le rapport calculé pour une année (année N) est appliqué à titre provisoire l'année suivante (année N + 1). Au plus tard sur la déclaration du mois de mars de l'année N + 2, les déductions opérées doivent être régularisées, compte tenu du pourcentage définitif de N + 1 et quel que soit l'écart entre les deux pourcentages.

Dès lors que les gains de course sont mis à la charge des sociétés mères et facturés à celles-ci, les sociétés organisatrices des épreuves ne peuvent exercer aucun droit à déduction au titre des gains de course.

C. ENTRÉE EN VIGUEUR

14Les dispositions exposées ci-dessus n°s 6 et suiv. sont applicables aux gains de course versés depuis le 1er janvier 1987.

Les sociétés mères et les propriétaires assujettis ont dû procéder aux régularisations nécessaires avant le 1er septembre 1987.

Les sociétés mères ont pu déduire la taxe facturée au titre des gains de course versés en 1987, en fonction d'un pourcentage provisoire, fixé à partir des données de 1986. Les déductions exercées devaient être régularisées, au plus tard, sur la déclaration de chiffre d'affaires de mars 1988 à partir du pourcentage définitif de 1987.

ANNEXE

Article 13 de la loi de finances pour 1987

(loi n° 86-1317 du 30 décembre 1986)

Les sommes attribuées par les sociétés de course au titre des gains de course réalisés par les entraîneurs pour les chevaux dont ils sont propriétaires sont passibles de la TVA au taux de 5,5 %.

L'entraîneur bénéficiaire devra établir une facture du montant du gain réalisé et y ajouter le montant de la TVA au taux-sus-indiqué.

1 Prenant normalement effet à compter de cette date la taxation des primes et gains de course n'a cependant été exigée effectivement qu'à compter du 1er juillet 1984, sous réserve que les sommes exonérées figurent au seul dénominateur du rapport de déduction des personnes concernées.

2 Depuis le 1er janvier 1984 l'application du taux de 5,50 % aux gains de course avait été simplement admise.

3 Avant le 1er janvier 1987, les sommes versées au titre des gains de course par le Fonds commun de l'élevage et les sociétés de course étaient réputées taxe comprise.