SOUS-SECTION 2 EXPLOITANTS AGRICOLES DONT LES ACTIVITÉS SONT ASSIMILABLES À CELLES DE COMMERÇANTS ET D'INDUSTRIELS

2. Régime applicable à partir du 1er janvier 1995 (CGI, art. 298 bis - III bis issu de l'article 41 de la loi 95-95 du 1er février 1995).

22Afin de simplifier les obligations déclaratives des exploitants pluriactifs, l'article 41 de la loi n° 95-95 du 1er février 1995 de modernisation de l'agriculture dispose que les recettes accessoires commerciales et non commerciales passibles de la TVA, réalisées par un exploitant agricole soumis pour ses opérations agricoles au régime simplifié prévu à l'article 298 bis I du CGI pourront être imposées à la TVA selon ce régime lorsque le montant total de ses recettes accessoires taxes comprises n'excédera pas au titre de l'année civile précédente 200 000 F et 30 % du montant des recettes taxes comprises provenant de ses activités agricoles.

Ces dispositions rapprochent les règles d'imposition à la TVA des activités accessoires de celles applicables en matière de bénéfice agricole (cf. DB 5 E 113 ). Elles appellent les précisions suivantes.

a. Champ d'application de la mesure.

1° Les redevables concernés.

23Sont concernés par cette mesure les exploitants agricoles placés, à titre obligatoire ou sur option, sous le régime simplifié de l'agriculture (RSA). Les pêcheurs professionnels en eau douce imposés selon ce régime (cf. DB 3 I, n° 5 ) peuvent également en bénéficier.

En revanche, ne sont pas concernés par cette mesure, bien qu'ils soient soumis au régime simplifié agricole :

- les bailleurs de biens ruraux qui ont exercé l'option prévue à l'article 260-6° du CGI ;

- les personnes autres que des exploitants agricoles exerçant une activité de négociants en bestiaux (coopératives agricoles, SICA, GIE de commercialisation,...) ;

- les exploitants agricoles dont le chiffre d'affaires annuel n'excède pas 35 000 F et qui bénéficient du régime spécifique de franchise visé à l'article 298 bis A du CGI.

Il en est de même des exploitants agricoles placés sous le régime du remboursement forfaitaire.

Les activités accessoires exercées par ces redevables sont imposées à la TVA selon les dispositions du régime général.

Cas particulier des CUMA et des CIA

24Les coopératives d'utilisation du matériel agricole et les coopératives d'insémination artificielle imposées de plein droit au RSA pouvaient également soumettre l'ensemble de leurs activités au régime simplifié agricole si leurs opérations qui n'en bénéficiaient pas n'excédaient pas le dixième du chiffre d'affaires total soumis à la TVA (cf. DB 3 I 141 ). Cette mesure est rapportée.

Ces coopératives pourront, pour les opérations réalisées à compter du 1er janvier 1995, bénéficier des nouvelles dispositions prévues en faveur des exploitants agricoles dans les mêmes conditions et sous les mêmes limites.

2° Les activités concernées.

25Sont concernées toutes les activités commerciales et non commerciales passibles de la TVA et imposées à la TVA selon le régime général.

Á titre d'exemple et sans que cette liste soit limitative, sont visées les activités suivantes :

- ventes de produits ne provenant pas de l'exploitation agricole, revendus en l'état ou après transformation ;

- locations, prise en pension ou gardiennage d'animaux, lorsque ces opérations ne se situent pas dans le cycle d'élevage ;

- activités liées au tourisme telles que restauration à la ferme, droits d'entrée perçus pour la visite de bâtiments, de fermes-musées ;

- organisations de parties de chasse ou de pêche pour le compte de tiers ;

- opérations de plantations, de reboisement ou d'aménagement et d'entretien de jardins ou espaces verts ;

- activités d'expertise ;

- locations de locaux meublés (gîtes ruraux) si l'exploitant agricole est inscrit au registre du commerce et des sociétés et s'il offre des services quasi-hôteliers (art. 261-D 4° b du CGI).

Il est souligné que ces activités peuvent bénéficier d'une franchise qui dispense les redevables de la déclaration et du paiement de la TVA si le montant total du chiffre d'affaires annuel correspondant à ces activités n'excède pas 500 000 F ou 175 000 F selon la nature de l'activité 1 (cf. art. 293 B à 293 G du CGI). La question du rattachement aux activités agricoles ne se pose donc que si le chiffre d'affaires afférent aux activités non agricoles excède 500 000 F ou 175 000 F sauf en cas de renoncement au bénéfice de la franchise.

b. Conditions et modalités du rattachement.

26Pour être imposé selon le régime simplifié de l'agriculture, le montant total des recettes accessoires commerciales et non commerciales ne doit pas excéder au titre de l'année civile précédente 200 000 F et 30 % du montant des recettes provenant des seules activités agricoles.

Ces montants s'apprécient taxes comprises.

Ces dispositions appellent les précisions suivantes.

1° La période de référence.

• Régime de droit commun de la déclaration annuelle

27Les exploitants agricoles imposés selon le régime du RSA sont tenus de déposer une déclaration annuelle avant le 5 mai de chaque année indiquant les éléments de liquidation de la TVA afférente à l'année civile écoulée.

En matière de TVA, la période de référence correspond donc toujours à l'année civile précédente.

Ainsi, si les recettes accessoires réalisées en 1999 n'excèdent pas 30 % dans la limite de 200 000 F, du montant des recettes de 1999 provenant de l'activité agricole, les recettes accessoires réalisées en 2000 pourront être soumises au régime simplifié de l'agriculture et portées sur la déclaration annuelle qui devra être souscrite avant le 5 mai 2001.

Par suite, les recettes accessoires perçues en 2001 pourront à leur tour être soumises au régime simplifié agricole si les limites de 30 % et de 200 000 F ne sont pas dépassées pour 2000.

• Exploitants agricoles ayant opté pour le dépôt de déclarations trimestrielles

28Ces exploitants acquittent la TVA au vu de déclarations trimestrielles 3310 CA 3.

Corrélativement, ils n'ont pas à déposer de déclaration annuelle.

Ainsi, ces redevables pourront soumettre leurs recettes accessoires au RSA et les porter sur leurs déclarations trimestrielles déposées en 2000 si le montant total des opérations accessoires réalisées en 1999 n'excède pas 30 % dans la limite de 200 000 F de la somme des recettes tirées de l'activité agricole portées sur les quatre déclarations trimestrielles souscrites au titre de 1999.

2° Calcul des limites.

29Les recettes accessoires peuvent être imposées selon le RSA si leur montant TTC n'excède pas 30 % dans la limite de 200 000 F du montant des recettes agricoles.

Dès lors que le montant de ces recettes excède 30 % des recettes agricoles ou est supérieur à 200 000 F, les recettes doivent être imposées selon le régime général.

Exemple 1

Un exploitant agricole a perçu au titre de 1999 :

- 500 000 F de recettes agricoles,

- 100 000 F de recettes de restauration à la ferme,

- 20 000 F d'honoraires.

Il pourra rattacher les recettes accessoires perçues en 2000 à la déclaration de RSA souscrite au titre de 2000. En effet, les recettes accessoires (120 000 F) n'excèdent ni 30 % des recettes agricoles ni la limite de 200 000 F.

Exemple 2

Un exploitant agricole a perçu au titre de 1999 :

- 720 000 F de recettes agricoles,

- 170 000 F de recettes de restauration,

- 35 000 F d'honoraires.

Les recettes accessoires (205 000 F) sont inférieures à 30 % des recettes agricoles (216 000 F) mais sont supérieures à 200 000 F.

Les recettes accessoires perçues au titre de 2000 devront donc être soumises en totalité au régime général de la TVA.

Cas particulier : début d'activité agricole

30Les exploitants agricoles qui débutent leur activité devraient, en principe, la première année déclarer leurs activités accessoires selon le régime propre à ces activités.

Toutefois, s'ils estiment que les recettes perçues au titre de ces activités n'excéderont pas les limites de 30 % et de 200 000 F, ils pourront soumettre leurs recettes accessoires au régime simplifié agricole.

S'il s'avère en définitive que les recettes accessoires excèdent les limites susvisées, leur rattachement aux recettes agricoles de la première année d'exploitation ne sera pas remis en cause. Toutefois les recettes accessoires réalisées au cours de la deuxième année devront être imposées selon le régime qui leur est propre.

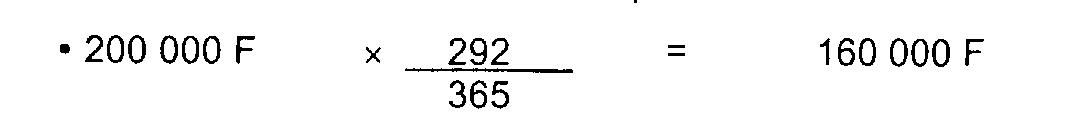

Par ailleurs, en cas de début d'activité agricole en cours d'année, la limite de 200 000 F est réduite au prorata temporis.

L'ajustement prorata temporis est effectué en fonction du nombre de jours d'activité par rapport à 365.

Exemple

- début de l'activité agricole le 15 mars,

- recettes agricoles du 15 mars au 31 décembre : 600 000 F,

- prise en pension de chevaux (hors cycle de l'élevage) du 1er juin au 31 décembre : 100 000 F,

Application du prorata temporis

Les recettes accessoires étant inférieures à la limite de 200 000 F ramenée au temps d'exploitation et à 30 % du montant des recettes provenant de l'activité agricole, elles pourront être soumises au RSA l'année suivante.

En revanche, lorsque les recettes accessoires sont liées à des activités saisonnières (restauration à la ferme, parties de chasse, etc...), il n'y a pas lieu d'appliquer la règle du prorata temporis.

3° Les recettes à prendre en considération pour l'appréciation des seuils de 30 % et de 200 000 F.

31Les recettes agricoles à prendre en considération pour l'appréciation de la limite sont les recettes perçues au titre de l'ensemble des opérations agricoles effectuées par l'exploitant qu'elles soient imposables ou non et telles qu'elles sont mentionnées sur la déclaration annuelle CA 12 A (ou les déclarations trimestrielles pour les exploitants qui ont opté pour ce régime).

Ainsi, elles comprennent notamment, les subventions et les recettes des opérations exonérées relatives au commerce extérieur.

En revanche ne sont pas prises en compte les cessions d'immobilisations et les opérations qui ne constituent pas des recettes telles que :

- les livraisons à soi-même ;

- les acquisitions intracommunautaires.

32S'agissant des recettes accessoires, il convient de retenir la totalité des recettes se rapportant aux livraisons de biens et prestations de services réalisées par le redevable au titre de l'ensemble de ses activités accessoires (cf. n° 25 ).

Le fait que certaines activités accessoires soient saisonnières (restauration à la ferme, ...) est sans incidence sur le calcul du seuil de 200 000 F.

Les recettes tirées par un exploitant agricole de la location de biens ruraux ou d'une activité de négociant en bestiaux ne sont pas prises en compte pour l'appréciation de ces seuils. Ces recettes qui doivent être suivies distinctement en comptabilité ne doivent figurer ni parmi les recettes agricoles ni parmi les recettes accessoires.

c. Conséquences du rattachement.

1° Règles d'imposition.

33Le rattachement des recettes accessoires au régime simplifié de l'agriculture entraîne le renoncement aux avantages liés aux régimes d'imposition de la TVA générale (franchise en base,...).

Toutes les opérations réalisées dans le cadre des activités accessoires doivent être soumises au régime simplifié de l'agriculture y compris les acquisitions intracommunautaires.

S'agissant des livraisons de biens réalisées dans le cadre des activités accessoires, l'exigibilité intervient, comme pour les ventes de produits agricoles, lors de l'encaissement des acomptes ou du prix.

Cette information devra figurer sur les factures délivrées aux clients (mention « TVA exigible sur les encaissements »).

2° Obligations déclaratives.

34Les redevables qui peuvent confondre leurs activités non agricoles avec leurs activités agricoles souscrivent une déclaration unique CA 12 A avant le 5 mai de chaque année mentionnant l'ensemble de leurs recettes.

Les redevables qui souhaitent bénéficier du dispositif de déclaration des activités accessoires selon le RSA en informeront le service des impôts dont ils dépendent par une simple lettre sur papier libre. Cette formalité n'aura pas à être renouvelée les années suivantes.

Corrélativement, ils seront dispensés au titre de leurs activités accessoires :

- pour les redevables soumis au régime du réel normal ou au régime du réel simplifié avec renonciation aux modalités simplifiées de liquidation de la taxe, de souscrire les déclarations CA3 mensuelles ou trimestrielles,

- pour les entreprises placées sous le régime simplifié d'imposition, de souscrire les déclarations CA 12 ou CA 12 E,

d. Dépassement des chiffres d'affaires limites.

35Si au cours d'une année civile, les recettes accessoires sont supérieures aux limites de 30 % ou 200 000 F, celles-ci devront être déclarées au titre de l'année suivante selon les règles de la TVA générale.

Il en est notamment ainsi des recettes accessoires réalisées en 2000 par des redevables dont les recettes accessoires réalisées en 1999 sont supérieures aux limites prévues par le texte (dépassement de la limite de 200 000 F par exemple).

Ces redevables informeront le service des impôts avant le 5 mai que leurs recettes accessoires ne peuvent plus être rattachées à leurs recettes agricoles.

Lorsque les limites de 30 % ou de 200 000 F sont dépassées, les exploitants agricoles peuvent être autorisés à confondre toutes leurs activités et à les soumettre au régime général de la TVA sous réserve cependant que les activités agricoles et les activités non agricoles soient économiquement liées.

Il en est ainsi dans le cas d'activités complémentaires ou situées dans le processus de production, de transformation ou de commercialisation d'un même produit. Tel est le cas, à titre d'exemple, des viticulteurs exerçant le négoce des vins, des éleveurs d'animaux exploitant un abattoir industriel ou ayant une fabrique d'aliments pour le bétail.

La même doctrine est applicable aux négociants en bestiaux imposables à la TVA dans le cadre du régime simplifié d'imposition à la TVA des exploitants agricoles. Ainsi, l'administration considère comme économiquement liées les activités de négociant en bestiaux et celles de chevillard, de boucher ou de fabricant de produits de charcuterie.

Pour bénéficier de cette facilité les entreprises doivent en faire la demande aux directeurs des services fiscaux dont elles relèvent territorialement. Les entreprises ainsi autorisées à confondre toutes leurs activités en un seul secteur sont tenues de respecter l'ensemble des obligations du régime général de la TVA (dépôt mensuel des déclarations).

En outre, l'octroi de la tolérance est subordonnée au paiement de la TVA sur les livraisons pour les opérations de nature agricole qui seraient, si elles étaient considérées isolément, imposées d'après les encaissements selon les modalités propres au régime de l'agriculture (cf. ci-après DB 3 I 133 ).

1 Du 1er Janvier 1997 au 31 décembre 1998, la limite de la franchise en base était uniformément fixée à 100 000 F. Elle s'élevait auparavant à 70 000 F.