CHAPITRE 3 DÉCLARATION DES OPÉRATIONS RÉALISÉES ET PAIEMENT DE L'IMPÔT

CHAPITRE 3

DÉCLARATION DES OPÉRATIONS RÉALISÉES

ET PAIEMENT DE L'IMPÔT

Les redevables de la TVA non placés sous le régime forfaitaire d'imposition (cf. 3 F 2) peuvent, selon l'article 287 du CGI, déclarer les opérations réalisées suivant deux méthodes :

- ils peuvent en effet déposer, chaque mois ou chaque trimestre, la déclaration des opérations réalisées durant la période correspondante (section 1) ;

- ou adopter le régime des acomptes provisionnels (section 2).

De plus, certains redevables peuvent, en vertu de l'article 302 septies A du même code, appliquer un régime simplifié de liquidation des TCA qui est exposé à la section 3.

Un régime particulier s'applique aux organismes sans but lucratif (section 4).

Il sera étudié le régime des acquisitions intracommunautaires des personnes susceptibles d'entrer dans la catégorie des PBRD, mais qui ne bénéficient pas du régime dérogatoire (section 5).

La déclaration des échanges de biens entre États membres de la Communauté européenne sera vue à la section 6.

Dans certains cas particuliers, l'acheteur est recherché en paiement de la TVA aux lieu et place du fournisseur des biens (section 7).

Enfin les modalités de paiement offertes aux redevables sont très nombreuses (section 8).

SECTION 1

Présentation générale

La présente section comprend trois sous-sections :

- sous-section 1 : date de dépôt des déclarations ;

- sous-section 2 : service compétent ;

- sous-section 3 : souscription des déclarations ;

SOUS-SECTION 1

Date de dépôt des déclarations

A. RÈGLES GÉNÉRALES

I. Périodicité des relevés

1Les articles 287-1 , 2 et 3 et 1694 du CGI, issus des dispositions de l'article 26 de la loi de finances pour 1991, et applicables à compter du 1er janvier 1991, fixent la périodicité des déclarations de chiffre d'affaires.

Ces articles ont étendu la déclaration trimestrielle de la TVA à l'ensemble des redevables placés sous le régime du réel simplifié d'imposition.

Les modalités d'application de la trimestrialisation aux redevables relevant du régime réel simplifié d'imposition ont été précisées par le décret en Conseil d'État n° 91-181 du 19 février 1991.

1. Rappel de la législation antérieure.

2Avant l'intervention de la loi de finances pour 1991, les redevables avaient la faculté de se libérer de l'impôt tous les trois mois lorsque la taxe exigible mensuellement était inférieure à 1 000 F. Au total, 25 % des entreprises bénéficiaient du paiement trimestriel de la taxe.

2. Situation nouvelle et intérêt de la mesure.

a. Redevables soumis au régime réel normal d'imposition.

3Pour ces redevables, la situation est inchangée : ils continuent de déposer mensuellement leurs déclarations de taxe sur la valeur ajoutée et acquittent en même temps la taxe exigible. Lorsque la taxe exigible annuellement est inférieure à 12 000 F, ils conservent la possibilité, comme par le passé, de déposer leurs déclarations par trimestre civil, sur demande expresse et sur autorisation du service, (article 287-2 du CGI).

b. Redevables au régime réel simplifié d'imposition.

4Désormais, la déclaration et le paiement de la taxe s'effectuent de plein droit par trimestre, quel que soit le montant de l'impôt exigible annuellement.

Une option pour la déclaration et le paiement mensuels de la taxe a été prévue pour les redevables au réel simplifié d'imposition afin de tenir compte de la situation particulière de certains d'entre eux.

5Ces dispositions concernent non seulement la TVA, mais aussi les taxes parafiscales et spéciales déclarées suivant les mêmes règles sous les mêmes garanties et les mêmes sanctions, c'est à dire :

• les taxes figurant sur l'imprimé 3310 MA en vigueur à compter du 1er janvier 1993 et déposé en même temps que les déclarations CA 3 ou CA 4, sous réserve de l'existence d'une périodicité de déclaration et de paiement plus importante que le trimestre prévu exceptionnellement par la réglementation particulière à certaines de ces taxes comme la redevance sur l'édition des ouvrages de librairie (cf. art. 331-L, ann. III au CGI) ;

• les taxes déclarées sur un imprimé spécial (redevances sanitaires d'abattage et de découpage et taxe parafiscale sur certaines viandes perçue au profit de l'ANDA).

c. Intérêt de la mesure.

6La trimestrialisation de la déclaration et du paiement de la TVA permet de mieux adapter les obligations des redevables à la taille de leur entreprise.

Elle présente particulièrement les avantages suivants :

- réduction sensible, de l'ordre des deux tiers, du nombre des déclarations et des paiements effectués au cours de l'année ;

- avantage de trésorerie conféré par le report de la date d'exigibilité de la taxe ;

- élargissement des possibilités d'obtention d'un remboursement de crédit de taxe apparaissant à l'issue des trois premiers trimestres civils en raison de la suppression de fait de l'obligation de constater une situation créditrice pour chacun des mois composant le trimestre civil ;

- prise en compte plus aisée des événements qui pourraient conduire à modifier le montant des versements provisionnels (fermeture temporaire, maladie...).

II. Date limite de dépôt des relevés

7En application de l'article 287-1 , 2 et 3 du CGI, l'article 39-1 de l'annexe IV audit code fixe les dates limites auxquelles les personnes physiques et morales sont tenues de déposer leurs déclarations de chiffre d'affaires.

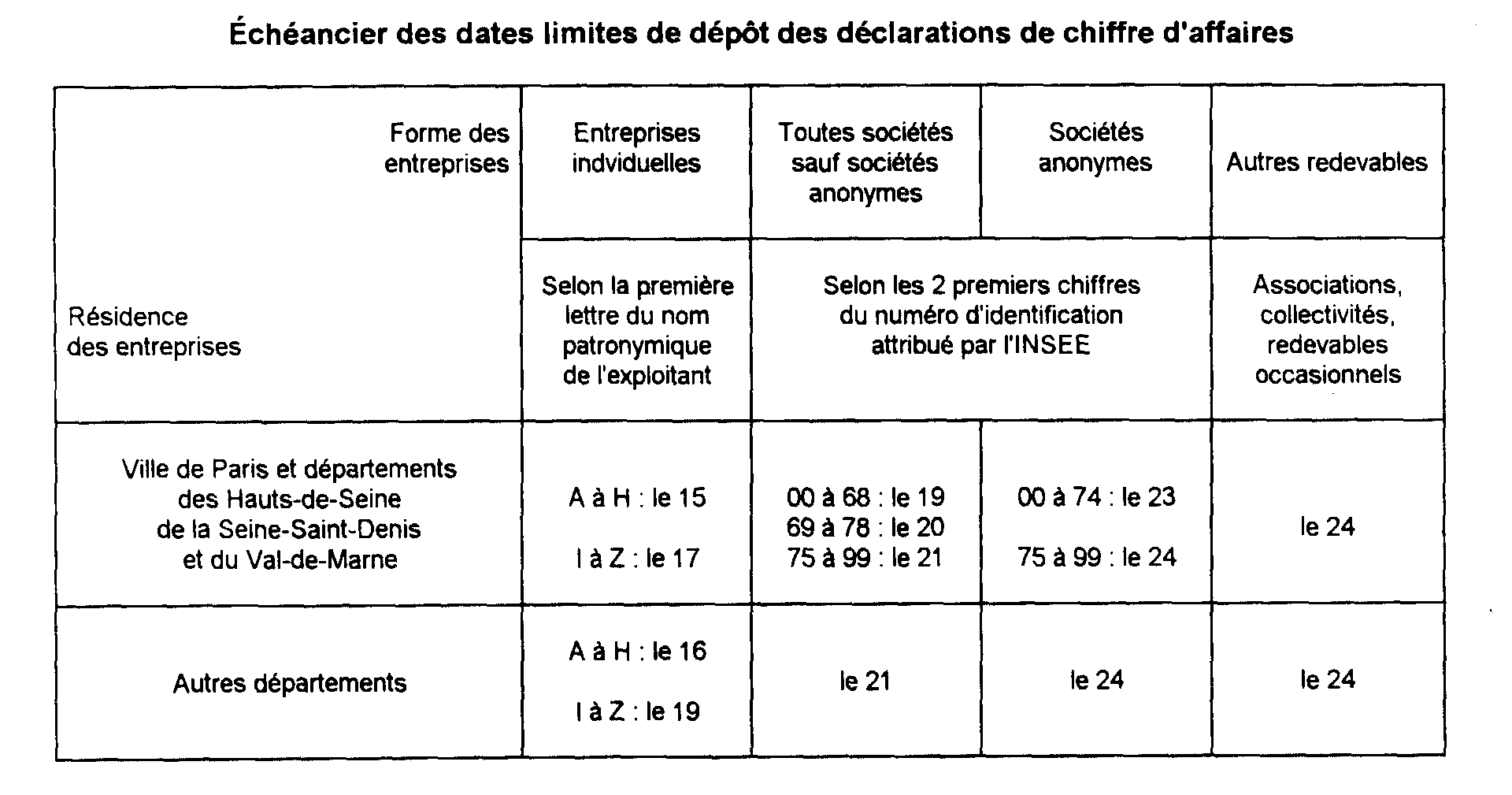

Ces dates limites sont fixées selon un échéancier reproduit dans le tableau ci-dessous.

8Toutefois, lorsque la date limite de dépôt de la déclaration coïncide avec un jour férié ou réputé férié à l'égard des recettes des Impôts, cette date limite est reportée au premier jour ouvrable suivant (CGI, ann. IV, art. 39 , 3° ; RM Robert Liot, n° 8449 ; JO, débats Sénat, 15 août 1969, p. 367 ; RM Bignon, débats AN, 8 janvier1977, p. 121, n° 32475).

Lorsqu'une déclaration et le moyen de paiement correspondant sont déposés directement dans la boîte aux lettres de la recette principale, la date de réception des documents est fixée au dernier jour ouvrable précédant celui où elle a été trouvée dans la boîte Aucune pénalité n'est donc appliquée lorsque la déclaration accompagnée du moyen de paiement est trouvée dans la boîte aux lettres à l'ouverture des bureaux de la recette des Impôts, le lendemain du jour où ce dépôt aurait dû être effectué (RM n° 37739 à Monsieur Godfrain, JO, AN du 9 mai 1988, p. 1972).

9L'impôt exigible qui ressort des déclarations (mensuelles ou trimestrielles) doit être acquitté au moment du dépôt de ces déclarations (CGI, art. 1692 ). Si, au cours d'un mois ou d'un trimestre, il n'a été effectué aucune opération donnant ouverture à la TVA et aux taxes assimilées, le redevable doit, dans les délais prescrits, remettre à l'agent compétent une déclaration négative, c'est à dire ne comportant aucun chiffre d'affaires. En pratique, cette déclaration est dite « néant » (CGI, ann. IV, art. 39-2 ).

10En ce qui concerne les livraisons à soi-même entrant dans le champ d'application de l'article 257-7°, la déclaration spéciale doit être déposée dans le mois de l'achèvement de l'immeuble ou de la première occupation. Si dans ce délai, le redevable ne peut effectuer avec exactitude la liquidation de la taxe, il devra souscrire une déclaration provisoire et déposera la déclaration définitive de livraison à soi-même dans les douze mois qui suivent l'achèvement de l'immeuble. La TVA correspondante doit être acquittée dans ce même délai qui, éventuellement, peut être prolongé sur autorisation du directeur des Services fiscaux dont dépend la recette compétente pour recevoir la déclaration spéciale (cf. 8 A 1561, n°s 2 à 9).

11Lorsque la déclaration est adressée à la recette des Impôts par la voie postale, le cachet de la poste fait foi de la date d'expédition (CGI, ann. IV, art. 39-1-4° ) ; peu importe que le pli contenant la déclaration et, le cas échéant, le moyen de paiement, soit affranchi au tarif postal réservé ou non aux plis urgents (RM Bouquerel, JO Sénat, 12 mai 1976, p. 893, n° 19318).

B. TOLÉRANCE ACCORDÉE POUR LA PÉRIODE DES CONGÉS PAYÉS

12Par exception au dispositif visé ci-dessus, une tolérance est accordée pour la période de congés payés. Certaines entreprises éprouvent des difficultés durant la période des congés payés pour déterminer dans les délais impartis les éléments nécessaires à l'établissement de leurs déclarations de chiffre d'affaires. Il en est notamment ainsi pour celles dont l'importance requiert l'organisation d'un service comptable spécialisé.

Pour remédier à cette difficulté tout en ménageant les intérêts du Trésor, les entreprises en cause sont autorisées à verser dans le délai imparti pour le dépôt de la déclaration (cf. ci-dessus n°s 7 et suiv. ) et au titre du mois dont la comptabilité ne peut être arrêtée à temps du fait des congés, un acompte dont le montant ne doit pas être inférieur de plus de 20 % à la somme réellement exigible. Une régularisation de la situation intervient dès le mois suivant.

Il est recommandé au service de faire une application libérale de cette tolérance et d'admettre au bénéfice de la mesure tout redevable qui, quelle que soit l'importance de son entreprise, éprouve de sérieuses difficultés à respecter lors de la fermeture annuelle, le délai imparti pour le dépôt des déclarations de chiffre d'affaires.

13Par ailleurs, en vue d'uniformiser les mesures applicables respectivement en matière de taxes sur le chiffre d'affaires et de versement forfaitaire sur les salaires, le ministre a estimé possible, par décision du 26 juillet 1963, d'autoriser les entreprises, dont la gestion se trouve temporairement affectée par la mise en congé de l'ensemble de leur personnel, à verser un acompte calculé sur la base de 80 % des taxes acquittées le mois précédent.

Il va de soi que cette décision ne saurait avoir pour effet de restreindre la portée de la tolérance accordée antérieurement en matière de taxes sur le chiffre d'affaires.

Dans les faits, l'une ou l'autre solution peut s'avérer préférable pour les redevables, en fonction des fluctuations de leur chiffre d'affaires mensuel, dont l'amplitude est susceptible de varier, notamment, suivant que le point de départ de la période de congés coïncide ou non avec un début de mois.

Il convient donc de considérer comme exempts de toute pénalité de retard les redevables qui ont, au titre de la période mensuelle affectée par les congés payés, versé un acompte au moins égal à 80 % soit de la somme acquittée le mois précédent, soit de la somme réellement exigible.

14Les entreprises qui désirent bénéficier de la tolérance indiquée ci-dessus doivent se conformer aux règles ci-après qui différent selon le régime du chiffre d'affaires réel sous lequel elles sont imposées.

I. Entreprises placées sous le régime du chiffre d'affaires réel normal

15Les entreprises placées sous le régime du chiffre d'affaires réel normal déposent dans le délai imparti la déclaration n° 3310 M-CA 3 relative au mois pour lequel la comptabilité ne peut être arrêtée à temps en raison des congés payés. Mais elles sont autorisées à ne pas remplir les rubriques habituelles à condition de verser un acompte qui doit être au moins égal à 80 % soit de la somme acquittée le mois précédent, soit de la somme réellement exigible.

À cet effet, elles indiquent dans le cadre réservé à la correspondance de l'imprimé la mention « Période des congés payés. - Versement d'un acompte de ... » et elles précisent le montant de ce dernier qui est ensuite reporté successivement à la ligne 28 puis dans la case « Total à payer ».

La déclaration déposée au titre du mois suivant permet de régulariser la situation de l'entreprise. Elle est, en effet, à titre exceptionnel, établie en cumulant les éléments relatifs au mois écoulé avec ceux du mois précédent et le décompte effectué fait apparaître le montant de la taxe due pour les deux mois. Le redevable indique dans le cadre réservé à la correspondance la mention « Période des congés payés. - Régularisation » et reporte, pour imputation, à la ligne 27, le montant de l'acompte versé le mois précédent. Le total à payer qui est dégagé constitue alors le solde à verser au titre des deux mois concernés.

Dans l'hypothèse où l'acompte excède la somme due pour les deux mois, le montant à indiquer à la ligne 27 est limité à cette dernière somme. Le total à payer qui apparaît est alors nul et l'excédent sera reporté, pour imputation à la ligne 27 de la déclaration suivante.

Lorsque l'acompte versé au cours du premier mois était inférieur à 80 % de la somme acquittée le mois précédent par l'entreprise, celle-ci doit joindre pour ordre à la déclaration de régularisation une déclaration 3310 M-CA 3 retraçant exactement a posteriori les opérations imputables à ce premier mois de manière à justifier que l'acompte versé était supérieur à 80 % de la somme réellement exigible.

II. Entreprises placées sous le régime des acomptes provisionnels (cf. 3 E 132 )

16Les entreprises placées sous le régime des acomptes provisionnels prévu par l'article 287-2 du CGI disposent d'un délai supplémentaire d'un mois pour souscrire leurs déclarations de chiffre d'affaires. Pour bénéficier de la tolérance accordée pour la période des congés payés, elles doivent procéder de la manière suivante.

La déclaration relative au mois (m) pour lequel la comptabilité ne peut être arrêtée à temps en raison des congés payés est déposée au cours du mois (m + 2) dans le délai imparti mais les rubriques habituelles ne sont pas remplies et elle n'est pas accompagnée d'un bulletin n° 3515. Le cadre C est annoté comme dans le cas précédent et le montant de l'acompte versé est mentionné successivement à la ligne 28 et dans la case « Total à payer ».

La déclaration déposée au cours du mois suivant (m + 3) est établie en cumulant les éléments relatifs aux mois (m) et (m + 1). Le bulletin n° 3515 qui l'accompagne est rempli dans les conditions habituelles étant précisé que la somme à mentionner à la ligne b est le total des acomptes versés au titre de ces deux mois, savoir :

- l'acompte versé au cours du mois (m + 1) dont le montant figurait à la ligne e du bulletin n° 3515 déposé ce mois-là ;

- l'acompte versé au cours du mois (m + 2) dont le montant figurait à la ligne 28 de la déclaration CA 3 déposée ce mois-là.

III. Entreprises placées sous le régime simplifié (cf. 3 E 133 )

17Les redevables placés sous le régime simplifié d'imposition déposent dans le délai imparti la déclaration CA 4 relative au mois pour lequel ils ne sont pas en mesure, en raison des congés payés, de déterminer avec précision le montant de leur chiffre d'affaires. Mais ils sont autorisés à indiquer à la ligne 3 un montant de chiffre d'affaires approximatif qui doit toutefois être au moins égal à 80 % soit du chiffre d'affaires effectivement réalisé, soit du chiffre d'affaires déclaré le mois précédent. Ils indiquent alors au cadre réservé à la correspondance la mention « Période des congés payés : chiffre d'affaires approximatif ». La régularisation est effectuée sur la déclaration CA 4 suivante, le chiffre d'affaires mentionné ligne 3 étant celui déclaré pour le mois majoré ou diminué de la différence constatée entre le chiffre d'affaires approximatif déclaré le mois précédent et celui effectivement réalisé. Les redevables indiquent au cadre réservé à la correspondance la mention « Période des congés payés : régularisation du mois précédent : chiffre d'affaires majoré ou diminué de ... ».

IV. Dispositions communes aux trois cas visés aux I, II et III ci-dessus

18 Redevables autorisés à souscrire des obligations cautionnées. Se reporter à la DB 12 A à jour au 30 décembre 1994.