TITRE 3 LE TAUX NORMAL

TITRE 3

LE TAUX NORMAL

1Depuis le 1er août 1995, le taux normal de la TVA était fixé à 20,60 % (CGI, art. 278 issu de la loi n° 95-858 du 28 juillet 1995). Avant cette date, le taux normal était fixé à 18,60 %.

À compter du 1er avril 2000, le taux normal de la TVA de 20,60 % est abaissé à 19,60 % (art. 4 de la loi n° 2000-656 du 13 juillet 2000 - JO du 14 juillet 2000). Le taux normal de 9,50 % applicable dans les départements de la Guadeloupe, de la Martinique et de la Réunion est abaissé à 8,50 % à compter de la même date.

Le taux normal est applicable à toutes les opérations pour lesquelles aucun autre taux n'est prévu.

A. RELÈVEMENT DU TAUX NORMAL À 20,60 %

2La loi du 28 juillet 1995, publiée au Journal officiel du 29 juillet 1995, modifie l'article 278 du CGI pour porter, à compter du 1er août 1995, le taux normal de la TVA de 18,6 % à 20,6 %.

I. Champ d'application de la mesure

3Le taux normal de la TVA prévu à l'article 278 du CGI est fixé à 20,6 % à compter du 1er août 1995.

Le champ d'application de ce taux demeure inchangé.

Les opérations désormais soumises au taux de 20,6 % sont celles qui relevaient du taux de 18,6 % avant le 1er août 1995.

Ces opérations sont décrites au présent chapitre.

À compter du 1er août 1995 et jusqu'au 1er avril 2000, le taux de 20,6 % se substitue au taux de 18,6 % :

- pour les opérations d'achat, d'importation, d'acquisition intracommunautaire, de vente, de livraison (y compris les livraisons à soi-même), de commission, de courtage ou de façon portant sur les produits soumis au taux normal ;

- pour l'ensemble des prestations de services qui relèvent du taux normal.

Ce taux s'applique à des prix hors TVA. Le prix hors taxe est obtenu à partir du prix taxe comprise en appliquant à ce dernier un coefficient de conversion égal à 0,829 (Pour les oeuvres d'art taxables sur une marge forfaitaire de 30 %, le coefficient de conversion est égal à 0,941 ; cf. DB 3 K 1221, n° 26 .)

Les taux particuliers applicables dans les départements de Corse aux opérations visées à l'article 297-I du CGI (cf. DB 3 G 111 ) demeurent inchangés.

De même, le taux normal de 9,5 % prévu à l'article 296-1° a du CGI dans les départements de la Guadeloupe, de la Martinique et de la Réunion n'est pas modifié.

Remarque : en cas d'annulation d'une opération ou de modification de son prix (notamment en cas de rabais donnant lieu à un avoir), la rectification doit être opérée au taux (18,6 %, 19,6 % ou 20,6 %) applicable à l'opération d'origine (les redevables conservent néanmoins la possibilité d'opérer des rabais nets de taxe dans les conditions habituelles : cf. DB 3 D 1211, n°s 34 et suivants ).

II. Modalités d'application

1. Date d'entrée en vigueur.

4Le taux de 20,6 % est applicable aux opérations dont le fait générateur est intervenu à compter du 1er août 1995.

a. Livraisons et acquisitions intracommunautaires de biens meubles.

5Compte tenu des termes de l'article 269-1-a du CGI, le taux de 20,6 % s'applique, indépendamment de la date de commande, de facturation ou de paiement :

- aux livraisons de biens meubles corporels définies à l'article 256-II du CGI, effectuées à compter du 1er août 1995 ;

- aux acquisitions intracommunautaires de biens meubles corporels définies à l'article 256 bis-I du CGI, effectuées à compter du 1er août 1995.

La livraison d'un bien meuble corporel est définie par le transfert du pouvoir de disposer du bien comme un propriétaire. L'acquisition intracommunautaire est définie comme l'obtention du pouvoir de disposer du bien comme un propriétaire. Le fait générateur intervient donc lors du transfert de propriété (CGI, art. 256-II-1°, instruction 3 CA-92 du 31 juillet 1992 n°s 5 à 8, 503 à 509).

Le fait générateur de la taxe due sur l'affectation en France par un assujetti d'un bien de son entreprise intervient lors du départ de l'expédition ou du transport du bien.

b. Livraisons d'immeubles entrant dans le champ d'application de la TVA.

6Aux termes de l'article 269-1-c du CGI, le fait générateur des mutations à titre onéreux et des apports en société entrant dans le champ d'application du 7° de l'article 257 du CGI se produit à la date de l'acte qui constate l'opération ou, à défaut, au moment du transfert de propriété (cf. DB 8 A 122).

L'opération constatée dans un acte postérieur au 31 juillet 1995 est donc soumise au taux de 20,6 %.

Toutefois, le taux de 18,6 % reste applicable à cette opération lorsque les deux conditions suivantes sont réunies :

- l'accord des parties a été formalisé par un avant-contrat ayant acquis date certaine avant le 1er août 1995 ;

- l'acte constatant la mutation ou l'apport est signé entre le 1er août 1995 et le 31 décembre 1995.

Afin de permettre la vérification de la réalisation de ces deux conditions, l'avant-contrat devra être annexé à l'acte de vente.

Par avant-contrats, il convient d'entendre les actes préparatoires à la vente tels que les promesses de vente ou les promesses d'achat, les contrats de réservation en cas de vente en l'état futur d'achèvement, les compromis de vente lorsqu'ils sont assortis d'une condition suspensive.

Ces actes établis sous seing privé ou en la forme authentique devront comporter obligatoirement la désignation du bien objet de la vente et des parties concernées.

Pour les actes authentiques, la date certaine est la date de leur signature.

Pour les actes sous seing privé, la date certaine est, en application de l'article 1328 du code civil, principalement la date de leur enregistrement ou la date à laquelle ils sont constatés dans les actes dressés par des officiers publics.

En cas de paiement par acomptes, la possibilité offerte par l'article 252 de l'annexe II au CGI, d'acquitter la taxe au fur et à mesure de leur encaissement est sans influence.

c. Importations.

7Aux termes de l'article 293 A du CGI, le fait générateur de l'importation intervient au moment où le bien est introduit ou mis à la consommation en France au sens de l'article 291-1-2° du CGI.

Ainsi, le taux de 20,6 % s'applique aux biens mis à la consommation à partir du 1er août 1995.

d. Prestations de services.

8Le taux de 20,6 % s'applique aux prestations de services dont le fait générateur, c'est-à-dire l'exécution complète du service (CGI, art. 269-1-a), est intervenu à compter du 1er août 1995, quelle que soit la date à laquelle le client acquitte le prix ou les acomptes relatifs aux prestations en cause.

Ces règles sont également applicables lorsque le prestataire de services est autorisé à acquitter la taxe d'après les débits, le fait générateur demeurant l'exécution des services.

Ainsi, quelle que soit la date de paiement, les prestations de services achevées avant le 1er août 1995 sont soumises au taux de 18,6 % tandis que celles achevées à compter de cette date sont soumises au taux de 20,6 %.

Toutefois, dans ce dernier cas, les redevables en mesure d'établir qu'une partie de la prestation a été réalisée avant le 1er août 1995 peuvent soumettre la partie correspondante du prix au taux de 18,6%. La facture devra mentionner la ventilation du prix entre la partie de la prestation soumise au taux de 18,6 % et celle soumise au taux de 20,6 %. À défaut, le redevable sera tenu d'acquitter la TVA au taux de 20,6 % sur l'intégralité de l'opération.

Exemple : travaux de réfection d'un immeuble effectués du 1er juin au 30 septembre 1995. Les travaux effectués jusqu'au 31 juillet peuvent être soumis au taux de 18,6 %.

e. Cas particuliers.

1° Livraisons de biens et prestations de services donnant lieu à l'établissement de décomptes ou à des encaissements successifs (ex. : locations, crédit-bail, abonnements à des services [ex. : abonnement à une assistance juridique], fourniture d'eau, d'électricité, etc.).

9Le fait générateur de ces opérations se produit à l'expiration des périodes auxquelles les décomptes ou les encaissements se rapportent (CGI, art. 269-1-a bis ; DB 3 B 261, n°s 3 et suiv. ).

Exemple : Cas de la location à l'année d'une voiture donnant lieu à l'établissement de décomptes trimestriels. Pour la période du 1er juillet au 30 septembre 1995, le fait générateur intervient le 30 septembre 1995. Les sommes facturées au titre de cette période sont donc soumises au taux de 20,6 %.

10Toutefois, s'ils effectuent une ventilation exacte de l'opération, les redevables peuvent soumettre au taux de 18,6 % la partie de cette opération qui a été réalisée avant le 1er août 1995 à condition que la facture mentionne cette ventilation.

2° Livraisons de biens et prestations de services réalisées par des assujettis agissant en leur nom propre mais pour le compte d'autrui (CGI, art. 256-V et 256 bis-III).

11Pour les livraisons de biens, les prestations de services et les acquisitions intracommunautaires réputées effectuées par un assujetti en application des dispositions du V de l'article 256 ou du III de l'article 256 bis du CGI, le fait générateur de la taxe se produit au moment où l'opération dans laquelle l'assujetti s'entremet est effectuée (CGI, art. 269-1-a ter, instruction 3 CA-92 du 31 juillet 1992, n°s 517 à 522).

Dès lors, le taux de 20,6 % s'applique lorsque le fait générateur de l'opération dans laquelle l'assujetti s'entremet est intervenu à compter du 1er août 1995.

3° Travaux à façon 1 .

12Le fait générateur d'un travail à façon était la délivrance de ce travail, c'est-à-dire la remise du bien façonné au client (CGI, art. 256-II-3° b, instruction 3 CA-92 du 31 juillet 1992 n° 510). Le taux de 20,6 % s'applique donc aux travaux à façon délivrés à compter du 1er août 1995, quelle que soit la date d'encaissement des acomptes ou du prix.

La faculté de ventilation prévue pour les prestations de services achevées après le 1er août 1995 mais partiellement exécutées avant cette date s'applique toutefois dans les mêmes conditions aux travaux à façon délivrés après le 1er août 1995.

4° Biens remis dans le cadre de contrats de location vente ou de contrats de vente assortis d'une clause de réserve de propriété.

13Dans ce cas, le fait générateur intervient lors de la remise matérielle des biens, quelle que soit la date du transfert de propriété (CGI, art. 256-II-3° c et d, instruction 3 CA-92 du 31 juillet 1992 n° 511).

5° Travaux immobiliers effectués dans le cadre d'un contrat de construction d'une maison individuelle régi par le titre III du livre II du code de la construction et de l'habitation.

14Les contrats de construction d'une maison individuelle régis par le titre III du livre II du code de la construction et de l'habitation sont des marchés de travaux qui consistent en la fourniture de travaux immobiliers. Ils mettent en présence un maître d'ouvrage et un constructeur chargé de réaliser la construction et titulaire d'une garantie de livraison délivrée par un établissement de crédit ou d'assurance.

15Le fait générateur de la taxe se produit au moment où les travaux immobiliers sont complètement exécutés. Ainsi, les travaux exécutés après le 1er août 1995 seront soumis au taux de 20,6 %.

Toutefois, le taux de 18,6 % reste applicable à ces opérations lorsque le contrat de construction aura été signé avant le 1er août 1995. Dans cette situation, tous les encaissements perçus au titre de ce contrat seront soumis par le constructeur, au taux de 18,6 %.

Il est précisé que cette mesure ne concerne que les travaux initialement prévus dans le contrat de construction.

16À titre de règle pratique et pour éviter toute contestation, la date retenue sera :

- soit la date figurant sur le récépissé de dépôt de la lettre recommandée contenant le contrat signé et ses annexes que le constructeur doit, en application de l'article L. 271-1 du code de la construction et de l'habitation, envoyer au maître d'ouvrage dès la signature du contrat ;

- soit, le cas échéant, la date d'enregistrement du contrat.

Bien entendu, ces dispositions ne s'appliquent pas aux travaux facturés par les sous-traitants aux constructeurs. Ces travaux sont soumis aux règles décrites au n° 8 ci-dessus.

2. Conséquences des nouvelles dispositions sur les obligations des redevables.

17Les opérations soumises au taux de 20,6 % doivent être facturées aux assujettis compte tenu de ce nouveau taux (CGI, art. 289).

a. Paiement d'un complément de TVA pour les encaissements ayant donné lieu à exigibilité de la TVA avant le 1er août 1995 et afférents à des opérations dont le fait générateur intervient à compter de cette date.

18Deux situations sont possibles :

1° Le redevable ne réclame à son client aucun paiement supplémentaire.

19Compte tenu du changement de taux, ce redevable doit acquitter le complément de TVA exigible sur les encaissements initialement soumis au taux de 18,6 % et relatifs à des opérations imposables en définitive au taux de 20,6 % (compte tenu le cas échéant de la ventilation effectuée entre les opérations exécutées avant le 1er août 1995 et celles effectuées à compter de cette date).

20Cette régularisation afférente aux sommes déjà encaissées avant le 1er août 1995, doit normalement être réalisée sur la déclaration déposée au titre du mois d'août 1995. Elle pourra néanmoins être effectuée au titre des mois de septembre ou octobre 1995.

21Dans le cas où une facture mentionnant le taux de 18,6 % a été délivrée à un client assujetti avant l'entrée en vigueur de la mesure, le redevable doit en principe adresser à son client une facture rectificative mentionnant le taux de 20,6 %.

Cela étant, les entreprises pourront ne pas adresser de facture rectificative à leurs clients si elles ne leur demandent pas un supplément de prix. Dans ce cas, le droit à déduction exercé par le client à partir de la facture initiale établie au taux de 18,6% ne sera pas remis en cause.

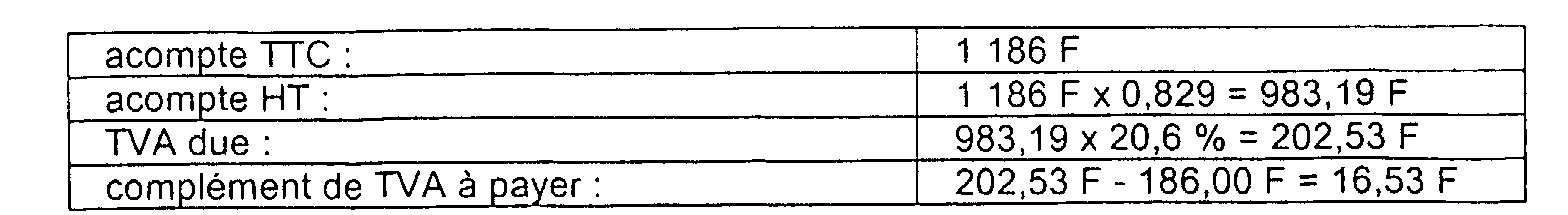

Exemple : Une prestation d'entretien entièrement effectuée en août 1995 a donné lieu au paiement d'un acompte TTC de 1 186 F en juillet 1995.

Le prestataire a régulièrement acquitté 186 F de TVA au titre de ses opérations du mois de juillet (montant hors taxe : 1 000 F).

Il doit reliquider la TVA sur cet acompte au taux de 20,6 % soit :

Ce complément doit être acquitté au Trésor au plus tard sur sa déclaration déposée au titre du mois d'octobre 1995.

Par ailleurs, le redevable devra, le cas échéant, adresser une facture rectificative à son client avant le 31 octobre 1995.

1 Il est rappelé que les opérations de façon sont considérées comme étant des prestations de services à compter du 1er janvier 1996 (cf. DB 3 A 1143 n° 2 ).