SOUS-SECTION 2 MODALITÉS DE LA DÉDUCTION

2. Justification et détermination des variations en valeur des stocks.

La déduction peut être affectée à tout ou partie de la variation en valeur des stocks, soit exercice par exercice, soit au terme des cinq exercices. L'exploitant doit faire connaître son choix chaque année.

47 a. L'exploitant décide d'affecter la déduction au cours de la période de cinq ans.

À la clôture de chaque exercice, une note annexée à la déclaration précise :

- le montant de la déduction ou des déductions pratiquées au titre de l'année ou des années précédentes qui sont affectées à la variation en valeur des stocks ;

- le mode de calcul de la variation en valeur des stocks.

48 b. L'exploitant décide d'affecter la déduction au terme des cinq exercices.

Si la déduction est pratiquée pour la première fois l'année N, la variation des stocks doit être examinée à compter de l'année N + 5.

1° Première année d'examen.

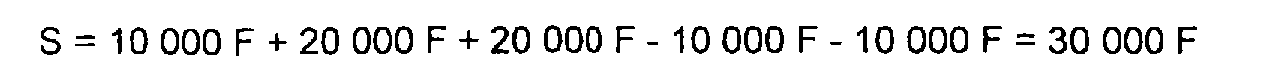

Soit S la somme des variations annuelles en valeur des stocks à rotation lente pour les années N + 1 à N + 5 (variation des stocks des cinq années qui suivent celle de la déduction).

Cette somme est comparée au montant de la déduction pratiquée l'année N. S'il n'y a pas d'augmentation ou s'il y a une diminution, toute la déduction doit être réintégrée au résultat de l'année N + 5. Si l'augmentation est insuffisante par rapport à la déduction, une partie de celle-ci est réintégrée.

2° Les années suivantes.

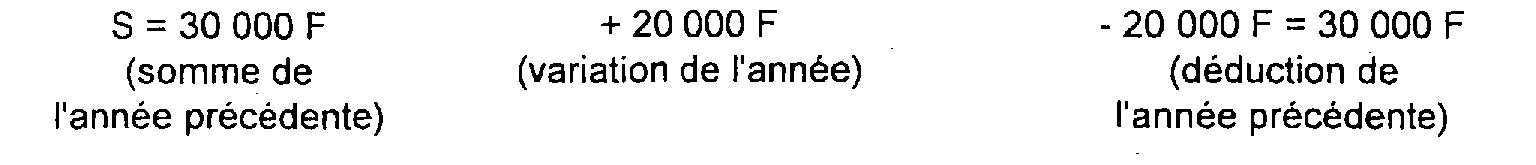

La variation est égale à la somme S de l'année précédente augmentée de la variation de l'année et diminuée de la déduction acquise définitivement l'année précédente 1 . Ce nouveau montant est à comparer à la déduction pratiquée l'année N + 1.

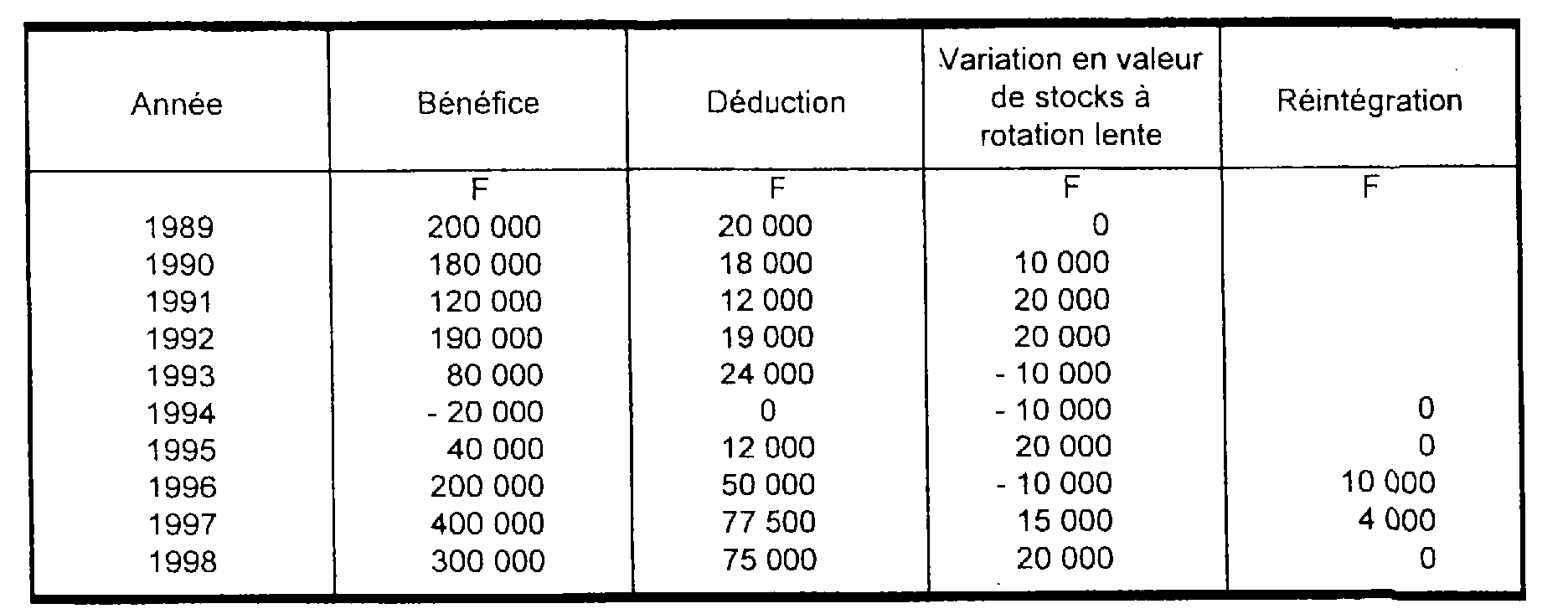

49 Exemple :

En 1994 , la déduction de 20 000 F pratiquée en 1989 doit avoir été affectée à l'augmentation des stocks, soit :

L'augmentation est supérieure au montant de la déduction. Celle-ci est définitivement acquise.

En 1995 , examen de l'affectation de la déduction de 18 000 F pratiquée en 1990 (N + 1) :

L'augmentation est supérieure au montant de la déduction de 1990. Celle-ci est définitivement acquise.

En 1996, examen de l'affectation de la déduction de 12 000 F pratiquée en 1991 :

S = 30 000 F - 10 000 F - 18 000 F = 2 000 F

L'augmentation est inférieure au montant de la déduction de 1991. La différence entre les deux sommes, soit : 10 000 F (12 000 F - 2 000 F), est réintégrée aux résultats de 1996.

Le reste de la déduction, soit 2 000 F, est définitivement acquis.

En 1997, examen de l'affectation de la déduction de 19 000 F pratiquée en 1992 :

S = 2 000 F + 15 000 F - 2 000 F = 15 000 F

La différence, soit 4 000 F (19 000 F - 15 000 F), est réintégrée aux résultats de 1997.

En 1998, examen de l'affectation de la déduction de 10 000 F pratiquée en 1993 :

S = 15 000 F + 20 000 F - 15 000 F = 20 000 F

L'augmentation est supérieure au montant de la déduction. Celle-ci est définitivement acquise.

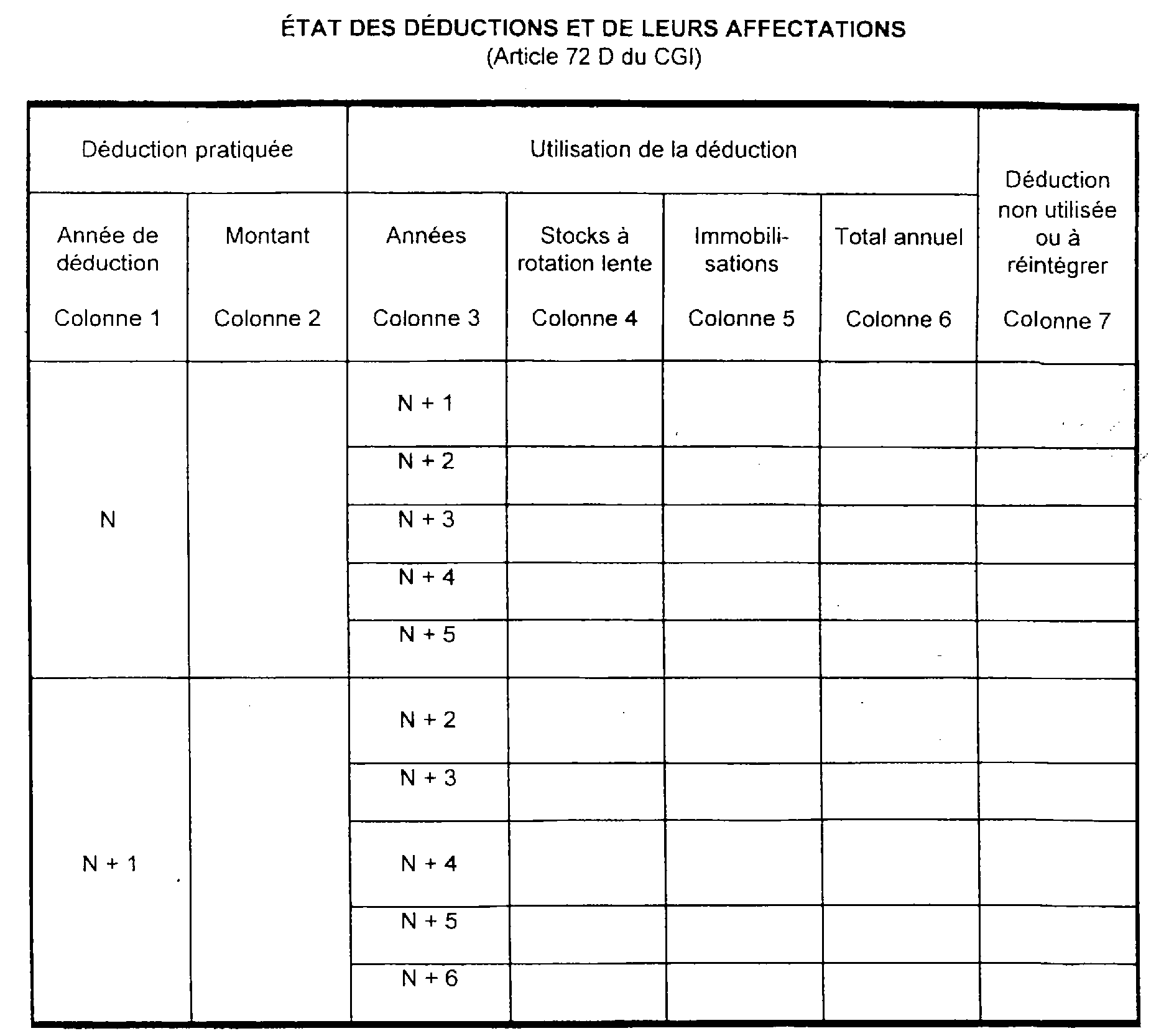

50Chaque année et pour la première fois à compter de l'année qui suit celle de la première déduction, l'exploitant doit joindre à chaque déclaration annuelle de résultats un état mentionnant les déductions pratiquées les cinq années précédentes et les variations de stocks des cinq années correspondantes et de l'année (un modèle est proposé en annexe à la présente sous-section).

E. RÉINTÉGRATION DES DÉDUCTIONS QUI N'ONT PAS ÉTÉ UTILISÉES CONFORMÉMENT À LEUR OBJET

I. Principe

51Si la déduction n'est pas utilisée conformément à son objet, elle est rapportée aux résultats de la cinquième année qui suit sa réalisation.

52Les dispositions de l'article 75-0 B du CGI sont applicables au bénéfice supplémentaire résultant de cette réintégration si l'exploitant a déjà opté ou opte pour l'imposition selon la moyenne triennale des bénéfices agricoles au titre de l'exercice à la clôture duquel cette réintégration intervient.

II. Dérogations

1. Exploitant arrêtant définitivement son activité ou de nouveau soumis au régime du forfait

53Dans ces hypothèses, les déductions pratiquées qui n'ont pas été affectées sont rapportées aux résultats de l'exercice clos à l'occasion de ces événements 2 . L'abattement lié à l'adhésion à un centre de gestion agréé est alors calculé sur le bénéfice ainsi majoré.

2. Apport en société.

54L'article 72 D-II du CGI prévoit une dérogation au principe visé ci-dessus n° 51 pour certains apports réalisés à compter du 1er janvier 1991. Ce dispositif dérogatoire est exposé à la section 2 ci-après.

3. Option des agriculteurs qui subissent une baisse importante de leur bénéfice pour une réintégration anticipée.

55Pour l'imposition des résultats des exercices ouverts à compter du 1er janvier 1997, l'article 107 de la loi de finances pour 1997 permet aux exploitants agricoles dont le résultat d'un exercice est inférieur d'au moins 20 % à la moyenne des résultats des trois exercices précédents de demander la réintégration anticipée des sommes antérieurement déduites. Ce dispositif est exposé à la section 3 ci-après.

ANNEXE

ÉTAT DES DÉDUCTIONS ET DE LEURS AFFECTATIONS

(Article 72 D du CGI)

Colonne 4 et colonne 5, mentionner le montant de la variation de stocks qui constitue l'utilisation de la déduction. De même, c'est le montant de l'imputation réalisée sur le prix de revient de l'immobilisation qui est à mentionner.

Colonne 6 = colonne 4 + colonne 5.

Colonne 7 = colonne 2 - colonne 6 pour N + 1.

colonne 7 - colonne 6 pour N + 2.

colonne 7 - colonne 6 pour N + 3.

colonne 7 - colonne 6 pour N + 4.

colonne 7 - colonne 6 pour N + 5.

1 Cette mesure est destinée à prendre en compte la variation au titre d'une année pour une seule génération de déduction.

2 Pour la possibilité de bénéficier de l'un des systèmes destinés à limiter la progressivité de l'impôt dans ces situations, cf. DB 5 E 43 .