SOUS-SECTION 3 PRESTATIONS DE SERVICES

K. TRAVAUX EN RÉGIE

1. Régime applicable jusqu'au 31 décembre 1992.

45La « régie » s'entend généralement d'une convention par laquelle une personne physique ou morale fait exécuter elle-même un service ou des travaux en ayant recours à un « régisseur ».

Elle est essentiellement utilisée pour la réalisation de certains marchés de travaux immobiliers.

Le régisseur de travaux dont l'activité est celle d'un mandataire, participe à l'exécution des travaux sous la direction du maître de l'oeuvre. Il n'assume personnellement aucun risque, cependant sa responsabilité peut être engagée s'il n'exécute pas correctement les ordres et directives qui lui ont été donnés.

En effet, le régisseur demeure soumis à la surveillance du maître d'oeuvre. Cette surveillance se traduit en particulier, en ce qui concerne la main-d'oeuvre, par le visa que le représentant du maître d'oeuvre appose sur les « attachements de régie », qui présentent, par catégories d'ouvriers ou d'employés, le nombre d'heures passées sur le chantier.

46À cet égard la jurisprudence est particulièrement stricte pour apprécier si les conditions juridiques du travail en régie sont réunies.

On trouvera ci-après, à titre d'exemple, trois cas d'espèce dans lesquels le Conseil d'État n'a pas estimé être en présence d'un véritable régisseur :

- doit être considéré comme un entrepreneur et non comme un simple intermédiaire celui qui, pour des travaux dits « en régie » ou « à l'heure », conservait la responsabilité des malfaçons ou des dommages causés aux immeubles qui, par ailleurs, n'était pas tenu de rendre compte au maître de l'oeuvre des sommes payées à titre de salaires et dont il était couvert par des versements calculés sur la base d'une série de prix. D'où il suit que ce redevable était passible de l'impôt du chiffre d'affaires -ultérieurement à la TVA- sur la totalité des sommes encaissées par lui (CE, arrêt du 21 avril 1947, req. n° 82718, X... ) ;

- lorsqu'un entrepreneur s'est engagé, d'une part, à effectuer certains travaux à ses risques, d'autre part, à fournir au maître de l'ouvrage, en vue de l'exécution de travaux accessoires dits « en régie », des ouvriers, du matériel et des matériaux moyennant le remboursement de ses débours majorés d'un pourcentage déterminé à titre de bénéfice et de frais, en conservant, de convention expresse, toutes ses obligations et ses responsabilités, ces stipulations qui n'ont d'autre objet que de fixer les modalités particulières de rémunération de travaux accessoires ne sauraient être dissociés du contrat d'entreprise envisagé dans son ensemble. Par suite, cet entrepreneur est imposé à bon droit sur la totalité des sommes par lui encaissées sans pouvoir déduire de son chiffre d'affaires taxable le montant de ses débours (CE, arrêt du 22 février 1943, req. n° 61308, entreprise Bollard, rec. 1943, n° 2, p. 127) ;

- ne peut être considérée comme régisseur de travaux et bénéficier de la solution prévue par l'administration pour lesdits régisseurs, la société dont le rôle était de fournir aux services de la Marine nationale les ingénieurs et techniciens nécessaires pour l'exécution des travaux dont il s'agit, mais qui ne comportait pas l'exécution même desdits travaux dont la société n'avait pas la. charge et que la circonstance que lesdits services tenaient du contrat le droit d'exercer leur contrôle sur le choix des personnes employées à ces tâches ne modifie pas la nature de la prestation ainsi fournie. Au surplus, la société qui n'avait pas non plus la qualité de mandataire des services de la Marine nationale vis-à-vis des ingénieurs et techniciens mis à la disposition desdits services, qui faisaient partie de son personnel et dont elle était seule responsable doit, dès lors, être regardée comme ayant agi en qualité de fournisseur de main-d'oeuvre (CE, arrêt du 10 novembre 1971, req. n° 78166, SA Compagnie des signaux et d'entreprises électriques).

47Agissant sur ordre et pour le compte du maître de l'oeuvre auquel il rend compte de toutes ses dépenses, le régisseur n'est redevable de la TVA que sur sa rémunération. Il peut donc déduire de sa recette imposable le montant de ses débours dont il justifie exactement le montant (salaires, charges sociales qui correspondent à un complément de salaire et fournitures).

Mais, bien entendu, le régisseur ne peut diminuer de sa base d'imposition le montant de ses frais généraux et notamment le montant des salaires versés à son propre personnel.

Le régisseur se distingue de l'entrepreneur de main-d'oeuvre qui se borne, sans encourir aucune responsabilité ni directe, ni indirecte dans l'exécution des travaux, à mettre son personnel à la disposition du maître de l'oeuvre qui l'utilise à son gré au même titre que son propre personnel (CE, arrêts du 7 juillet 1958, req, n° 33405, X... et Y... et du 27 octobre 1958, req, n° 33415, X... ) [cf. n° 78 ci-dessous].

Le régisseur peut, tout en demeurant dans le cadre de l'entreprise en régie :

- rechercher la main-d'oeuvre pour le compte du maître d'oeuvre ;

- acquérir, pour le compte du maître d'oeuvre, le matériel et l'outillage et les fournitures nécessaires à l'exécution des travaux ;

- mettre à la disposition du maître de l'ouvrage le matériel et l'outillage lui appartenant, ou ses salariés.

Sauf dans cette dernière hypothèse, les dépenses engagées par le régisseur ne constituent que des avances effectuées pour le compte du maître d'oeuvre auquel il est tenu d'apporter toutes justifications quant à leur montant et leur affectation.

48Agissant en qualité de mandataire du maître d'oeuvre, le régisseur ne peut spéculer sur les éléments du prix de revient des travaux qu'il fait effectuer. Les sommes qu'il perçoit ne lui sont versées qu'au titre de remboursement :

- des salaires, compléments ou substituts de salaires, charges sociales, frais de déplacement et de voyage effectivement versés aux ouvriers, à l'exclusion des frais généraux qui restent à la charge du régisseur (notamment les salaires et charges sociales du personnel de ce dernier) ;

- des fournitures acquises pour le compte du maître de l'ouvrage.

Bien entendu, l'attention du service est appelée sur le fait que les versements effectués par le maître d'oeuvre au régisseur ne peuvent être exclus de la base d'imposition de ce dernier que si, conformément aux dispositions de l'article 267-II-2° du CGI, les remboursements sont effectués exactement.

49En définitive, la rémunération proprement dite du régisseur ne doit couvrir que ses frais généraux et son bénéfice. Le plus souvent, elle consiste en un pourcentage soit des salaires payés aux ouvriers, soit de certains éléments et du total de la facture ou mémoire.

À cette rémunération peut s'adjoindre, le cas échéant, le prix de la location du matériel et de l'outillage ou de la fourniture du personnel que le régisseur a mis à la disposition du maître d'oeuvre pour l'exécution des travaux et qui est imposable au taux applicable à ces prestations.

2. Régime applicable à compter du 1er janvier 1993.

50Les solutions antérieures consistant à ne taxer le régisseur que sur sa seule rémunération sont subordonnées à la satisfaction des conditions posées par l'article 267-II-2° du CGI dans sa rédaction applicable depuis le 1er janvier 1993. Le régisseur doit notamment agir au nom du maître d'oeuvre dans ses rapports avec les tiers (cf. ci-dessus n° 26 ).

L. AGENCES DE PUBLICITÉ, RÉGISSEURS DE PUBLICITÉ ET EXPLOITANTS DE SUPPORTS PUBLICITAIRES

Régime applicable jusqu'au 31 décembre 1992.

51De nombreux journaux et périodiques, ainsi que des stations de radio et de télévision, accordent à des entreprises la régie de l'exploitation de leur espace publicitaire, moyennant le versement d'une commission.

Les modalités selon lesquelles les ventes d'espaces publicitaires effectuées par une entreprise de presse écrite ou parlée (dénommée « support » dans la suite des développements) doivent être soumises à la TVA lorsqu'elles sont réalisées par l'intermédiaire d'un régisseur de publicité, sont précisées ci-dessous n°s 53 et suiv.

52En outre, il arrive fréquemment, en pratique, qu'une agence de publicité s'interpose entre le régisseur et l'annonceur. Les règles applicables dans ce cas sont exposées aux n°s 55 et suiv.

I. Régisseurs de publicité 1

53Les régisseurs de publicité agissent le plus souvent dans les conditions prévues à l'ancien article 266-1-b du CGI ; dès lors, ils acquittent la taxe sur la valeur ajoutée sur le seul montant de la commission qui leur est allouée sans pouvoir, bien entendu, déduire la taxe grevant les frais engagés pour le compte de leurs commettants.

Le taux normal est applicable à leur commission.

Pour bénéficier de ce régime, les régisseurs doivent :

- agir en vertu d'un mandat préalable des exploitants des supports publicitaires ;

- rendre compte à leurs commettants du prix exact des prestations de publicité ;

- être rémunérés exclusivement par une commission dont le taux est fixé au préalable d'après le prix reçu des annonceurs.

Lorsqu'ils ne remplissent pas toutes ces conditions, les régisseurs sont personnellement redevables de la TVA sur la totalité des sommes reçues en contrepartie de la diffusion des messages publicitaires.

Ils peuvent alors déduire la taxe grevant l'ensemble des frais engagés y compris ceux qui l'ont été pour le compte de l'exploitant d'espace publicitaire.

La facturation des prestations de publicité au client utilisateur du service est, en règle générale, effectuée par le régisseur.

Lorsqu'il bénéficie du régime fiscal des intermédiaires, ce dernier doit :

- rendre compte à son commettant des divers éléments du prix payé par l'annonceur afin que le commettant le comprenne dans ses opérations taxables ;

- indiquer à l'appui de ce compte rendu le montant de la commission et de la TVA afférente qui sera déductible par le commettant.

II. Exploitants de supports publicitaires 2

54Lorsque les prestations de publicité sont réalisées par l'intermédiaire d'un régisseur qui bénéficie du régime fiscal des commissionnaires, les exploitants des supports publicitaires sont imposables à la TVA sur le montant total des prestations réalisées. En contrepartie, ils déduisent la taxe afférente à la commission des régisseurs de publicité.

Si, au contraire, le régisseur soumet à la taxe la totalité des sommes versées par les annonceurs, l'exploitant du support n'est imposable que sur la somme qui lui est reversée par le régisseur, sans pouvoir opérer aucune déduction.

III. Agences de publicité 3

1. L'agence de publicité achète des espaces publicitaires au régisseur.

55La situation du support et du régisseur est alors celle décrite ci-dessus (cf. n°s 53 et 54 ).

a. Le régisseur agit en qualité de commissionnaire de l'entreprise de presse qui diffusera la publicité (support).

56Le support comprend dans sa base d'imposition la totalité du prix payé par l'agence de publicité. Il peut déduire la taxe qui lui est facturée par le régisseur sur sa commission.

Le régisseur est imposable sur le montant de sa commission.

Selon les usages de la profession, la commission est, en général, calculée sur le montant du prix HT réclamé à l'annonceur. Ce prix est fixé, dès l'origine, par le support.

L'agence de publicité est redevable de la taxe sur la totalité de la somme qu'elle facture à l'annonceur puisqu'elle effectue alors une opération d'achat-vente ; elle peut déduire la taxe qui lui est facturée par le régisseur pour le compte du support.

Exemple 1.

57Hypothèses.

Prix payé par l'annonceur à l'agence de publicité : 1 000 F HT.

Le régisseur perçoit une commission égale à 35 % du prix payé par l'annonceur.

L'agence de publicité a acheté l'espace publicitaire 850 F HT.

1° L'annonceur.

L'annonceur, lorsqu'il est redevable de la TVA, récupère la taxe comprise dans le coût de la diffusion du message publicitaire soit : 1 000 F x 19,6 % = 196 F.

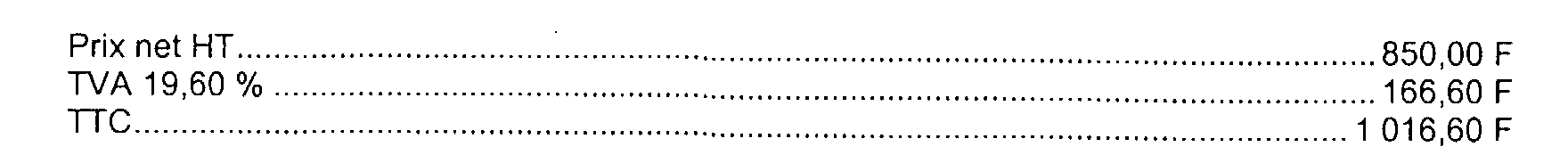

2° L'agence.

Facture à l'annonceur : 1 000 F + 196 F de la TVA dont elle est redevable envers le Trésor.

Récupère la taxe qui lui est facturée par le régisseur pour le compte du support soit : 850 F x 19,6 % = 166,60 F.

3° Le régisseur.

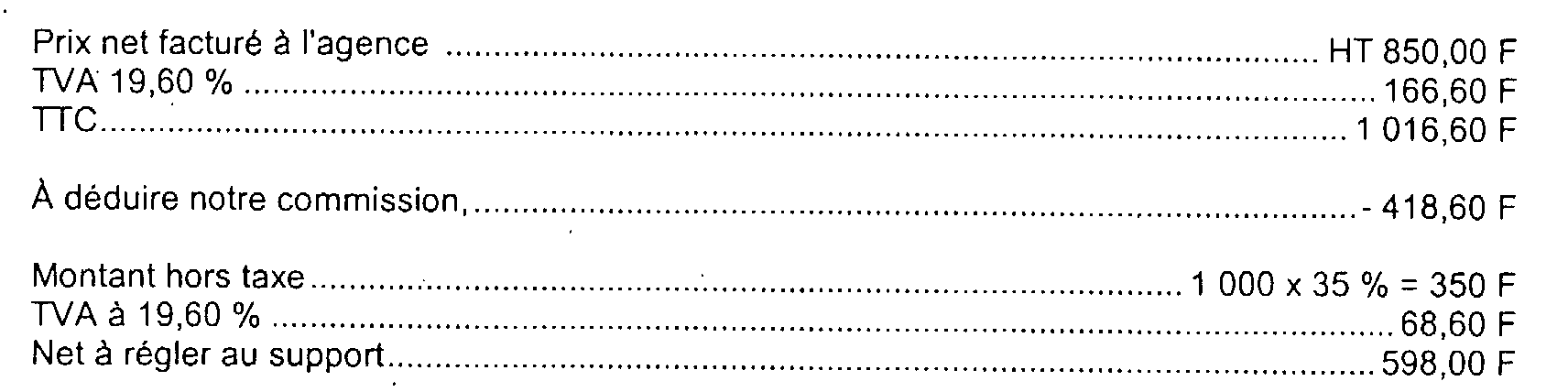

Est redevable de la TVA sur le montant de la commission soit : (1 000 F x 35 %) x 19,60 % = 68,60 F.

Établit une facture à l'agence, pour le compte du support :

Rend compte à l'exploitant du support des éléments suivants :

4° L'exploitant du support.

Comprend dans sa base d'imposition le prix facturé à l'agence tel qu'il figure sur le compte rendu du régisseur (850 F), ce qui correspond à 166,60 F de TVA.

Récupère la taxe afférente à la commission du régisseur, soit : 68,60 F.

b. Le régisseur n'a pas la qualité de commissionnaire 4 .

58Le support comprend dans sa base d'imposition le prix qui lui est payé par le régisseur.

Le régisseur soumet à l'imposition la somme qu'il a facturée à l'agence (il est réputé avoir acheté un espace publicitaire au support et l'avoir revendu à l'agence).

L'agence soumet à l'imposition la totalité de la somme facturée à l'annonceur, elle déduit la taxe qui lui est facturée par le régisseur.

Exemple 2.

Les hypothèses sont les mêmes que dans l'exemple 1. On suppose toutefois que le régisseur a acheté l'espace publicitaire au support : 500 F HT.

La situation de l'annonceur et de l'agence de publicité n'est pas modifiée par rapport à celle décrite au paragraphe précédent.

En revanche :

1° Le régisseur verse au Trésor la taxe facturée à l'agence, soit : 850 F x 19,60 % = 166,60 F. En contrepartie, il déduit la taxe qui lui est facturée par l'exploitant du support, soit : 500 F x 19,60 % = 98 F.

2° L'exploitant du support acquitte la TVA sur le prix de cession de l'espace publicitaire du régisseur, soit : 500 F x 19,60 % = 98 F.

1 Les principes définis à ce paragraphe sont entrés en vigueur le 1er janvier 1984.

2 Les principes définis à ce paragraphe sont entrés en vigueur le 1er janvier 1984.

3 Ces dispositions sont entrées en vigueur le 1er juillet 1986.

4 Le régisseur ne remplit pas alors les conditions relatives au régime fiscal des commissionnaires ou agit comme acheteur-revendeur.