SOUS-SECTION 2 RÉGIME FISCAL DES FONDS COMMUNS DE PLACEMENT

SOUS-SECTION 2

Régime fiscal des fonds communs de placement

A. REMARQUES PRÉLIMINAIRES

1Le fonds commun de placement dont le régime juridique et financier vient d'être analysé ci-dessus 4 K 1711 , fonctionne, en pratique, comme un groupement ou syndicat de personnes organisé autour de deux financiers. À ceux-ci, dénommés gérant et dépositaire, revient le soin de constituer, pour le compte du fonds, un « patrimoine collectif ».

Il s'agit en effet d'un patrimoine :

- dans lequel entrent des biens mobiliers fongibles, espèces ou valeurs mobilières, apportés par les personnes désireuses de faire partie du fonds ;

- sur lequel les membres du fonds détiennent des droits de « copropriété » représentés par des parts nominatives, qui ne sont pas matériellement créées et n'ont pas de valeur nominale.

Les titulaires des parts peuvent (comme les actionnaires d'une SICAV) se retirer du fonds à tout moment, intégralement ou partiellement, par voie de « rachat » de leurs droits. Le prix de rachat de ces droits est fixé périodiquement au cours de l'existence du fonds ; il est établi sur la base de la valeur liquidative de la part calculée en divisant l'actif net par le nombre de parts existantes. Ce prix de rachat couvre donc, le cas échéant, en sus de la fraction du prix de souscription de la part qui correspondait à un apport, une quote-part des réserves (plus-values) accumulées par le fonds commun depuis cette souscription ainsi qu'une quote-part de la masse des produits courants provenant du portefeuille ou des autres placements, encaissés au cours de l'exercice et auxquels s'ajoutent, éventuellement, une quote-part des produits de l'exercice précédent s'ils ne sont pas encore répartis.

Les titulaires des parts ne tiennent pas d'assemblées générales extraordinaires ni ordinaires. Ils abandonnent tous pouvoirs de disposition et de gestion au gérant qui est irrévocable (et accessoirement au dépositaire). En outre, ils limitent leur responsabilité au montant de leurs apports, le gérant n'étant éventuellement tenu, vis-à-vis des « copropriétaires », sur son patrimoine personnel que dans la mesure des dommages résultant des fautes graves commises dans sa gestion.

2Ce statut juridique particulier s'accompagne d'un régime fiscal de faveur qui concerne respectivement les droits d'enregistrement, l'impôt sur les revenus (revenus de capitaux mobiliers) et l'imposition des plus-values boursières privées, qualifiées de gains nets en capital au sens de l'article 94 A du CGI.

Ce régime est destiné à doter les fonds communs de placement, et leurs membres, d'un statut voisin de celui des SICAV et des actionnaires de ces sociétés, car, en effet :

- en matière d'enregistrement, les opérations de souscription et de rachat de parts de fonds commun de placement sont totalement dispensées ou exonérées du paiement de droits (CGI, art. 749 et 832) ;

- en matière d'impôt sur les revenus :

• Le fait générateur de la taxation des porteurs de parts se trouve reporté :

- au jour de la répartition effective décidée par le gérant du fonds (mise en paiement), en ce qui concerne les produits provenant soit du portefeuille de valeurs mobilières, soit des autres emplois des disponibilités (CGI, art. 137 bis ) ;

• Les opérations de fusion et opérations assimilées réalisées entre fonds communs français sont regardées comme de simples opérations intercalaires. L'échange de parts auquel ces opérations donnent lieu n'entraîne aucune conséquence fiscale.

3En définitive, ce statut juridique et fiscal aboutit à faire du fonds commun de placement un groupement de personnes qui, bien que non doté de la personnalité morale, n'en constitue pas moins, au point de vue fiscal, une véritable entité.

Cette entité fiscale, intermédiaire entre la source et les bénéficiaires des revenus mobiliers, joue essentiellement le rôle d'un établissement payeur mais son interposition n'est pas cependant entièrement neutralisée. En effet, la règle de complète transparence fiscale prévue à l'article 79-4 de l'annexe II au CGI pour les sociétés de personnes (règle qui unifie à cet égard le régime d'imposition des membres de ces sociétés et celui des membres des indivisions) ne s'applique pas à elle.

4C'est pourquoi, les articles 41 sexdecies A et suivants de l'annexe III au CGI rappellent ou précisent :

- d'autre part, les obligations et droits des membres du fonds en leur qualité notamment de titulaires d'un compte nominatif, de bénéficiaires de revenus mobiliers ou de cédants de parts dont la valeur incorpore des gains nets en capital ayant bénéficié d'un sursis de taxation.

5Bien que leur statut fiscal, législatif et réglementaire ne contienne aucune précision sur ce point, il va cependant de soi que les fonds communs de placement ne sont pas passibles de l'impôt sur les sociétés.

Ils ne sont pas davantage redevables de la TVA à raison des droits d'entrée et de sortie qu'ils perçoivent de leurs membres.

B. MODALITÉS D'IMPOSITION DES PRODUITS PROVENANT DU PORTEFEUILLE DES FCP

6C'est au regard du « transfert » des revenus mobiliers et de leur imposition entre les mains des porteurs de parts que le statut fiscal des fonds communs de placement se rapproche le plus de celui des SICAV pour les répartitions faites à leurs actionnaires (cf. ci dessus 4 K 162 ).

7Le fait générateur de l'imposition personnelle de chacun des propriétaires de parts d'un fonds commun de placement réside :

- non dans l'encaissement (par le dépositaire) des produits provenant du portefeuille ou des autres valeurs ou sommes composant les actifs du fonds ;

-mais dans la mise en paiement effective de ces produits par le gérant, c'est-à-dire leur redistribution ou répartition entre les membres du fonds (CGI, art. 137 bis -I , rapp. ci-avant n° 2 ).

I. Principes

8Sous réserve de ce décalage dans le temps entre le jour de l'encaissement des produits par le dépositaire du fonds et celui de leur répartition par le gérant entre les porteurs de parts les règles posées tendent à replacer chacun des bénéficiaires de la répartition dans la situation fiscale qui eût été la sienne s'il avait encaissé directement la quote-part correspondant à ses droits des produits redistribués par le fonds commun de placement.

9 Pour l'application de la législation interne française il y a lieu de tenir compte d'une situation qui peut varier en fonction :

- de la localisation en France ou à l'étranger du domicile fiscal du bénéficiaire ;

- du rattachement des parts ouvrant droit à la répartition, soit à un patrimoine privé, soit à l'actif d'une entreprise ;

- de la catégorie juridique et financière des produits « transférés » (dividendes de sociétés, produits d'obligations indexés, produits d'autres placements, etc.) ;

- de la provenance géographique de ces produits (source française ou source étrangère) ;

- de leur régime fiscal en France (produits ouvrant droit à un abattement ou bénéficiant d'une exonération, produits assortis d'un avoir fiscal ou d'un crédit d'impôt, produits soumis à une retenue à la source de l'impôt ou donnant lieu à une imposition par voie de rôle, etc.).

10 Incidence éventuelle des conventions fiscales internationales.

Au regard des conventions internationales, il y a lieu d'examiner successivement la situation du fonds lui-même, en tant qu'institution, puis la situation des porteurs de parts.

1. Situation des fonds dans le cadre conventionnel.

11Les fonds communs de placement français n'ayant pas la personnalité morale (cf. ci-avant n° 3 ) et n'étant pas soumis en tant que tels à l'impôt (cf. ci-avant n° 5 ), ne constituent, en l'état actuel des conventions internationales conclues par la France en vue d'éviter les doubles impositions, ni des « personnes » ni des « résidents » de France au sens desdites conventions.

En effet, lors même que le fonds commun de placement pourrait effectivement constituer une « personne » au sens des conventions fiscales qui visent tous « groupements de personnes » sans personnalité morale, une telle personne ne pourrait avoir la qualité de « résident » de France puisqu'elle n'y est pas assujettie à l'impôt à raison de son domicile, de sa résidence, de son siège de direction effective ou de tout autre critère analogue.

En particulier, le fonds commun de placement ne pourrait, même en tant qu' « entité », être assimilé à une « société » au sens des conventions puisque le fonds commun de placement n'est pas considéré comme tel aux fins d'imposition et n'est effectivement pas imposé à l'impôt sur les sociétés.

Ce n'est donc que dans le cadre d'accords bilatéraux spécifiques avec les pays partenaires de la France que cette situation pourrait être modifiée.

2. Conséquences.

12Cette situation entraîne, au plan des principes, les conséquences suivantes d'une part, au regard du fonds lui-même, d'autre part, à l'égard des porteurs de parts.

a. En ce qui concerne le fonds lui-même.

13La « transparence » du fonds joue tant à l'égard des revenus qu'il encaisse qu'à l'égard des revenus qu'il redistribue.

1° Revenus encaissés.

À raison des revenus de valeurs mobilières étrangères qu'il encaisse le fonds commun de placement français ne peut bénéficier, en tant que tel et pour son propre compte, ni des exonérations ou réductions des impôts étrangers à la source ni des attributions des crédits d'impôt prévues par les conventions fiscales internationales conclues par la France en faveur de ses résidents. Le revenu encaissé par le dépositaire du fonds sera donc amputé de l'impôt étranger à la source dans les conditions et aux taux prévus par la législation interne du pays de provenance.

2° Revenus répartis.

Quant aux revenus encaissés par le fonds et qu'il redistribue, ils conservent à la fois leur source française ou étrangère et leur qualification propre de dividendes ou d'intérêts. Le transit des produits par le fonds commun de placement ne peut en effet être considéré comme opérant une « novation » susceptible d'entraîner une « requalification » des répartitions faites par le fonds.

Il s'ensuit :

- d'une part, que les revenus de source étrangère redistribués ne peuvent donner lieu à aucun prélèvement fiscal au titre de l'impôt français à la source ;

- d'autre part, que le fonds ne peut « transférer » aux porteurs de parts, des « crédits conventionnels » auxquels il n'a pas lui-même vocation.

b. En ce qui concerne les porteurs de parts.

14S'agissant des bénéficiaires des distributions opérées par le fonds, il y a lieu de distinguer entre les porteurs « résidents » de France et les porteurs « non-résidents ».

1° Situation des porteurs de parts « résidents ».

15La situation des porteurs « résidents » de France doit être examinée au regard d'une part, de l'impôt étranger à la source sur les revenus de valeurs mobilières étrangères compris dans les produits de leurs parts d'autre part, des crédits d'impôt auxquels ils peuvent prétendre en vertu des conventions internationales pour leur imposition en France.

• Au regard de l'impôt étranger à la source.

Ainsi qu'il est exposé ci-avant, le fonds commun de placement ne peut se prévaloir lui-même des clauses des conventions fiscales internationales conclues par la France pour obtenir la suppression ou la limitation de l'impôt étranger à la source sur les revenus de valeurs mobilières étrangères qu'il encaisse. À défaut d'arrangements particuliers dans ce domaine, il appartient à chaque porteur de parts ayant la qualité de résident de France au sens de la convention en cause, de demander personnellement le bénéfice des dispositions conventionnelles à raison de la quote-part des revenus y ouvrant droit qui ont été encaissés par le fonds et lui ont été redistribués par ce fonds.

Les demandes requises à cet effet doivent être présentées par l'ayant droit dans les mêmes conditions et suivant la même procédure que s'il avait encaissé lui-même directement les produits considérés.

Bien entendu, il appartient à chaque intéressé, à la lumière des éléments, qui lui seront fournis à cet égard par le gérant ou le dépositaire du fonds quant à la nature et à l'origine des produits entrant dans la composition de la somme répartie (rapp. ci-après 4 K 1713, n° 11 ), d'apprécier l'opportunité d'engager la procédure conventionnelle requise compte tenu de l'importance de l'intérêt en jeu, lequel dépend bien évidemment à la fois de la quotité d'impôt étranger remboursable et de la fraction de revenu y ouvrant droit comprise dans la répartition considérée.

Au plan pratique, les demandes éventuellement souscrites pourraient être centralisées par le gérant du fonds et les remboursements correspondants réglés aux intéressés par l'intermédiaire de ce même gérant ou dépositaire.

• Au regard des crédits d'impôt conventionnels.

Bien que le fonds commun de placement n'ait, en tant que tel, et à la différence des sociétés d'investissement, aucun droit à « transférer » au profit des porteurs de parts des crédits d'impôt auxquels il n'a pas lui même vocation, les porteurs de parts ayant la qualité de résidents de France au sens des conventions internationales n'en sont pas moins fondés à bénéficier pour leur imposition, des crédits d'impôt conventionnels afférents aux revenus de valeurs mobilières étrangères encaissés par le fonds et compris dans les sommes qui leur sont versées. C'est d'ailleurs ce que consacre expressément l'article 199 ter A du CGI.

Mais bien entendu, les montants de crédits d'impôt dont peuvent se prévaloir les ayants droit résidents ne peuvent être déterminés que sur la base du revenu net de source étrangère effectivement encaissé par le fonds, c'est-à-dire, à partir du net étranger amputé de l'impôt étranger non au taux réduit conventionnel mais au taux de droit commun (cf. ci-avant n°s 10 et suiv. ).

Ce n'est que dans le cas où le bénéficiaire résident obtiendrait ultérieurement le remboursement de l'impôt étranger perçu en excédent du taux conventionnel qu'un supplément de crédit imputable lui serait accordé. Ce crédit serait alors calculé au taux conventionnel qui a été appliqué au revenu net initialement encaissé par le fonds sur le complément de revenu imposable que constitue le montant d'impôt étranger remboursé.

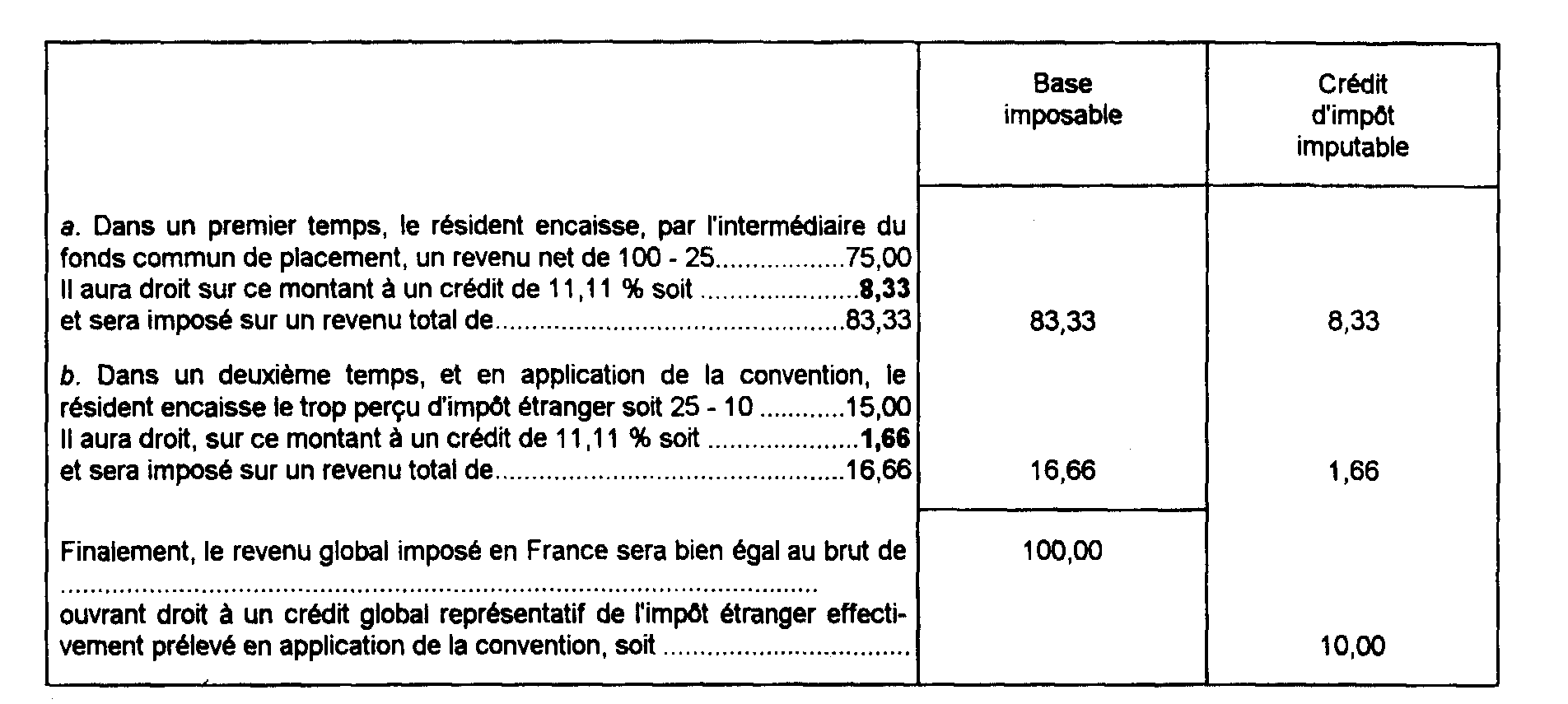

Tout se passe alors comme si le porteur avait encaissé le revenu considéré en deux fois : la première, pour le montant net du principal, la seconde, pour le montant remboursable de l'impôt étranger à la source.

Exemple :

On suppose qu'en droit commun, le taux du prélèvement dans le pays étranger est de 25 %. La convention limite ce prélèvement à 10 % ouvrant droit en France à un crédit d'impôt d'égal montant. Le crédit représente donc 10/90 du net conventionnel, soit, en pourcentage, 11,11 % de ce net.

Mais bien entendu, en pareil cas, les organes du fonds n'interviennent éventuellement qu'en qualité de représentant du porteur et pour son compte dans un but essentiellement pratique, les sommes remboursables étant individualisées et ne pouvant être de ce chef considérées comme entrant dans les recettes du fonds. Ainsi qu'il est rappelé ci-avant aux n°s 10 et suivants , l'application de la convention ne peut se faire, en l'état actuel des accords en vigueur, qu'au niveau de chaque porteur.