SOUS-SECTION 3 CALCUL ET UTILISATION DE LA CRÉANCE

SOUS-SECTION 3

Calcul et utilisation de la créance

1L'excédent d'impôt sur les sociétés résultant de l'application du report en arrière des déficits fait naître une créance au profit de l'entreprise.

Selon les dispositions de l'article 220 quinquies I, 3ème alinéa du CGI (dans sa rédaction issue de l'article 11 de la loi n° 89-936 du 29 décembre 1989), pour l'imputation des déficits constatés au titre des exercices clos à compter du 31 décembre 1989, l'excédent d'impôt résultant de l'imputation en arrière des déficits fait naître au profit de l'entreprise concernée, une créance égale au produit du déficit imputé par le taux normal de l'impôt sur les sociétés applicable à l'exercice déficitaire.

Antérieurement, l'excédent d'impôt sur les sociétés résultant de l'application du report en arrière des déficits faisait naître au profit de l'entreprise une créance d'un égal montant.

2Cette créance est remboursée au terme des cinq années suivant celle de la clôture de l'exercice au titre duquel l'option a été exercée. Toutefois, l'entreprise peut utiliser la créance pour le paiement de l'impôt sur les sociétés dû au titre des exercices clos au cours de ces cinq années ; dans ce cas, la créance n'est remboursée qu'à hauteur de la fraction qui n'a pas été utilisée.

A. DÉTERMINATION ET RÉGIME FISCAL DE LA CRÉANCE

I. Calcul du montant de la créance

1. Imputation des déficits constatés au titre des exercices clos avant le 31 décembre 1989.

En application de l'article 220 quinquies I, 3ème alinéa, du CGI dans sa rédaction antérieure à l'article 11 de la loi n° 89-936 du 29 décembre 1989, l'excédent d'impôt résultant de l'application du report en arrière des déficits faisait naître au profit de l'entreprise une créance d'égal montant.

a. Exercices ouverts avant le 1er janvier 1986.

3L'excédent d'impôt sur les sociétés résultant de l'application du report en arrière est déterminé par différence entre :

- d'une part, le montant total de l'impôt théoriquement dû au taux de 50 %, sur les bénéfices déclarés au titre des trois exercices précédant l'exercice dont le déficit a été reporté en arriére 1 ;

- d'autre part, le montant total de l'impôt sur les sociétés, au taux de 50 %, qui resterait théoriquement dû, à raison des bénéfices des mêmes exercices après application du report en arrière du déficit 1 .

4En pratique, le montant de la créance est obtenu en appliquant le taux de 50 % au montant total des déficits qui ont pu être reportés en arrière dans les conditions exposées ci-avant H 2222, n°s 41 et suiv.

Exemples :

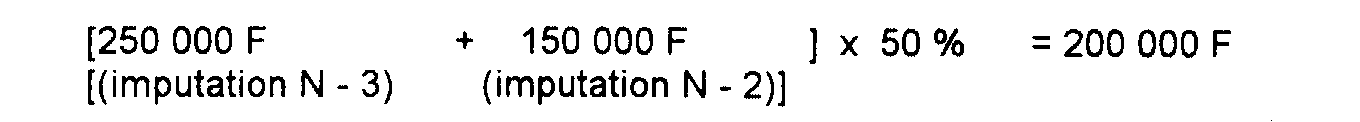

1° En reprenant les données de l'exemple décrit ci-avant H 2222 n° 41 , le montant de la créance résultant du report en arrière du déficit de l'exercice N sur les bénéfices déclarés des exercices N - 3 et N - 2 est égal à

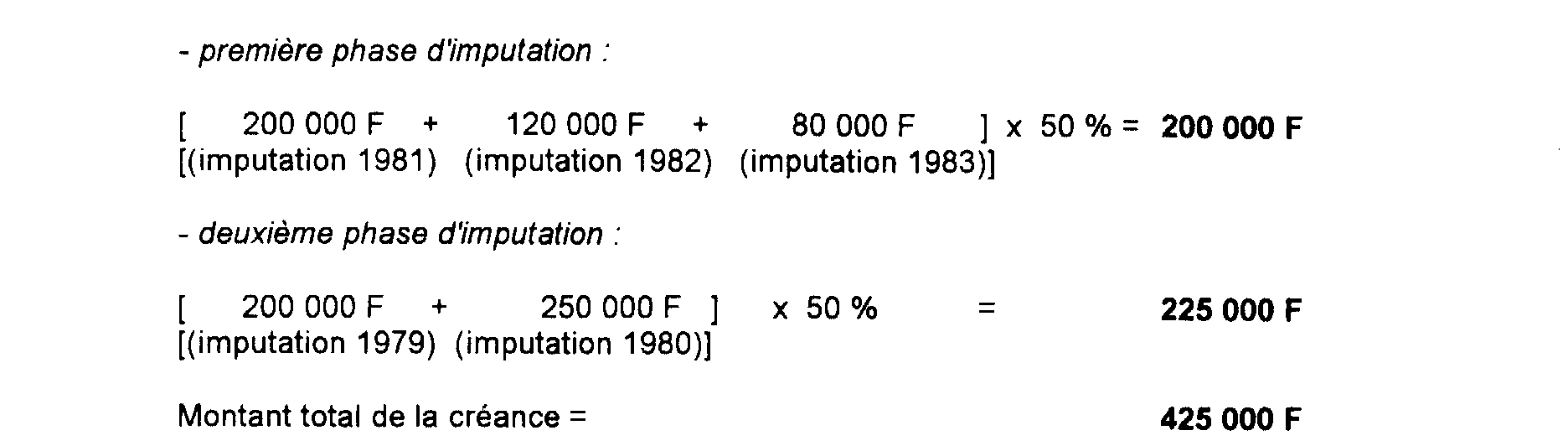

2° Dans l'exemple figurant ci-avant H 2222 n° 45 , le montant de la créance est déterminé comme suit :

3° Dans l'exemple décrit ci-avant H 2222 n° 43 , la créance née au titre de l'exercice 1985 est égale à :

(70 000 F + 110 000 F + 210 00 F x 50 % = 195 000 F

4° Dans l'exemple figurant ci-avant H 2222 n° 58 , la créance née au titre de l'exercice 1982 est égale à :

(80 000 F + 20 000 F) x 50 % = 50 000 F

b. Exercices ouverts entre le 1er janvier 1986 et le 31 décembre 1987.

5L'article premier de la loi de finances rectificative pour 1986 (n° 86-824 du 11 juillet 1986), a réduit le taux de l'impôt sur les sociétés de 50 % à 45 % pour les bénéfices des exercices ouverts à compter du 1er janvier 1986.

6Les conséquences de cette réduction de taux au regard du dispositif de report en arrière des déficits prévu à l'article 220 quinquies du CGI, sont les suivantes :

- les créances sur l'État, calculées au taux de 50 %, qui figurent au bilan d'ouverture du premier exercice dont les résultats seront soumis à un impôt calculé à 45 % sont normalement imputables sur l'impôt dû ultérieurement ;

- lorsque le déficit constaté au titre d'exercices ouverts après le 31 décembre 1985 sera imputé sur des bénéfices qui ont été imposés au taux de 50 %, la créance sur l'État sera calculée au taux de 50 %.

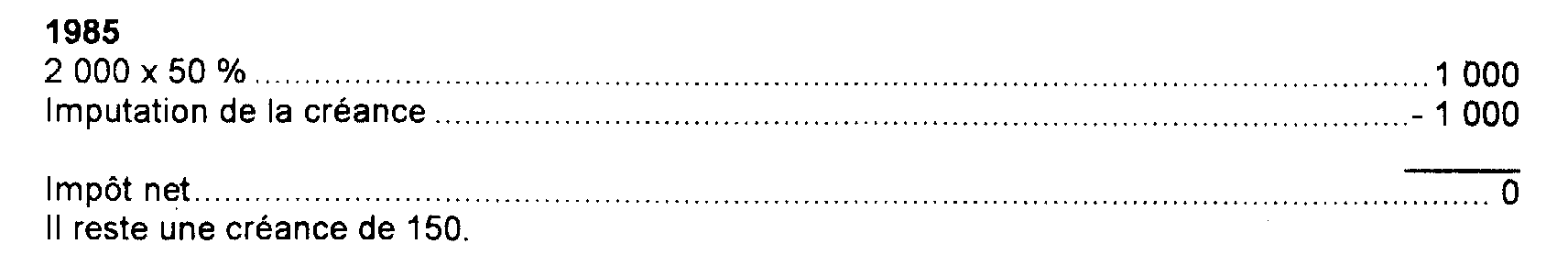

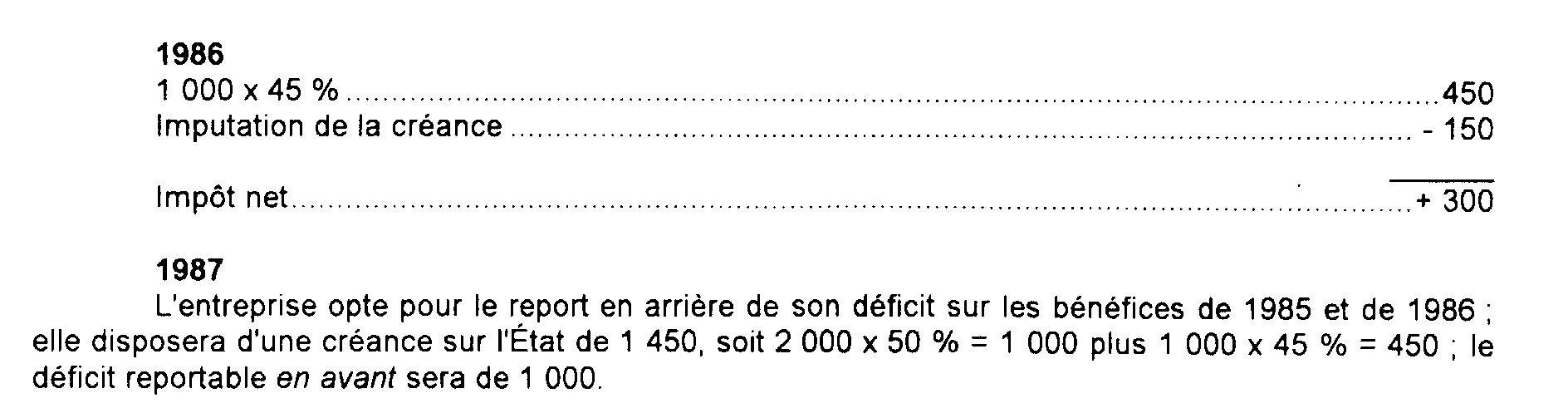

Exemple. - Une entreprise dont l'exercice coïncide avec l'année civile dispose au 1er janvier 1985 d'une créance sur l'État de 1 150.

Ses résultats fiscaux sont les suivants :

1985 : + 2 000 ;

1986 : + 1 000 ;

1987 : - 4 000.

Les impôts dus au titre de chaque exercice sont les suivants :

c. Exercices ouverts entre le 1er janvier 1988 et le 31 décembre 1988.

7L'article 66-I de la loi n° 87-416 du 17 juin 1987 sur l'épargne réduit le taux de l'impôt sur les sociétés de 45 % à 42 % pour les bénéfices des exercices ouverts à compter du 1er janvier 1988.

La réduction du taux de l'impôt sur les sociétés emporte deux conséquences au regard du dispositif de report en arrière des déficits prévu à l'article 220 quinquies du CGI :

- les créances sur l'État, calculées au taux de 50 % ou de 45 % qui figurent au bilan d'ouverture du premier exercice dont les résultats seront soumis à un impôt calculé à 42 % sont normalement imputables sur l'impôt dû ultérieurement ;

- lorsque le déficit constaté au titre d'exercices ouverts après le 31 décembre 1987 sera imputé sur les bénéfices qui ont été imposés au taux de 50 % ou de 45 %, la créance sur l'État sera calculée respectivement au taux de 50 % ou de 45 %.

d. Exercices ouverts depuis le 1er janvier 1989 et clos avant le 31 décembre 1989.

8L'article 12 de la loi de finances pour 1989, n° 88-1149 du 28 décembre 1988, réduit de 42 % à 39 % le taux normal de l'impôt sur les sociétés pour les bénéfices non distribués.

La réduction du taux de l'impôt sur les sociétés emporte plusieurs conséquences au regard du dispositif de report en arrière des déficits prévu à l'article 220 quinquies du CGI.

Lorsqu'un déficit constaté au titre d'exercices ouverts après le 31 décembre 1988 sera imputé sur des bénéfices qui ont été imposés au taux de 45 % ou de 42 %, la créance sera calculée respectivement au taux de 45 % ou de 42 %.

Lorsque ce déficit sera imputé sur des bénéfices réalisés au titre d'exercices ouverts à compter du 1er janvier 1989, la créance sera calculée en appliquant au montant du déficit reporté en arrière le taux de 39 %. En effet, le bénéfice sur lequel peut être imputé un déficit reporté en arrière s'entend, conformément aux dispositions des articles 220 quinquies du CGI et 46 quater-0 S de l'annexe III au même code, du résultat fiscal déclaré à l'impôt sur les sociétés au taux normal dans la limite de sa fraction non distribuée. Par suite, le supplément d'impôt dû à raison des distributions effectuées demeure sans incidence sur le montant de la créance.

2. Imputation des déficits constatés au titre des exercices clos à compter du 31 décembre 1989.

a. Aménagement du calcul de la créance apporté par l'article 11 de la loi de finances rectificative pour 1989.

9L'article 11 de la loi de finances rectificative pour 1989 prévoit que l'excédent d'impôt qui résulte de l'imputation en arrière d'un déficit fait naître au profit de l'entreprise concernée une créance égale au produit du déficit imputé par le taux normal de l'impôt sur les sociétés applicable à l'exercice déficitaire.

À cet égard, il est rappelé que le taux normal de l'impôt sur les sociétés est de 45 % pour les exercices ouverts à compter du 1er janvier 1986 et avant le 1er janvier 1988, de 42 % pour les exercices ouverts à compter du 1er janvier 1988 et avant le 1er janvier 1989, de 39 % pour les exercices ouverts à compter du 1er janvier 1989 et avant le 1er janvier 1990.

Ainsi, la créance née de l'option pour le report en arrière d'un déficit constaté à la clôture du premier exercice clos à compter du 31 décembre 1989 est calculée en appliquant le taux de 39 % au montant du déficit reporté en arrière.

10Exemple :

* Hypothèse :

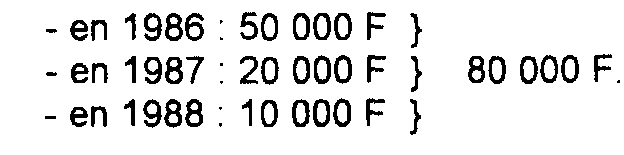

Une société dont l'exercice coïncide avec l'année civile a constaté en 1989 un déficit de 100 000 F qui est reporté en arrière sur les bénéfices d'imputation déterminés dans les conditions exposées ci-avant, réalisés :

* Solution :

- Le montant de la créance s'élève à :

80 000 F x 39 % = 31 200 F.

- La fraction du déficit non reportée en arrière (20 000 F) est reportable en avant dans les conditions habituelles.

11Cas particulier :

Les entreprises qui, antérieurement à l'entrée en vigueur de l'article 11 de la loi de finances rectificative pour 1989, étaient exclues du régime de report en arrière des déficits et qui optent pour ce régime, peuvent reporter en arrière la totalité de leurs déficits reportables à la clôture du premier exercice clos à compter du 31 décembre 1989 (cf. solution mentionnée ci-avant H 2221, n°s 4 et 6 ). Dans ce cas, elles calculent le montant de la créance née de cette option d'après le taux normal de l'impôt sur les sociétés applicable à chacun des exercices au titre desquels ces déficits ont été constatés.

Ainsi, pour les entreprises concernées dont l'exercice coïncide avec l'année civile, la créance née du report en arrière des déficits constatés en 1988 est calculée au taux de 42 % et le report des déficits constatés en 1987 fait naître une créance calculée au taux de 45 %.

b. Exercices ouverts à compter du 1er janvier 1990 jusqu'au 31 décembre 1990.

12L'article 18 de la loi de finances pour 1990 réduit le taux normal de l'impôt sur les sociétés de 39 % à 37 % pour les bénéfices des exercices ouverts à compter du 1er janvier 1990.

Ainsi, la créance née de l'option pour le report en arrière d'un déficit constaté à la clôture d'un exercice clos après le 31 décembre 1989 est calculée en appliquant le taux de 37 % au montant du déficit reporté en arrière. À cet égard, le supplément d'impôt dû à raison des distributions effectuées demeure sans incidence sur le montant de la créance.

En effet, conformément aux dispositions des articles 220 quinquies du CGI, et 46 quater-0 S de l'annexe III au même code, le montant des distributions prélevées sur le bénéfice d'un exercice effectivement soumis au taux normal de l'impôt sur les sociétés est retranché de ce bénéfice pour la détermination du bénéfice d'imputation des déficits reportés en arrière.

c. Exercices ouverts à compter du 1er janvier 1991 jusqu'au 31 décembre 1992.

13L'article 4 de la loi de finances pour 1991, n° 90-1168 du 29 décembre 1990, réduit de 37 % à 34 % le taux normal de l'impôt sur les sociétés, pour les bénéfices non distribués.

Ainsi, la créance née de l'option pour le report en arrière d'un déficit constaté à la clôture d'un exercice ouvert à compter du 1er janvier 1991 est calculée en appliquant le taux de 34 % au montant du déficit reporté en arrière. À cet égard, le supplément d'impôt dû à raison des distributions effectuées demeure sans incidence sur le montant de la créance.

En effet, conformément aux dispositions des articles 220 quinquies du CGI et 46 quater-0 S de l'annexe III au même code, le montant des distributions prélevées sur le bénéfice d'un exercice effectivement soumis au taux normal de l'impôt sur les sociétés est retranché de ce bénéfice pour la détermination du bénéfice d'imputation des déficits reportés en arrière.

d. Exercices ouverts à compter du 1er janvier 1993.

14L'article 11 de la loi de finances pour 1993, n° 92-1376 du 30 décembre 1992 réduit le taux normal de l'impôt sur les sociétés de 34 % à 33,1/3 % pour les bénéfices des exercices ouverts à compter du 1er janvier 1993.

Ainsi, la créance née de l'option pour le report en arrière d'un déficit constaté à la clôture d'un exercice ouvert à compter du 1er janvier 1993 est calculée en appliquant le taux de 33,1/3 % au montant du déficit reporté en arrière.

3. Distribution ultérieure de bénéfices pris en compte pour le calcul de la créance.

15Les bénéfices pris en compte pour le calcul de la créance ne sont plus considérés comme ayant été soumis à l'impôt sur les sociétés au taux de droit commun.

16En conséquence, en cas de distribution de ces bénéfices, le précompte défini à l'article 223 sexies du CGI est exigible ; son montant demeure fixé à la moitié des sommes nettes distribuées.

1 Et, le cas échéant, des bénéfices déclarés au titre des cinq exercices précédant l'exercice 1984 (cf. ci-avant H 2222, n°s 44 et 45 , modalités de report en arrière, à titre exceptionnel, du déficit constaté au titre de l'exercice ouvert à compter du 1er janvier 1984 et clos avant le 1er janvier 1985).