SOUS-SECTION 1 SOCIÉTÉS IMMOBILIÈRES ET ASSIMILÉES

5° Exonérations à titre accessoire.

109Il a été admis que les SICOMI soient exonérées d'impôt sur les sociétés, à titre accessoire sur les produits tirés de certaines participations ainsi que du placement de leurs capitaux. Les conditions posées pour bénéficier de ces exonérations sont décrites ci-avant n°s 55 à 61 .

• Produits de participations

110Les participations dont les produits sont exonérés peuvent provenir :

a) de sociétés immobilières de copropriété ;

b) de sociétés civiles immobilières constituées exclusivement entre plusieurs SICOMI ;

c) de sociétés civiles immobilières constituées exclusivement entre l'entreprise utilisatrice et une ou plusieurs SICOMI ;

d) de sociétés agréées pour le financement des économies d'énergie (SOFERGIE).

Les produits des participations visés au a) à c) suivent désormais un régime distinct selon la nature des opérations réalisées par la société dans laquelle la participation est prise.

- Produits retirés d'opérations conclues avant le 1er janvier 1991

L'exonération est maintenue en matière de crédit-bail. Les produits afférents à des opérations de location simple sont soumis à l'impôt sur les sociétés de manière progressive.

- Produits retirés d'opérations conclues après le 1er janvier 1991

Ces produits sont normalement imposables dans les conditions de droit commun. Toutefois, en cas d'option de la SICOMI pour le régime transitoire, l'exonération couvre également le produit des opérations de crédit-bail portant sur des immeubles autres que les bureaux.

Les opérations de location simple sont dans tous les cas taxables pour leur totalité.

• Profits tirés du placement des capitaux

111Compte tenu de l'objectif de banalisation de l'activité des SICOMI fixé par le législateur, les SICOMI sont dorénavant passibles de l'impôt sur les sociétés à raison du bénéfice net ou des plus-values tirés du placement de leurs disponibilités, quelles qu'en soient les modalités.

Il n'y a pas lieu à cet égard de distinguer selon que la SICOMI a ou non opté pour le régime de faveur prévu à l'article 96 de la loi de finances pour 1991. Les produits retirés du placement des capitaux sont imposables pour la totalité de leur montant dès l'exercice clos en 1991. Le dispositif d'imposition progressive prévu pour les opérations de location simple n'est pas applicable.

6° Détermination des résultats et répartition des frais et charges.

• Secteurs d'activité

112La réforme du régime fiscal des SICOMI a pour conséquence de créer plusieurs secteurs d'activités distincts :

- secteur exonéré

Ce secteur comprend les contrats de crédit-bail conclus avant le 1er janvier 1991 qui continuent à bénéficier d'un régime d'exonération, ainsi que les opérations nouvelles réalisées entre le 1er janvier 1991 et le 31 décembre 1995 placées dans le régime de faveur par suite de l'option faite par la SICOMI ;

-secteur provenant des locations simples d'immeubles industriels et commerciaux conclues avant le 1er janvier 1991, qui sont imposables progressivement à l'impôt sur les sociétés

- secteur imposable en totalité à l'impôt sur les sociétés

Ce secteur comprend l'ensemble des autres opérations et notamment :

- les contrats de crédit-bail conclus entre le 1er janvier 1991 et le 31 décembre 1992 portant sur des bureaux ;

- les contrats de crédit-bail conclus à compter du 1er janvier 1993 lorsqu'ils portent sur des bureaux qui n'étaient pas neufs ou vacants au 1er octobre 1992 ;

- les contrats de location simple conclus avec des non-commerçants, quelle que soit la date de conclusion du contrat et avec des commerçants pour les contrats conclus après le 1er janvier 1991 ;

- les opérations provenant d'opérations de crédit-bail conclues à l'étranger (cf. ci-après n°s 138 et suivants ).

• Méthode de répartition des frais et charges

113Les SICOMI doivent ventiler entre les différents secteurs les profits qu'elles réalisent. À cette fin, il convient d'affecter aux produits bruts taxables ou exonérés les frais propres qui leur incombent, puis de répartir les frais et charges communs entre profits imposables et profits exonérés.

L'exercice de rattachement des produits ou charges est celui durant lequel l'opération donne naissance à une créance ou à une dette certaine dans son principe et déterminée dans son montant qu'elle ait ou non donné lieu à encaissement.

- Charges propres

114Les charges propres sont celles qui grèvent directement un immeuble ou une partie d'immeuble loué. Elles comprennent, par exemple, le montant des amortissements, les impôts locaux, les primes d'assurances.

Ces charges doivent être directement imputées sur les produits bruts du secteur correspondant. Lorsqu'un immeuble comprend à la fois des locaux situés dans le secteur exonéré et des locaux situés dans le secteur taxable, certaines dépenses propres à cet immeuble ne peuvent être individualisées pour chaque type de locaux.

Dans ce cas, la part des dépenses propres à cet immeuble « mixte » imputable aux locaux taxables est calculée au prorata des loyers en appliquant à ces dépenses les règles définies ci-dessous pour les charges communes, étant toutefois précisé que les loyers à prendre en compte, tant au numérateur qu'au dénominateur, sont exclusivement ceux afférents à cet immeuble.

- Charges communes

115Certaines charges, telles que les dépenses de personnel ou les frais de gestion, ne peuvent être directement rattachées à un secteur déterminé dès lors qu'elles se rapportent à l'ensemble de l'activité de la SICOMI.

La prise en compte de ces charges communes pour la détermination du bénéfice imposable est effectuée sur la base d'un rapport comportant :

- au numérateur : le montant des loyers du secteur concerné ;

- au dénominateur : le montant total des loyers de location simple et de crédit-bail.

Il est précisé que les loyers de crédit-bail sont retenus tant au numérateur qu'au dénominateur après déduction des dotations aux amortissements des opérations de crédit-bail et des provisions spéciales constituées par les SICOMI dans le cadre de l'article 239 sexies du CGI (cf. n°s 76 et suivants ). Cette déduction a pour objet d'exclure du montant des loyers de crédit-bail la part correspondant à un amortissement financier et donc d'assurer une plus grande cohérence dans la comparaison avec le montant des loyers de location simple.

Les loyers à prendre en compte s'entendent de ceux dus à la SICOMI au titre de l'exercice considéré. Lorsque des locaux sont vacants, leur valeur locative réelle doit être ajoutée au montant des loyers provenant du secteur exonéré figurant au dénominateur.

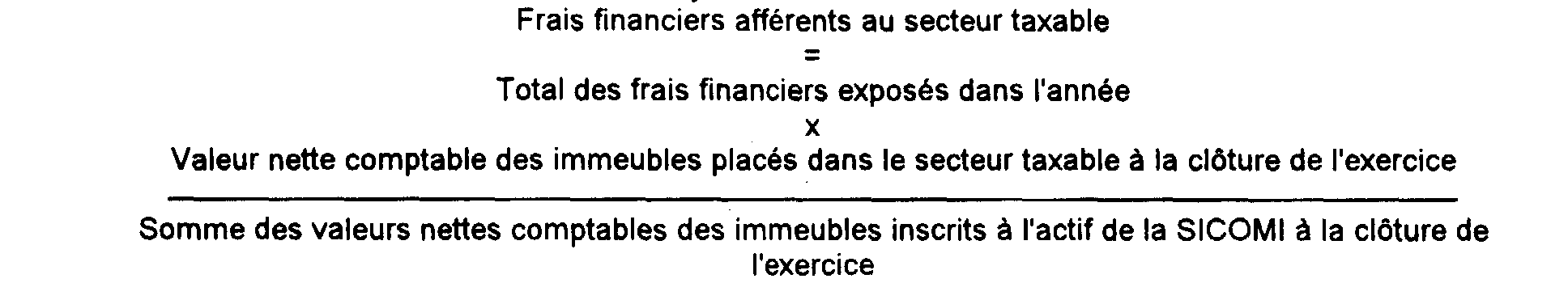

- Frais financiers

116Il est admis que l'imputation des frais et charges financières puisse s'effectuer selon une règle distincte de celle des charges communes en raison du volume que représentent pour une SICOMI les intérêts d'emprunts afférents à l'acquisition de ses immeubles. Cette imputation prend en compte la valeur nette comptable des immeubles situés dans le secteur taxable par rapport à celle des immeubles compris dans le secteur exonéré.

Les frais financiers feront donc l'obiet d'une ventilation selon la formule suivante :

Cette règle forfaitaire n'a pas un caractère impératif car la SICOMI conserve la possibilité d'affecter au secteur taxable les frais financiers qui peuvent lui être directement imputés. Il en est ainsi lorsque la SICOMI peut établir que les fonds investis dans un immeuble compris dans le secteur taxable trouvent leur origine dans un emprunt déterminé. Dans ce cas, les intérêts de l'emprunt pourront être pris en compte directement pour la détermination du bénéfice imposable retiré de la location de cet immeuble.

- Détermination des résultats

117La répartition des résultats entre chacun des secteurs doit être établie de manière extra-comptable et jointe à la déclaration annuelle des résultats de la société.

Cette obligation s'impose à la fois aux SICOMI et aux sociétés qui ont renoncé à leur statut dès lors qu'elles conservent un secteur exonéré ou imposable de manière progressive dans les conditions définies par l'article 96 de la loi de finances pour 1991.

Le déficit fiscal éventuellement constaté ainsi que les amortissements réputés différés provenant d'un secteur taxable en totalité ou en partie ne peut venir en déduction de l'assiette des bénéfices provenant de l'obligation de distribution à laquelle sont soumises les bénéfices provenant du secteur exonéré.

Lorsqu'une SICOMI n'est pas en mesure de respecter son obligation de distribution du fait de l'existence d'un déficit comptable d'un secteur taxable, il est admis que l'obligation de distribution attachée à l'exercice déficitaire soit reportée sur le premier exercice bénéficiaire suivant et les exercices ultérieurs en tant que de besoin.

Les résultats comptables d'un exercice doivent cependant être affectés en priorité à satisfaire l'obligation de distribution au titre de cet exercice.

- Règles particulières aux locations simples conclues avant le 1er janvier 1991

118Les bénéfices retirés de ces locations sont imposables progressivement dans les conditions définies ci-dessus.

Durant la période d'imposition progressive, les déficits et amortissements réputés différés dégagés ne peuvent être imputés sur les bénéfices imposables ultérieurs qu'à hauteur de :

20 % pour les déficits et ARD constatés à la clôture de l'exercice clos en 1991 ;

40 % pour les déficits et ARD constatés à la clôture de l'exercice clos en 1992 ;

60 % pour les déficits et ARD constatés à la clôture de l'exercice clos en 1993 ;

80 % pour les déficits et ARD constatés à la clôture de l'exercice clos en 1994.

b. Régime de la distribution.

1° Obligation de distribution.

119Les bénéfices qui proviennent des opérations totalement ou partiellement exonérées d'impôt sur les sociétés en application du régime de faveur des SICOMI sont obligatoirement distribués à hauteur de 85 % de la fraction exonérée. Le montant de ces bénéfices est déterminé comme en matière d'impôt sur les sociétés. La distribution doit être effectuée avant la fin de l'exercice qui suit celui de sa réalisation (cf. n°s 41 à 44 ).

En cas de non respect de cette obligation, deux cas doivent être distingués :

- la SICOMI n'a pas procédé à une distribution à hauteur de 85 % au moins des résultats totalement ou partiellement exonérés dégagés en comptabilité. Elle encourt en ce cas la perte du régime de faveur sur les résultats de l'exercice concerné ;

- la SICOMI a procédé à une distribution de 85 % des bénéfices exonérés dégagés en comptabilité, mais ces bénéfices sont ultérieurement rehaussés. Dans ce cas, la quote-part de résultats non distribués est imposable à l'impôt sur les sociétés dans les conditions de droit commun. Les suppléments d'impôt découlant de ces insuffisances sont assortis de l'intérêt de retard et, le cas échéant, des majorations prévues aux articles 1727 et suivants du code général des impôts.

2° Régime fiscal des produits distribués.

120Avant l'entrée en vigueur de l'article 96 de la loi de finances pour 1991, les SICOMI devaient distinguer deux coupons dans leur dividende :

- un premier coupon prélevé sur des bénéfices imposables provenant d'opérations réalisées directement ou indirectement à l'étranger. Ce coupon ouvrait droit à l'avoir fiscal, au régime des sociétés mères et rendait le précompte éventuellement exigible.

- un deuxième coupon prélevé sur les autres bénéfices. Les distributions prélevées sur cette fraction n'ouvraient droit ni à l'avoir fiscal, ni au régime des sociétés mères. Le précompte n'était jamais exigible.

Les bénéfices distribués dans le cadre du deuxième coupon comprenaient :

- les bénéfices exonérés répartis conformément à l'obligation de distribution minimale de 85 % ;

- les bénéfices soumis à l'impôt sur les sociétés (exemple : plus-values provenant de vente d'immeubles, location à des non-commerçants). Il était admis à titre de tempérament que la SICOMI transmette à ses actionnaires un crédit d'impôt égal à 50 % de la fraction du coupon prélevée sur ces bénéfices imposés (cf. n° 72 ).

Ce régime est désormais modifié par le deuxième alinéa du II de l'article 96. Les SICOMI doivent désormais distinguer les deux parts suivantes dans leur dividende :

121• la fraction provenant de bénéfices exonérés en application du régime de faveur des SICOMI.

Cette fraction n'ouvre droit ni à l'avoir fiscal, ni au régime des sociétés mères et ne peut rendre exigible le précompte.

Elle comprend :

- les bénéfices exonérés qui doivent être obligatoirement distribués à hauteur de 85 % ;

- les bénéfices exonérés à hauteur de 15 % sans obligation de distribution et figurant dans les réserves de la SICOMI. Cette quote-part de réserves doit être isolée de manière extra-comptable, à partir de son montant à la date du 1er janvier 1991.

122• la fraction provenant des autres bénéfices.

Elle donne droit à l'avoir fiscal, au régime des mères et est éventuellement soumise au précompte. Il n'est pas distingué selon la date de réalisation des bénéfices. En conséquence, la mesure de tempérament relative au transfert du crédit d'impôt est rapportée.

Le régime des mères est donc susceptible de s'appliquer à une distribution de bénéfices taxables qui antérieurement n'en bénéficiait pas.