DIVISION G BIC DISPOSITIONS PARTICULIÈRES REGIMES D'IMPOSITION

DIVISION G

BIC DISPOSITIONS PARTICULIÈRES REGIMES D'IMPOSITION

AVERTISSEMENT

La présente documentation tient compte de la législation et de la règlementation en vigueur, ainsi que des solutions intervenues à la date du 25 juin 1998

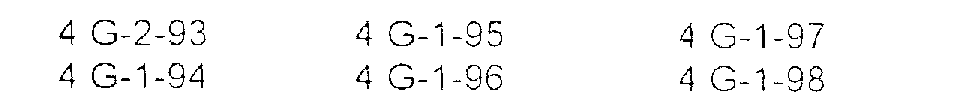

Elle intègre notamment les BOI suivants :

En conséquence, ceux-ci peuvent être archivés.

INTRODUCTION

La présente division est consacrée aux questions relatives :

- à la définition de la période d'imposition, c'est-à-dire de la période dont les résultats sont pris en compte pour la détermination des résultats imposables (titre 1) ;

- à la détermination du lieu de l'imposition, dont dépend notamment le lieu de souscription des déclarations de résultats (titre 2) ;

- aux règles régissant les régimes d'imposition (régime des micro-entreprises, régime du forfait, régime du bénéfice réel et régime simplifié d'imposition) applicables pour la détermination des résultats imposables (titre 3).

TITRE PREMIER

PÉRIODE D'IMPOSITION

TEXTES

Extraits du Code Général des Impôts

(Législation applicable au 22 avril 1998)

Art. 12. - L'impôt est dû chaque année à raison des benéfices ou revenus que le contribuable réalise ou dont il dispose au cours de la même année.

Art. 36. - Sont compris dans le total des revenus servant de base à l'impôt sur le revenu les bénéfices obtenus pendant l'année de l'imposition ou dans la période de douze mois dont les résultats ont servi à l'établissement du dernier bilan, lorsque cette période ne coïncide pas avec l'année civile.

Art. 37. - Si l'exercice clos au cours de l'année de l'imposition s'étend sur une période de plus ou de moins de douze mois, l'impôt est néanmoins établi d'après les résultats dudit exercice.

Si aucun bilan n'est dressé au cours d'une année quelconque l'impôt dû au titre de la même année est établi sur les bénéfices de la période écoulée depuis la fin de la dernière période imposée ou, dans le cas d'entreprise nouvelle, depuis le commencement des opérations jusqu'au 31 décembre de l'année considérée. Ces mêmes bénéfices viennent ensuite en déduction des résultats du bilan dans lesquels ils sont compris.

Lorsqu'il est dressé des bilans successifs au cours d'une même année, les résultats en sont totalisés pour l'assiette de l'impôt dû au titre de ladite année.

*

* *

GÉNÉRALITÉS

1Aux termes de l'article 12 du CGI. l'impôt sur le revenu est dû chaque année à raison des bénéfices ou revenus réalisés par le contribuable au cours de la même année. Ce principe de l'annualité, affirmé en matière d'impôt sur le revenu, se retrouve dans les articles 36 et 37 du CGI relatifs à la détermination de la période d'imposition des bénéfices industriels et commerciaux.

En effet, l'article 36 du même code précise que les bénéfices industriels et commerciaux à comprendre dans les bases de l'impôt sont les bénéfices obtenus pendant l'année de l'imposition ou dans la période de douze mois dont les résultats ont servi a l'établissement du dernier bilan, lorsque cette période ne coïncide pas avec l'année civile.

Par ailleurs, l'article 37 (1er al.) du CGI ajoute que si l'exercice clos au cours de l'année de l'imposition s'étend sur une période de plus ou de moins de douze mois, l'impôt est néanmoins établi d'après les résultats dudit exercice.

2Le même article 37 règle d'autre part les modalités d'imposition :

- lorsqu'aucun exercice n'est arrêté au cours de l'année (art. 37 2ème al.) ;

- lorsque plusieurs bilans successifs sont arrêtés au cours de la même année (art. 37, 3 ème al.).

Ainsi, lorsqu'aucun exercice n'est clos au cours de l'année, l'impôt est établi sur les bénéfices de la période écoulée depuis la fin de la dernière période imposée -ou, dans le cas d'entreprise nouvelle, depuis le début de l'activité- jusqu'au 31 décembre de l'année considérée. Ces mêmes bénéfices viennent ensuite en déduction des résultats du bilan dans lesquels ils sont compris.

Lorsque plusieurs bilans successifs sont établis au cours d'une même année, les résultats en sont totalisés pour l'assiette de l'impôt dû au titre de ladite année.

3Il résulte de ces dispositions qu'en matière de bénéfices industriels et commerciaux la période dont les résultats doivent servir de base à l'impôt est constituée :

- soit par l'année civile lorsque les bénéfices imposables sont déterminés suivant le régime du forfait, la fixation de celui-ci ayant lieu en principe par période biennale ;

- soit par la période couverte par l'exercice comptable arrêté dans l'année de l'imposition (ou éventuellement les exercices comptables s'il en a été arrêté plusieurs) si le régime d'imposition applicable est le régime du bénéfice réel ou le régime simplifié ;

- soit, si l'entreprise est soumise à l'un de ces deux derniers régimes et si elle n'a pas clos d'exercice au cours de l'année d'imposition, la période allant de la fin de la dernière période imposée (ou du début de l'activité) au 31 décembre de l'année considérée.

Par ailleurs, l'année civile est la période de référence pour la détermination des bénéfices imposables selon le régime des micro-entreprises défini à l'article 20-I de la loi de finances rectificative pour 1991 et codifié à l'article 50-0 du CGI.