DIVISION C FRAIS ET CHARGES

DIVISION C

FRAIS ET CHARGES

AVERTISSEMENT

La présente documentation tient compte de la législation et de la réglementation en vigueur, ainsi que des solutions intervenues à la date du 30 octobre 1997.

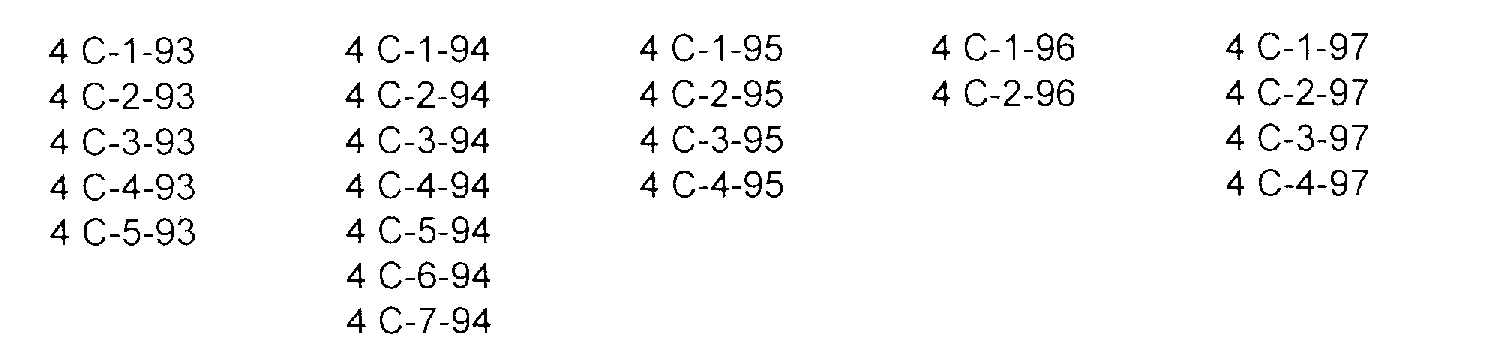

Elle intègre notamment les BOI suivants :

En conséquence, ceux-ci peuvent être archivés.

TEXTES

CODE GÉNÉRAL DES IMPÔTS

(Législation applicable au 11 avril 1997)

Art. 39. - 1. Le bénéfice net est établi sous déduction de toutes charges, celles-ci comprenant, sous réserve des dispositions du 5, notamment :

1° les frais généraux de toute nature, les dépenses de personnel et de main-d'oeuvre, le loyer des immeubles dont l'entreprise est locataire.

Toutefois les rémunérations ne sont admises en déduction des résultats que dans la mesure où elles correspondent à un travail effectif et ne sont pas excessives eu égard à l'importance du service rendu. Cette disposition s'applique à toutes les rémunérations directes ou indirectes, y compris les indemnités, allocations, avantages en nature et remboursements de frais ;

1° bis. pour les exercices clos à compter du 31 décembre 1987 et sous réserve des dispositions du 9, l'indemnité de congé payé calculée dans les conditions prévues aux articles L 223-11 à L 223-13 du code du travail, y compris les charges sociales et fiscales afférentes à cette indemnité.

Par exception aux dispositions du premier alinéa et sur option irrévocable de l'entreprise, cette indemnité ainsi que les charges sociales et fiscales y afférentes revêtent du point de vue fiscal le caractère d'un salaire de substitution qui constitue une charge normale de l'exercice au cours duquel le salarié prend le congé correspondant. Cette option ne peut pas être exercée par les entreprises créées après le 31 décembre 1986. Elle est exercée avant l'expiration du délai de dépôt de la déclaration des résultats du premier exercice clos à compter du 31 décembre 1987.

[L'option est formulée sur un imprimé conforme au modèle établi par l'administration (décret n° 87-1029 du 22 décembre 1987, art. 7, J.O. du 24)].

Pour les exercices clos avant le 31 décembre 1987, l'indemnité de congé payé calculée dans les conditions prévues aux articles L 223-11 à L 223-13 du code du travail revêt du point de vue fiscal le caractère d'un salaire de substitution qui constitue une charge normale de l'exercice au cours duquel le salarié prend le congé correspondant. Pour la détermination des résultats imposables des exercices clos du 1er janvier 1986 au 30 décembre 1987, il en est de même des charges sociales et fiscales afférentes à cette indemnité.

Un décret fixe les modalités d'application de ces dispositions [Voir les articles 49 octies à 49 octies D de l'annexe III] ;

1 ter. pour les emprunts contractés à compter du 1er janvier 1993, la fraction, courue au cours de l'exercice, de la rémunération égale à la différence entre les sommes ou valeurs à verser, autres que les intérêts, et celles reçues à l'émission, lorsque cette rémunération excède 10 % des sommes initialement mises à la disposition de l'emprunteur.

Cette fraction courue est déterminée de manière actuarielle, selon la méthode des intérêts composés.

Pour les emprunts dont le montant à rembourser est indexé, ces dispositions s'appliquent à la fraction de la rémunération qui est certaine dans son principe et son montant dès l'origine, si cette fraction excède 10 % des sommes initialement mises à la disposition de l'emprunteur. Elles ne sont pas applicables aux emprunts convertibles et à ceux dont le remboursement est à la seule initiative de l'emprunteur ;

1° quater. sur option irrévocable et globale de l'émetteur pour une période de deux ans, les frais d'émission des emprunts répartis, par fractions égales ou au prorata de la rémunération courue, sur la durée des emprunts émis pendant cette période.

En cas de remboursement anticipé d'un emprunt, de conversion ou d'échange, les frais d'émission non encore déduits sont admis en charge au prorata du capital remboursé, converti ou échangé.

Ces dispositions ne sont pas applicables aux emprunts dont le remboursement est à la seule initiative de l'emprunteur.

Un décret fixe les conditions d'application de ces dispositions, notamment en ce qui concerne les modalités d'option et les obligations déclaratives [Voir l'article 2 D de l'annexe III].

[Dispositions applicables aux emprunts émis au cours des exercices ouverts à compter du 1er janvier 1994] ;

.....

3° les intérêts servis aux associés à raison des sommes qu'ils laissent ou mettent à la disposition de la société, en sus de leur part du capital, quelle que soit la forme de la société, dans la limite de ceux calculés à un taux égal à la moyenne annuelle des taux de rendement brut à l'émission des obligations des sociétés privées [Limite applicable pour la détermination des résultats imposables des exercices ouverts à compter du 1er janvier 1988 ; antérieurement la limite était égale à 80 % de cette moyenne].

Cette déduction est subordonnée à la condition que le capital ait été entièrement libéré.

À compter du 1er janvier 1983, les produits des clauses d'indexation afférentes aux sommes mises ou laissées à la disposition d'une société par ses associés ou ses actionnaires sont assimilés à des intérêts.

La rémunération mentionnée au 1° ter est retenue pour l'appréciation de la limitation prévue au premier alinéa.

La limite prévue au premier alinéa n'est pas applicable aux intérêts afférents aux avances consenties par une société à une autre société lorsque la première possède, au regard de la seconde, la qualité de société mère au sens de l'article 145 et que ces avances proviennent de sommes empruntées par appel public à l'épargne sur le marché obligataire ou par émission de titres de créances mentionnés au 1° bis du III bis de l'article 125 A ; dans ce cas, les intérêts sont déductibles dans la limite des intérêts des ressources ainsi collectées par la société mère pour le compte de sa ou de ses filiales. Ces dispositions sont applicables aux intérêts afférents aux ressources empruntées à compter du 1er janvier 1986. Elles cessent de s'appliquer pour la détermination des résultats imposables des exercices ouverts à compter du 1er janvier 1988.

Les conditions d'application de l'alinéa précédent, notamment les obligations déclaratives des sociétés mentionnées, sont fixées par décret ;

3° bis. (abrogé) ;

4° sous réserve des dispositions de l'article 153, les impôts à la charge de l'entreprise, mis en recouvrement au cours de l'exercice, à l'exception des taxes prévues aux articles 235 ter Y, 238 quater, 239 bis B et 990 G.

Si des dégrèvements sont ultérieurement accordés sur ces impôts, leur montant entre dans les recettes de l'exercice au cours duquel l'exploitant est avisé de leur ordonnancement ;

4° bis. le prélèvement opéré au titre de l'article 4 modifié de la loi n° 51-675 du 24 mai 1951, relative à la construction navale, et faisant l'objet d'un ordre de versement émis au cours de l'exercice ;

4° ter. (abrogé) ;

4° quater. les droits de mutation à titre gratuit acquittés par les héritiers, donataires ou légataires d'une entreprise individuelle, pour la part des droits afférente à cette entreprise, et les intérêts payés en application des dispositions de l'article 1717, pour la même part, lorsque l'une au moins de ces personnes.prend l'engagement de poursuivre l'activité en participant de façon personnelle, continue et directe à l'accomplissement des actes nécessaires à cette activité pendant les cinq années suivant la date de la transmission de l'entreprise. La déduction est opérée au titre des exercices au cours desquels les droits sont acquittés ou ceux au cours desquels les intérêts sont versés.

En cas de non-respect de l'engagement visé au premier alinéa, les sommes déduites en vertu des dispositions du premier alinéa sont rapportées aux résultats imposables de l'exercice au cours duquel l'engagement a été rompu ;

.....

6° la contribution de solidarité visée à l'article 33 de l'ordonnance n° 67-828 du 23 septembre 1967 et la taxe sur les grandes surfaces issue de l'article 3 modifié de la loi n° 72-657 du 13 juillet 1972 instituant des mesures en faveur de certaines catégories de commerçants et artisans âgés. Le fait générateur de cette contribution ou de cette taxe est constitué par l'existence de l'entreprise débitrice au 1er janvier de l'année au titre de laquelle elle est due ;

7° les dépenses engagées dans le cadre de manifestations de caractère philanthropique, éducatif, scientifique, social, humanitaire, sportif, familial, culturel ou concourant à la mise en valeur du patrimoine artistique, à la défense de l'environnement naturel ou à la diffusion de la culture, de la langue et des connaissances scientifiques françaises, lorsqu'elles sont exposées dans l'intérêt direct de l'exploitation.

2 Les transactions, amendes, confiscations, pénalités de toute nature mises à la charge des contrevenants aux dispositions légales régissant les prix, le ravitaillement, la répartition des divers produits et l'assiette des impôts, contributions et taxes, ne sont pas admises en déduction des bénéfices soumis à l'impôt.

3 Les allocations forfaitaires qu'une société attribue à ses dirigeants ou aux cadres de son entreprise pour frais de représentation et de déplacement sont exclues de ses charges déductibles pour l'assiette de l'impôt lorsque parmi ces charges figurent déjà les frais habituels de cette nature remboursés aux intéressés.

Pour l'application de cette disposition, les dirigeants s'entendent, dans les sociétés de personnes et les sociétés en participation qui n'ont pas opté pour le régime fiscal des sociétés de capitaux, des associés en nom et des membres de ces sociétés.

4 Qu'elles soient supportées directement par l'entreprise ou sous forme d'allocations forfaitaires ou de remboursements de frais, sont exclues des charges déductibles pour l'établissement de l'impôt, d'une part, les dépenses et charges de toute nature ayant trait à l'exercice de la chasse ainsi qu'à l'exercice non professionnel de la pêche et d'autre part, les charges, à l'exception de celles ayant un caractère social, résultant de l'achat, de la location ou de toute autre opération faite en vue d'obtenir la disposition de résidences de plaisance ou d'agrément, ainsi que de l'entretien de ces résidences ; les dépenses et charges ainsi définies comprennent notamment les amortissements [Voir aussi le II de l'article 35 de la loi n 93-1353 du 30 décembre 1993, J.O. du 31].

Sauf justifications, les dispositions du premier alinéa sont applicables :

a. à l'amortissement des véhicules immatriculés dans la catégorie des voitures particulières pour la fraction de leur prix d'acquisition qui dépasse 120.000 F [Cette limite est applicable aux véhicules dont la première mise en circulation est intervenue à compter du 1er novembre 1996 ; elle était fixée à 100.000 F pour les véhicules dont la première mise en circulation est intervenue à compter du 1er novembre 1993 ; elle était fixée à 65.000 F pour les véhicules acquis à l'état neuf à compter du 1er juillet 1988] ;

b en cas d'opérations de crédit-bail ou de location, à l'exception des locations de courte durée n'excédant pas trois mois non renouvelables, portant sur des voitures particulières, à la part du loyer supportée par le locataire et correspondant à l'amortissement pratiqué par le bailleur pour la fraction du prix d'acquisition du véhicule excédant 120.000 F [Cette limite est applicable aux véhicules dont la première mise en circulation est intervenue à compter du 1er novembre 1996 ; elle était fixée à 100.000 F pour les véhicules dont la première mise en circulation est intervenue à compter du 1er novembre 1993, elle était fixée à 65.000 F pour les véhicules acquis à l'état neuf à compter du 1er juillet 1988] ;

c. aux dépenses de toute nature résultant de l'achat, de la location ou de toute autre opération faite en vue d'obtenir la disposition de yachts ou de bateaux de plaisance à voile ou à moteur ainsi que de leur entretien ; les amortissements sont regardés comme faisant partie de ces dépenses [Voir aussi le II de l'article 35 de la loi n° 93-1353 du 30 décembre 1993, J.O. du 31].

La fraction de l'amortissement des véhicules de tourisme exclue des charges déductibles par les limitations ci-dessus est néanmoins retenue pour la détermination des plus-values ou moins-values résultant de la vente ultérieure des véhicules ainsi amortis.

Les dispositions du premier alinéa ne sont pas applicables aux charges exposées pour les besoins de l'exploitation et résultant de l'achat, de la location ou de l'entretien des demeures historiques classées, inscrites à l'inventaire supplémentaire des monuments historiques ou agréées.

5. Sont également déductibles les dépenses suivantes :

a. les rémunérations directes et indirectes, y compris les remboursements de frais versés aux personnes les mieux rémunérées ;

b. les frais de voyage et de déplacements exposés par ces personnes ;

c. les dépenses et charges afférentes aux véhicules et autres biens dont elles peuvent disposer en dehors des locaux professionnels ;

d. les dépenses et charges de toute nature afférentes aux immeubles qui ne sont pas affectés à l'exploitation ;

e. les cadeaux de toute nature, à l'exception des objets de faible valeur conçus spécialement pour la publicité ;

f. les frais de réception, y compris les frais de restaurant et de spectacles.

Pour l'application de ces dispositions, les personnes les mieux rémunérées s'entendent, suivant que l'effectif du personnel excède ou non 200 salariés, des dix ou des cinq personnes dont les rémunérations directes ou indirectes ont été les plus importantes au cours de l'exercice.

Les dépenses ci-dessus énumérées peuvent également être réintégrées dans les bénéfices imposables dans la mesure où elles sont excessives et où la preuve n'a pas été apportée qu'elles ont été engagées dans l'intérêt direct de l'entreprise.

Lorsqu'elles augmentent dans une proportion supérieure à celle des bénéfices imposables ou que leur montant excède celui de ces bénéfices, l'administration peut demander à l'entreprise de justifier qu'elles sont nécessitées par sa gestion [Voir les articles 33 à 35 de l'annexe II et également le 2° de l'article L. 59 A du livre des procédures fiscales].

6. (Dispositions périmées).

7. Les dépenses exposées pour la tenue de la comptabilité et, éventuellement, pour l'adhésion à un centre de gestion agréé ne sont pas prises en compte pour la détermination du résultat imposable lorsqu'elles sont supportées par l'État du fait de la réduction d'impôt mentionnée à l'article 199 quater B.

8. Si un fonds de commerce, un fonds artisanal ou l'un de leurs éléments incorporels non amortissables est loué dans les conditions prévues au 3° de l'article 1er de la loi n° 66-455 du 2 juillet 1966 modifiée relative aux entreprises pratiquant le crédit-bail, la quote-part de loyer prise en compte pour la fixation du prix de vente convenu pour l'acceptation de la promesse unilatérale de vente n'est pas déductible pour l'assiette de l'impôt sur les bénéfices dû par le locataire. Elle doit être indiquée distinctement dans le contrat de crédit-bail [La disposition concernant les éléments détachés du fonds de commerce ou du fonds artisanal s'applique pour la détermination des résultats des exercices clos à compter du 31 décembre 1990].

Un décret fixe les modalités d'application de ces dispositions, notamment les obligations déclaratives [Voir l'article 38 quindecies E de l'annexe III].

9. L'indemnité de congé payé correspondant aux droits acquis durant la période neutralisée définie ci-après, calculée dans les conditions prévues aux articles L 223-11 à L 223-13 du code du travail, n'est pas déductible. Cette période neutralisée est celle qui est retenue pour le calcul de l'indemnité afférente aux droits acquis et non utilisés à l'ouverture du premier exercice clos à compter du 31 décembre 1987 ; sa durée ne peut être inférieure à celle de la période d'acquisition des droits à congé payé non utilisés à la clôture de cet exercice. L'indemnité correspondant à ces derniers droits est considérée comme déduite du point de vue fiscal.

Ces dispositions s'appliquent aux charges sociales et fiscales attachées à ces indemnités.

Un décret fixe les modalités d'application du présent 9 [Voir les articles 49 octies à 49 octies D de l'annexe III].

10. Si un immeuble est loué dans les conditions prévues au 2° de l'article 1er de la loi n° 66-455 du 2 juillet 1966 relative aux entreprises pratiquant le crédit-bail, la quote-part de loyers prise en compte pour la détermination du prix de cession de l'immeuble à l'issue du contrat et se rapportant à des éléments non amortissables n'est pas déductible du résultat imposable du crédit-preneur.

Toutefois, pour les opérations concernant les immeubles achevés après le 31 décembre 1995 et affectés à titre principal à usage de bureaux entrant dans le champ d'application de la taxe prévue à l'article 231 ter, autres que ceux situés dans les zones d'aménagement du territoire et dans les territoires ruraux de développement prioritaire définis à la dernière phrase du premier alinéa de l'article 1465 et dans les zones de redynamisation urbaine définies au I bis et, à compter du 1er janvier 1997. au I ter de l'article 1466 A, la quote-part de loyer prise en compte pour la détermination du prix de cession de l'immeuble à l'issue du contrat n'est déductible du résultat imposable du crédit-preneur que dans la limite des frais d'acquisition de l'immeuble et de l'amortissement que le crédit-preneur aurait pu pratiquer s'il avait été propriétaire du bien objet du contrat.

Pour l'application du premier alinéa, le loyer est réputé affecté au financement des différents éléments dans l'ordre suivant :

a. d'abord aux frais supportés par le crédit-bailleur lors de l'acquisition de l'immeuble ;

b. ensuite aux éléments amortissables ;

c. enfin aux éléments non amortissables.

Pour l'application des premier et deuxième alinéas, le prix convenu pour la cession de l'immeuble à l'issue du contrat est réputé affecté en priorité au prix de vente des éléments non amortissables.

Lorsque le bien n'est pas acquis à l'issue du contrat ou lorsque le contrat de crédit-bail est résilié, les quotes-parts de loyers non déductibles prévues aux premier et deuxième alinéas sont admises en déduction du résultat imposable.

Lorsque le contrat de crédit-bail est cédé, les quotes-parts. de loyers non déductibles sont considérées comme un élément du prix de revient du contrat pour le calcul de la plus-value dans les conditions de l'article 39 duodecies A.

[Les dispositions du présent 10. sont applicables aux contrats conclus à compter du 1er janvier 1996. Voir aussi les articles 38 quindecies I et 38 quindecies K de l'annexe III].

Loi de finances pour 1987, n° 86-1317 du 30 décembre 1986

Art. 7-II, 2e à 5e al. - Si la charge déduite des résultats imposables du premier exercice clos à compter du 31 décembre 1987 au titre des droits effectivement utilisés par les salariés durant ce même exercice est inférieure à l'indemnité correspondant à la période neutralisée (...), la différence est réintégrée aux résultats imposables de cet exercice.

( ) si l'indemnité correspondant aux droits acquis et non utilisés à la clôture du premier exercice arrêté à compter du 31 décembre 1987 est inférieure à l'indemnité afférente à la période neutralisée, la différence constitue une charge déductible de cet exercice pour la fraction qui correspond aux droits acquis au cours de la période neutralisée par les salariés licenciés durant le même exercice et qui ont bénéficié de l'indemnité minimum de licenciement prévue à l'article L 122-9 du code du travail. Cette disposition s'applique aux entreprises dont l'exercice social a une durée de douze mois et qui n'ont pas contrevenu aux dispositions de l'article L. 64 du livre des procédures fiscales.

Si un ou plusieurs exercices clos entre le 14 septembre 1986 et le 31 décembre 1987 ou si le premier exercice clos à compter de cette dernière date ont une durée différente de douze mois, l'entreprise doit, à la clôture de ce dernier exercice, réintégrer aux résultats imposables de chacun des exercices concernés les indemnités de congé payé déduites au titre des droits acquis au cours de la période du 1er juin 1984 au 31 mai 1987, dans la mesure où les sommes ainsi déduites correspondent à des droits calculés sur une durée supérieure à celle de l'exercice de déduction. Les sommes réintégrées ne sont pas déductibles des résultats imposables des exercices ultérieurs.

Ces dispositions s'appliquent aux charges sociales et fiscales attachées à ces indemnités.