SOUS-SECTION 1 DISPOSITIONS APPLICABLES AUX PLUS-VALUES NETTES À COURT TERME

3°. Modalités de réintégration pour les sinistres et expropriations intervenus au cours d'exercices clos à compter du 31 décembre 1994.

Principe général

48La plus-value nette à court terme éligible au dispositif d'étalement est répartie, par fractions égales, sur plusieurs exercices. Chaque fraction est égale à la plus-value en cause divisée par la durée d'étalement exprimée en années, déterminée dans les conditions rappelées plus-haut. Par suite, la plus-value est réintégrée sur autant d'exercices que d'années composant la durée d'étalement et ce, indépendamment de leur durée.

La première réintégration s'effectue au titre de l'exercice suivant celui de la réalisation de la plus-value.

Il est rappelé que l'exercice de réalisation de la plus-value afférente à un bien donné s'entend de l'exercice au cours duquel la créance de l'entreprise correspondant à l'indemnité d'assurance ou d'expropriation afférente au bien en cause, est certaine dans son principe et dans son montant.

49Cela étant, il sera admis que l'entreprise puisse librement répartir la plus-value sur la période d'étalement à condition toutefois qu'à la clôture de chaque exercice théoriquement concerné par sa réintégration (cf. n° 48 ), le montant cumulé des réintégrations déjà effectuées, y compris celle afférente à l'exercice en cause, soit au moins égal à autant de fractions que l'entreprise a ouvert d'exercices depuis la clôture de l'exercice de la réalisation de la plus-value en cause.

50La fraction de la plus-value nette globale à court terme éventuellement exclue du bénéfice de l'étalement telle, notamment, la plus-value nette résultant de la cession d'immobilisations non sinistrées doit être imposée dans les conditions de droit commun.

51Enfin, il convient de noter que la cession, au cours de la période d'étalement, d'un bien acquis en remploi d'une immobilisation détruite ou expropriée n'a aucune conséquence sur les modalités de réintégration précédentes.

Principes applicables en fin d'exploitation

52Les règles applicables en fin d'exploitation ne sont pas modifiées. On se reportera donc ci-après, n°s 90 et suiv.

4°. Exemple d'application (pour un sinistre ou une expropriation intervenu au cours d'un exercice clos à compter du 31 décembre 1994).

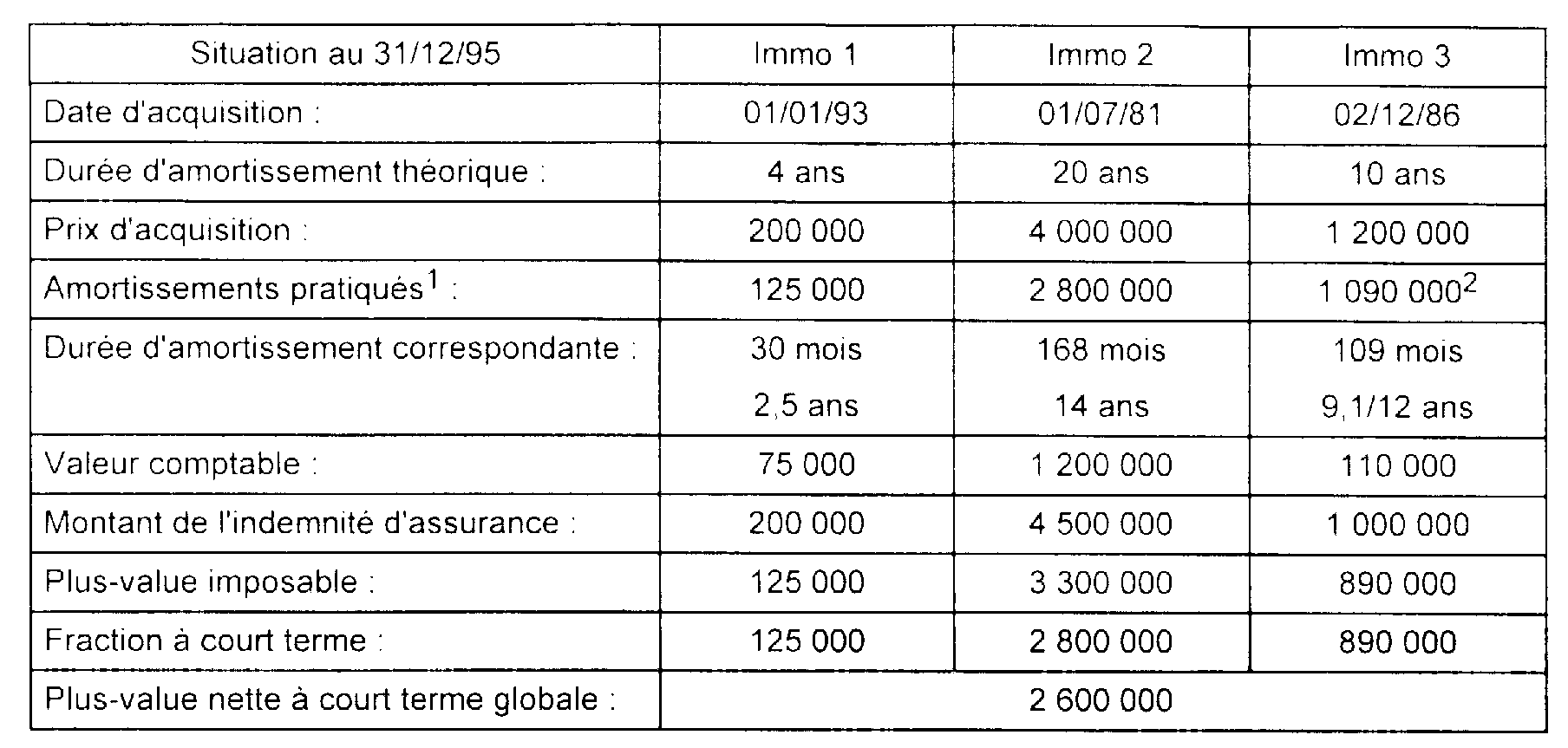

53Soit une entreprise faisant l'objet d'un sinistre le 30/06/95. Les indemnités d'assurances sont réputées acquises au titre de l'exercice clos le 31/12/95.

Eléments comptables :

1

2

Détermination de la plus-value à court terme à étaler

- Plus-value nette à court terme afférente aux biens sinistrés :

125 000 + 2 800 000 + 890 000 = 3 815 000

La plus-value nette à court terme éligible au dispositif d'étalement sera toutefois plafonnée à 2 600 000 (montant global de la plus-value nette à court terme de l'exercice).

2. Durée d'étalement

- Total du prix de revient des immobilisations sinistrées :

200 000 + 4 000 000 + 1 200 000 = 5 400 000

- Durée moyenne d'amortissement déjà pratiquée pondérée :

(200 000 × 2,5 + 4 000 000 × 14 + 1 200 000 × 9,1/12 / 5 400 000) = 12.48 ans

3. Modalités de réintégration

À compter de l'exercice clos le 31/12/96, l'entreprise devra réintégrer dans ses résultats imposables la somme de :

(2 600 000 / 13 ) = 200 000.

Cette réintégration s'effectuera ainsi sur 13 exercices indépendamment de leur durée.

Un plafonnement serait intervenu si la durée d'étalement s'était révélée supérieure à 15 ans.

3. Plus-values à court terme réalisées à l'occasion de la cession de navires de pêche ou de parts de copropriété de tels navires (Loi n°97-1051 du 18 novembre 1997 d'orientation sur la pêche maritime et les cultures marines, art.25 ; CGI, art 39 quaterdecies-1 quater ).

54L'article 25 de la loi n° 97-1051 du 18 novembre 1997 d'orientation sur la pêche maritime et les cultures marines, codifié au 1 quater de l'article 39 quaterdecies du code général des impôts, prévoit un régime d'étalement de l'imposition de la plus-value à court terme provenant de la cession, avant le 31 décembre 2003, d'un navire de pêche maritime ou de parts de copropriété d'un tel navire et réalisée en cours d'exploitation par une entreprise de pêche maritime ou dont l'activité est de fréter de tels navires.

En contrepartie de cet étalement de la plus-value à court terme, l'entreprise est tenue de réinvestir, dans un délai de 18 mois, une somme au moins égale au prix de cession dans un nouveau navire de pêche maritime ou dans des parts de copropriété d'un tel navire.

À défaut de réinvestissement dans ce délai, les sommes en report d'imposition sont comprises dans le résultat imposable de l'exercice en cours à l'expiration de ce délai et majorées d'un montant égal au produit de ces sommes par le taux de l'intérêt de retard prévu au troisième alinéa de l'article 1727 du code général des impôts.

a. Champ d'application du régime.

1. Entreprises concernées.

55Le nouveau dispositif d'étalement s'applique aux entreprises soumises à l'impôt sur les sociétés ou qui relèvent de l'impôt sur le revenu, quel que soit leur régime d'imposition.

Seules sont concernés par ce dispositif, les entreprises qui exercent, à titre principal, une activité de pêche maritime ou (et) de location de navires de pêche maritime, coque nue ou armés 3 . Cette condition est remplie si le chiffre d'affaires provenant des activités éligibles représente au moins 50 % du chiffre d'affaires total de l'entreprise. Cette comparaison s'effectue sans tenir compte de la taxe sur la valeur ajoutée.

Les entreprises qui exercent à titre principal une activité de pêche en eau douce ou d'aquaculture, ou encore de pisciculture ne peuvent donc bénéficier du dispositif d'étalement.

56Lorsque l'entreprise qui entend bénéficier de ce dispositif est une société soumise au régime d'imposition prévu à l'article 8 du code général des impôts, la condition tenant à la nature de l'activité doit être également remplie par les associés personnes morales de cette société. A cet égard, il n'est pas nécessaire que la société et ses associés exercent la même activité.

2. Plus-values concernées.

57Il s'agit des plus-values à court terme réalisées en cours d'exploitation lors de la cession d'un navire de pêche maritime ou de parts de copropriété d'un tel navire 4 .

Par suite, ne peuvent bénéficier du régime d'étalement, les plus-values soumises au régime des plus-values à long terme prévu à l'article 39 duodecies du code général des impôts et les plus-values réalisées à l'occasion de la cession ou de la cessation de l'entreprise.

58Sont également exclues du régime d'étalement, en application du dernier alinéa du 1 quater de l'article 39 quaterdecies du code déjà cité, les plus-values réalisées lors de la cession des biens en cause entre deux sociétés faisant partie d'un même groupe fiscal au sens de l'article 223 A du même code.

Remarques :

• Sur le champ d'application du régime des plus-values à long terme

59Il est rappelé que l'article 2 de la loi n° 97-1026 du 10 novembre 1997 portant mesures urgentes à caractère fiscal et financier, codifié au a quater du I de l'article 219 du code déjà cité, a exclu du régime des plus-values à long terme pour les exercices ouverts à compter du 1er janvier 1997, les plus-values réalisées par les entreprises soumises à l'impôt sur les sociétés et provenant de la cession de l'ensemble des éléments de l'actif immobilisé, à l'exclusion de certains titres (cf. DB 4 B 23 ).

Pour ces entreprises, le dispositif d'étalement est donc susceptible de s'appliquer au montant total de la plus-value réalisée lors de la cession des biens concernés.

60En ce qui concerne les entreprises relevant de l'impôt sur le revenu, il est également rappelé que le régime des plus-values à court terme est applicable aux plus-values provenant de la cession d'éléments détenus depuis moins de deux ans, ou, dans la mesure où elles correspondent à des amortissements déduits pour l'assiette de l'impôt, détenus depuis plus de deux ans.

• Sur la notion de cession ou de cessation d'entreprise.

61En application de l'article 201 du code général des impôts, la cession par une entreprise de l'ensemble de ses éléments d'actif constitue une cession totale d'activité et entraîne l'imposition immédiate des bénéfices d'exploitation non encore taxés, des bénéfices en sursis d'imposition et des plus-values latentes de l'actif social (DB 4-A-633).

Cela étant, la fermeture temporaire d'une entreprise ne peut pas être assimilée à une cessation, sauf dans le cas où il résulte des circonstances de fait que le contribuable a définitivement abandonné son activité.

62L'appréciation de la notion de cessation d'activité a soulevé des difficultés lorsqu'une entreprise de pêche maritime cède le seul navire qu'elle exploite 5 .

Il n'y a pas lieu de considérer que cette opération constitue une cessation dans la situation où le patron-pêcheur cède le seul navire qu'il exploite en vue de son remplacement pour poursuivre la même activité professionnelle.

Cette situation nécessite l'appréciation des circonstances de fait propres à chaque entreprise.

À cet égard, l'intention de poursuivre l'exploitation peut être justifiée notamment par un engagement ferme souscrit en vue de l'acquisition ou de la construction d'un nouveau navire de pêche ou la production d'un mandat donné à un courtier pour procéder à une telle acquisition. Les démarches en vue de l'acquisition d'un nouveau navire doivent être effectuées dès la cession du navire.

63En tout état de cause, l'acquisition effective d'un nouveau navire de pêche devra, s'il s'agit d'une simple interruption d'activité, intervenir dans un délai raisonnable qui ne pourra excéder dix huit mois. L'exercice d'une activité salariée sur un autre navire de pêche pendant le temps nécessaire à l'acquisition d'un nouveau navire ne remet pas en cause les principes exposés ci-dessus.

64S'il est constaté que l'opération constituait non pas une simple interruption d'activité mais une cession d'entreprise, il y a lieu de procéder à la taxation immédiate, au titre de l'exercice de cession du navire, des bénéfices non encore taxés, assortie de l'intérêt de retard visé à l'article 1727 du code général des impôts et calculé dans les conditions prévues à l'article 1727 A du même code.

b Conditions d'application.

1° Caractère optionnel du dispositif.

65Le dispositif d'étalement est optionnel. Le choix effectué à ce titre par les entreprises constitue une décision de gestion qui leur est opposable.

En ce qui concerne les entreprises relevant du régime réel normal, ce choix est matérialisé par l'inscription de la plus-value qui fait l'objet de l'étalement dans le cadre A du tableau 2059-B. Pour les entreprises relevant du régime simplifié et entendant se placer sous le dispositif d'étalement, il se traduit par la production d'un état détaillant, par exercice, le suivi de l'étalement de la plus-value en cause ; cet état doit être joint aux déclarations de résultats modèle 2031 afférentes aux exercices à l'ouverture desquels une fraction de la plus-value en cause n'a pas encore été réintégrée.

2° Obligation de réinvestir.

66Pour bénéficier du dispositif d'étalement, l'entreprise doit réinvestir soit au cours de l'exercice de cession, soit, sur engagement de sa part, dans un délai de 18 mois à compter de cette cession, une somme au moins égale au prix de vente du bien, dans un nouveau navire de pêche maritime ou dans des parts de copropriété d'un tel navire.

•Nature et affectation des biens faisant l'objet du réinvestissement

67L'entreprise doit réinvestir dans un ou plusieurs navires de pêche, neufs ou d'occasion, ou dans des parts de copropriété de tels navires et affecter ces investissements à son exploitation. Si le navire est acquis d'occasion, sa durée de vie résiduelle doit être au moins égale à dix ans et sa construction achevée depuis dix ans au plus.

Pour la détermination de la durée résiduelle d'utilisation, il est admis, à titre de règle pratique, que cette durée corresponde à la durée prévisible d'utilisation du navire acquis à l'état neuf, diminuée du nombre d'années qui se sont écoulées depuis sa construction.

Lorsque le réinvestissement porte sur des parts de copropriété de navire, la durée de vie résiduelle et l'âge du navire s'apprécient à la date de souscription ou d'acquisition de ces parts.

68Les conditions relatives à la durée de vie résiduelle du navire d'occasion et à la date d'achèvement de sa construction ne sont toutefois pas exigées si l'entreprise justifie n'avoir pu y satisfaire, pour un navire de pêche correspondant à ses besoins, malgré ses diligences et pour des raisons indépendantes de sa volonté.

Cette impossibilité s'apprécie au regard des caractéristiques techniques du navire correspondant aux besoins de l'entreprise.

Il en sera ainsi notamment dans le cas où l'entreprise est en mesure de justifier qu'il n'existe pas sur le marché de l'occasion de navires remplissant les conditions d'âge et de durée d'utilisation, qui soient adaptés à la nature de sa pêche.

•Montant du réinvestissement.

69La somme à réinvestir doit être au moins égale au prix de cession du navire de pêche maritime ou des parts de copropriété d'un tel navire.

Pour apprécier le montant du réinvestissement, il y a lieu, le cas échéant, d'ajouter au prix d'acquisition du nouveau navire ou des parts de copropriété, le coût des travaux de rénovation ou d'amélioration effectués depuis son acquisition ou du prix de souscription des parts émises pour financer de tels travaux. En revanche, ne peuvent être prises en compte les dépenses n'ayant pas pour effet d'accroître l'actif net de l'entreprise (dépenses de réparation notamment).

70Le montant du réinvestissement s'entend des sommes prélevées sur le prix de cession du navire. Il n'y a donc pas lieu d'y inclure, notamment, d'éventuelles subventions d'équipement versées pour financer l'acquisition d'un nouveau navire. Ces subventions doivent être déduites du prix de revient du navire pour apprécier le montant du réinvestissement.

71Lorsque le montant du réinvestissement est inférieur au prix de cession, seule une fraction de la plus-value à court terme peut bénéficier de l'étalement. Cette fraction est égale au produit de la plus-value en cause par le rapport entre le prix de cession affecté à l'acquisition du navire ou des parts de copropriété de navire et la totalité de ce prix.

72Exemple :

Une entreprise de pêche maritime a réalisé, en 1998, une plus-value à court terme d'un montant de 400 000 F provenant de la cession d'un navire de pêche maritime pour un prix de 800 000 F.

Au cours de la même année, l'entreprise fait l'acquisition d'un navire de pêche maritime neuf pour un prix de 600 000 F.

Dès lors que les sommes réinvesties sont inférieures au prix de cession, la plus-value à court terme ne bénéficie du dispositif d'étalement que pour une fraction de son montant.

Cette fraction est égale au produit de la plus-value en cause par le rapport entre le prix de

revient du nouveau navire et le prix de cession de l'ancien navire, soit 300 000 F [400 000 × ( (600 000 / 800 000) )].

•Délai de réinvestissement.

73Le réinvestissement doit intervenir dans un délai de 18 mois décompté de la date de cession du navire de pêche maritime ou des parts de copropriété d'un tel navire.

Les travaux de rénovation ou d'amélioration qui seraient, le cas échéant, effectués sur le nouveau navire doivent être réalisés avant l'expiration de ce délai pour être pris en compte dans l'évaluation des sommes réinvesties.

74Si le réinvestissement n'est pas réalisé au cours de l'exercice de cession, l'entreprise doit prendre l'engagement de réinvestir dans le délai mentionné ci-avant.

Cet engagement doit être joint à la déclaration de résultats de l'exercice de cession.

1 Mode linéaire pour l'ensemble des immobilisations en cause.

2 L'entreprise n'a pas pratiqué d'amortissement sur ce bien au titre de l'exercice clos le 31/12/95.

3 La location armée s'entend de la location du navire avec son équipage et son équipement.

4 S'agissant des parts de copropriété de navires, chaque membre de la copropriété amortit le prix de revient de sa part de copropriété suivant les modalités prévues pour les navires, en application des dispositions de l'article 39 E du code général des impôts. Les amortissements ainsi pratiqués viennent en diminution du prix de revient pour la détermination des plus-values.

5 Le navire affecté à l'exploitation peut être détenu directement, ou indirectement par l'intermédiaire d'une copropriété de navire de pêche.