SECTION 9 RÉGIME D'IMPOSITION DES TITRES À REVENU FIXE DÉTENUS PAR LES ENTREPRISES D'ASSURANCE ET DE CAPITALISATION

SECTION 9

Régime d'imposition des titres à revenu fixe détenus

par les entreprises d'assurance et de capitalisation

1Les dispositions de l'article 57 de la loi de finances rectificative pour 1992, n° 92-1476 du 31 décembre 1992, codifié à l'article 38 bis B bis du CGI, fixent le régime fiscal de certains titres à revenu fixe lorsque ceux-ci sont acquis ou souscrits par les entreprises d'assurance et de capitalisation en représentation de leurs engagements réglementés.

Ces dispositions harmonisent les règles fiscales et la réglementation comptable de ces entreprises.

A. CHAMP D'APPLICATION DU DISPOSITIF

I. Entreprises concernées

2Les nouvelles dispositions ne concernent que les entreprises d'assurance et de capitalisation qui sont mentionnées à l'article L. 310-1 du code des assurances et soumises en tant que telles à la réglementation de ce code, et en particulier aux règles relatives aux actifs admis en représentation des engagements réglementés, définies à l'article R. 332-2 du même code.

II. Nature des titres concernés

3Le dispositif s'applique aux titres de créances négociables sur un marché réglementé et aux titres obligataires autres que les obligations indexées. Les parts de fonds communs de créances et titres participatifs en sont exclus.

Les titres ainsi concernés s'entendent des valeurs amortissables énumérées aux 1°, 2°, 2° bis et 2° ter de l'article R. 332-2 du code des assurances, sous réserve des exclusions mentionnées ci-dessus (article R. 332-19-I du même code). Le texte de ces articles est reproduit en annexe.

1. Titres de créances négociables sur un marché réglementé.

4Il s'agit des certificats de dépôt, des billets de trésorerie , ainsi que des bons à moyen terme négociables (BMTN) qui sont émis par des personnes morales autres que les États membres de l'OCDE, ayant leur siège social sur le territoire de ces États, négociés sur un marché réglementé en fonctionnement régulier d'un État membre de l'OCDE (code des assurances, art. R. 332-2, 2° bis).

2. Titres obligataires.

5Sont concernées les obligations sans restriction quant à leur nature :

- inscrites à la cote d'une bourse de valeurs d'un État membre de l'OCDE ;

- non cotées si elles sont émises ou garanties par un État membre de l'OCDE, une collectivité publique territoriale d'un tel État ou un organisme international à caractère public dont un ou plusieurs États membres de la Communauté Économique Européenne font partie ;

- assorties ou non d'un taux d'intérêt, que celui-ci soit fixe ou variable.

Les obligations entrent dans le champ d'application du dispositif quelles que soient les modalités contractuelles de leur émission et notamment lorsqu'elles sont assorties d'une option d'échange (obligations échangeables), d'une clause de prorogation ou prévoyant plusieurs dates de remboursement possibles, ou d'un bon (bon d'achat, de souscription, d'échange ou d'option).

Les obligations remboursables en actions (O.R.A.) ou en certificats d'investissement (O.R.C.I.), sont placées hors du champ d'application du dispositif en raison de leurs caractéristiques (valeur de remboursement indéterminée, remboursement obligatoire en actions ou en certificats d'investissement) à moins que les clauses contractuelles ne garantissent une valeur de remboursement minimale ou ne prévoient des dispositions équivalentes. Dans ce cas, la valeur de remboursement contractuelle est retenue pour déterminer la différence à rattacher aux résultats imposables.

Les obligations assorties d'une clause de subordination entrent également dans le champ d'application du dispositif dès lors que cette clause n'a d'effet que sur le rang de la créance des porteurs ; tel est le cas des titres subordonnés remboursables (T.S.R.), ou des titres subordonnés assimilés en fait par le contrat d'émission à des titres amortissables dès lors qu'il prévoit un prix de remboursement à une date fixée ou un remboursement anticipé.

3. Titres exclus du dispositif.

6Sont expressément exclus du champ d'application du dispositif les obligations dont la valeur de remboursement est indexée, les parts de fonds communs de créances et les titres participatifs.

Sont assimilés à ces valeurs les titres subordonnés à durée indéterminée (T.S.D.I.) en raison de leur caractère de titres perpétuels, sous réserve en pratique que leurs modalités d'émission ne permettent pas de les assimiler en réalité à des titres amortissables.

B. MODALITÉS DE RÉPARTITION DE LA DIFFÉRENCE ENTRE LE PRIX DE REMBOURSEMENT ET LE PRIX D'ACHAT DES TITRES DÉTENUS PAR LES ENTREPRISES D'ASSURANCES ET DE CAPITALISATION

I. Détermination de la différence

7Le dispositif s'applique lorsque les titres concernés (cf. ci-dessus n°s 3 à 5 ) ont été achetés ou souscrits pour un prix différent de leur prix de remboursement.

Cette différence est susceptible de résulter des clauses contractuelles ou des conditions du marché lors de l'acquisition.

1. Clauses contractuelles.

8Ces clauses peuvent être multiples. Il peut s'agir, par exemple, des titres émis au-dessous du pair ou comportant une prime, un coupon unique ou des intérêts précomptés.

2. Effet des conditions de marché.

9La différence entre le prix d'acquisition et le prix de remboursement résulte également des conditions de marché, le prix d'acquisition variant en fonction de données économiques exogènes (taux d'intérêt).

Par ailleurs, le dispositif s'applique quelle que soit l'importance de la différence ainsi constatée. Lorsque le prix de remboursement est supérieur au prix d'achat, la différence constitue un profit ; dans le cas inverse, la différence donne lieu à la constatation d'une perte.

Dans tous les cas, le prix d'achat s'entend hors intérêts courus (CGI, art. 38 bis B bis-I, 3e alinéa).

Par ailleurs, le prix d'achat n'est pas influencé par les frais d'acquisition (frais de négociation, taxes...) qui constituent des charges immédiatement déductibles.

II. Méthode de répartition du profit ou de la perte

1. La répartition est effectuée de manière actuarielle.

10Le profit ou la perte résultant de la différence entre le prix d'achat et le prix de remboursement des titres concernés est, pour la détermination du résultat imposable de l'entreprise détentrice, réparti sur la durée restant à courir jusqu'au remboursement.

Cette répartition est effectuée de manière actuarielle, de telle sorte qu'à la clôture de chaque exercice, la valeur comptable des titres compte tenu de cette répartition soit égale à leur valeur actuelle calculée au taux de rendement actuariel déterminé lors de leur acquisition.

La valeur actuelle est fonction :

- de la durée résiduelle du titre en cause jusqu'au remboursement ;

- des versements prévus au contrat et restant à percevoir à une date donnée, qu'il s'agisse d'intérêts annuels, d'intérêts capitalisés, d'une prime ou du prix de remboursement ;

- du taux actuariel constaté à l'acquisition (et non du taux actuariel à l'émission ou du taux du marché). Le taux actuariel est le taux annuel qui, à une date donnée (date de calcul), égalise à ce taux et à intérêts composés, les valeurs actuelles des montants à verser et des montants à recevoir.

Elle correspond à l'actualisation des différents versement futurs au taux actuariel à l'achat.

Exemple :

11Soit une entreprise d'assurances (la clôture des exercices intervient le 31 décembre de chaque année en application de l'article R 341-3 du code des assurances), qui a acquis une obligation à coupon zéro le 1er janvier 1993 pour 3 249,66 F.

Le titre est remboursable 5 000 F le 31/12/1997.

Le taux actuariel à l'achat est de 9 %.

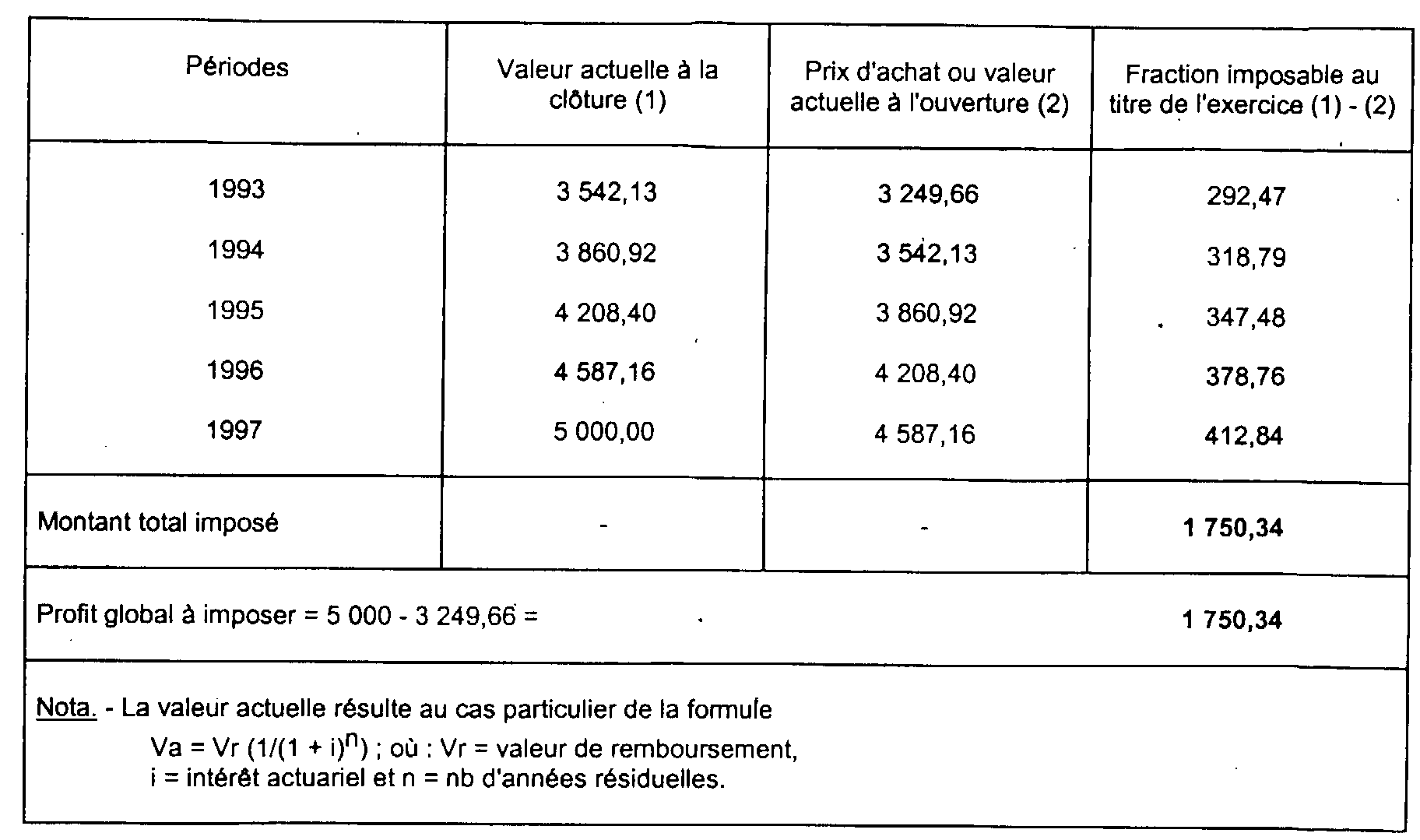

La fraction du profit rattachable au titre de chaque exercice est la suivante :

12 Cas particulier : Acquisitions successives au cours d'un même exercice de titres de même nature.

Lorsqu'au cours d'un exercice des acquisitions successives de titres de même nature sont opérées en exécution d'un même ordre d'achat, l'entreprise a la faculté de considérer que le prix unitaire d'achat de chacun des titres est égal au prix d'achat unitaire pondéré de l'ensemble des titres ainsi acquis.

L'entreprise a également la possibilité de grouper, dans les mêmes conditions, les acquisitions de titres de même nature effectuées au cours d'un même exercice.

Dans ces situations, le taux actuariel à l'acquisition qui est utilisé pour la répartition du profit ou de la perte est le taux actuariel déterminé à partir de la durée résiduelle moyenne pondérée des lots acquis dans l'exercice et du prix d'achat moyen pondéré des titres correspondants.

Bien entendu, cette solution n'est applicable que si la répartition du profit ou de la perte est effectuée pour des montants identiques sur le plan comptable.

Exemple :

13L'entreprise achète les trois lots d'obligations A à coupon zéro suivants au cours de l'année 1993 :

• le 01/03/93, 10 titres au prix unitaire de 3 917,90 F (taux actuariel à l'achat 9 %) ;

• le 01/04/93, 20 titres au prix unitaire de 3 925,16 F (taux actuariel à l'achat 9,20 %) ;

• le 01/05/93, 15 titres au prix unitaire de 3 957,73 F (taux actuariel à l'achat 9,15 %) ;

Les obligations A sont remboursables 5 000 F le 31/12/95.

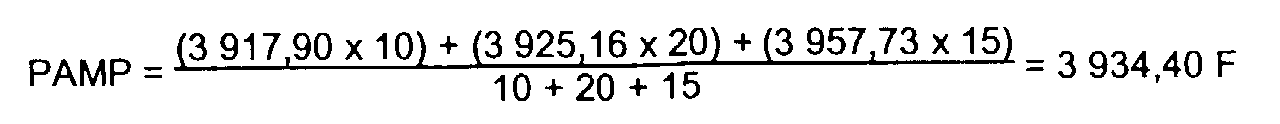

- Calcul du prix d'achat moyen pondéré (PAMP) :

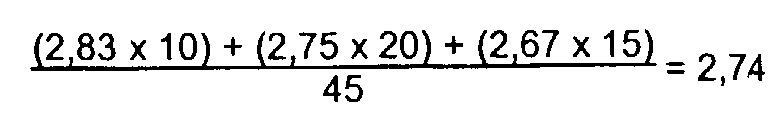

- Calcul de la durée résiduelle moyenne pondérée des titres acquis en 1993 :

Durée de vie résiduelle des titres :

• acquis le 01/03/93 : 2,83 années,

• acquis le 01/04/93 : 2,75 années,

• acquis le 01/05/93 : 2,67 années.

Durée résiduelle moyenne des lots de titres :

- Le taux actuariel moyen pondéré, compte tenu du prix de remboursement (5 000 F) est de 9,141 %, arrondi à 9,14 % 1 .

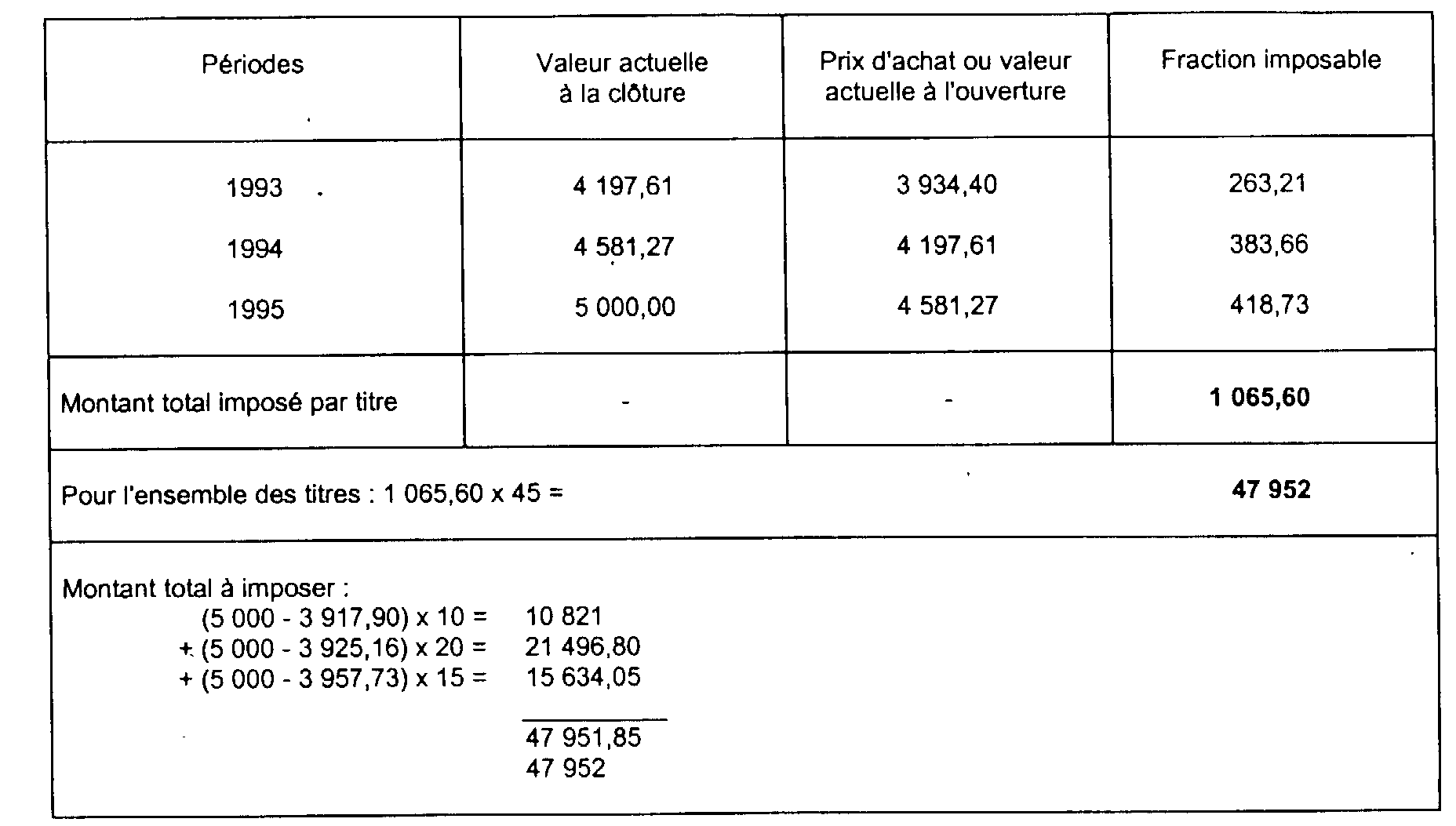

- La fraction du profit à rattacher aux résultats de chaque exercice est, pour un titre, le suivant.

2. Cette répartition déroge aux règles de droit commun applicables aux titres en cause.

14Ces modalités d'imposition sont exclusives des dispositions des articles 38 (principe de rattachement des créances acquises), 238 septies B et 238 septies E du CGI.

À la différence des régimes prévus par ces deux derniers articles, le dispositif de l'article 38 bis B bis du CGI est susceptible de s'appliquer aux titres concernés :

- aussi bien lorsque la différence entre le prix de remboursement et le prix d'achat est un profit, que dans le cas d'une perte ;

- quelle que soit l'importance de ce profit (ou de cette perte).

À cet égard, les titres exclus du champ d'application de l'article 38 bis B bis déjà cité sont susceptibles d'être soumis aux dispositions des articles 238 septies B et 238 septies E du CGI lorsqu'ils satisfont aux conditions prévues par ces textes qui sont d'application générale.

Il en est ainsi en particulier s'agissant de titres indexés ou à durée indéterminée si l'importance de la « prime de remboursement » le justifie. Ces dispositifs, notamment l'article238 septies E du CGI, sont commentés supra DB 4 A 235 .

3. Situations particulières.

a. Plusieurs dates de remboursement sont prévues.

15Lorsque plusieurs dates de remboursement possibles sont prévues au contrat, la valeur actuelle du titre est calculée en retenant comme date de remboursement, la date la plus éloignée (CGI, art. 38 bis B bis, 1er alinéa).

b. Titres acquis au cours d'un exercice antérieur à 1992.

16Les titres acquis au cours d'un exercice ouvert avant le 1er janvier 1992 sont réputés, pour le calcul du taux de rendement actuariel, avoir été acquis le 1er janvier 1992 et leur durée de vie résiduelle s'apprécie également à cette date.

Le profit ou la perte à répartir de manière actuarielle est déterminé à partir du prix d'achat de ces titres.

En ce qui concerne les provisions pour dépréciation afférentes à ces titres, et le choix de ne pas appliquer le dispositif pour certains de ces mêmes titres, on se reportera au n° 19 .

Exemple :

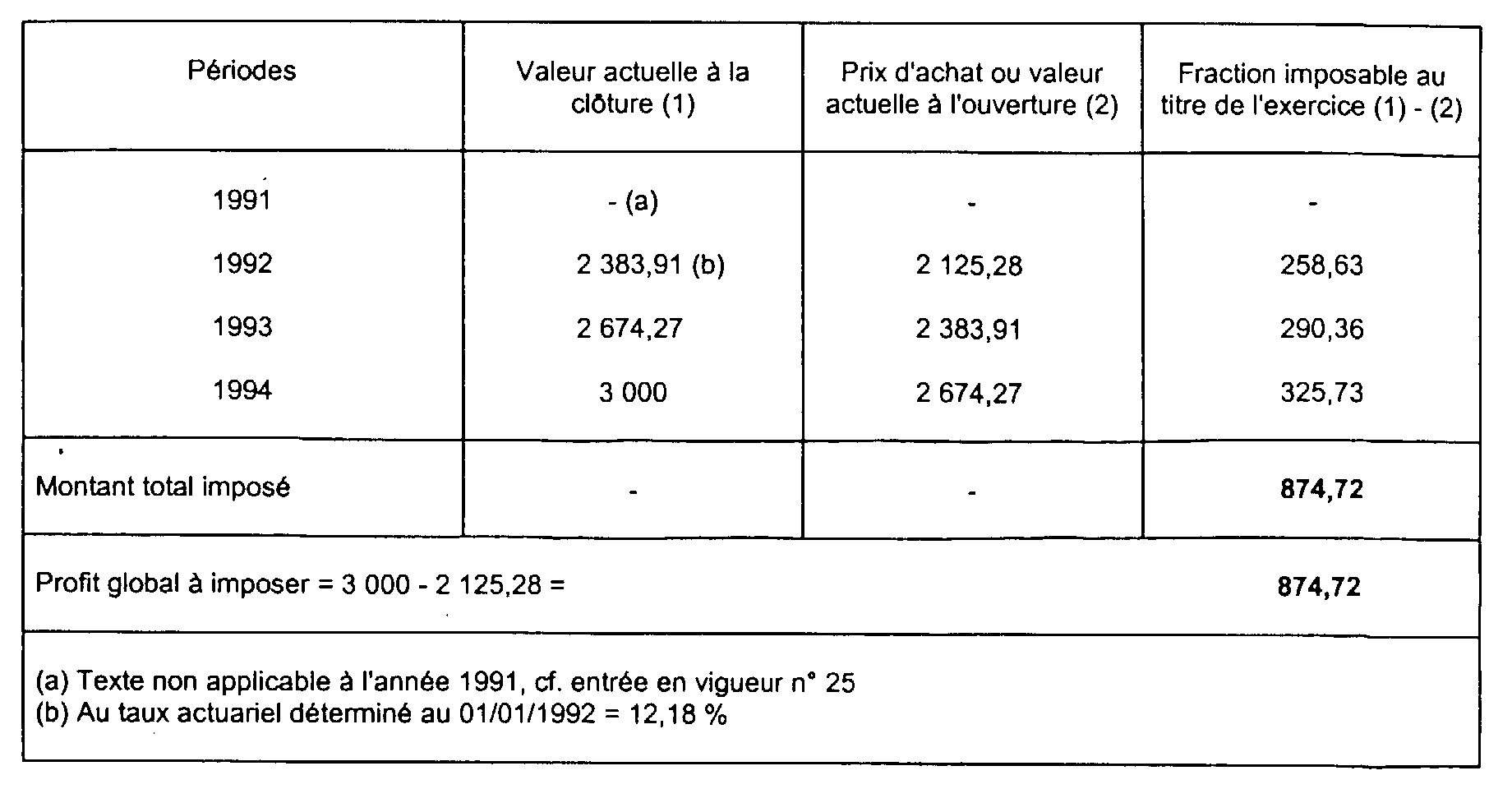

17Une entreprise d'assurances a acquis une obligation à coupon zéro le 1er janvier 1991 pour 2 125,28 F.

Le titre est remboursable 3 000 F le 31/12/1994.

Le taux actuariel à l'achat est de 9 %.

Détermination du taux actuariel à retenir

En considérant que le titre est réputé acquis le 1er janvier 1992, sa durée résiduelle à cette date est de 3 ans.

Le taux actuariel correspondant est de : 12,176 % arrondi à 12,18 % 2 .

La fraction du profit rattachable au titre de chaque exercice de la période 1992 à 1994 (et non 1991 à 1994) est la suivante :

c. Profit ou perte à répartir inférieur à 10 %.

18La règle d'étalement de manière actuarielle est d'application générale, quelle que soit notamment l'importance du profit ou de la perte à répartir.

Toutefois, il est admis que le profit ou la perte en cause soit réparti de manière linéaire en ce qui concerne les titres pour lesquels ce profit ou cette perte est inférieur à 10 % du prix d'acquisition des titres concernés.

Lorsque cette solution est retenue par une entreprise, elle est applicable pour l'ensemble des titres susceptibles d'en bénéficier.

Par ailleurs, la règle de répartition linéaire implique que le profit ou la perte en cause soit rattaché aux résultats imposables de manière linéaire (prorata temporis) sur la durée résiduelle du titre appréciée en principe à l'acquisition, ou, le cas échéant, au 1er janvier 1992 pour les titres acquis antérieurement.

Le montant du profit ou de la perte est déterminé dans les conditions décrites ci-dessus. Bien entendu cette solution est subordonnée à la condition que la même règle d'étalement soit retenue sur le plan comptable.

1 Le taux retenu est calculé jusqu'à la troisième décimale arrondie au chiffre le plus proche.

2 Le taux retenu est calculé jusqu'à la troisième décimale arrondie au chiffre le plus proche.