B.O.I. N° 36 du 4 AVRIL 2008

2. Limite de déduction de l'amortissement égale à trois fois le montant des loyers acquis

43.Dans les situations visées ci-avant (cf. n os36 à 42 ), le montant de l'amortissement des biens ou parts de copropriété admis en déduction de la base imposable au titre d'un exercice est limité, pendant une période de trente-six mois décomptée à partir du début de la mise en location ou de la mise à disposition, à trois fois le montant des loyers acquis ou de la quote-part de résultat de la copropriété.

44.Dans l'hypothèse où une entreprise donne en location ou met à disposition plusieurs biens dont l'amortissement est admis en déduction dans la limite de trois fois le montant des loyers acquis, il y a lieu d'appliquer la limite en considérant isolément chacun de ces biens.

a) Période couverte par la limite

45.La limite de déduction de l'amortissement prévue au premier alinéa du 1 du II de l'article 39 C s'applique pendant une période de trente-six mois décomptée à partir du début de la mise en location ou de la mise à disposition du bien.

Ainsi, lorsqu'un bien est donné en location ou mis à disposition après le début de son amortissement, la limite de déduction de l'amortissement ne s'applique qu'à compter du début de sa mise en location ou de sa mise à disposition.

Les locations ou mises à disposition successives d'un même bien, interrompues le cas échéant par des périodes dépourvues de toute location ou de toute mise à disposition du bien, sont sans incidence sur le décompte de la période de trente-six mois d'application de la limite de déduction de l'amortissement dès lors que cette période est déterminée à partir du début de la première mise en location ou de la première mise à disposition du bien.

46.Lorsque le début de la mise en location ou de la mise à disposition du bien intervient à l'ouverture d'un exercice, la période de trente-six mois au cours de laquelle la limite de déduction de l'amortissement s'applique est alors répartie sur cet exercice et les deux exercices suivants de douze mois.

47.Lorsque le début de la mise en location ou de la mise à disposition du bien intervient en cours d'exercice, la période de trente-six mois au cours de laquelle la limite de déduction de l'amortissement s'applique est alors répartie sur l'exercice du début de la mise en location ou de la mise à disposition et les trois exercices suivants de douze mois.

Dans cette hypothèse, la limite de déduction de l'amortissement ne s'applique qu'à la seule fraction de dotation aux amortissements correspondant à la période courant :

- du début de la location ou de la mise à disposition à la fin de l'exercice, s'agissant du premier exercice d'application de la limite de déduction ;

- du début de l'exercice à la fin de la période de trente-six mois décomptée à partir du début de la mise en location ou de la mise à disposition, s'agissant du dernier exercice d'application de la limite.

48.Lorsque le début de la mise en location ou de la mise à disposition du bien n'intervient pas le premier jour d'un mois, le décompte de la période s'effectue en nombre de jours. Il sera admis pour ce décompte qu'une période de douze mois corresponde à 360 jours.

49.Exemple :

Soit un bien acquis le 14 mars N par une entreprise qui le donne en location à une autre entreprise en France le même jour. L'amortissement de ce bien est soumis à la limitation égale à trois fois le montant des loyers acquis prévue au 1 du II de l'article 39 C.

La limitation de l'amortissement du bien s'applique sur une période de trente-six mois décomptée à partir du début de la mise en location du bien, soit du 14 mars N au 13 mars N+3.

b) Calcul de l'amortissement admis en déduction

50.Pour le calcul du montant de l'amortissement admis en déduction au titre d'un exercice, il y a lieu de prendre en compte les loyers acquis au titre du même exercice, tels que définis au n° 21 .

51.Lorsque la limite de déduction de l'amortissement s'applique en cours d'exercice à une fraction seulement de la dotation aux amortissements comptabilisée au titre de l'exercice (cf. n° 47 ), seuls les loyers acquis au titre de la même période que celle retenue pour déterminer cette fraction doivent être pris en compte.

A titre d'exemple, si la limite de déduction s'applique à compter du 1 er mars N et que l'exercice de l'entreprise coïncide avec l'année civile, seule la fraction de dotation aux amortissements couvrant la période allant du 1 er janvier N + 3 au 28 février de la même année doit être retenue pour l'application de la limite de déduction de l'amortissement en N + 3. Dans ce cas, seuls les loyers acquis au titre de cette même période allant du 1 er janvier au 28 février N + 3 sont retenus pour le calcul de la limite.

52.La limite de déduction de l'amortissement est déterminée en multipliant par trois le montant des loyers acquis, lesquels n'ont pas à être diminués des charges afférentes au bien ou aux parts de copropriété.

c) Exemple d'application

53. Hypothèses :

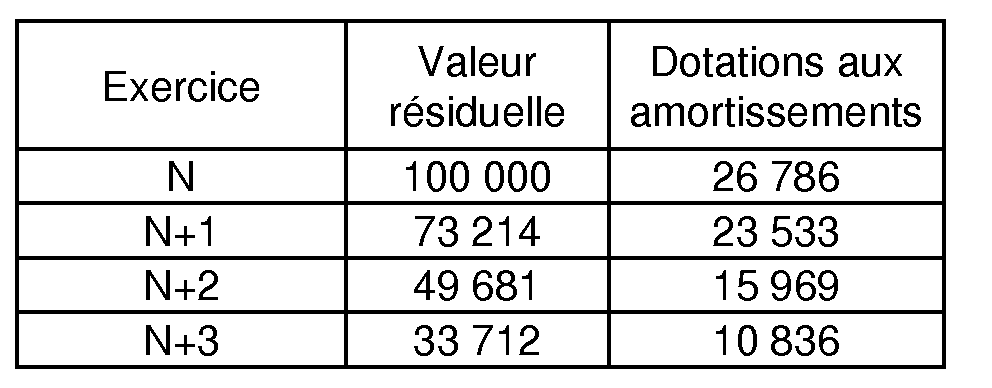

Soit un bien acquis pour un montant de 100 000 € le 1 er mars N par une SNC dont l'exercice comptable coïncide avec l'année civile. Ce bien est amortissable selon le mode dégressif sur une durée de sept ans, soit au titre des quatre premiers exercices, le plan d'amortissement suivant :

La SNC donne le bien en location à compter du 1 er octobre N à une entreprise qui l'utilise en France, pour un loyer trimestriel de 1 500 €.

Solution :

Au titre de l'exercice N, la dotation aux amortissements est admise en déduction pour son montant total pour la période courant du 1 er mars au 30 septembre N, soit 18 750 € [26 786 € (7/10)]. Le surplus de la dotation soit 8 036 €, correspondant à la dotation du 1 er octobre (début de la mise en location) au 31 décembre, est admis en déduction dans la limite de trois fois le montant des loyers acquis au titre de la même période, soit 4 500 € [3 × 1 500 €)] . Par conséquent, la dotation aux amortissements ne sera pas déductible à hauteur de 3 536 € (8 036 - 4 500).

Au titre de l'exercice N+1, la totalité de la dotation aux amortissements (23 533 €) est soumise à la limitation de l'amortissement égale à trois fois le montant des loyers acquis, soit 18 000 € [(1 500 € × 4) × 3]. Par conséquent, la dotation aux amortissements ne sera pas déductible à hauteur de 5 533 € (23 533 - 18 000).

Au titre de l'exercice N+2, la dotation aux amortissements (15 969 €) est admise en déduction en totalité, dès lors qu'elle est d'un montant moindre que la limitation de l'amortissement égale à trois fois le montant des loyers acquis (18 000 €).

Au titre de l'exercice N+3, la limitation de l'amortissement égale à trois fois le montant des loyers acquis s'applique jusqu'au 30 septembre, correspondant à la date de fin de la période de trente six mois décomptée à partir du début de la location, et ne s'applique plus du 1 er octobre à la fin de l'exercice.

Du 1 er janvier au 30 septembre, la dotation aux amortissements d'un montant de 8 127 € (10 836 € × 9/12) est admise en déduction en totalité, dès lors qu'elle est d'un montant inférieur à trois fois le montant des loyers acquis durant cette même période, soit 13 500 € [3 × (3 × 1 500 €)]. Du 1 er octobre au 31 décembre, la dotation aux amortissements d'un montant de 2 709 € (10 836 € × 3/12) est admise en déduction pour son montant total.

Au titre de l'exercice N+4, la dotation aux amortissements est admise en déduction sans limite.

3. Limitation du déficit imputable sur le résultat des associés, copropriétaires ou membres

54.Seule est visée par la limitation de l'imputation du déficit sur le résultat des associés, copropriétaires ou membres, la fraction des déficits correspondant au montant des dotations aux amortissements déduites du bénéfice imposable dans la limite de trois fois le montant des loyers acquis, au titre des douze premiers mois d'amortissement du bien.

Dans l'hypothèse où une même « structure » relevant du régime fiscal des sociétés de personnes donne en location ou met à disposition plusieurs biens dont l'amortissement est limité à trois fois le montant des loyers acquis, la fraction des déficits à retenir pour l'application de cette limitation est celle correspondant au montant total des amortissements admis en déduction dans la limite de trois fois le montant des loyers acquis, sous réserve que ces amortissements se rapportent aux douze premiers mois d'amortissement desdits biens.

55.En pratique, pour apprécier cette limitation, le déficit réalisé par la « structure » soumise au régime fiscal des sociétés de personnes et revenant aux personnes morales soumises à l'impôt sur les sociétés doit être retenu à hauteur du montant total des amortissements admis en déduction dans la limite de trois fois le montant des loyers acquis et correspondant aux biens loués ou mis à disposition.

56.La fraction des déficits, telle que définie ci-avant, est admise en déduction à hauteur du quart des bénéfices imposables au taux d'impôt sur les sociétés de droit commun que chaque associé, copropriétaire ou membre retire du reste de ses activités.

57.Les bénéfices à retenir pour le calcul de la limite s'entendent des bénéfices imposables au taux d'impôt sur les sociétés de droit commun, c'est-à-dire après imputation des déficits reportables.

58.On entend par bénéfices retirés du reste de ses activités, tous les bénéfices que chaque associé, copropriétaire ou membre retire d'activités non soumises aux dispositions du premier alinéa du 1 du II de l'article 39 C.

Il s'agit en pratique :

- des bénéfices que chaque associé, copropriétaire ou membre retire de toute activité qu'il exerce directement quelle que soit sa nature ;

- des quote-parts de bénéfices que chaque associé, copropriétaire ou membre retire de sa participation dans une « structure » relevant du régime fiscal des sociétés de personnes, autres que les quote-parts de résultat provenant d'une activité de location ou de mise à disposition de biens visée au premier alinéa du 1 du II de l'article 39 C, c'est-à-dire d'une activité de location ou de mise à disposition de biens situés ou exploités ou immatriculés en France ou dans un Etat partie à l'accord sur l'EEE qui a conclu avec la France une convention fiscale d'assistance administrative en vue de lutter contre la fraude ou l'évasion fiscale.

59.Lorsque l'associé, copropriétaire ou membre appartient à un groupe fiscal au sens de l'article 223 A, la limite d'imputation de la fraction de déficit s'apprécie en fonction du résultat d'ensemble du groupe fiscal, à l'exclusion des résultats provenant d'opérations soumises aux dispositions du premier alinéa du 1 du II de l'article 39 C.

60.Lorsqu'une entreprise est associée, copropriétaire ou membre de plusieurs « structures » relevant du régime fiscal des sociétés de personnes, elle doit cumuler les quote-parts de déficits soumises à la limite d'imputation et les comparer ensuite à l'ensemble des bénéfices qu'elle retire du reste de ses activités, tels que définis ci-dessus.

61.Exemple

Hypothèses :

Un groupement d'intérêt économique (GIE) acquiert le 1 er janvier N une machine-outil pour 100 000 € HT, amortissable selon le mode dégressif sur une durée de huit ans. Le GIE donne en location ce bien à compter du 1 er janvier N à une société utilisatrice pour un loyer annuel de 6 000 €. La machine-outil est exploitée en France.

Le GIE exerce par ailleurs une activité de vente de matériel industriel.

La première dotation aux amortissements comptabilisée par le GIE à la clôture de l'exercice N prend en compte les douze premiers mois d'amortissement de la machine-outil, celle-ci ayant été acquise le 1 er janvier et l'exercice du GIE coïncidant avec l'année civile. Cette dotation aux amortissements est calculée comme suit :

100 000 € × 12,5 % × 2,25 = 28 125 €.

En application de la limite de déduction prévue au premier alinéa du 1 du II de l'article 39 C, cette dotation aux amortissements n'est admise en déduction du résultat fiscal du GIE qu'à hauteur de trois fois le montant des loyers acquis au titre de l'exercice, soit 18 000 € (3 × 6 000 €).

Compte tenu des autres charges, principalement financières, afférentes à l'acquisition de la machine-outil, qui s'élèvent à 1 000 € au titre de l'exercice, et du déficit dégagé dans le cadre de l'autre activité de vente de matériel industriel réalisée par le GIE qui s'élève à 10 000 €, le déficit du GIE au titre de l'exercice N est de 23 000 € (6 000 € - 18 000 € - 1 000 € - 10 000 €).

Les droits au résultat du GIE sont détenus à 40 % par la société A et à 60 % par la société B. Ces sociétés ont donc droit à une quote-part du déficit du GIE égale à 9 200 € (23 000 € × 40 %) pour A et à 13 800 € (23 000 € × 60 %) pour B.

Avant prise en compte de leur quote-part de déficit du GIE, le résultat des sociétés A et B au titre de l'exercice N, est le suivant :

- société A : bénéfice de 20 000 € ;

- société B : bénéfice de 50 000 €.

Solution :

Les sociétés A et B déduiront leur quote-part de déficit du GIE dans les conditions suivantes :

1) Société A

L'imputation de la fraction de quote-part de déficit revenant théoriquement à A, issue des amortissements admis en déduction, doit être cantonnée au quart des bénéfices que l'entreprise retire du reste de ses activités.

Le déficit du GIE, hors activité autre que la location, est égal à 13 000 € (23 000 € - 10 000 €). Dès lors que les amortissements fiscalement admis en déduction (18 000 €) sont supérieurs à ce déficit, celui-ci est donc considéré comme issu des amortissements précités pour sa totalité, soit 13 000 €.

La fraction de la quote-part de déficit revenant à A correspondant aux amortissements admis en déduction est donc égale à 5 200 € (13 000 € × 40 %). Cette fraction de déficit ne peut être imputée au titre de l'exercice N qu'à hauteur du quart des bénéfices que la société A retire du reste de ses activités, soit 5 000 € (20 000 € / 4). Le surplus, soit 200 € (5 200 € - 5 000 €) pourra être déduit ultérieurement dans les conditions précisées aux n os92 et suivants.

Le surplus de quote-part de déficit revenant à A, non issue des amortissements admis en déduction, soit 4 000 € (9 200 € - 5 200 €) s'impute sans limitation sur le résultat de la société A.

2) Société B

La fraction de la quote-part de déficit revenant à B, hors activité autre que la location, issue des amortissements admis en déduction, est égale à 7 800 € (13 000 € × 60 %).

Cette fraction de quote-part de déficit étant inférieure au quart des bénéfices que la société retire du reste de ses activités, soit 12 500 € (50 000 € / 4), elle peut être imputée en totalité sur son résultat de l'exercice N.

Il en est de même de la fraction de quote-part des déficits non issue des amortissements admis en déduction, soit le surplus de 6 000 € (13 800 € - 7 800 €).

62.La limite d'imputation du déficit sur le résultat des associés, copropriétaires ou membres s'applique au titre des douze premiers mois d'amortissement du bien.

Lorsque les douze premiers mois d'amortissement du bien s'étalent sur deux exercices, l'exercice d'acquisition du bien et l'exercice suivant, la limite d'imputation du déficit s'applique alors au déficit constaté au titre de chacun de ces deux exercices :

- pour le premier exercice, à hauteur des amortissements admis en déduction au titre de ce bien dans la limite de trois fois les loyers acquis ;

- pour le second exercice, à hauteur des amortissements admis en déduction du premier jour de l'exercice jusqu'au terme de la période de douze mois, dans la limite de trois fois le montant des loyers acquis au titre de cette période.

63.Exemple

Hypothèses :

Les hypothèses de l'exemple exposé au n° 61 sont reprises en supposant que :

- la machine-outil est acquise le 1 er février de l'année N et louée dès cette date pour un montant de 6 000 € par an ;

- les charges, principalement financières, liées à l'acquisition de la machine-outil, sont de 5 000 € ;

- le GIE n'exerce pas d'autre activité que la location ;

- au titre de l'exercice N, le déficit réalisé par le GIE, après application de la limite de déduction prévue au premier alinéa du 1 du II de l'article 39 C, est de 16 000 € [ 5 500 € (6 000 × 11/12) - 16 500 € (5 500 × 3) - 5 000 €]. Les sociétés A et B ont donc droit à une quote-part du déficit du GIE égale à 6 400 € (16 000 × 40 %) pour A et 9 600 € (16 000 × 60 %) pour B ;

- le résultat des sociétés A et B au titre de cet exercice N, avant prise en compte de leur quote-part de déficit du GIE, est un bénéfice de 10 000 € pour la société A et un bénéfice de 25 000 € pour la société B ;

- au titre de N + 1, le déficit réalisé par le GIE est supposé égal à 14 000 € ; les sociétés A et B ont donc droit à une quote-part du déficit du GIE égale à 5 600 € (14 000 × 40 %) pour A et 8 400 € (14 000 × 60 %) pour B ;

- le résultat des sociétés A et B au titre de cet exercice N+1, avant prise en compte de leur quote-part de déficit du GIE, est déficitaire pour la société A et bénéficiaire à hauteur de 40 000 € pour la société B.

Solution :

Les douze premiers mois d'amortissement de la machine-outil s'étalant sur les exercices N et N+1, la limitation du déficit imputable sur le résultat des membres du GIE s'applique au déficit de ces deux exercices.

Au titre de l'exercice N, la limite s'applique au déficit retenu à hauteur des amortissements admis en déduction, soit à hauteur de 16 500 €. Dans ces conditions, la limite s'applique à la totalité du déficit dégagé par le GIE puisqu'il est d'un montant inférieur (16 000 €). Les sociétés A et B déduiront leur quote-part de déficit du GIE dans les conditions suivantes :

- société A : l'imputation de la fraction de quote-part de déficit revenant à A, soit 6 400 €, sera cantonnée au quart des bénéfices que l'entreprise retire du reste de ses activités, soit 2 500 € (10 000 € / 4).

Le surplus, soit 3 900 € (6 400 € - 2 500 €) restera à déduire ultérieurement dans les conditions précisées aux n os92 et suivants ;

- société B : l'imputation de la fraction de quote-part de déficit revenant à B, soit 9 600 €, sera cantonnée au quart des bénéfices que l'entreprise retire du reste de ses activités, soit 6 250 € (25 000 € / 4).

Le surplus, soit 3 350 € (9 600 € - 6 250 €) restera à déduire ultérieurement dans les conditions précisées aux n os92 et suivants.

Au titre de l'exercice N+1, la limitation s'applique au déficit retenu à hauteur des amortissements admis en déduction dans la limite de trois fois le montant des loyers acquis au titre de la période courant du 1 er janvier N+1 au 31 janvier de la même année (terme de la période de douze mois), soit à hauteur de 1 500 € [(6 000 × 1/12) × 3]. Dans ces conditions, les sociétés A et B pourront déduire leur quote-part de déficit du GIE dans les conditions suivantes :

- société A : la fraction de la quote-part de déficit revenant à A correspondant aux amortissements déductibles dans la limite de trois fois le montant des loyers acquis au titre de la période de douze mois, soit 600 € (1 500 € × 40 %), ne sera pas déductible de son résultat imposable dès lors que la société A n'a dégagé aucun bénéfice au titre de l'exercice N + 1. Cette quote-part de déficit (600 €) restera à déduire ultérieurement dans les conditions précisées aux n os92 et suivants.

- société B : la fraction de quote-part de déficit revenant à B correspondant aux amortissements déductibles dans la limite de trois fois le montant des loyers acquis au titre de la période de douze mois, soit 900 € (1 500 € × 60 %) étant inférieure au quart des bénéfices que la société retire du reste de ses activités (10 000 € = 40 000 € / 4), elle peut être imputée en totalité sur son résultat de cet exercice.