B.O.I. N° 62 du 30 MARS 2001

CHAPITRE DEUXIEME :

PRECISIONS RELATIVES AU RÉGIME DU PRÉCOMPTE

SECTION 1 :

Taux du précompte

A. RAPPEL DES DISPOSITIONS PRÉCÉDENTES

19.En application du 1 de l'article 223 sexies, le précompte est égal au crédit d'impôt calculé dans les conditions prévues au I de l'article 158 bis. Dès lors, en principe, le précompte reste égal à la moitié des sommes effectivement versées quel que soit le taux de l'avoir fiscal octroyé au bénéficiaire de la distribution.

20.Toutefois, la société distributrice peut liquider un précompte à un taux réduit pour la partie de la distribution dont elle peut justifier qu'elle donne droit à un avoir fiscal au même taux (cf. instruction du 8 novembre 1999, B.O.I. 4 J-2-99, n° 34 et suivants ).

B. NOUVEAU DISPOSITIF

I. Distributions mises en paiement en 1999

21.Le taux de l'avoir fiscal susceptible d'être utilisé, en 2000, par une personne autre qu'une personne physique ou une société mère est abaissé à 40 % des sommes effectivement versées par la société distributrice. Corrélativement, pour les distributions mises en paiement jusqu'au 31 décembre 1999, le taux du précompte peut être abaissé à 40 % du dividende net lorsque la société distributrice justifie qu'un avoir fiscal du même taux est susceptible d'être utilisé en 2000.

22.En pratique, les avoirs fiscaux attachés aux distributions effectuées en 1999 au profit de personnes autres que des personnes physiques ou des sociétés mères sont réduits :

- à 45 % du dividende net lorsqu'ils sont susceptibles d'être utilisés en 1999 (soit sous forme d'imputation, soit sous forme de restitution) ;

- à 40 % du dividende net lorsqu'ils sont susceptibles d'être utilisés en 2000 (cf. n° 16 .).

Or, le dispositif de réduction du taux du précompte prévu par l'article 41 de la loi de finances pour 1999 s'applique aux distributions mises en paiement en 1999. Le taux du précompte afférent à ces distributions peut donc être abaissé à 45 % ou 40 %.

Les sociétés qui ont déjà bénéficié de la réduction à 45 % du taux du précompte acquitté au titre de distributions mises en paiement en 1999 sont en droit d'obtenir la restitution de l'excédent versé correspondant à la différence entre le précompte à 45 % acquitté initialement en excédent et le précompte à 40 % effectivement dû lorsqu'elles justifient qu'un avoir fiscal à 40 % est susceptible d'être utilisé en 2000.

S'agissant des sociétés qui ont acquitté un précompte à 50 % pour la totalité de la distribution mise en paiement en 1999 et qui disposent désormais des justificatifs permettant d'obtenir la restitution d'un excédent de précompte, cette restitution devra être calculée par différence entre le précompte à 50 % acquitté initialement et le précompte au taux réduit effectivement dû (à 45 % si l'avoir fiscal est susceptible d'être utilisé en 1999 ou à 40 % si l'avoir fiscal est susceptible d'être utilisé en 2000).

23.Exemple :

Une société A met en paiement le 1er juillet 1999 un dividende net de 4 000 F. Au titre de l'exercice clos en 1998, la société A dispose d'un bénéfice fiscal net distribuable de 1 000 F (correspondant à un bénéfice fiscal brut de 1 500 F diminué de l'impôt sur les sociétés). A ne possède pas d'autre capacité de distribution en franchise de précompte. Les exercices de la société A coïncident avec l'année civile.

Le capital de la société A est réparti de la manière suivante :

- 50 % sont détenus par des personnes physiques ;

- 30 % sont détenus par des personnes morales percevant le dividende dans le cadre du régime des sociétés mères ;

- 20 % sont détenus par des personnes morales soumises à l'impôt sur les sociétés et ne possédant pas la qualité de société mère à l'égard de la société A (ces personnes morales ont des exercices qui coïncident avec l'année civile).

Cette troisième catégorie d'actionnaires, visée par la mesure de réduction du taux de l'avoir fiscal, est susceptible d'imputer l'avoir fiscal attaché à la distribution réalisée par la société A sur l'impôt sur les sociétés qu'elles doivent liquider en 2000 au titre de l'exercice 1999. Ces actionnaires sont donc susceptibles d'utiliser un avoir fiscal à 40 %.

Situation n° 1 :

La société A a identifié, dès la distribution, les actionnaires susceptibles d'utiliser un avoir fiscal à taux réduit. Elle a donc effectué deux liquidations de précompte successives.

Il est supposé que la société A a commencé par liquider le précompte à 50 % qui concerne les actionnaires ne pouvant pas utiliser l'avoir fiscal à 45 %, c'est-à-dire 80 % du montant de la distribution, soit 4 000 F x 80 % = 3 200 F. Cette partie de la distribution s'est imputée en priorité sur le bénéfice fiscal du dernier exercice clos, soit l'exercice 1998. L'excédent a donné lieu à un précompte à 50 %, soit 3 200 F - 1 000 F = 2 200 F (partie de la distribution donnant lieu à un précompte à 50 %) x 50 % = 1 100 F (précompte à 50 % exigible).

La société A a liquidé ensuite le précompte au taux réduit qui concerne 20 % de la distribution, soit 4 000 F x 20 % = 800 F. Dès lors que la société ignorait, à cette date, la réduction future de l'avoir fiscal à 40 %, cette partie de la distribution a donné lieu à un précompte à 45 % (la capacité de distribution en franchise de précompte a été utilisée pour la liquidation du précompte à 50 %) Par suite, A acquitte, à ce titre, un précompte de 800 F x 45 % = 360 F.

Au total, la société A a acquitté un précompte de 1 100 F + 360 F = 1 460 F. Elle a attribué aux actionnaires susceptibles d'utiliser un avoir fiscal à 50 % un dividende net de 3 200 F assorti d'un avoir fiscal de 1 600 F. Parallèlement, elle a attribué aux autres actionnaires un dividende net de 800 F assorti d'un avoir fiscal au taux réduit. En application de l'article 21 de la loi de finances pour 2000, le taux de cet avoir fiscal a été abaissé de 45 % à 40 %, soit 800 F x 40 % = 320 F.

Par conséquent, la société A peut, dans le cadre d'une réclamation contentieuse 1 , obtenir la restitution de l'excédent de précompte, soit 40 F, montant qui correspond à la différence entre le précompte acquitté initialement (1 460 F) et le précompte effectivement dû (1 420 F).

Situation n° 2 :

La société A n'était pas en mesure d'identifier, au moment de la mise en paiement de la distribution, les actionnaires susceptibles d'utiliser un avoir fiscal à taux réduit. Elle a donc liquidé le précompte à 50 % pour la totalité de la distribution.

Cette distribution s'est imputée en priorité sur le bénéfice fiscal du dernier exercice clos, soit l'exercice 1998. L'excédent donne lieu à un précompte à 50 %, soit 4 000 F - 1 000 F = 3 000 F x 50 % = 1 500 F (précompte à 50 % exigible).

En 2000, la société A obtient les justificatifs démontrant que 20 % des actionnaires sont susceptibles d'utiliser un avoir fiscal au taux réduit de 40 %. Dans le cadre d'une réclamation contentieuse 2 , elle peut obtenir la restitution de l'excédent de précompte, soit 80 F, montant qui correspond à la différence entre le précompte acquitté initialement (1 500 F) et le précompte effectivement dû (1 420 F).

II. Distributions mises en paiement à compter du 1er janvier 2000

24.Pour les distributions mises en paiement à compter du 1er janvier 2000, le précompte est, dans tous les cas, égal à 50 % des sommes effectivement versées par la société distributrice. Pour ces distributions, il n'est donc plus possible d'obtenir la réduction à 45 % ou à 40 % du taux du précompte.

25.En contrepartie, l'avoir fiscal calculé au taux réduit de 40 % attaché aux distributions mises en paiement à compter du 1er janvier 2000 est majoré d'un montant égal à 20 % du précompte versé par la société distributrice. Le montant retenu pour le calcul de cette majoration de l'avoir fiscal attaché à chaque dividende correspond au montant du précompte versé au titre de chaque dividende.

Le précompte sur lequel se sont imputés des crédits d'impôt ou des avoirs fiscaux, et qui n'a donc pas été versé par la société distributrice, ne peut majorer l'avoir fiscal au taux réduit. Il en est de même du précompte plafonné résultant d'une distribution prélevée sur la réserve des plus-values à long terme.

26.Exemple :

Une société A met en paiement le 1er mars 2000 un dividende net de 5 000 F. Au titre du dernier exercice clos, la société A dispose d'un bénéfice fiscal net distribuable de 1 000 F (correspondant à un bénéfice fiscal brut de 1 500 F diminué de l'impôt sur les sociétés). Par ailleurs, elle a reçu, dans le cadre du régime des sociétés mères, un produit de participation de 800 F assorti d'un avoir fiscal de 400 F. La société A ne possède pas d'autre capacité de distribution en franchise de précompte.

Le capital de la société A est réparti de la manière suivante :

- 60 % sont détenus par des personnes physiques ;

- 30 % sont détenus par des personnes morales percevant le dividende dans le cadre du régime des sociétés mères ;

- 10 % sont détenus par des personnes morales soumises à l'impôt sur les sociétés, ne possédant pas la qualité de société mère à l'égard de la société A et clôturant leur exercice le 30 juin 2000.

Cette troisième catégorie d'actionnaires, visée par la mesure de réduction du taux de l'avoir fiscal, est susceptible d'imputer l'avoir fiscal attaché à la distribution réalisée par la société A le 1er mars 2000 sur l'impôt sur les sociétés qu'elle doit liquider au plus tard le 15 octobre 2000 au titre de l'exercice 1999-2000. Ces actionnaires sont donc susceptibles d'utiliser un avoir fiscal à 40 %.

La société A impute la distribution en priorité sur le bénéfice fiscal net distribuable du dernier exercice clos, soit 1 000 F au titre de l'exercice 1999. La distribution est prélevée ensuite sur le produit de participation reçu en 1999, donnant lieu à un précompte de 800 F x 50 % = 400 F sur lequel s'impute l'avoir fiscal de 400 F attaché à ce produit de participation. L'excédent de la distribution, soit 5 000 F - (1 000 F + 800 F) = 3 200 F, donne lieu à un versement de précompte de 3 200 F x 50 % = 1 600 F.

Les actionnaires de la société A susceptibles d'utiliser un avoir fiscal à 50 % (personnes physiques et sociétés mères représentant 90 % de l'actionnariat) reçoivent un dividende net de 4 500 F (5 000 F x 90 %) assorti d'un avoir fiscal de 2 250 F. Les autres actionnaires, qui représentent 10 % de l'actionnariat, reçoivent un dividende net de 500 F (5 000 F x 10 %) assorti d'un avoir fiscal calculé par application d'un taux de 40 % et majoré d'un montant égal à 20 % du précompte versé par A à raison de ce dividende (10 % du dividende total). Cet avoir fiscal s'élève donc à : (500 F x 40 %) + (1 600 F x 10 % x 20 %) = 232 F.

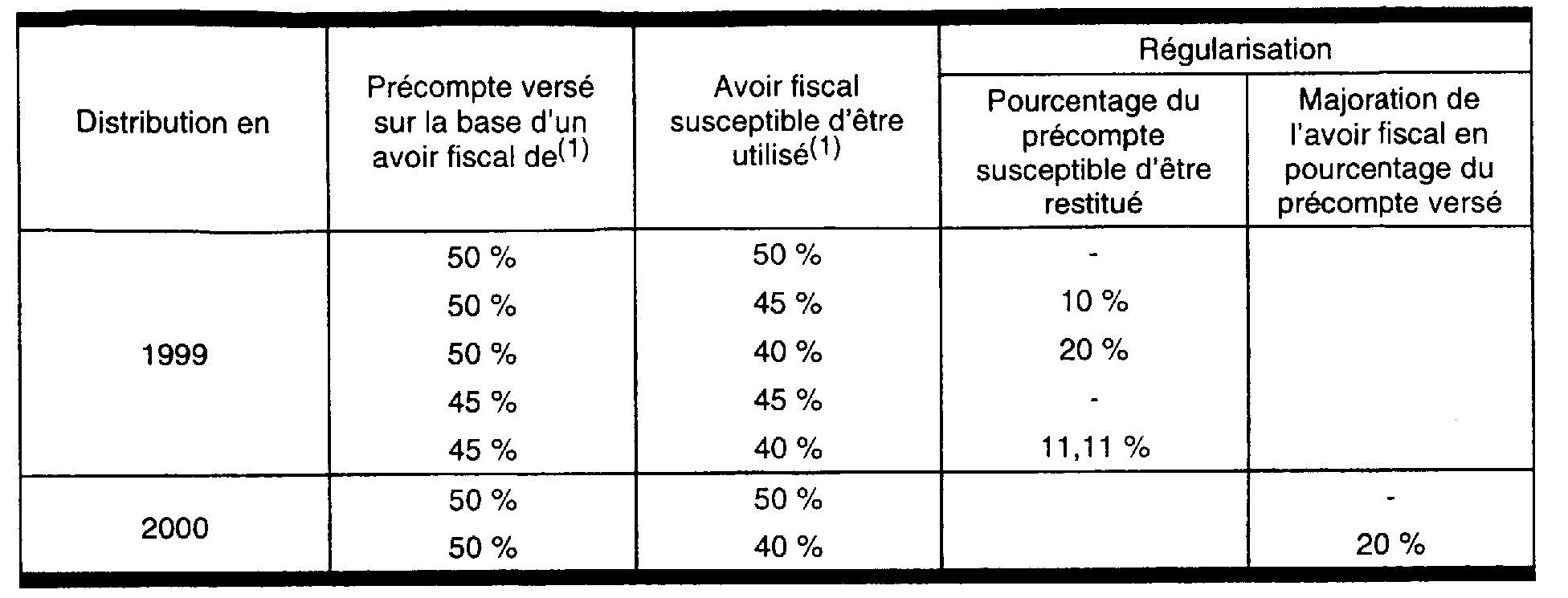

III Tableau récapitulatif

27.Le tableau suivant récapitule les situations nécessitant une régularisation de précompte. 3

Le taux du précompte est toujours de 50 % lorsque l'actionnaire non résident n'a pas droit au transfert de l'avoir fiscal.

SECTION 2 :

Ordre d'imputation des distributions

A. RAPPEL DES DISPOSITIONS PRÉCÉDENTES

28.Pour le calcul du précompte, les distributions ouvrant droit ou non à l'avoir fiscal devaient être prélevées sur les postes de résultats disponibles selon un ordre d'imputation obligatoire, prévu aux articles 46 quater-0 C à 46 quater-0 FA de l'annexe III. Ainsi, il convenait de procéder par priorité à l'imputation des distributions n'ouvrant pas droit à l'avoir fiscal 4 . Ces distributions étaient prélevées sur les bénéfices soumis à l'impôt sur les sociétés ou exonérés de cet impôt au titre du dernier exercice clos et, en cas d'insuffisance de ces bénéfices, sur ceux des exercices antérieurs les plus récents.

Les distributions ouvrant droit à l'avoir fiscal étaient prélevées ensuite dans l'ordre suivant :

- d'abord sur les bénéfices disponibles ayant été soumis à l'impôt sur les sociétés au taux normal au titre du dernier exercice clos ;

- puis sur les bénéfices disponibles imposés au taux normal au titre d'exercices antérieurs clos depuis cinq ans au plus ;

- enfin sur tous autres bénéfices ou réserves disponibles.

B. NOUVEAU DISPOSITIF

29.En application des nouvelles dispositions du II bis de l'article 46 quater-0 D de l'annexe III telles qu'elles résultent du décret n° 99-1093 du 21 décembre 1999, les distributions mises en paiement à compter du 1er janvier 2000, ouvrant droit ou non à l'avoir fiscal, sont prélevées d'abord sur les bénéfices soumis au taux normal de l'impôt sur les sociétés ou exonérés de cet impôt au titre des exercices clos depuis cinq ans au plus, y compris les produits de participation. En cas d'insuffisance de ces bénéfices, les distributions sont prélevées sur tous les autres bénéfices ou réserves disponibles. Par conséquent, les sociétés distributrices peuvent désormais choisir librement, à l'intérieur du délai de cinq ans, les postes sur lesquels elles souhaitent imputer fiscalement leurs distributions.

30.Exemple :

Une société A, dont l'exercice coïncide avec l'année civile et qui est détenue exclusivement par des personnes physiques, dispose des résultats distribuables suivants :

- Bénéfices de 1992 : 1 200 000 F

- Bénéfices nets soumis à l'impôt sur les sociétés de 1995 : 800 000 F

- Bénéfices de 1999 : 800 000 F

dont bénéfices nets soumis à l'impôt sur les sociétés : 500 000 F

dont bénéfices exonérés : 300 000 F

En 2000, la société A distribue une somme de 800 000 F. Il est supposé que cette distribution ne répond pas à toutes les conditions prévues à l'article 158 ter, et par suite n'ouvre pas droit à l'avoir fiscal. Cette distribution peut désormais être prélevée indifféremment sur tous les bénéfices de moins de cinq ans. La société choisit d'imputer intégralement cette distribution sur les bénéfices imposés au titre de 1995, soit 800 000 F.

Au titre de 2000, la société A constate une perte comptable et fiscale.

En 2001, la société A distribue une somme de 700 000 F, assortie d'un avoir fiscal de 350 000 F. Cette distribution peut être prélevée sur les bénéfices soumis à l'impôt au titre de 1999, soit 500 000 F. Le reliquat s'impute sur les bénéfices exonérés de l'exercice 1999 et donne lieu à précompte. Ce précompte s'élève à 200 000 F x 50 % = 100 000 F.

Dans le cadre de l'ancien dispositif, la société A aurait dû imputer la distribution effectuée en 2000 n'ouvrant pas droit à l'avoir fiscal sur les bénéfices les plus récents, soit sur les bénéfices imposés et exonérés au titre de 1999. Par suite, la distribution ouvrant droit à l'avoir fiscal effectuée l'année 2001 n'aurait pu s'imputer que sur des bénéfices anciens de plus de cinq ans et aurait donné lieu intégralement au précompte. Ce précompte se serait élevé à 700 000 F x 50 % = 350 000 F.

La modification de l'ordre d'imputation, en évitant à la société A l'imputation de sa distribution n'ouvrant pas droit à l'avoir fiscal, et donc ne donnant pas lieu au précompte, sur les bénéfices soumis à l'impôt au titre de 1999, lui permet de conserver ses capacités de distribution en franchise de précompte pour la distribution de 2001 et ainsi d'économiser 250 000 F d'impôt.