B.O.I. N° 152 du 18 AOUT 2000

SECTION 2

La rétroactivité des actes d'apports

84.Les sociétés peuvent décider de donner un effet rétroactif à leur opération de fusion, de scission ou d'apport partiel d'actif 12 . La clause de rétroactivité convenue par les parties ne se présume pas et doit être régulière du point de vue juridique.

A cet égard, il est rappelé que l'article 372-2 de la loi du 24 juillet 1966, modifiée, sur les sociétés commerciales prévoit que la fusion ou la scission prend effet :

- en cas de création d'une ou plusieurs sociétés nouvelles, à la date d'immatriculation au registre du commerce et des sociétés, de la nouvelle société ou de la dernière d'entre elles ;

- dans les autres cas, à la date de la dernière assemblée générale ayant approuvé l'opération sauf si le contrat prévoit que l'opération prend effet à une autre date, laquelle ne doit pas être antérieure à la date de clôture du dernier exercice clos de la ou des sociétés qui transmettent leur patrimoine.

85.L'article 387 de la même loi permet de soumettre les opérations d'apports partiels d'actif au régime juridique des scissions.

SOUS-SECTION 1

La rétroactivité au regard de l'impôt sur les sociétés Régimes fiscaux de droit commun et de faveur

86.Comme l'ensemble des droits et obligations et des profits et charges nés des contrats passés par une société avec les tiers, les effets d'un apport doivent, à la clôture de l'exercice, être pris en considération tels qu'ils ont été stipulés par les parties, notamment avec une portée rétroactive.

Lorsqu'un effet rétroactif est attaché aux contrats de fusions, d'apports partiels d'actif et de scissions par la volonté des parties ou par la loi, les conséquences de cette rétroactivité affectent les résultats de la période au cours de laquelle ces contrats ont été effectivement conclus.

La portée d'une clause de rétroactivité est fiscalement opposable dans certaines limites.

A. LA PRISE EN COMPTE OBLIGATOIRE DE LA DATE D'EFFET RETROACTIF

87.Dès lors que les traités de fusion, de scission ou d'apport comportent expressément une clause de rétroactivité, cette obligation contractuelle s'impose aux parties comme à l'administration en matière d'impôt sur les sociétés dès lors que le fait générateur de l'imposition des résultats des exercices en cours n'est pas intervenu (date de clôture de l'exercice ou, à défaut, le 31 décembre) 13 .

88.Les sociétés apporteuse et bénéficiaire des apports sont donc tenues de prendre en compte toutes les conséquences de la date d'effet pour la détermination de leurs résultats imposables.

Elles ne peuvent pas renoncer, même partiellement, aux conséquences de la date d'effet stipulée dans le traité d'apport.

Lorsqu'un effet rétroactif est attaché à un contrat d'apport et procède d'une gestion commerciale normale, les conséquences de cette rétroactivité affectent les résultats de l'exercice au cours duquel le contrat est définitivement conclu.

B. LA PORTEE DE LA DATE D'EFFET RETROACTIF

I. La date d'effet rétroactif est limitée à l'opération d'apport

89.La réalité économique et juridique des opérations réalisées par les sociétés apporteuse et bénéficiaire des apports pendant la période intercalaire n'est pas remise en cause du fait de la prise en compte de la date d'effet rétroactif de l'opération d'apport pour la détermination des résultats imposables de ces sociétés. Les opérations effectuées pendant la période intercalaire ne sauraient être réputées inexistantes ou effectuées à un autre moment.

90.Toutefois, pour la détermination de leurs résultats imposables, la société bénéficiaire de l'apport se substitue à la société apporteuse au titre des activités apportées à compter de la date d'effet rétroactif.

91.L'annulation de la participation de la société absorbante dans la société absorbée est donc réputée intervenir, pour la détermination des résultats imposables, à la date d'effet rétroactif ou à la date d'acquisition des titres si elle est postérieure.

Exemple :

92.Soient deux sociétés A et B dont les exercices coïncident avec l'année civile.

La société A prend une participation dans la société B le 22 octobre N.

La société A absorbe la société B. La dernière assemblée générale qui a approuvé l'opération se tient le 20 novembre N. Les sociétés conviennent d'un effet rétroactif au 1 er janvier N.

L'annulation de la participation de la société A dans la société B est réputée intervenir le 22 octobre N pour la détermination des résultats imposables de la société A.

La plus-value d'annulation est déterminée à cette date par différence entre le prix d'acquisition et la valeur de l'actif net réel reçu en apport à concurrence des droits représentés par les titres annulés au 22 octobre N.

II. La date d'effet rétroactif est limitée dans le temps

93.Les conséquences de la date d'effet rétroactif affectent les résultats de l'exercice au cours duquel l'opération est réalisée.

Le premier bilan dans lequel les conséquences d'une opération sont prises en compte est le bilan de clôture de l'exercice au cours duquel le traité d'apport est définitivement conclu.

94.En raison du principe de la spécialité des exercices, les clauses de rétroactivité ne peuvent pas conduire à rectifier les résultats de la période précédente.

Les effets de l'opération restent donc sans influence sur les résultats imposables dégagés par chacune des sociétés au cours des exercices qui précèdent celui au cours duquel l'apport est réalisé.

Exemple :

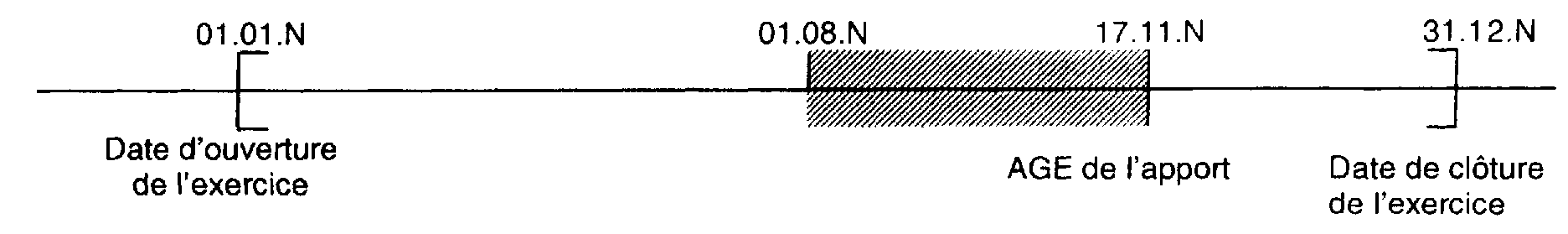

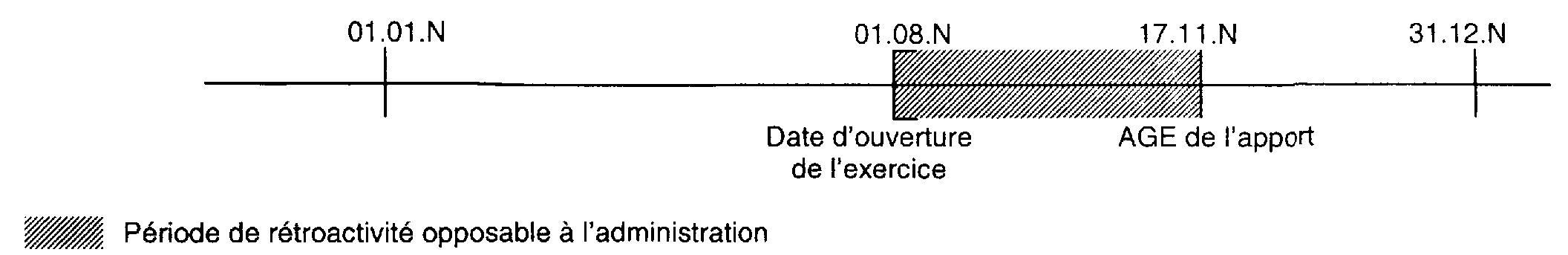

Soit l'opération d'apport partiel d'actif réalisée par la société A au profit de la société B le 17 novembre N.

L'exercice de la société A coïncide avec l'année civile.

La société B clôture son exercice de 12 mois le 31 juillet.

La période de rétroactivité opposable à l'administration est comprise entre le 1er août N et le 16 novembre N.

• Société A (apporteuse) :

• Société B (bénéficiaire de l'apport) :

1. Création d'une ou plusieurs sociétés nouvelles

95.L'article 372-2 de la loi du 24 juillet 1966, modifiée, sur les sociétés commerciales prévoit qu'en cas de création d'une ou plusieurs sociétés nouvelles, la fusion ou la scission prend effet à la date d'immatriculation de la nouvelle société ou de la dernière d'entre elles au registre du commerce et des sociétés.

En conséquence, la date retenue sur le plan fiscal ne saurait être antérieure à celle prévue sur le plan juridique.

Exemple :

96.Soient deux sociétés A et B dont les exercices coïncident avec l'année civile.

La société nouvelle C absorbe les sociétés A et B. La société C est immatriculée au registre du commerce et des sociétés le 1 er septembre N.

La date d'effet de la fusion est fixée par la loi au 1 er septembre N. Il n'est donc pas possible de donner, sur le plan fiscal, un effet rétroactif à la fusion au 1 er janvier N.

2. La société apporteuse n'a clos aucun exercice au cours de l'année civile précédant l'apport

97.Lorsque la société apporteuse n'a pas clos d'exercice au cours de l'année civile N-1 précédant celle de l'apport, l'effet rétroactif donné à l'opération ne saurait dispenser la société apporteuse de déposer au titre de l'année N-1 la déclaration provisoire de résultats conformément aux articles 37 (2 ème alinéa) et 209-I du code général des impôts.

L'effet rétroactif ne peut avoir pour conséquence de dispenser la société apporteuse du respect de ses obligations déclaratives au titre de l'année précédant l'opération d'apport.

98.L'effet rétroactif est donc opposable à l'administration dans la limite du 1 er janvier de l'année au cours de laquelle l'opération est approuvée.

Exemple :

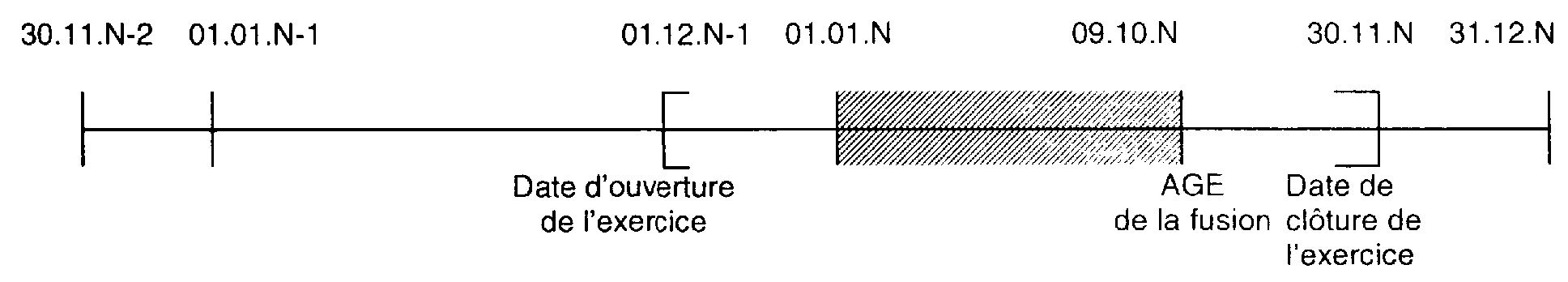

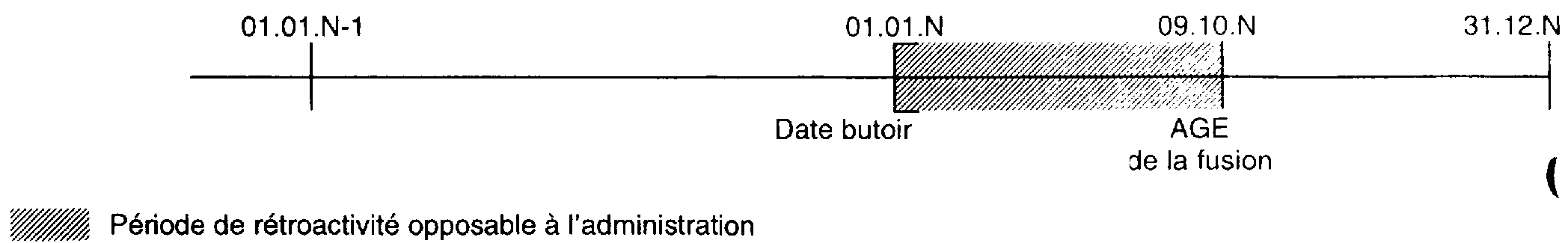

Soit la fusion-absorption de la société A par la société B. L'opération est approuvée le 9 octobre N.

Au moment de la réalisation de l'opération de fusion, la société absorbée A n'a clos d'exercice ni en N-1 ni en N et la société B a clos son dernier exercice le 30 novembre N-1.

La date d'effet rétroactif opposable à l'administration ne peut être antérieure au 1er janvier N même si l'exercice de la société absorbante B est ouvert au 1er décembre N-1.

• Société B (bénéficiaire de l'apport) :

• Société A (apporteuse) :

99.Toutefois, lorsque la société apporteuse a été créée au cours de l'année civile N-1 et qu'elle est dispensée du dépôt d'une déclaration provisoire au titre de la première année civile d'activité, conformément aux dispositions prévues au deuxième alinéa du paragraphe I de l'article 209 du code général des impôts, la date d'effet rétroactif prise en compte peut remonter jusqu'à la date de création de cette société.

3. La date d'effet rétroactif est antérieure à l'ouverture de l'exercice de la société bénéficiaire de l'apport

100.Lorsque la date d'effet rétroactif est antérieure à l'ouverture de l'exercice de la société bénéficiaire de l'apport au cours duquel l'opération d'apport est approuvée, les opérations réalisées par la société apporteuse entre la date d'effet conventionnelle et celle de l'ouverture de l'exercice de la société bénéficiaire de l'apport doivent être imposées au nom de la société apporteuse.

La date d'effet rétroactif reste sans influence sur le bilan de clôture de l'exercice précédent de la société bénéficiaire de l'apport.

III. La date d'effet est prise en compte pour la détermination des résultats imposables des sociétés qui sont convenues de la rétroactivité

101.La date d'effet rétroactif est sans incidence sur la détermination des résultats imposables des associés.

Les plus ou moins-values d'échange des titres résultant d'une fusion ou d'une scission sont appréciées à la date de réalisation définitive de l'opération quelle que soit la date d'effet convenue par les sociétés apporteuse et bénéficiaire des apports.

102.Les sociétés ne peuvent pas modifier conventionnellement le point de départ du délai de conservation des titres représentatifs des apports pendant trois ans prévu à l'article 210 B du code général des impôts en cas d'apport partiel d'actif ou de scission placés de plein droit sous le régime fiscal de faveur des fusions.

Les délais de conservation des titres se calculent à compter de la date de réalisation définitive de l'opération.

De même, lorsque les titres qui ont été grevés d'un engagement de conservation viennent à être échangés dans le cadre d'une opération de fusion ou de scission, le respect du délai de trois ans initial s'observe par rapport à la date de réalisation définitive de la nouvelle opération.

Exemples :

Exemple n° 1 :

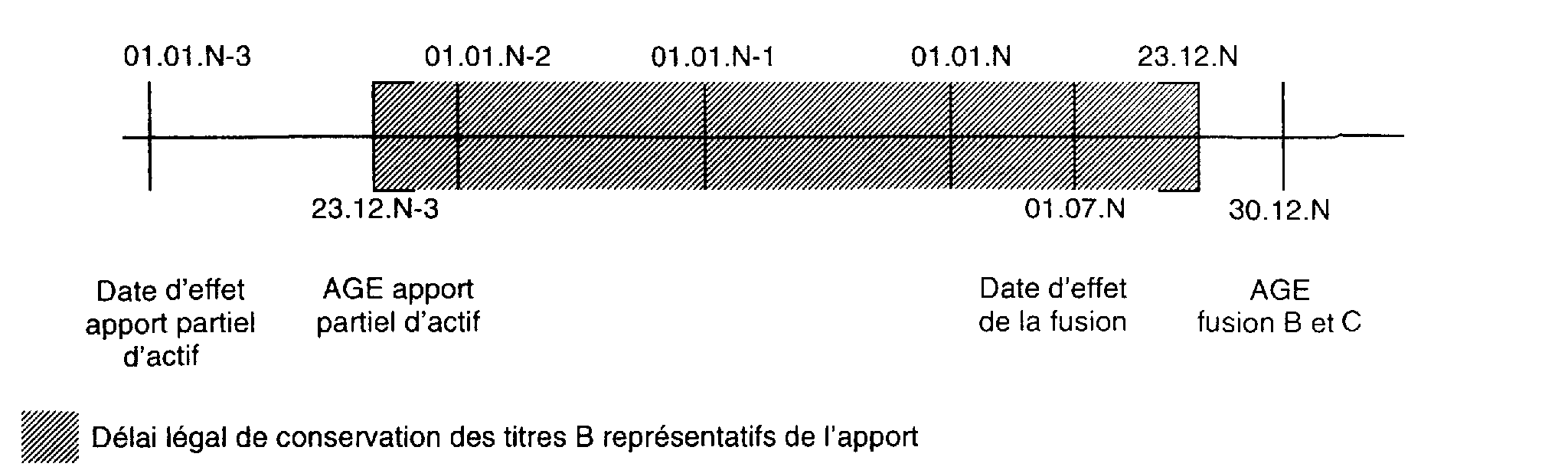

103.Soit l'opération d'apport partiel d'actif réalisée par la société A au profit de la société B le 23 décembre N-3 avec effet rétroactif au 1er janvier N-3. Cette opération est placée sous le régime de faveur des fusions prévu à l'article 210 A du code général des impôts en application de l'article 210 B du même code.

La société A doit conserver pendant trois ans les titres B représentatifs de l'apport, soit jusqu'au 24 décembre N.

La société B est absorbée par la société C le 30 décembre N, avec un effet rétroactif au 1er juillet N.

L'opération de fusion des sociétés B et C ne remet pas en cause l'application du régime de faveur à l'opération d'apport réalisée en N-3 même si la date d'effet de la seconde opération de fusion intervient pendant la durée légale de conservation des titres B :

Exemple n° 2 :

104.Soit quatre sociétés A, B, C et D détenues par la société M.

Les exercices des sociétés A, B, C et D coïncident avec l'année civile. La société M clôture son exercice le 31 juillet de chaque année.

La société A est scindée au profit des sociétés B, C et D. La dernière assemblée générale qui a approuvé l'opération s'est tenue le 13 août N. La date d'effet rétroactif est fixée au 30 juin N.

La scission est placée de plein droit sous le régime fiscal de faveur prévu à l'article 210 B du code général des impôts.

La société M détermine la plus-value d'échange des titres A contre les titres B, C et D à la date du 13 août N.

La société M doit conserver les titres B, C et D reçus en échange des titres A jusqu'au 14 août N+3 conformément aux dispositions de l'article 210 B du code général des impôts.