B.O.I. N° 85 DU 23 SEPTEMBRE 2010

Section 2 :

Opérations portant sur les logements situés dans les zones faisant l'objet d'une convention de rénovation urbaine

34.Le 11 du I et le II de l'article 278 sexies, dans leur nouvelle rédaction, prévoient l'application du taux réduit de la TVA aux livraisons et livraisons à soi-même d'immeubles, ainsi qu'aux travaux réalisés en application d'un contrat unique de construction de logement, dans le cadre d'une opération d'accession à la propriété à usage de résidence principale, destinés à des personnes physiques dont les ressources à la date de signature de l'avant-contrat ou du contrat préliminaire, ou à défaut, à la date du contrat de vente ou du contrat ayant pour objet la construction du logement, ne dépassent pas les plafonds prévus à la première phrase du huitième alinéa de l'article L. 411-2 du CCH et situés dans des quartiers faisant l'objet d'une convention prévue à l'article 10 de la loi n° 2003-710 du 1 er août 2003 d'orientation et de programmation pour la ville et la rénovation urbaine ou entièrement situés à une distance de moins de 500 mètres de la limite de ces quartiers.

Cette mesure est issue des dispositions de l'article 28 de la loi n° 2006-872 portant engagement national pour le logement (publiée au JORF du 16 juillet 2006) modifié par les articles 52 et 53 de la loi n° 2009-323 du 25 mars 2009 de mobilisation pour le logement et la lutte contre l'exclusion (JORF du 27 mars 2009) et 103 de la loi n° 2009-1873 du 30 décembre 2009 de finances pour 2010 (JORF du 31 décembre 2009). Elle a été commentée par les BOI 8 A-4-07 , 8 A-2-09 et 8 A-1-10 .

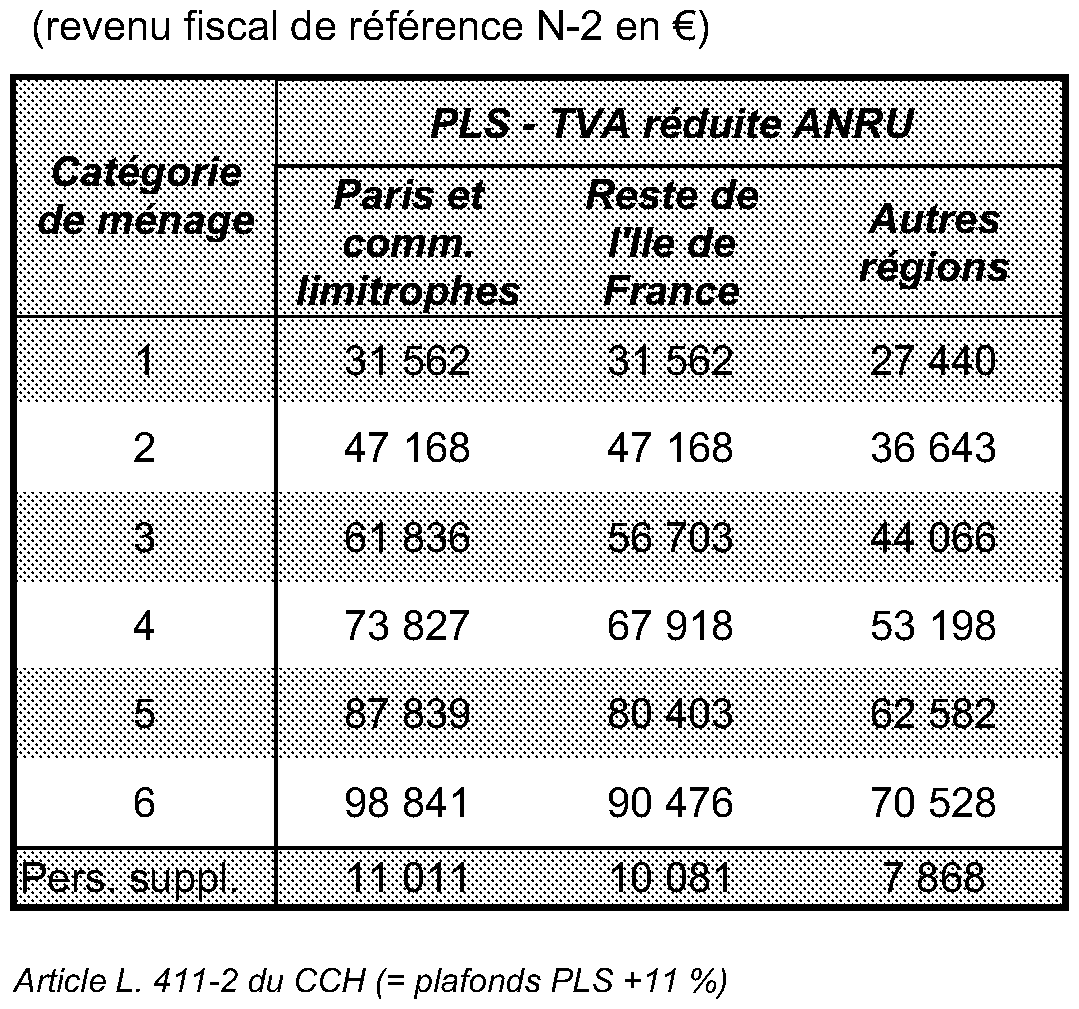

Les conditions de ressources applicables dans le cadre de ce dispositif, qui ont été actualisées par l'arrêté du 30 avril 2010 (JORF du 5 juin 2010), figurent en annexe 2 à la présente instruction. En conséquence, le n° 5 du BOI 8 A-1-10 est rapporté.

Sous-section 1 :

Acquisition du terrain à bâtir

35.Au regard de la TVA, l'acquisition du terrain destiné à la construction d'un logement dans les zones faisant l'objet d'une convention de rénovation urbaine suivant les conditions rappelées au paragraphe précédent s'effectue selon les mêmes modalités que celles exposées aux 3 . à 8 . :

- qu'elle soit réalisée par un promoteur ou directement par l'accédant qui entend assurer lui-même la maîtrise d'ouvrage de la construction, l'acquisition du terrain à bâtir n'est pas soumise à la TVA lorsque le cédant n'est pas un assujetti à la TVA agissant en tant que tel ;

- lorsque la vente du TAB est réalisée par un assujetti agissant en tant que tel, celui-ci est redevable de la taxe, laquelle sera liquidée sur le prix total si le cédant a lui-même acquis le terrain en ayant eu droit à déduction de la taxe qui aura grevé sa propre acquisition, ou si le cédant n'établit pas que sa propriété résulte d'une acquisition antérieure. En revanche, la taxe sera perçue sur la marge du redevable dans les conditions mentionnées à l'article 268 lorsque le cédant n'a pas eu droit à déduction à l'occasion de sa propre acquisition ;

- qu'elle soit imposée sur le prix total ou sur la marge, la TVA est liquidée au taux réduit sous réserve pour l'acquéreur de produire les justificatifs attestant que les conditions en sont remplies (art. 278 sexies-I-11).

36.S'agissant des droits d'enregistrement :

- l'acquisition du terrain par le ménage relève des droits de mutation à titre onéreux au taux de droit commun lorsque la cession n'est pas soumise à la TVA, ou que la taxe est liquidée sur la marge du cédant ;

- l'acquisition du terrain par le ménage relève des droits de mutation au taux réduit lorsque la cession est soumise à la TVA et liquidée sur le prix total (art 1594 F quinquies A) ;

- l'acquisition du terrain par un organisme HLM bénéficie de l'exonération dans les conditions prévues aux articles 1042 et 1049 ;

- l'acquisition du terrain par un autre promoteur bénéficie de l'exonération prévue à l'article 1594-0 G dès lors que l'acte d'acquisition contient l'engagement de construire prévu au I du A du même article.

Sous-section 2 :

Réalisation de travaux via un contrat unique de construction

37.Le 11 du I de l'article 278 sexies, dans sa nouvelle rédaction, prévoit désormais l'application directe du taux réduit de la TVA aux travaux réalisés en application d'un contrat unique de construction.

La notion de « contrat unique de construction » recouvre les trois types de contrats suivants :

- le contrat de promotion immobilière défini à l'article L. 221-1 du CCH ;

- le contrat de construction d'une maison individuelle avec fourniture de plan (CCMI avec plan) défini à l'article L. 231-1 du CCH ;

- le contrat de construction d'une maison individuelle sans fourniture de plan (CCMI sans plan) défini à l'article L. 232-1 du CCH.

L'application du taux réduit par le prestataire des travaux réalisés en exécution du contrat unique de construction est subordonnée à ce que ce prestataire dispose des justificatifs attestant que sont remplies l'ensemble des conditions prévues au 11 du I de l'article 278 sexies.

38.Lorsqu'il bénéficie du taux réduit sur les travaux dans les conditions mentionnées au paragraphe précédent, l'acquéreur n'est pas fondé à procéder à une LASM dans les conditions prévues au II de l'article 278 sexies.

Dès lors, les travaux ou autres dépenses dont l'acquéreur prendrait l'initiative en dehors du contrat unique souscrit dans les conditions mentionnées au même paragraphe demeureraient définitivement soumis au taux de la TVA qui leur est propre.

Sous-section 3 :

Réalisation de travaux en dehors d'un contrat unique de construction

39.Lorsque le destinataire de la construction se réserve l'exécution de la maîtrise d'œuvre en ne souscrivant pas de contrat unique de construction, les travaux et dépenses réalisées à ce titre avant l'achèvement de l'immeuble 13 et dans la limite du plafond de prix propre à cette opération d'accession à la propriété demeurent soumis au taux de la TVA qui leur est propre.

Le destinataire de la construction bénéficie alors du taux réduit de la TVA de façon indirecte, par le mécanisme de la LASM dans les conditions exposées au BOI 8 A-4-07 (n° 23 à 45 ). Il est admis, toutefois, que ne soient retenus dans l'assiette de la LASM ni le coût d'acquisition du terrain, ni les frais financiers engagés pour l'acquisition du terrain et la réalisation de la construction.

Section 3 :

Opérations d'accession à la propriété assortie d'une acquisition différée du terrain

40.Le 9 du I et le II de l'article 278 sexies, dans leur nouvelle rédaction, prévoient notamment l'application du taux réduit de la TVA aux livraisons de terrains à bâtir et aux cessions de droit à bail à construction, ainsi qu'aux livraisons à soi-même d'immeubles, en vue de l'acquisition de logements neufs à titre de première résidence principale dans le cadre d'une opération dite Pass-Foncier d'accession à la propriété assortie d'une acquisition différée du terrain, si ces personnes respectent les plafonds de ressources prévus pour les titulaires de contrats de location-accession.

Cette mesure est issue des dispositions de l'article 33 de la loi n° 2007-1824 du 25 décembre 2007 de finances rectificative pour 2007 (publiée au JORF du 28 décembre 2007). Les conditions du bénéfice du taux de 5,5 % sont précisées par le décret n° 2008-226 du 5 mars 2008 modifié par le décret n° 2009-746 du 22 juin 2009, codifié à l'article 70 quinquies A de l'annexe III au CGI.

Cette mesure a été commentée par le BOI 8 A-2-08 , des précisions complémentaires ayant également été apportées par le BOI 8 A-3-09 .

41.Le régime applicable à l'acquisition du terrain à bâtir par la structure porteuse est le même que celui exposé aux 35 . et 36 . pour les opérations portant sur les logements situés dans les zones faisant l'objet d'une convention de rénovation urbaine lorsque le terrain est acquis par un promoteur qui ne bénéficie pas des mesures spécifiques aux organismes HLM en matière de droits d'enregistrement.

42.Il convient de préciser que, dès lors que dans le cadre du dispositif Pass-Foncier l'immeuble n'a pas vocation à revenir entre les mains du bailleur, le terrain constitue un droit réel immobilier particulier au sens du 1° du 1 du I de l'article 257 qui suit comme tel le régime du bien immeuble auquel il se rattache.

En conséquence, le régime applicable à la revente du terrain par la structure porteuse au ménage accédant est désormais le suivant :

- lorsque la revente du terrain intervient à l'issue de la période de portage, celle-ci est exonérée de TVA (art. 261-5-2°), sauf à ce que la structure porteuse opte pour l'application de la taxe ;

- en revanche, lorsque la revente du terrain intervient dans les cinq ans qui suivent l'achèvement de la construction, l'opération est de droit soumise à la TVA (art. 257-I-1-2°), laquelle sera liquidée au taux réduit (art. 278 sexies-I-9) sur le prix total.

Section 4 :

Opérations d'accession à la propriété assortie d'un prêt à remboursement différé

43.Le 9 du I et le II de l'article 278 sexies, dans leur nouvelle rédaction, prévoient notamment l'application du taux réduit de la TVA aux livraisons et livraisons à soi-même d'immeubles, ainsi qu'aux travaux réalisés en application d'un contrat unique de construction de logement, dans le cadre d'une opération d'accession à la propriété sous le bénéfice d'un prêt à remboursement différé octroyé par un organisme associé collecteur de l'Union d'économie sociale du logement (UESL) mentionné à l'article L. 313-18 du CCH.

Cette mesure est issue des dispositions de l'article 52 de la loi n° 2009-323 du 25 mars 2009 de mobilisation pour le logement et la lutte contre l'exclusion (publiée au JORF du 27 mars 2009) et a été commentée par le BOI 8 A-3-09 .

44.Le régime applicable tant à l'acquisition du terrain qu'à la construction du logement est le même que celui exposé aux 35 . à 39 . pour les opérations portant sur les logements situés dans les zones faisant l'objet d'une convention de rénovation urbaine 14 .

45.Lorsque la garantie de rachat du logement exposée au n° 5 du BOI 8 A-3-09 est mise en œuvre, les règles applicables au rachat du logement sont les suivantes.

Il est précisé que ce rachat est réalisé entre un vendeur non assujetti et un acheteur assujetti à la taxe, à savoir la personne morale désignée pour racheter ce logement.

Par conséquent, lorsque l'immeuble a moins de cinq ans, le rachat est soumis aux droits de mutation dans les conditions de droit commun (taux global de 5,09 %) sauf si la personne morale désignée prend, dans l'acte de rachat, l'engagement de revendre le logement dans un délai de cinq ans (art. 1115 du CGI, taux global de 0,715 %).

Lorsque l'immeuble a plus de cinq ans, le rachat est soumis aux droits de mutation dans les conditions de droit commun (taux global de 5,09 %) sauf si la personne morale désignée prend, dans l'acte de rachat, l'engagement de revendre dans un délai de cinq ans (art. 1115 du CGI, taux global de 0,715 %) ou l'engagement de construire dans un délai de quatre ans (art. 1594-0 G du CGI, taux global de 0,715 %).

Section 5 :

Précisions relatives au plafonnement du prix de vente ou de construction du logement

46.Les précisions qui suivent concernent, en tant que de besoin, les trois dispositifs commentés au présent chapitre.

47.Il est ainsi précisé que :

- le prix de vente ou de construction à retenir pour apprécier la condition relative au plafonnement est un prix toutes taxes comprises incluant la TVA au taux réduit, qu'elle soit appliquée directement ou de façon indirecte par le mécanisme de la LASM ;

- l'assurance dommages ouvrage doit être prise en compte dans le calcul de ce plafonnement quand elle est souscrite par l'accédant qui assure la maîtrise d'ouvrage de la construction.

Section 6 :

Précisions relatives aux modalités de remise en cause du taux réduit

48.Les modalités de remise en cause précisées aux n° 14 et suivants du BOI 8 A-2-09 (ANRU) et n° 70 et suivants du BOI 8 A-2-08 ainsi qu'aux n°46 et suivants du BOI 8 A-3-09 (Pass- Foncier) demeurent applicables.

CHAPITRE 3 :

ENTREE EN VIGUEUR

49.Les présentes dispositions sont applicables aux opérations dont le fait générateur est intervenu à compter du 11 mars 2010.

BOI rapportés : 8 A-3-07 n° 20 et 21 .

BOI liés : 8 A-1-97 ; 8 A-1-98 ; 8 A-1-99 ; 8 A-7-99 ; 8 A-1-04 ; 8 A-3-07 ; 8 A-4-07 ; 8 A-2-08 ; 8 A-2-09 ; 8 A-3-09 ; 8 A-1-10 , 3 A-3-10 .

La Directrice de la législation fiscale

Marie-Christine LEPETIT

•

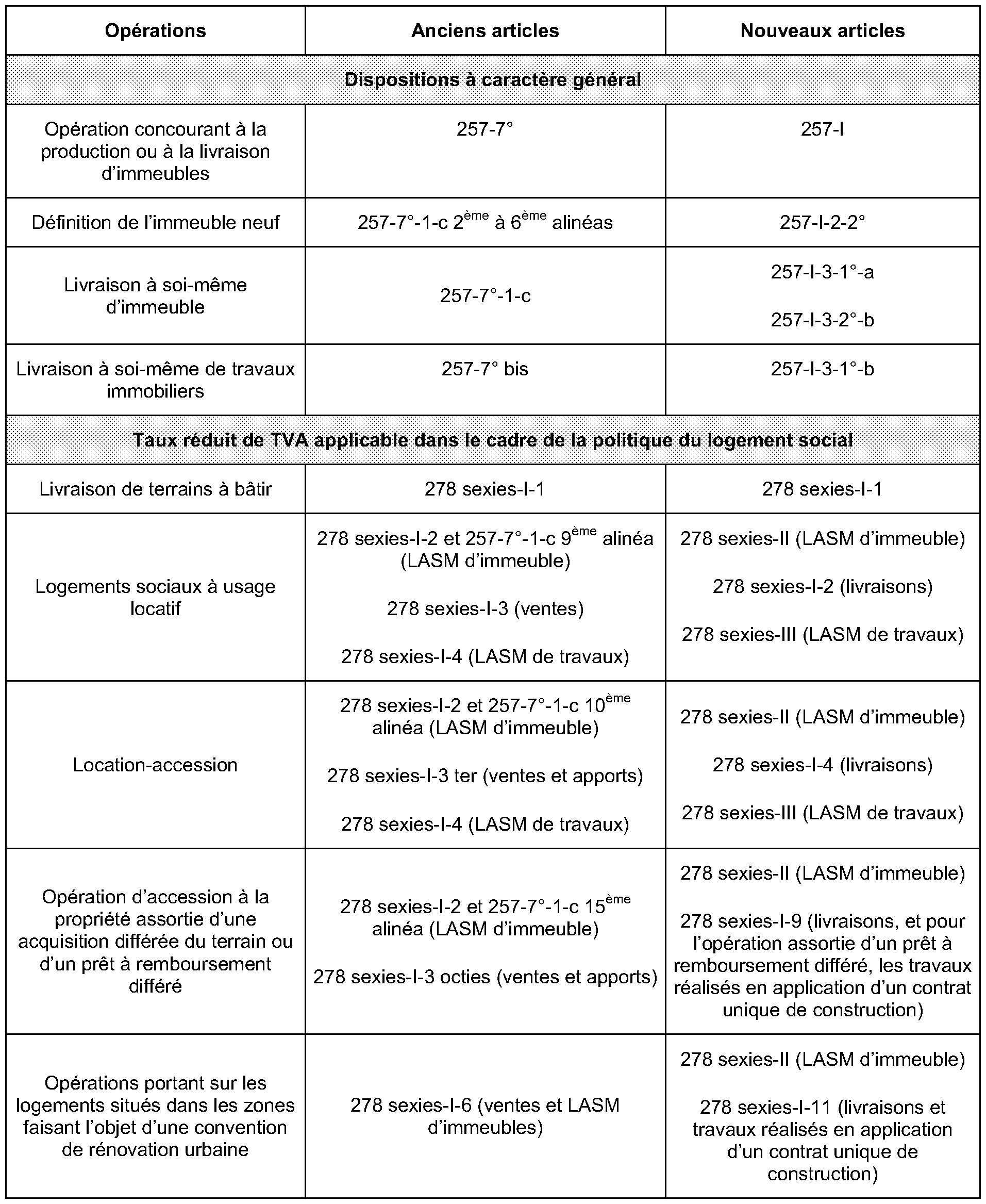

Annexe 1

Tableau de concordance entre les dispositions antérieures à la loi n° 2010-237 du 9 mars 2010 et les dispositions issues de cette loi

•

Annexe 2

Plafonds de ressources applicables à compter du 1 er janvier 2010 pour les opérations portant sur les logements situés dans les zones faisant l'objet d'une convention de rénovation urbaine

1 Il est rappelé qu'au sens de l'article 256 A, une personne quel que soit son statut juridique a la qualité d'assujettie à la TVA lorsqu'elle exerce de manière indépendante une activité économique, laquelle se définit comme toute activité de producteur, de commerçant ou de prestataire de service.

2 Le coefficient d'assujettissement du cédant était alors nul, au sens des dispositions du II de l'article 206 de l'annexe II. Est sans incidence, en revanche, le fait que le terrain ait par la suite cessé d'être utilisé à des opérations imposables. Ainsi d'une collectivité qui aurait acquis en TVA un TAB affecté initialement à un service public local imposable, puis l'aurait ultérieurement réaffecté à un service administratif placé hors du champ de la taxe : la cession du terrain à un organisme HLM sera régulièrement imposée sur le prix total. A l'inverse, elle sera imposée sur la marge au cas où le terrain aurait été affecté d'emblée à une activité exercée « en tant qu'autorité publique » (au sens de l'article 13 de la directive TVA 2006/112/CE), c'est-à-dire une des activités mentionnées au premier alinéa de l'article 256 B du code général des impôts.

3 Nonobstant le délai de péremption mentionné au I de l'article 208 de l'annexe II au CGI, s'agissant de dépenses qui auraient été exposées sous l'empire des dispositions antérieures à la loi n° 2010-237 du 9 mars 2010.

4 Autres que les établissements publics visés à l'article 1042 exonérés en tout état de cause, et sous réserve de l'application des dispositions de l'article 1051.

5 Ne fait exception que la cession dans les cinq ans suivant l'achèvement de l'immeuble d'un logement qu'un particulier aurait acquis comme « immeuble à construire » (en pratique sous le régime de la vente en état futur d'achèvement : art. 257-I-3-2°-a). Dans ce cas, le taux réduit de la TVA s'applique si les conditions prévues au 2 du I de l'article 278 sexies sont réunies.

6 Outre celles de l'article 1042.

7 Les précisions figurant notamment aux n° 37 et 39 du BOI 8 A-1-97 demeurent d'application. Il est également admis que les frais financiers ne soient pas compris dans la base d'imposition de la LASM de locaux d'habitation.

8 Soit que la collectivité ait été fondée, notamment dans les conditions exposées au 6 ., à ne pas soumettre à la TVA la cession du terrain qu'elle détenait dans son patrimoine ; soit que, s'agissant d'un TAB dont la cession a été imposée sur la marge, la mention de la taxe n'ait pas figuré dans l'acte ; soit encore que la cession ait été exonérée dès lors qu'elle portait sur un immeuble achevé depuis plus de cinq ans.

9 Quand les emprises ne peuvent être distinguées, l'organisme n'aura par hypothèse pu exercer aucun droit à déduction sur la TVA au taux réduit qui aura éventuellement grevé l'acquisition de l'ensemble du terrain en question (condition pour que, comme indiqué à l'alinéa précédent, ce terrain ne soit pas compris dans la LASM des locaux d'habitation). Il conviendra, pour autant, d'intégrer dans la LASM propre aux locaux utilisés pour un autre usage que le logement social (et soumise au taux normal de la TVA), une part du prix d'acquisition de ce terrain proportionnelle à la surface desdits locaux dans la surface totale de la construction. En revanche, si les emprises peuvent être distinguées, il suffira d'une division parcellaire au moment de leur acquisition pour que les règles de droit commun s'appliquent à la part du terrain destinée à recevoir les locaux consacrés à cet autre usage : droit à déduction de la taxe ayant éventuellement grevé l'acquisition de cette partie et reprise de celle-ci dans la LASM des locaux concernés.

10 Voir décret n° 2010-1075 du 10 septembre 2010 (JORF du 12 septembre 2010).

11 Cf. BOI 3 A-3-10 .

12 BOI 3 B-1-02 du 27 mars 2002.

13 Dont les dépenses d'acquisition de matériaux utilisés dans la construction du logement.

14 Le n° 4 du BOI 8 A-3-09 indiquait les montants de Pass-foncier octroyés. Ces montants sont modifiés à compter du 1 er juillet 2010 par le décret n° 2010-876 du 26 juillet 2010 (JORF du 28 juillet 2010). Les nouveaux montants sont les suivants : 30 000 € en zone A, 25 000 € en zone B1, 20 000 € en zone B2 et 10 000 € en zone C.