B.O.I. N° 90 du 12 MAI 1995

2. Limitation du montant des bases exonérées

19. L'article 1466 A I bis du code général des impôts limite le montant de l'exonération au montant de base nette imposable fixé au I de l'article 1466 A soit respectivement 1 074 000 francs et 1 089 000 francs par établissement au titre des années 1995 et 1996. Cette limite est indexée chaque année sur la variation des prix à la consommation constatée par l'INSEE.

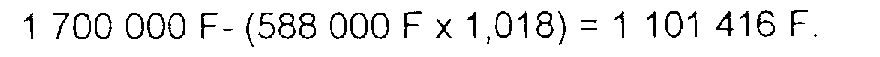

Exemple :

Une entreprise procède à une extension d'établissement en N. Les conditions requises par l'article 1466 A I bis pour bénéficier de l'exonération sont remplies.

Au titre de l'année N + 2, la base nette imposable à la taxe professionnelle de l'établissement est de 1 700 000 F.

Au titre de l'année N + 1, cette base était de 588 000 F. Le coefficient de variation des prix au cours de l'année N (retenu pour les impositions de l'année N + 2) est de 1,018.

L'augmentation nette des bases de taxe professionnelle à retenir pour l'application de l'article 1466 A I bis à cet établissement est donc de :

Cette augmentation étant supérieure à 1 074 000 F l'exonération ne peut porter sur une base supérieure à ce montant.

L'entreprise sera taxée sur une base nette de 626 000 F (1 700 000 F - 1 074 000 F).

V. Détennination des bases d'imposition au titre des années suivant la première année d'application de l'exonération prévue à l'article 1466 A I bis du code général des impôts

20.Pour les années suivant la première année d'application de l'exonération prévue à l'article 1466 A I bis jusqu'à la 5ème inclusivement, les bases d'imposition sont déterminées, selon le cas, dans les conditions exposées ci-dessous et sous réserve de la règle exposée au VI ci-après.

21. 1ère hypothèse : les bases d'imposition de l'établissement sont, avant application de l'exonération prévue à l'article 1466 A I bis, SUPERIEURES à celles de l'année précédente.

1er cas : l'augmentation est supérieure à celle qui résulte de l'application du coefficient de variation des prix aux bases de l'année précédente majorées du coefficient de variation des prix.

Exemple :

Au titre de l'année N - 1, les bases imposées sont de 200 000 F et les bases exonérées en vertu de l'article 1466 A I bis de 400 000 F, soit au total 600 000 F.

Au titre de l'année N, le total des bases de l'établissement s'élève à 800 000 F et le coefficient de variation des prix à 1,018.

L'augmentation des bases d'imposition de l'établissement de l'année N par rapport à celles de l'année N - 1 (200 000 F) est supérieure à celle résultant de l'application de la variation des prix aux bases d'imposition de l'établissement pour l'année précédente (600 000 F x 1,018) - 600 000 F = 10 800 F.

* Bases imposées au titre de l'année N :

200 000 F + 10 800 F = 210 800 F.

* Bases exonérées au titre de la même année en application de l'article 1466 A :

800 000 F - 210 800 F = 589 200 F.

2ème cas : l'augmentation est inférieure ou égale à celle qui résulte de l'application du coefficient de variation des prix aux bases d'imposition de l'établissement de l'année précédente.

Dans ce cas, l'augmentation des bases d'imposition de l'établissement par rapport à celles de l'année précédente ne donne pas lieu à exonération.

Exemple :

Au titre de l'année N - 1, les bases imposées sont de 200 000 F et les bases exonérées en vertu de l'article 1466 A sont de 400 000 F, soit au total 600 000 F.

Au titre de l'année N, le total des bases de l'établissement s'élèvent à 602 000 F et le coefficient de variation des prix est de 1,018.

L'augmentation des bases d'imposition de l'établissement l'année N par rapport à celles de l'année N - 1 (602 000 F - 600 000 F = 2 000 F) est inférieure à celle résultant de l'application de la variation des prix aux bases d'imposition de l'établissement de l'année précédente (600 000 F x 1,018) - 600 000 F = 10 800 F. Le montant de la nouvelle augmentation (2 000 F) n'est pas susceptible d'être exonéré.

* Bases imposées au titre de l'année N : 200 000 F + 2 000 F = 202 000 F.

* Bases exonérées la même année en vertu de l'article 1466 A I bis : 400 000 F.

602 000 - 202 000 = 400 000 F.

22. 2ème hypothèse : les bases nettes d'imposition de l'établissement sont, avant application de l'exonération prévue à l'article 1466 A, INFERIEURES ou EGALES à celles de l'année précédente.

1er cas : Elles sont inférieures ou égales à celles imposées l'année précédente.

Dans ce cas, il n'y a plus de base exonérée en application de l'article 1466 A I bis au titre de l'année N.

Exemple :

Au titre de l'année N - 1, les bases imposées sont de 200 000 F et les bases exonérées en application de l'article 1466 A I bis sont de 400 000 F, soit au total 600 000 F.

Au titre de l'année N, le total des bases de l'établissement s'élève à 180 000 F, donc inférieur à 200 000F.

* Bases imposées au titre de l'année N : 180 000 F.

2ème cas : les bases nettes d'imposition de l'établissement restent supérieures aux bases imposées l'année précédente.

Dans ce cas, les bases exonérées en application de l'article 1466 A I bis sont diminuées à due concurrence.

Exemple :

Au titre de l'année N - 1, les bases imposées sont de 200 000 F et les bases exonérées en vertu de l'article 1466 A I bis sont de 400 000 F, soit au total 600 000 F.

Au titre de l'année N, le total des bases de l'établissement s'élève à 500 000 F, donc inférieur à 600 000 F mais supérieur à 200 000 F.

* Bases imposées au titre de l'année N : 200 000 F.

* Bases exonérées au titre de la même année : 300 000 F.

Il n'y a pas lieu d'appliquer le coefficient de variation des prix aux bases imposées l'année précédente puisqu'il n'y a pas augmentation des bases nettes de l'établissement.

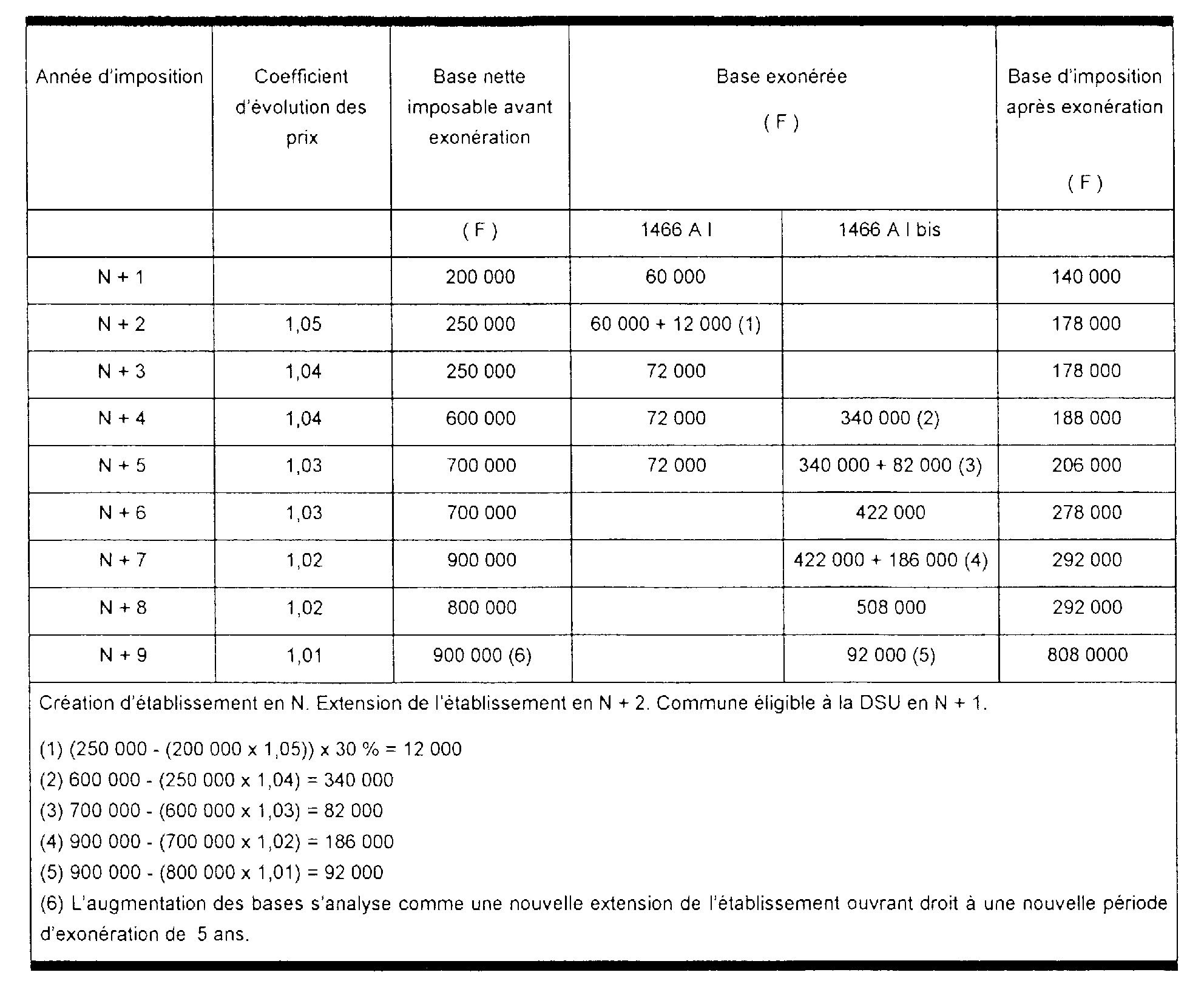

VI. Extension d'un établissement déjà exonéré au titre de l'article 1466 A I bis du code général des impôts

23.L'article 1466 A I bis du code général des impôts prévoit que deux périodes d'exonération ne peuvent courir simultanément.

En cas de création d'établissement à compter du 1er janvier 1995 donnant lieu à exonération suivie d'une extension, ou en cas d'extensions successives d'établissement, la règle ci-dessus empêche d'ouvrir une nouvelle période d'exonération pour chaque extension.

Exemple :

Une entreprise crée un établissement au cours d'une année N et procède au cours de l'année N + 1 à une extension de cet établissement.

Cet établissement est exonéré, en application de l'article 1466 A I bis du code général des impôts pour les années N + 1 à N + 5. L'extension de l'établissement en N + 1 n'a pas pour conséquence de prolonger la durée de l'exonération.

VII. Perte du droit à exonération

24.L'article 1466 A I bis prévoit que seuls les établissements qui emploient moins de 150 salariés peuvent bénéficier de l'exonération.

En conséquence, lorsqu'au cours d'une année donnée le nombre de salariés devient supérieur à ce plafond, l'exonération cesse de s'appliquer à compter du 1er janvier de la deuxième année suivante. L'exonération des années antérieures n'est pas remise en cause.

C. FACULTE POUR LES COLLECTIVITES LOCALES DE SUPPRIMER L'EXONERATION PREVUE A L'ARTICLE 1466 A I BIS

25.L'exonération de taxe professionnelle prévue à l'article 1466 A I bis du code général des impôts est de droit mais elle peut être supprimée par une délibération régulière et explicite des collectivités territoriales et de leurs groupements dotés d'une fiscalité propre.

I. Autorités compétentes pour prendre les délibérations

26.Il s'agit :

- des conseils municipaux, pour les impositions de taxe professionnelle perçues au profit des communes et des groupements non dotés d'une fiscalité propre dont elles sont membres ;

- des organes délibérants des groupements de communes dotés d'une fiscalité propre, pour la part de taxe professionnelle qui leur revient ;

- des conseils généraux, pour les impositions de taxe professionnelle perçues au profit des départements et des établissements publics de la Basse-Seine, de la Métropole lorraine, du Nord-Pas-de-Calais et des établissements publics fonciers visés à l'article 1607 bis du code général des impôts ;

- des conseils régionaux, pour les impositions perçues au profit des régions et pour la taxe spéciale d'équipement additionnelle à la taxe professionnelle perçue au profit de la région Ile-de-France.

II. Portée des délibérations

27.Les délibérations supprimant l'exonération prévue à l'article 1466 A I bis du code général des impôts ont une portée générale. Chaque collectivité s'oppose par délibération à l'exonération de la part de taxe professionnelle qui lui revient.

Ainsi, une entreprise qui s'installe dans un département qui a pris une délibération supprimant l'exonération prévue à l'article 1466 A I bis bénéficiera néanmoins de l'exonération des parts communale et régionale de taxe professionnelle, la commune et la région n'ayant pris aucune délibération sur ce point.

Les délibérations s'appliquent sur l'ensemble des zones de redynamisation urbaine de leur ressort et concernent toutes les opérations de créations et d'extensions d'établissement.

Elles ne peuvent limiter la suppression de l'exonération à certaines catégories d'opérations.

III. Validité et durée des délibérations

28.Les délibérations supprimant l'exonération prévue à l'article 1466 A I bis du code général des impôts doivent être prises dans les conditions prévues à l'article 1639 A bis du code général des impôts, c'est-à-dire avant le 1er juillet d'une année pour être applicable à compter de l'année suivante 1 .

29.Elles s'appliquent aux opérations intervenues postérieurement au 1er janvier de l'année de la délibération et demeurent valables tant qu'elles ne sont pas modifiées ou rapportées.

D. ARTICULATION AVEC LES AUTRES EXONERATIONS DE TAXE PROFESSIONNELLE

I. Exonération facultative prévue à l'article 1466 A du code général des impôts (grands ensembles et quartiers d'habitat dégradé)

30.L'exonération de droit prévue à l'article 1466 A I bis prévaut sur l'exonération facultative de l'article 1466 AI.

31.Toutefois dans l'hypothèse d'une délibération de suppression de l'exonération de l'article 1466 A I bis ainsi que dans le cas où la commune n'est plus éligible à la « DSU », les délibérations antérieures instituant l'exonération de l'article 1466 A I et qui n'auraient pas été rapportées, continueront de s'appliquer ultérieurement.

Exemple :

Une commune prend le 2 mai de l'année N une délibération instituant l'exonération prévue à l'article 1466 A I du code général des impôts pour les seules créations d'établissement et fixant le périmètre à l'intérieur duquel cette mesure s'appliquera.

Au titre de l'année N + 3, la commune est éligible à la dotation de solidarité urbaine.

Les créations d'établissement réalisées en N, N + 1, N + 2 et N + 3 à l'intérieur du périmètre délimité par la commune sont susceptibles de bénéficier de l'exonération facultative de l'article 1466 A I.

Les créations et extensions d'établissement réalisées à compter de N + 4 sur l'ensemble de la zone de redynamisation urbaine de la commune sont susceptibles de bénéficier de l'exonération de droit de l'article 1466 A I bis.

1ère hypothèse : la commune n'est plus éligible à la DSU au titre de l'année N + 6

32.Les créations et extensions d'établissement réalisées en N + 6 dans la zone de redynamisation urbaine sont encore susceptibles de bénéficier de l'exonération de droit de l'article 1466 A I bis.

Les seules créations d'établissement réalisées à compter de N + 7 dans le périmètre délimité par la commune en N sont susceptibles de bénéficier de l'exonération facultative de l'article 1466 A I (sauf si la délibération du 2 mai de l'année N était rapportée).

2ème hypothèse : la commune prend une délibération supprimant l'exonération prévue à l'article 1466 A I bis le 15 mai N + 6.

33.Dans cette hypothèse, l'exonération de droit de l'article 1466 A I bis cesse de s'appliquer aux opérations réalisées à compter du 1er janvier de l'année N + 6.

L'article 1466 A I s'applique à nouveau dans les conditions décrites ci-dessus.

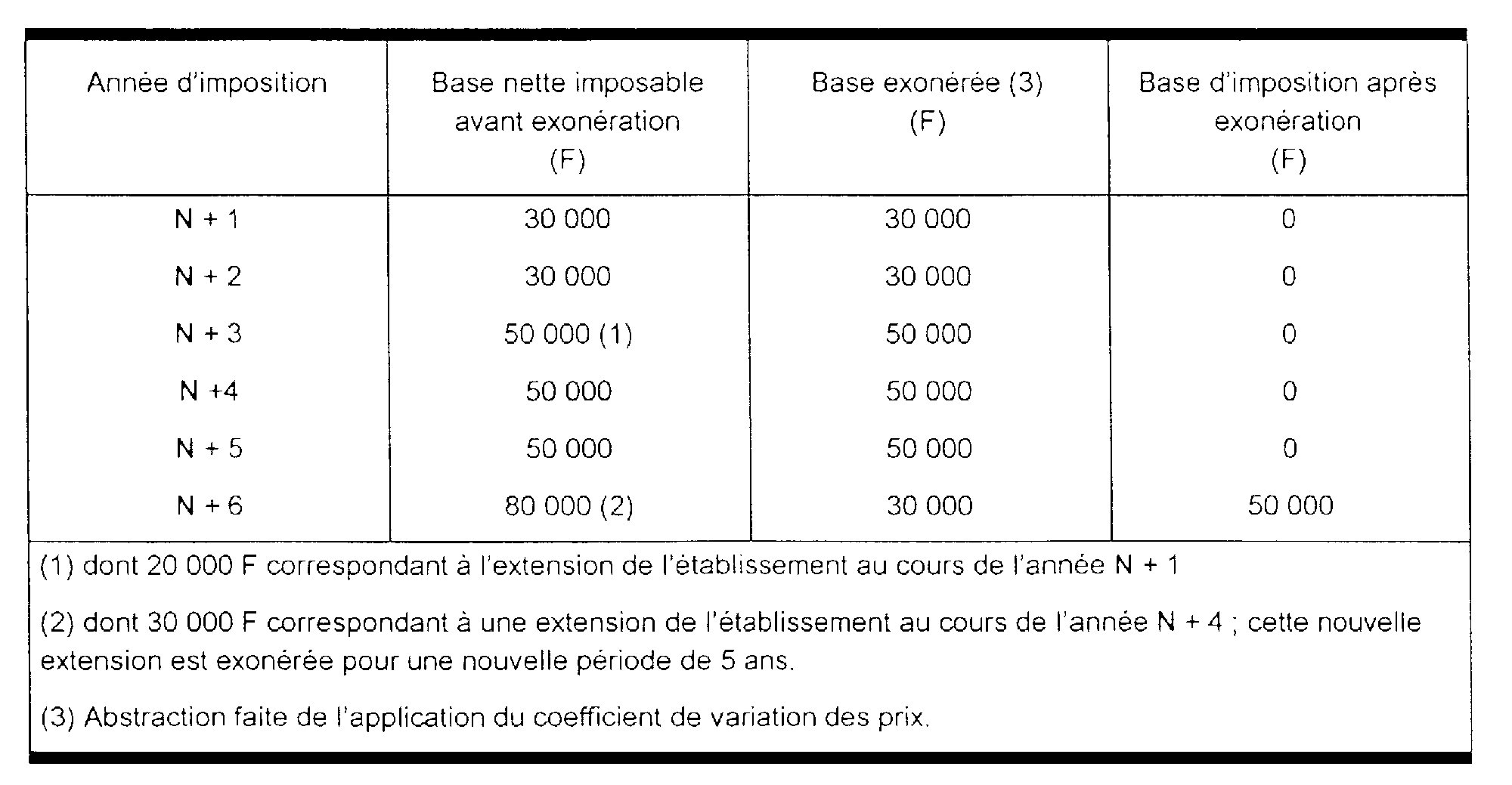

3ème hypothèse : Création d'établissement en N dans une commune C qui a pris une délibération en application de l'article 1466 A I et fixant à 30 % le pourcentage d'exonération pour une durée de 5 ans.

34.La commune C est éligible à la DSU en N + 1. L'exonération devient de droit pour toutes les opérations réalisées à compter de N + 4. La commune s'abstient de s'opposer à l'application de cette exonération.

Les extensions intervenues en N + 2 (taxables en N + 4) seront totalement exonérées pour une durée de 5 ans, c'est-à-dire jusqu'en N + 8. Les bases taxables correspondant à la création seront exonérées à concurrence de 30 % jusqu'au terme de la période initiale c'est-à-dire jusqu'en N + 5.

II. Autres exonérations de taxe professionnelle

35.L'exonération prévue à l'article 1466 A I bis du code général des impôts ne peut se cumuler avec les exonérations de taxe professionnelle prévues aux articles :

- 1464 A (exonération des établissements de spectacles, cinématographiques) ;

- 1464 B (exonération en faveur des entreprises nouvelles) ;

- 1464 D (exonération en faveur des médecins et des auxiliaires médicaux) ;

- 1465 (exonération en faveur de l'aménagement du territoire) .

Quand un établissement remplit les conditions requises pour bénéficier de l'exonération de l'article 1466 A I bis et d'une ou plusieurs des exonérations énumérées ci-dessus, le contribuable doit opter pour l'une ou l'autre de ces exonérations. Son option est irrévocable.