SOUS-SECTION 3 RÉGULARISATION EN COURS D'ANNÉE

SOUS-SECTION 3

Régularisation en cours d'année

1Les régularisations en cours d'année sont effectuées compte tenu de l'impôt établi au titre des revenus de l'année précédente. Conformément aux dispositions de l'article 1681 C du CGI, les règles de recouvrement varient selon que l'impôt est mis en recouvrement avant ou après le 31 octobre.

A. IMPÔT MIS EN RECOUVREMENT ENTRE LE 31 MAI ET LE 31 OCTOBRE

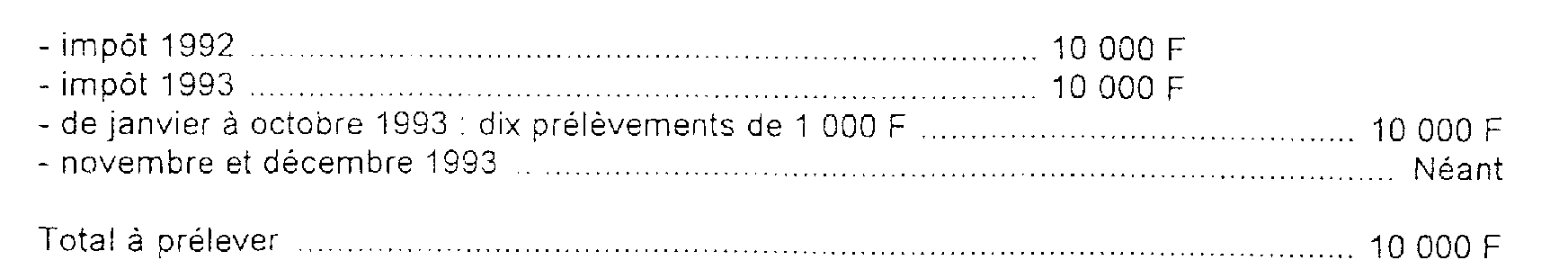

2Pour effectuer la régularisation des mensualités en cours d'année, il est tenu compte des articles de rôle mis en recouvrement au nom du contribuable, au titre des revenus de l'année précédente, jusqu'au 31 octobre de l'année des prélèvements.

I. L'impôt est supérieur à la base de référence

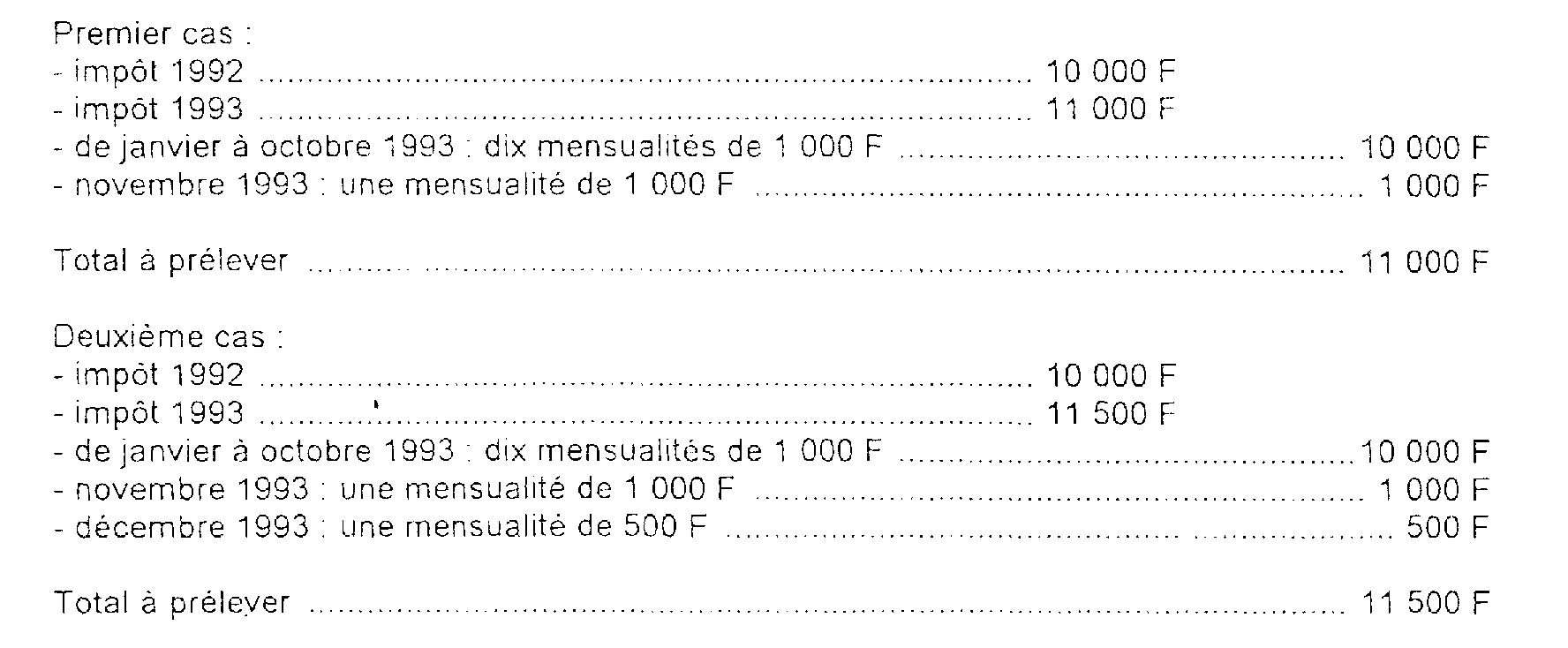

3La différence entre l'impôt mis en recouvrement et la base de calcul des dix premiers acomptes mensuels déterminés en début d'année constitue le solde de l'impôt.

Le solde fait l'objet d'une ou de deux mensualités supplémentaires :

- s'il est inférieur ou égal à l'une des dix premières mensualités, il est prélevé en novembre ;

- s'il est supérieur, il est prélevé en novembre pour un montant égal à une des dix premières mensualités et le complément est prélevé en décembre.

4Exemples :

II. L'impôt est égal à la base de référence

5Les dix premières mensualités calculées en début d'année correspondent à l'impôt de l'année courante. Les prélèvements sont donc interrompus après encaissement de la dernière mensualité échue en octobre.

6Exemple :

III. L'impôt est inférieur à la base de référence

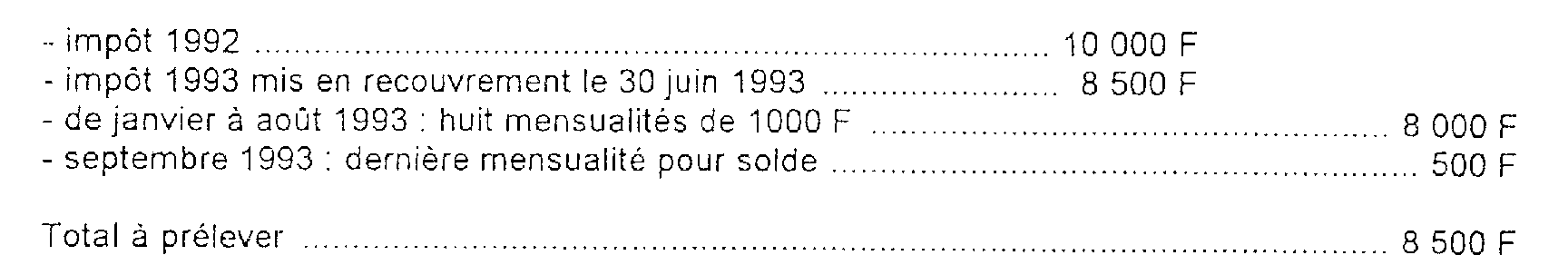

1. L'impôt est supérieur aux mensualités encaissées.

7Il est mis fin aux prélèvements dès qu'ils ont atteint le montant de l'impôt mis en recouvrement. Cette disposition conduit à déterminer la date et le montant de la dernière mensualité exigible qui peut être dès lors inférieure au dixième de l'impôt de référence.

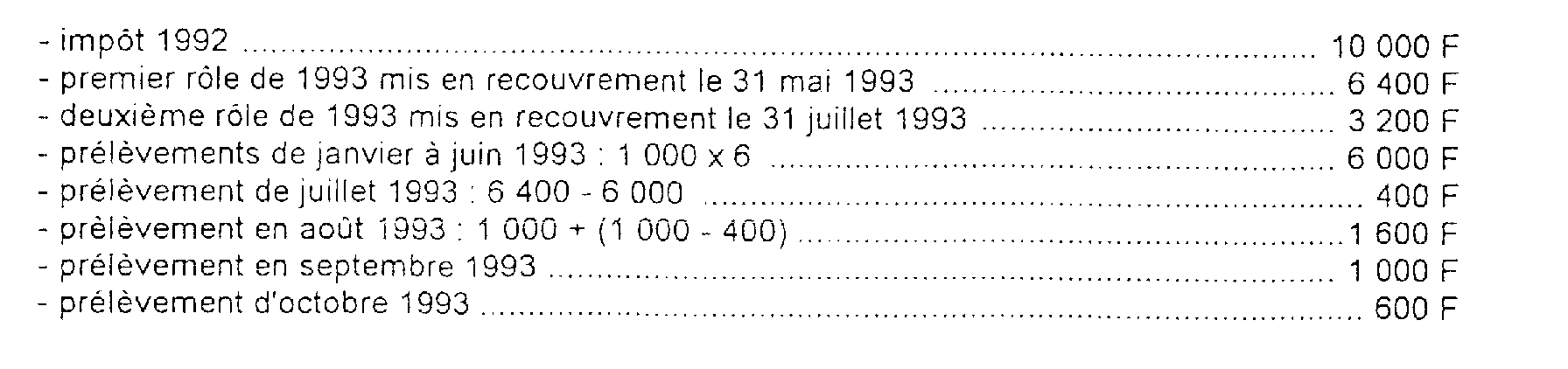

8Exemple :

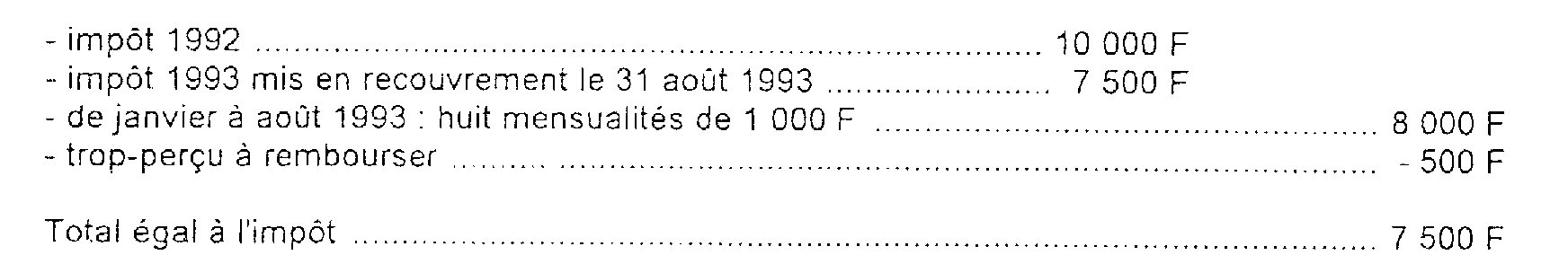

2. L'impôt est inférieur ou égal aux mensualités encaissées.

9Les prélèvements sont immédiatement interrompus.

Le trop-perçu qui apparaît éventuellement doit être remboursé d'office au contribuable dans le délai d'un mois à partir de la date de sa constatation.

10Exemple :

IV. Un deuxième article de rôle est mis en recouvrement avant le 1er novembre de l'année des prélèvements

11La situation du contribuable est réexaminée compte tenu de ce rôle.

Si les prélèvements au titre du premier article de rôle sont interrompus, le deuxième article de rôle est recouvré suivant les modalités traditionnelles.

Si les prélèvements sont en cours, un échéancier rectificatif est établi pour les prélèvements suivants.

Dans l'hypothèse où les prélèvements devaient être interrompus dans le mois de prise en charge du deuxième rôle, ils sont régularisés sur la base du montant initial au cours du mois suivant et continués jusqu'au solde du deuxième rôle.

12Exemple :

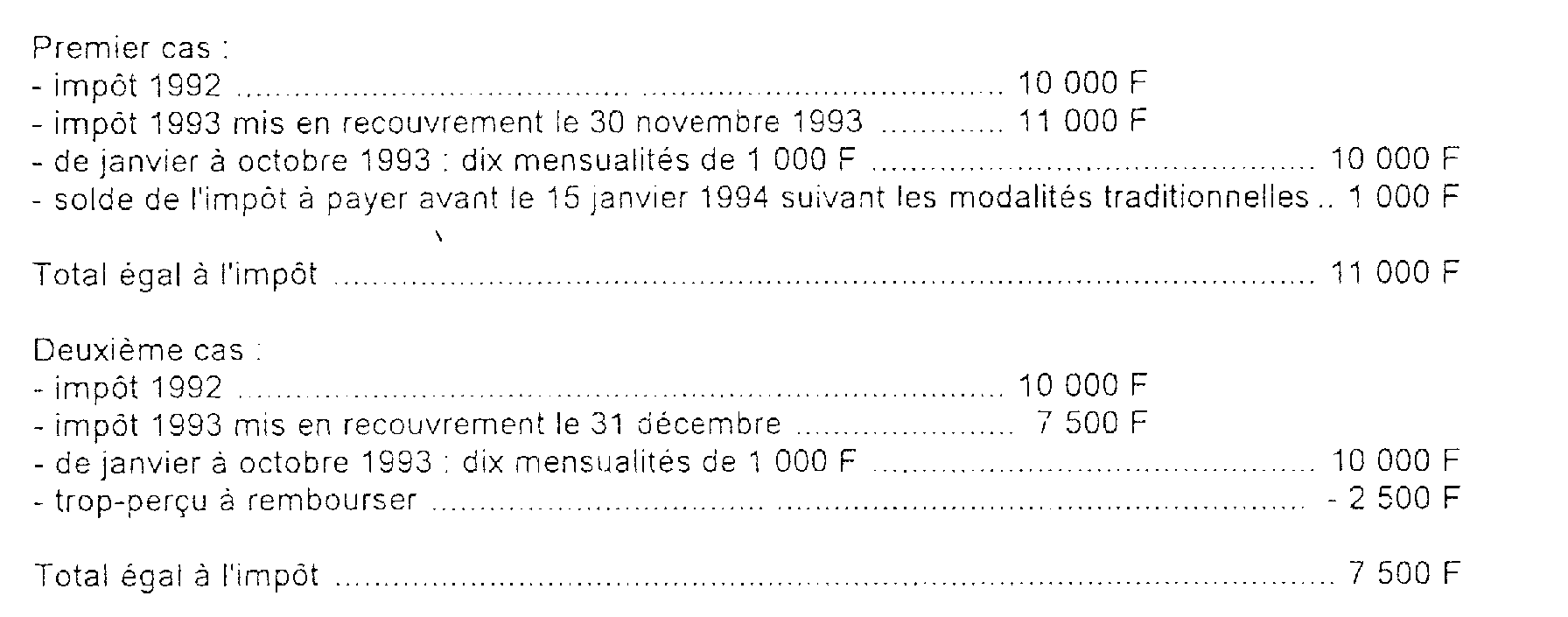

B. IMPÔT MIS EN RECOUVREMENT ENTRE LE 1ER NOVEMBRE ET LE 31 DÉCEMBRE

13Le solde de l'impôt ne fait pas l'objet de mensualités supplémentaires ; il doit être réglé par le contribuable selon les modalités de paiement traditionnelles.

Le trop-perçu éventuel doit être remboursé d'office dans les conditions précisées ci-dessus (cf. n° 9 ).

14Exemples :

C. IMPÔT INCONNU AU 31 DÉCEMBRE DE L'ANNÉE DES PRÉLÈVEMENTS

15Les prélèvements sont exécutés normalement de janvier à octobre pour le montant déterminé en début d'année. Ils sont interrompus après encaissement de la mensualité échue en octobre.

Dans ce cas, les sommes qui n'ont pas été imputées sur des rôles au 31 décembre de l'année des prélèvements font l'objet d'excédents de versement.

Les comptables sont chargés de rembourser les sommes ainsi devenues disponibles.