B.O.I. N° 133 du 31 DECEMBRE 2007

B. RATIO D'ENDETTEMENT GLOBAL DU GROUPE

95.Conformément au deuxième alinéa du III de l'article 212, le ratio d'endettement du groupe, c'est-à-dire de l'ensemble des entreprises sous contrôle exclusif au sens du II de l'article L. 223-16 du code de commerce d'une même personne morale, est déterminé à partir de la comparaison entre :

- l'ensemble des dettes des entreprises du groupe, à l'exception de celles envers des entreprises appartenant au groupe ;

- des capitaux propres minorés du coût d'acquisition des titres des entreprises contrôlées et retraités des opérations réciproques réalisées entre les entreprises appartenant au groupe.

I. Périmètre du groupe

96.Sont prises en compte, pour le calcul du ratio d'endettement du groupe, l'ensemble des entreprises françaises ou étrangères qui présentent entre elles, au sens du II de l'article L. 233-16 du code de commerce, des liens de contrôle exclusif.

Le groupe auquel il est fait référence s'entend, comme pour l'établissement des comptes consolidés en norme française, des entreprises sous contrôle exclusif d'une même société ou personne morale (« la société consolidante »), même si le mécanisme de la preuve contraire n'est pas réservé aux entreprises comprises dans un périmètre de consolidation. Il comprend la société mère « consolidante » et toutes les entreprises sous contrôle exclusif de cette société.

En application des dispositions du II de l'article L. 233-16 du code de commerce, le contrôle exclusif par une société résulte :

- soit de la détention directe ou indirecte de la majorité des droits de vote dans une autre entreprise ;

- soit de la désignation, pendant deux exercices successifs, de la majorité des membres des organes d'administration, de direction ou de surveillance d'une autre entreprise. La société consolidante est présumée avoir effectué cette désignation lorsqu'elle a disposé au cours de cette période, directement ou indirectement, d'une fraction supérieure à 40 % des droits de vote, et qu'aucun autre associé ou actionnaire ne détenait, directement ou indirectement, une fraction supérieure à la sienne ;

- soit du droit d'exercer une influence dominante sur une entreprise en vertu d'un contrat ou de clauses statutaires, lorsque le droit applicable le permet.

Le contrôle exclusif s'entend donc du contrôle de droit ou contractuel ou bien encore de fait, qu'il soit direct ou indirect. Par ailleurs, la notion de contrôle exclusif étant identique à celle utilisée pour l'établissement des comptes consolidés en normes françaises, les précisions apportées par le règlement n° 99-02 du Comité de la réglementation comptable (CRC) relatif aux comptes consolidés des sociétés commerciales et entreprises publiques sur la notion de contrôle exclusif trouveront donc à s'appliquer pour le mécanisme de preuve contraire.

1. Contrôle de droit

97.L'appréciation des droits de vote détenus indirectement par une personne morale s'opère en additionnant les pourcentages de droits de vote détenus par chaque entreprise du groupe, c'est-à-dire dont la société mère (« consolidante ») détient le contrôle exclusif, et non en multipliant les pourcentages de détention à chaque degré de filiation.

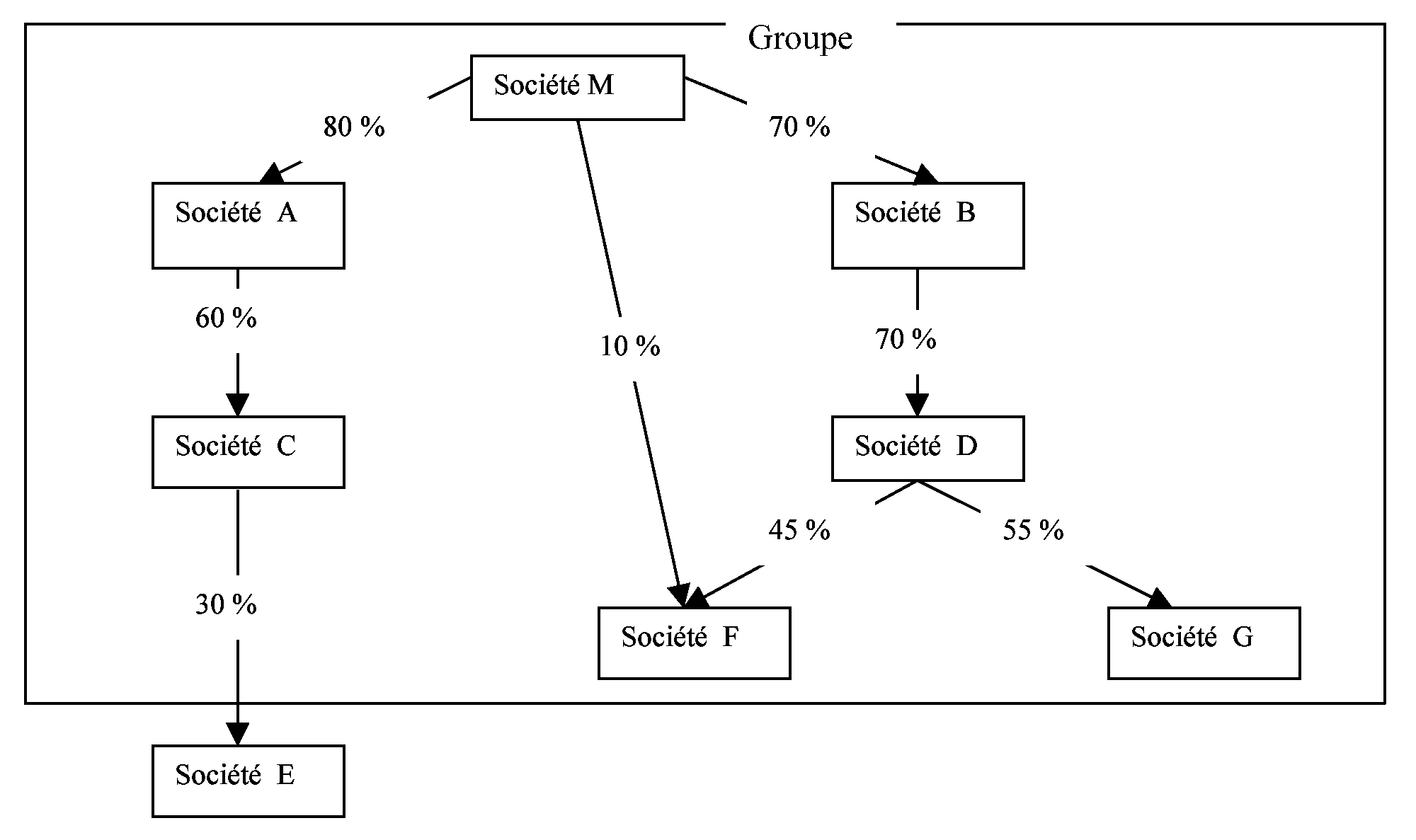

98.Exemple : Soit les sociétés M, A, B, C, D, E, F et G dont les liens de détention sont les suivants :

Le groupe, dont la société mère est M, sera formé des sociétés A et B détenues majoritairement par M, ainsi que des sociétés détenues par M indirectement : la société C (60 %), la société D (70 %), la société F (45 % + 10 %) et la société G (55 %). En revanche, la société E n'est pas comprise dans le périmètre du groupe pour l'application de la preuve contraire, cette dernière étant détenue indirectement par M à hauteur de 30 %.

2. Contrôle contractuel

99.Le contrôle contractuel d'une entreprise sur une autre est démontré si la première entreprise exerce sur la seconde une influence dominante en vertu d'un contrat ou de clauses statutaires, pour autant que le droit le permette. A cet égard, le règlement du CRC n° 99-02 susvisé précise que l'influence dominante existe si l'entreprise consolidante a la possibilité d'utiliser ou d'orienter les actifs de l'entreprise contrôlée de la même façon qu'elle contrôle ses propres actifs.

S'agissant des entités ad-hoc, c'est-à-dire des structures juridiques distinctes, créées spécifiquement pour gérer une opération ou un groupe d'opérations similaires pour le compte d'une entreprise, il convient de se référer aux précisions apportées par le règlement du CRC n° 99-02 pour déterminer si elles doivent ou non être comprises dans le périmètre du groupe (Cf. § 10052 dudit règlement).

3. Contrôle de fait

100.Il peut être présumé ou démontré.

Ainsi, une société est présumée exercer un contrôle de fait sur une autre entreprise, lorsque les deux conditions suivantes sont simultanément remplies :

- elle a disposé, pendant deux exercices successifs, directement ou indirectement, d'au moins 40 % des droits de vote ;

- aucun autre associé ou actionnaire ne détient, directement ou indirectement, une fraction supérieure à celle de l'entreprise.

Le pourcentage des droits de vote est déterminé dans les conditions précisées au n° 97 .

Lorsqu'il ne peut être présumé dans les conditions définies ci-avant, le contrôle de fait doit être démontré. Une telle preuve est apportée si l'entreprise a désigné pendant deux exercices successifs les membres des organes d'administration, de direction ou de surveillance de l'entreprise.

II. Détermination du ratio d'endettement du groupe

101.Comme pour la détermination du ratio de l'entreprise, le ratio d'endettement global du groupe correspond au rapport entre les dettes de l'ensemble des sociétés comprises dans le périmètre du groupe, à l'exception des dettes intra-groupe, et les capitaux propres cumulés de l'ensemble de ces mêmes sociétés retraités de certaines opérations intra-groupe.

En d'autres termes, le ratio d'endettement global du groupe correspond à la comparaison de l'endettement du groupe, c'est-à-dire à l'agrégation des dettes de la société « consolidante » et des différentes entreprises sous contrôle exclusif, et des capitaux propres du groupe, c'est-à-dire à la somme des capitaux propres de la société « consolidante » et des différentes entreprises sous contrôle exclusif. Toutefois, ces deux termes doivent faire l'objet de retraitements afin d'éliminer les opérations entre la société « consolidante » et les sociétés sous contrôle exclusif ou entre ces dernières.

1. Les capitaux propres du groupe

102.En application du III de l'article 212, les capitaux propres du groupe s'entendent de la somme des capitaux propres de la société « consolidante » et des sociétés sous contrôle exclusif :

- diminués du coût d'acquisition des titres des entreprises contrôlées de façon exclusive ;

- et retraités des opérations réciproques réalisées entre les entreprises appartenant au groupe.

Le premier retraitement à opérer pour déterminer les capitaux propres du groupe consiste dans chaque entreprise comprise dans le périmètre du groupe, tel que défini ci-avant, à minorer le montant des capitaux propres du coût d'acquisition des titres des entreprises sous contrôle exclusif inscrits à l'actif du bilan de l'entreprise détentrice desdits titres. Bien évidemment, ce retraitement du coût d'acquisition ayant pour objet d'éviter la double comptabilisation du fait de la consolidation, des titres et des capitaux propres, l'écart d'acquisition, qui correspond à la différence entre le coût d'acquisition des titres et l'évaluation totale des actifs et passifs identifiés à la date d'acquisition, ne doit pas être retraité.

Le second retraitement vise à éliminer les opérations réciproques réalisées entre les entreprises comprises dans le périmètre du groupe et affectant le montant des capitaux propres. Ces opérations réciproques s'entendent de l'ensemble des produits et charges entre deux entreprises sous contrôle exclusif ou entre la société « consolidante » et une société sous contrôle exclusif.

En pratique, ces opérations correspondent aux mêmes opérations que celles pratiquées pour l'établissement des comptes consolidés par intégration globale et précisées au § 261 du règlement n° 99-02 du CRC susvisé. Ainsi, le montant des capitaux propres de chaque entreprise appartenant au groupe doit être retraité :

- des profits et pertes internes : l'élimination de la totalité des profits et pertes, ainsi que des plus et moins-values réalisées entre entreprises intégrées globalement ;

- de l'impôt sur les bénéfices correspondant à l'élimination des résultats internes ;

- des dividendes intra-groupe ;

- des dotations aux comptes de provisions pour dépréciation des titres de participation constituées par l'entreprise détentrice des titres et, le cas échéant, les dotations aux provisions pour risques et charges constituées en raison de pertes subies par les entreprises contrôlées de manière exclusive.

103.Les capitaux propres du groupe sont déterminés, à la date de clôture de l'exercice au titre duquel l'entreprise est présumée sous-capitalisée au regard des trois ratios, par agrégation des éléments figurant au bilan du dernier exercice clos de l'ensemble des entreprises appartenant au groupe. Ainsi, pour les entreprises appartenant au groupe et clôturant leur exercice social à la même date que l'entreprise du groupe présumée sous-capitalisée, l'exercice de référence correspond à l'exercice au titre duquel l'entreprise du groupe est présumée sous-capitalisée.

2. L'endettement du groupe

104.L'endettement du groupe correspond à l'agrégation des dettes, telles que définies au n° 91 , de la société « consolidante » et des entreprises sous son contrôle exclusif, à l'exception des dettes envers des entreprises appartenant elles-mêmes au groupe.

Comme pour la détermination des capitaux propres du groupe, les dettes prises en compte sont celles figurant au bilan de clôture de chacune des entreprises du groupe, soit de l'exercice au titre duquel l'entreprise du groupe est considérée comme sous-capitalisée si elles clôturent leur exercice social à une même date, soit celui du dernier exercice clos à la clôture de l'exercice au titre duquel l'entreprise est considérée comme sous-capitalisée dans le cas inverse.

3. Exemple

105. Hypothèses :

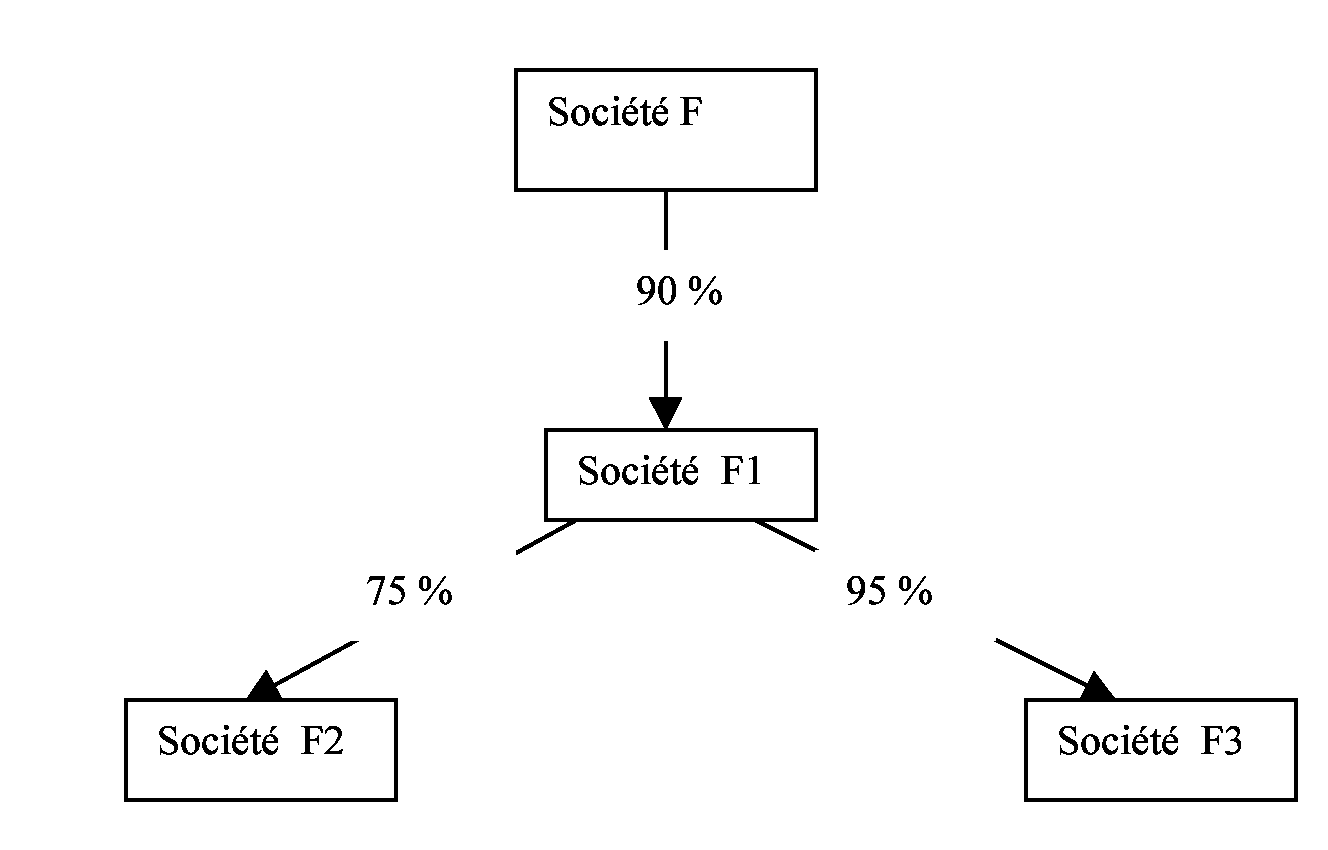

Soit un groupe F constitué des sociétés suivantes, dont F1 présumée sous-capitalisée :

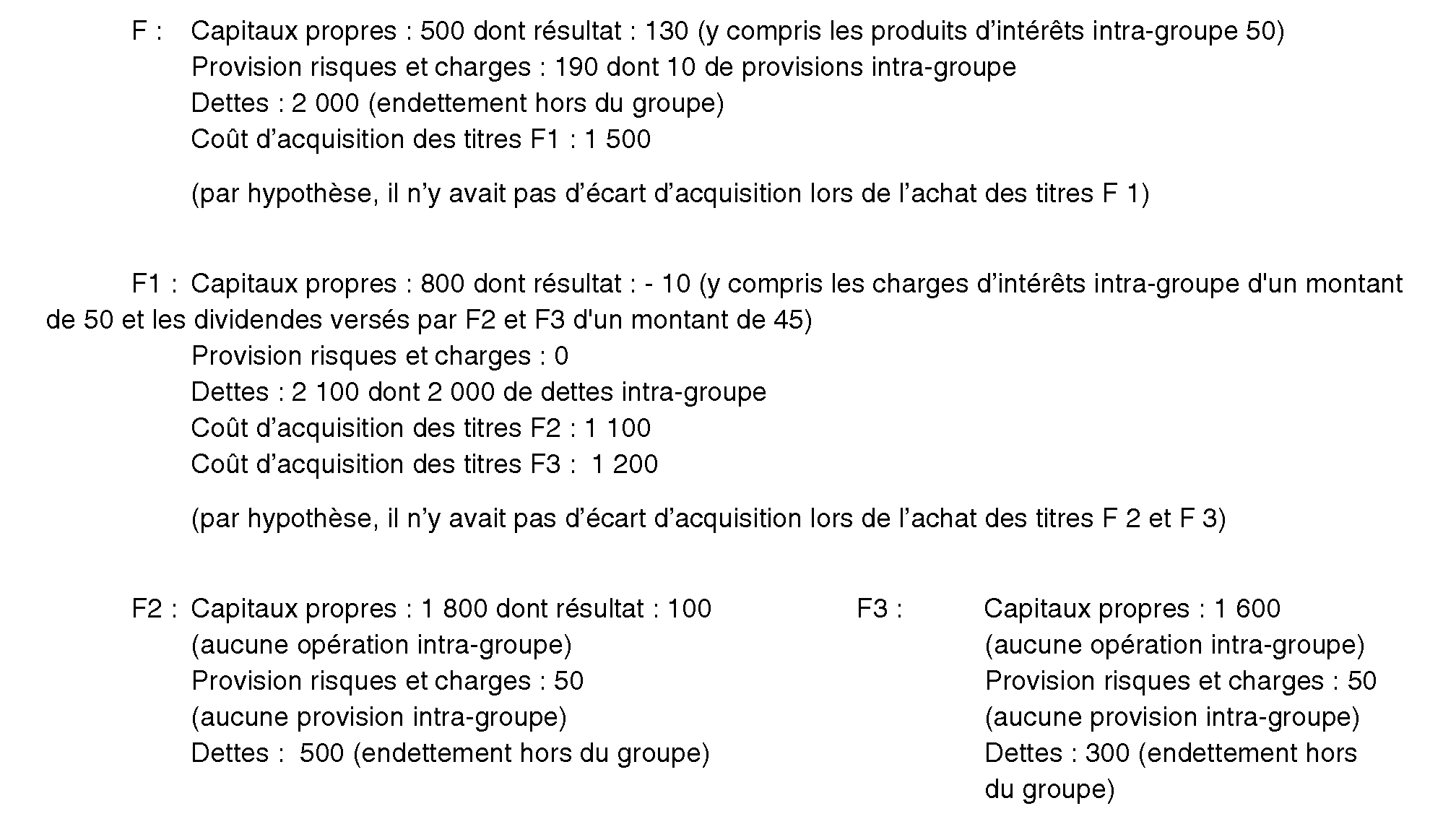

Il est supposé que les valeurs des éléments de passif de ces sociétés et la valeur des titres des sociétés du groupe détenus à l'actif sont les suivantes :

Solution :

a) Détermination des capitaux propres du groupe :

Capitaux propres des différentes sociétés du groupe : 500 + 800 + 1 800 + 1 600 = 4 700

Minorés du coût d'acquisition des titres intra-groupe (F1, F2 et F3) : 1 500 + 1 100 + 1 200 = 3 800

Retraités des opérations intra-groupe : - 50 (produits financiers F) + 10 (provisions intra-groupe F) + 50 (charges financières de F1) - 45 (dividendes de F2 et F3 perçus par F1) + 45 (augmentation des capitaux propres de F2 et F3 des dividendes versés à F1) = + 10

Le montant des capitaux propres du groupe F s'élève à 910 (4 700 - 3 800 + 10)

b) Détermination de l'endettement du groupe :

Dettes des différentes sociétés du groupe : 2 000 + 2 100 + 500 + 300 = 4 900

Minorées des dettes intra-groupe : 2 000 (dettes de F1 vis-à-vis de F)

Soit un endettement groupe de 2 900

Le ratio d'endettement du groupe est donc de 3,19 (2 900 / 910)

Remarque : à titre de simplification, le retraitement de l'impôt sur les bénéfices correspondant à l'élimination des opérations internes n'est pas opéré dans le cadre de l'exemple ci-avant.

C. COMPARAISON DES RATIOS

106.Si le ratio d'endettement de l'entreprise, déterminé conformément aux n os 90 et suivants , est inférieur ou égal à celui du groupe au sens du II de l'article L. 233-16 du code de commerce, déterminé dans les conditions définies aux n os 95 à 105 , l'entreprise, bien que présumée sous-capitalisée au regard des critères prévus au II de l'article 212 ne sera pas considérée comme sous-capitalisée en définitive.

Dans le cas contraire, et quelle que soit l'ampleur du dépassement, l'entreprise sera considérée comme sous-capitalisée.

Dans l'hypothèse où le ratio d'endettement global de l'entreprise serait négatif parce que les capitaux propres sont négatifs, l'entreprise sera considérée comme sous-capitalisée.

107.Exemple (reprise des données de l'exemple n° 105 )

Le ratio d'endettement de la société F1 est de 2,625 (2 100/ 800) étant inférieur au ratio d'endettement du groupe F (3,19), la société F1 ne sera pas considérée comme sous-capitalisée.

Sous-section 2 :

Modalités pratiques d'application de la preuve contraire

108.L'application de la preuve contraire suppose que la société considérée comme sous-capitalisée au regard des trois ratios définis au 1 du II de l'article 212 justifie que le ratio d'endettement du groupe, auquel elle appartient, calculé dans les conditions précisées ci-avant, est d'un montant supérieur à son propre ratio d'endettement. A cette fin, cette société doit être à même d'apporter à l'administration tous les éléments et documents afférents aux différentes sociétés du groupe permettant de justifier le montant du ratio d'endettement global du groupe.

Il sera admis, par simplification, que le ratio d'endettement global du groupe soit calculé, sous réserve des précisions ci-après, à partir des données publiées conformément aux obligations d'établissement des comptes consolidés en vigueur.

A. GROUPES ÉTABLISSANT EXCLUSIVEMENT LEURS COMPTES CONSOLIDÉS EN APPLICATION DES NORMES FRANÇAISES

109.Lorsqu'une entreprise appartient à un groupe qui publie exclusivement des comptes consolidés en application des normes françaises (issues du code de commerce articles L. 233-16 à L. 233-27, complétées du décret du 23 mars 1967 et du règlement du Comité de la Réglementation Comptable n° 99-02 modifié), le ratio d'endettement global du groupe auquel elle appartient pourra être déterminé à partir des données publiées des comptes consolidés comprenant les entreprises consolidées par intégration globale, mais également les entreprises consolidées par intégration proportionnelle ou par mise en équivalence.

110.Pour les entreprises souhaitant se placer sous cette mesure de simplification, le ratio d'endettement global du groupe doit être déterminé à partir des données du bilan consolidé par le rapport entre :

- les dettes consolidées à l'exclusion des provisions, des impôts différés passifs, ainsi que des dettes de location financement si le groupe a opté en application du § 300 du règlement du CRC n° 99-02 déjà cité (méthode préférentielle) pour l'inscription des biens pris en location à son bilan ;

- et les capitaux propres consolidés, y compris les intérêts minoritaires, majorés des titres d'autocontrôle, s'ils sont venus minorer les capitaux propres. Les capitaux propres consolidés devront en outre être corrigés des variations en plus ou en moins liées au retraitement des impôts différés actifs et passifs. En revanche, l'impact sur ces capitaux propres du retraitement des dettes de location financement sera tenu pour nul, la majoration du montant des capitaux propres des loyers de location financement du fait de ce retraitement étant considérée par simplification comme équivalente à la minoration de ces mêmes capitaux propres du montant des charges, notamment d'amortissement, qui auraient été déduites si le bien avait été inscrit dans le patrimoine de l'entreprise locataire.

Pour le calcul de ce rapport, il convient de ventiler les éléments figurant au passif du bilan en autres fonds propres consolidés entre les dettes et les capitaux propres suivant que les caractéristiques des instruments financiers concernés permettent de conclure à la déductibilité ou non des intérêts dus dans les conditions de droit commun et, donc, à les assimiler sur le plan fiscal à des dettes ou non (cf. n os 8 et 9 ). Par exemple, les titres participatifs ou les obligations remboursables en actions doivent être considérés comme des dettes. Toutefois, par simplification, l'entreprise pourra affecter pour le seul calcul du ratio d'endettement global du groupe la totalité du poste « autres fonds propres » en capitaux propres.

Le ratio d'endettement groupe ainsi déterminé sera comparé au ratio d'endettement global de l'entreprise tel qu'il résulte de l'application des règles prévues aux n os 90 à 94 .

L'application de cette mesure de simplification suppose que les entreprises concernées présentent à toute requête de l'administration les données des comptes consolidées publiées ayant servi à calculer le ratio d'endettement global du groupe, ainsi que tous les documents justifiant des retraitements des données comptables de l'entreprise pour la détermination de son propre ratio d'endettement, en particulier ses capitaux propres.