TITRE 2 DÉTERMINATION DU REVENU NET

Détermination du revenu imposable

Art. 38 septdecies. - Les dispositions du 1° bis de l'article 83 et du dernier alinéa du 6 de l'article 158 du code général des impôts. qui déterminent le régime fiscal applicable, en matière d'impôt sur le revenu, aux cotisations afférentes au régime de retraite complémentaire institué par la caisse nationale de prévoyance de la fonction publique et aux arrérages versés par cet organisme, sont étendues au régime de retraite complémentaire institué par le comité de gestion des oeuvres sociales des établissements publics d'hospitalisation, de soins, de cure et de prévention relevant du ministère des affaires sociales.

À compter de l'imposition des revenus de 1989, elles sont également étendues aux cotisations et aux arrérages versés dans le cadre du régime de retraite complémentaire institué par l'Union nationale des mutuelles retraite des instituteurs et des fonctionnaires de l'éducation nationale et de la fonction publique. Toutefois, les arrérages qui correspondent aux cotisations versées à ce régime avant le 1er janvier 1989 demeurent soumis au régime fiscal des rentes viagères constituées à titre onéreux défini au 6 de l'article 158 du code général des impôts.

Déduction des intérêts d'emprunts obligations des contribuables et des intermédiaires

Art. 38 septdecies A. - Le contribuable qui, dans les conditions prévues aux 2° quater et 2° quinquies de l'article 83 et au I de l'article 83 bis du code général des impôts, déduit d'un salaire les intérêts d'un emprunt contracté pour souscrire au capital d'une société nouvelle ou d'une société coopérative ouvrière de production ou pour acquérir des actions ou des parts d'une société en vue de sa reprise doit fournir les mêmes renseignements que ceux prévus au troisième alinéa de l'article 43.

Art. 38 septdecies B. - Pour chaque souscription au capital d'une société, le contribuable doit joindre à la déclaration des revenus de l'année au cours de laquelle la souscription a eu lieu une attestation établie par la société créée précisant qu'elle est assujettie à l'impôt sur les sociétés dans les conditions de droit commun et mentionnant :

a. La raison sociale et le siège de cette société ;

b. La date de sa création ;

c. La date et le montant de la souscription ;

d. La désignation de l'intermédiaire agréé chez lequel les titres souscrits sont déposés ou inscrits en compte.

Art. 38 septdecies C. - Pour chaque acquisition de titres à la suite d'options, une attestation délivrée par la personne ayant consenti l'option ou la promesse de vente est jointe à la déclaration des revenus de l'année au cours de laquelle la levée de l'option a eu lieu et mentionne :

a. La raison sociale et le siège de la société dont les titres ont été acquis ;

b. Le nombre de titres acquis ;

c. La date d'acquisition et le prix payé par le salarié.

Art. 38 septdecies D. Les intermédiaires agréés mentionnés au 2° quater de l'article 83 du code général des impôts sont :

a. la Banque de France ;

b. la Caisse des dépôts et consignations ;

c. les établissements de crédit ;

d. les prestataires de services d'investissement ;

e. les établissements visés au troisième alinéa du 2 de l'article 18 de la loi n° 84-46 du 24 janvier 1984 relative à l'activité et au contrôle des établissements de crédit [À compter du 1er janvier 1998, le troisième alinéa du 2 de l'article 18 de la loi n 84-46 du 24 janvier 1984 est abrogé (loi n 96-597 du 2 juillet 1996, article 20)] ;

f. les sociétés par actions ou à responsabilité limitée et les sociétés coopératives ouvrières de production pour les actions ou parts souscrites ou reçues en rémunération de l'apport de valeurs acquises à la suite d'options.

Art. 38 septdecies E. - Lorsque les titres souscrits ou reçus en rémunération de l'apport de valeurs acquises à la suite d'options sont cédés ou convertis sous la forme au porteur, l'intermédiaire agréé notifie à la direction des services fiscaux du lieu de l'établissement la date de l'opération et le nombre de titres concernés avant le 16 février de l'année suivant celle au cours de laquelle a eu lieu la cession ou la conversion.

Rachat d'une entreprise par ses salariés

1° Dispositions applicables aux emprunts contractés entre le 15 avril 1987 et le 31 décembre 1991.

Art. 38 septdecies F. - En cas de souscription à une augmentation du capital d'une société mentionnée au premier alinéa du I de l'article 220 quater A du code général des impôts, effectuée au cours de l'année de sa création, le bénéfice de la déduction prévue au II de l'article 83 bis du même code est subordonné à la réduction des emprunts mentionnés au deuxième alinéa du même article 220 quater A dans un délai de deux mois à compter de cette augmentation de capital.

Art. 38 septdecies G. - Le contribuable qui, dans les conditions prévues au II et III de l'article 83 bis du code général des impôts, déduit du salaire brut versé par la société rachetée les intérêts d'un emprunt contracté pour souscrire au capital de la société nouvelle constituée exclusivement pour le rachat doit joindre à la déclaration des revenus de l'année au titre de laquelle il effectue la première déduction de ces intérêts une copie du contrat de prêt et le tableau des échéances de celui-ci.

Il doit joindre également à la déclaration des revenus de l'année au cours de laquelle la souscription au capital de la société nouvelle a eu lieu une attestation établie par cette société précisant qu'elle est soumise à l'impôt sur les sociétés dans les conditions de droit commun et mentionnant :

a. la raison sociale et le siège de cette société ;

b. la date de sa création ;

c. la date, le montant et la nature de la souscription ;

d. la désignation de l'intermédiaire agréé chez lequel les titres souscrits sont déposés ou inscrits en compte.

En cas d'acquisition d'actions en exécution des options mentionnées au III du même article 83 bis, le contribuable doit joindre à la déclaration des revenus de l'année au cours de laquelle la levée de l'option a eu lieu une attestation délivrée par la société qui a consenti l'option. Cette attestation mentionne :

a. la raison sociale et le siège de la société dont les titres ont été acquis ;

b. la date à laquelle l'option a été consentie ;

c. le nombre de titres acquis ;

d. la date d'acquisition et le prix payé par le salarié.

Les intermédiaires agréés mentionnés ci-dessus sont :

a. 1° la Banque de France ;

2° la Caisse des dépôts et consignations ;

3° les établissements de crédit ;

4° les prestataires de services d'investissement ;

5° les établissements visés au troisième alinéa du 2 de l'article 18 de la loi n° 84-46 du 24 janvier 1984 relative à l'activité et au contrôle des établissements de crédit [À compter du 1er janvier 1998, le troisième alinéa du 2 de l'article 18 de la loi n° 84-46 du 24 janvier 1984 est abrogé (loi n 96-597 du 2 juillet 1996, article. 20)] ;

b. 1° les entreprises gérant des valeurs acquises dans le cadre de la législation sur les plans d'épargne d'entreprise ou de l'actionnariat des salariés ;

2° les sociétés dont les actions ne sont pas cotées ou ne sont pas assimilées à des actions cotées pour la souscription de celles-ci ;

3° les sociétés à responsabilité limitée pour la souscription de leurs parts ;

4° les gestionnaires ou dépositaires de fonds communs de placement pour la souscription des parts du fonds ;

5° les sociétés commerciales pour la souscription des actions reçues en dépôt en application des articles 95 et 130 modifiés de la loi n° 66-537 du 24 juillet 1966 sur les sociétés commerciales ;

6° les coopératives artisanales et leurs unions, les coopératives d'entreprises de transports, les coopératives artisanales de transport fluvial ainsi que les coopératives maritimes et leurs unions, visées aux titres I et II et au chapitre ler du titre III de la loi n° 83-657 du 20 juillet 1983 relative au développement de certaines activités d'économie sociale, lorsque ces sociétés fonctionnent conformément aux dispositions de la loi précitée, pour la souscription ou la cession de leurs parts ou actions ;

7° les sociétés coopératives agricoles et leurs unions régies par les articles L. 521-1 à L. 526-2 du code rural pour la souscription ou la cession de leurs parts ou actions ;

8° les caisses locales de crédit agricole mutuel ainsi que les caisses de crédit mutuel agricole et rural régies par le titre ler du livre V du code rural, pour la souscription ou la cession de leurs parts.

2° Dispositions applicables aux sociétés nouvelles créées à compter du 1er janvier 1992 et jusqu'au 31 décembre 1996 et aux souscriptions libérées au plus tard le 31 décembre 1999.

Art. 38 septdecies H. - 1. Le contribuable qui demande à bénéficier des dispositions du I de l'article 83 ter du code général des impôts doit joindre à sa déclaration de revenus déposée au titre de l'année de souscription et au titre de chacune des années où l'avantage fiscal est demandé une attestation établie conformément au modèle défini en annexe à l'article premier du décret n° 92-816 du 17 août 1992. L'attestation est délivrée par la société nouvelle au capital de laquelle il a souscrit, au plus tard le 15 février de l'année de déclaration.

Cette société adresse, dans les mêmes délais, un duplicata de l'attestation à la direction des services fiscaux du lieu de dépôt de sa déclaration de résultats.

2. Le contribuable joint en outre à l'attestation mentionnée au 1 un document délivré par l'organisme prêteur indiquant le montant, la date et la durée de l'emprunt contracté pour financer sa souscription ainsi que le montant des intérêts payés au cours de l'année civile en cause.

Art. 38 septdecies I. - 1. Les titres de la société nouvelle détenus par les salariés sont isolés dans des comptes spéciaux que cette société ouvre au nom de chacun d'eux. Elle tient ces comptes individuels jusqu'à l'expiration de la cinquième année qui suit celle au cours de laquelle est intervenue la souscription, même lorsque les titres sont apportés à une société civile ou un fonds commun de placement d'entreprise prévus au 2 du I de l'article 83 ter du code général des impôts. Dans ce cas, la société nouvelle inscrit au compte la répartition des droits de chaque salarié dans la société civile ou dans le fonds précités.

2. Lorsque tout ou partie des titres de la société nouvelle dont la souscription a ouvert droit à l'avantage mentionné au I de l'article 83 ter du code général des impôts sont cédés avant le 31 décembre de la cinquième année suivant celle au cours de laquelle est intervenue la souscription, la société sert l'attestation mentionnée au 1 de l'article 38 septdecies H et remplit la partie prévue en cas de cession des titres. Elle adresse l'ensemble du document au souscripteur et à la direction des services fiscaux du lieu du domicile de celui-ci, au plus tard le 15 février de l'année suivant celle de la cession.

Lorsque le salarié se trouve dans un des cas de dispense de reprise mentionnés au IV de l'article 83 ter du code général des impôts, la déclaration des revenus est accompagnée d'une note précisant sa situation.

3. Lorsque les titres de la société nouvelle sont apportés à une société civile ou à un fonds commun de placement d'entreprise mentionné à l'article 21 modifié de la loi n° 88-1201 du 23 décembre 1988 relative aux organismes de placement collectif en valeurs mobilières, la société nouvelle est tenue aux obligations du 2 en cas de cession par un salarié de tout ou partie de ses parts dans la société civile ou dans le fonds commun de placement d'entreprise. Il en est de même en cas de cession des titres de la société nouvelle par la société civile ou par le fonds commun de placement.

Art. 38 septdecies J. - Lorsque l'une des conditions prévues au III de l'article 83 ter du code général des impôts n'est plus satisfaite, la société nouvelle en informe chacun des souscripteurs intéressés. En outre, elle informe la direction des services fiscaux du lieu de dépôt de sa déclaration de résultats de la nature de la condition qui cesse d'être remplie et de la date à partir de laquelle l'événement est intervenu.

ANNEXE IV

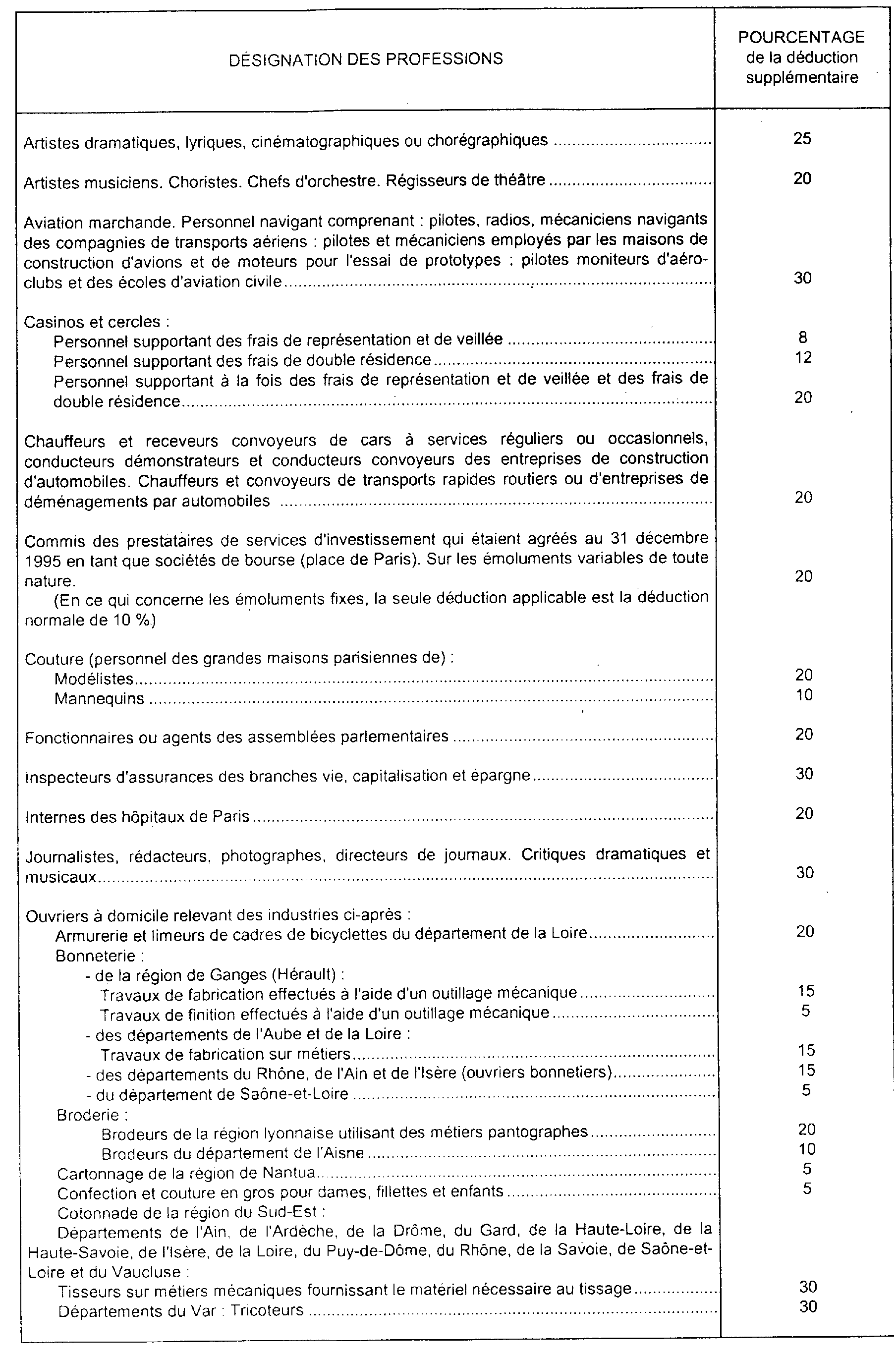

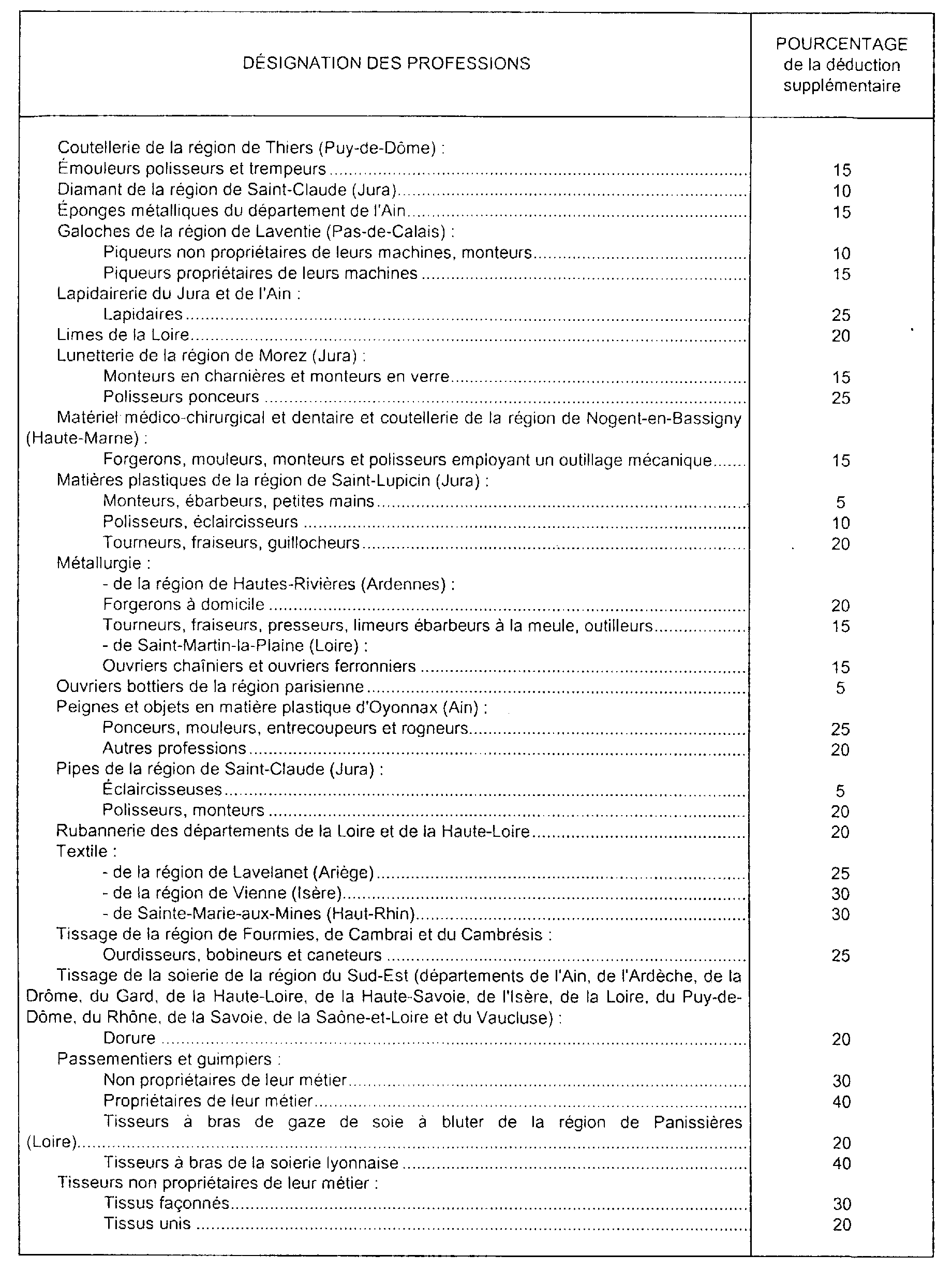

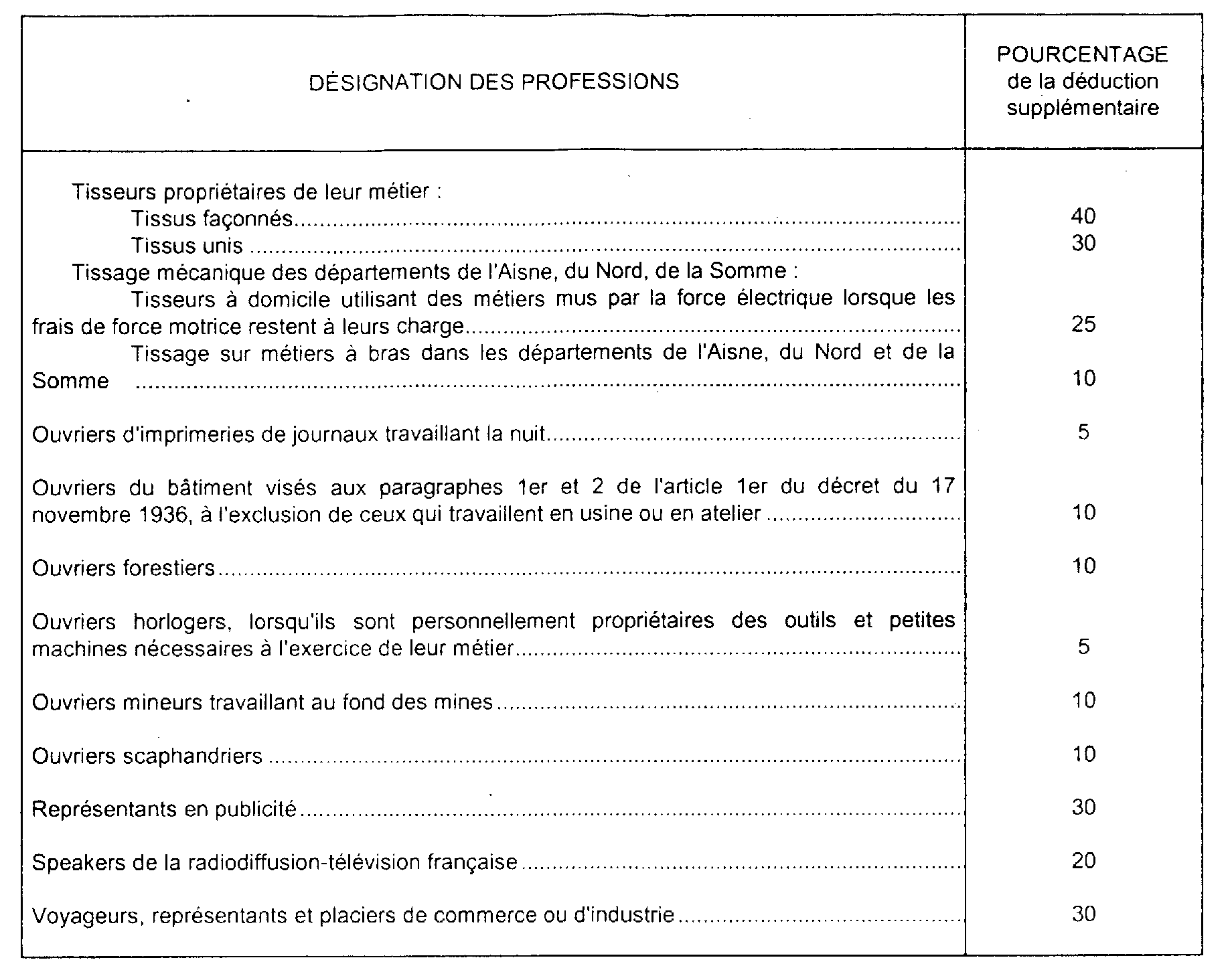

Art. 5. - Pour la détermination des traitements et salaires à retenir pour le calcul de l'impôt sur le revenu, les contribuables exerçant les professions désignées dans le tableau ci-après ont droit à une déduction supplémentaire pour frais professionnels calculée d'après les taux indiqués audit tableau.

Art. 5 A. - Les directeurs de journaux pouvant prétendre à une déduction supplémentaire pour frais professionnels doivent s'entendre, exclusivement, des directeurs des publications répondant aux conditions posées par l'article 72 de l'annexe III au code général des impôts.

CODE DU DOMAINE DE L'ÉTAT

Article A. 92

L'abattement prévu au 3e alinéa de l'article R 100 est fixé à une quote-part de la valeur locative.

Cette quote-part est égale à la somme de trois pourcentages déterminés. dans chaque cas particulier par le service des domaines de la manière suivante :

1° Pourcentage tenant compte de l'obligation faite aux fonctionnaires de loger dans les locaux concédés : 5 % de la valeur locative.

Ce chiffre peut être porté à 10 % lorsque l'agent est tenu d'assurer, en dehors des heures normales de service, des fonctions qui ne comportent aucune rémunération supplémentaire.

Une majoration de 3 % est susceptible d'être ajoutée aux pourcentages précédents lorsque l'immeuble dans lequel se trouvent les locaux concédés est particulièrement éloigné du centre de la localité ;

2° Pourcentage tenant compte de la précarité même de l'occupation : 15 % de la valeur locative ;

3° Pourcentage tenant compte des charges anormales que la concession de logement ferait supporter à son bénéficiaire eu égard à sa situation personnelle : 0 à 18 % de la valeur locative.

Ce troisième pourcentage est toujours nul lorsque le nombre de pièces principales du logement concédé est inférieur à quatre.

Au-delà de ce chiffre et pour les locaux comportant un nombre de pièces principales supérieur à celui des personnes qui y ont effectivement leur résidence principale, augmenté d'une unité pour chacune des deux premières personnes, le pourcentage est égal à 5 % par pièce excédentaire sans pouvoir dépasser 18 % au total.

Ne sont pas considérées comme pièces principales, au sens des précédentes dispositions, les pièces effectivement utilisées pour l'exercice de la fonction (cabinet de travail notamment), ainsi que les cuisine, cabinet de toilette, salle de bains, antichambre, etc., et, d'une manière générale, toutes pièces qui ne sont pas regardées comme habitables au sens des dispositions du règlement sanitaire.