B.O.I. N° 28 du 12 FEVRIER 2004

Annexe 1 : Article 19 de la loi de finances rectificative pour 2002 (loi n° 2002-1576 du 30 décembre 2002)

NOR : ECOX0200157L

Article 19

Le code général des impôts est ainsi modifié :

I. - Il est inséré un article 209-0 B ainsi rédigé :

« Art. 209-0 B. - I. - Les entreprises dont le chiffre d'affaires provient pour 75 % au moins de l'exploitation de navires armés au commerce peuvent, sur option, être soumises au régime défini au présent article pour la détermination des bénéfices imposables provenant de l'exploitation de ces navires.

« Sont éligibles à ce régime les navires armés au commerce :

« a. Qui ont une jauge brute égale ou supérieure à 50 unités du système de jaugeage universel (UMS) ;

« b. Qui, soit sont possédés en pleine propriété ou en copropriété à l'exception de ceux donnés en affrètement coque nue à des sociétés qui ne sont pas liées directement ou indirectement au sens du 12 de l'article 39 ou à des sociétés liées n'ayant pas elles-mêmes opté pour le présent régime, soit sont affrétés coque nue ou à temps ;

« c. Qui sont affectés au transport de personnes ou de biens, au remorquage en haute mer, au sauvetage ou à d'autres activités d'assistance maritime, à des opérations de transport en relation avec l'exercice de toutes autres activités nécessairement fournies en mer ;

« d. Dont la gestion stratégique et commerciale est assurée à partir de la France ;

« e. Et qui n'ont pas été acquis, pendant la période d'application du présent régime, auprès de sociétés liées directement ou indirectement au sens du 12 de l'article 39 n'ayant pas opté elles-mêmes pour ce régime.

« Les navires affrétés à temps qui ne battent pas pavillon d'un des Etats membres de la Communauté européenne ne peuvent pas bénéficier du présent régime s'ils représentent plus de 75 % du tonnage net de la flotte exploitée par l'entreprise.

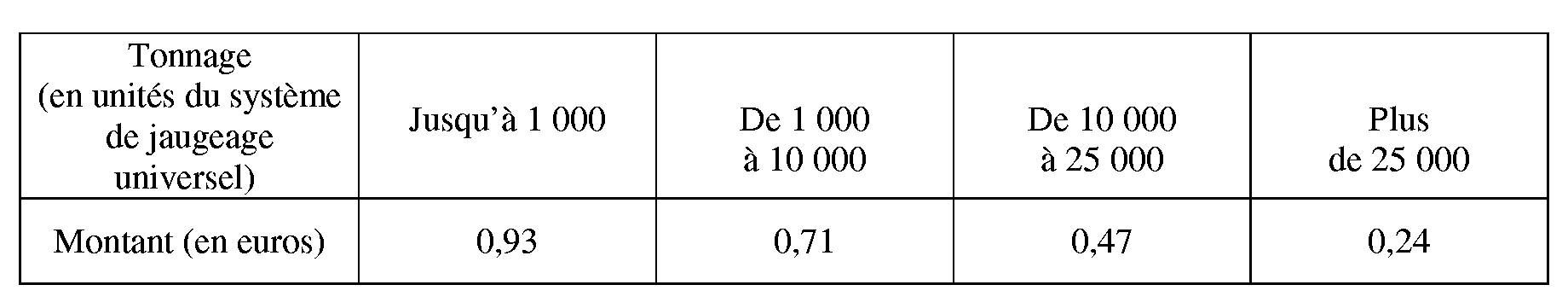

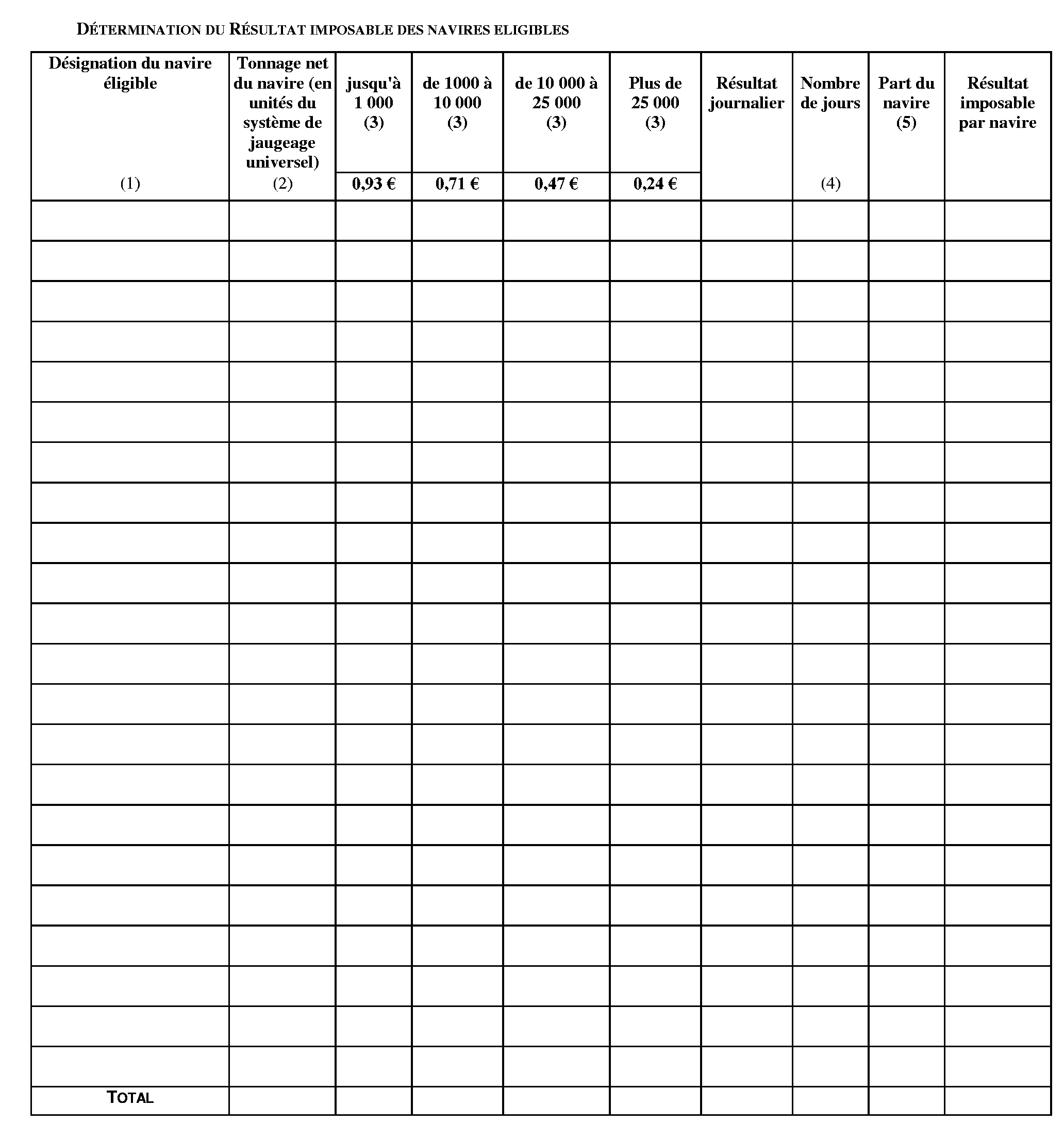

« II. - Le résultat imposable provenant des opérations directement liées à l'exploitation des navires éligibles est déterminé par application à chacun de ces navires, par jour et par tranche de jauge nette de 100 unités du système de jaugeage universel (UMS), du barème suivant :

« Pour l'application de l'alinéa précédent, la jauge nette de chaque navire est arrondie à la centaine supérieure.

« Le barème s'applique également pendant les périodes d'indisponibilité des navires.

« Le résultat imposable résultant de l'application de ce barème est majoré du montant :

« a. Des abandons de créance, subventions et libéralités accordés par des sociétés liées directement ou indirectement au sens du 12 de l'article 39 n'ayant pas elles-mêmes opté pour le présent régime ;

« b. Des résultats de participations dans des organismes mentionnés aux articles 8, 8 quater, 239 quater, 239 quater B et 239 quater C à l'exception des résultats de copropriétés de navires soumis au présent régime ;

« c. Des plus ou moins-values provenant de la cession ou de la réévaluation des navires éligibles et des éléments de l'actif immobilisé affectés à leur exploitation ;

« d. Des réintégrations prévues au d du 3 de l'article 210 A ;

« e. D'un intérêt calculé au taux mentionné au 3° du 1 de l'article 39 sur la part des capitaux propres qui excède deux fois le montant des dettes de l'entreprise majoré du montant des redevances de crédit-bail restant à payer à la clôture de l'exercice et du prix d'achat résiduel des biens pris en crédit-bail.

« Les plus et moins-values mentionnées au c sont déterminées conformément aux dispositions de l'article 39 duodecies. Pour l'application de ces dispositions, le résultat imposable résultant de l'application du barème est réputé tenir compte des amortissements pratiqués par l'entreprise.

« Le bénéfice tiré des opérations qui ne sont pas directement liées à l'exploitation de navires éligibles est déterminé dans les conditions de droit commun. Pour la détermination de ce bénéfice, les charges d'intérêts sont imputées à proportion de la valeur comptable brute des éléments d'actif concourant à la réalisation de ces opérations par rapport à la valeur comptable brute de l'ensemble des éléments d'actif.

« III. - L'option prévue au I doit être exercée au plus tard au titre d'un exercice clos ou d'une période d'imposition arrêtée avant le 1er janvier 2005. Pour les entreprises qui deviennent éligibles, pour la première fois, au présent régime au titre d'un exercice clos à compter du 1er janvier 2004, l'option peut être exercée au plus tard au titre de l'exercice suivant.

« Pour les sociétés qui sont membres d'un groupe mentionné à l'article 223 A, cette option n'est ou ne demeure valable que si elle est exercée par l'ensemble des sociétés membres du groupe susceptibles de bénéficier du régime défini par le présent article. Une société qui n'a pas opté dans les conditions prévues au premier alinéa peut, lorsqu'elle devient membre d'un groupe mentionné à l'article 223 A dont les sociétés membres ont exercé cette option, opter au titre de l'exercice d'entrée dans le groupe.

« L'option est formulée pour une période irrévocable de dix années et est renouvelable au terme de cette période.

« IV. - Les dispositions du présent article cessent de s'appliquer à compter de l'exercice ou de la période d'imposition au titre duquel survient l'un des événements suivants :

« a. La société ne possède ou n'affrète plus aucun navire éligible ;

« b. La société ne remplit plus la condition de pourcentage minimum de chiffre d'affaires provenant de l'exploitation de navires armés au commerce mentionnée au I ;

« c. La société ayant opté pour le présent régime devient membre d'un groupe mentionné à l'article 223 A dont les sociétés membres susceptibles de bénéficier du présent régime n'ont pas exercé cette option ;

« d. Une des sociétés membre d'un groupe mentionné à l'article 223 A susceptible de bénéficier du présent régime n'a pas exercé l'option prévue au III.

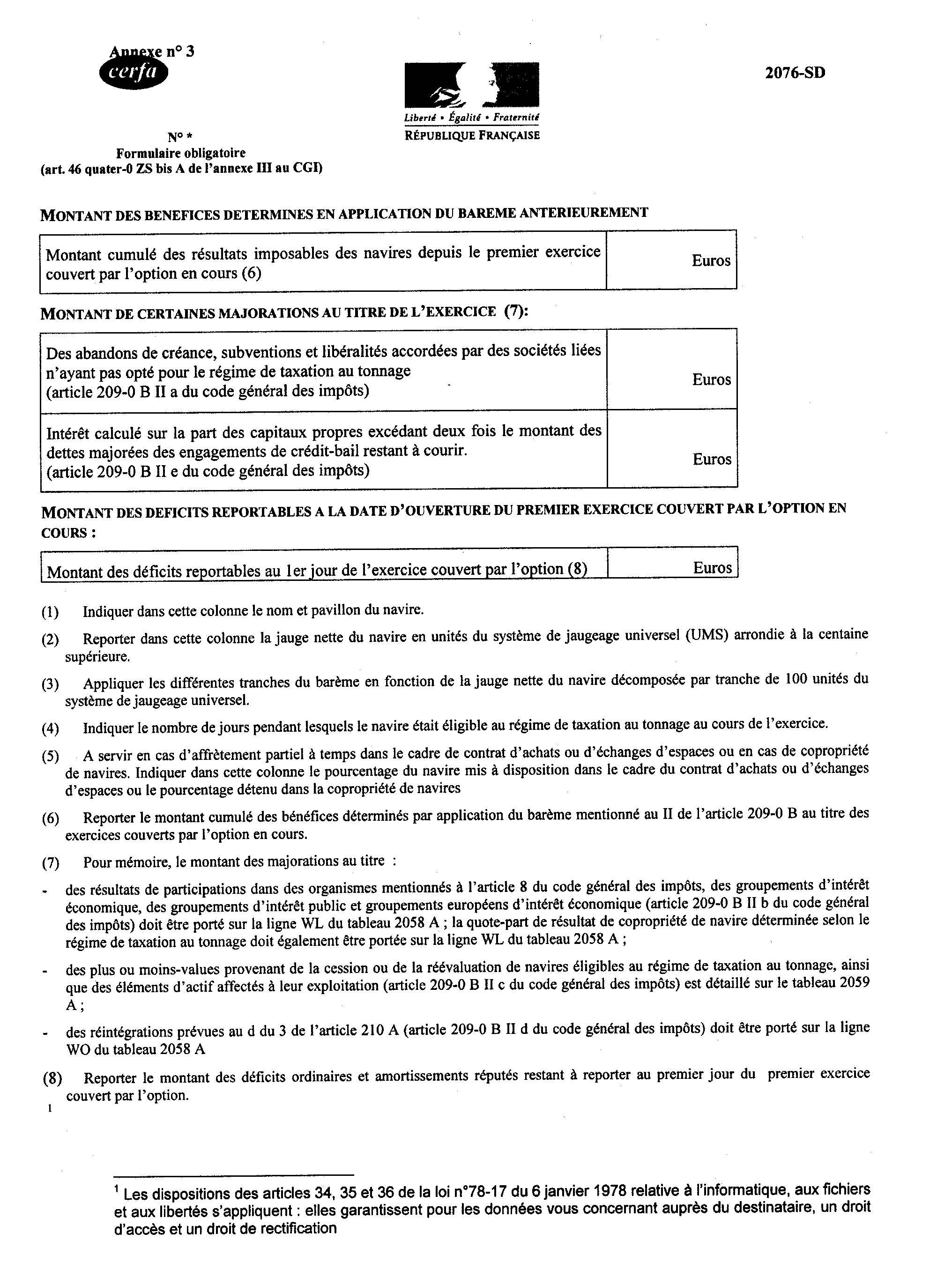

« V. - En cas de sortie du présent régime dans les cas prévus au IV, le résultat de l'exercice ou de la période d'imposition au titre duquel ce régime cesse de s'appliquer est augmenté de l'avantage retiré de ce régime, évalué forfaitairement à la somme des bénéfices ayant été déterminés en application du barème mentionné au II.

« En cas de réalisation de l'un des événements mentionnés au 2 de l'article 221 avant le terme de la période décennale prévue au III, à l'exception des apports et des opérations de fusion et de scission placées sous le régime prévu à l'article 210 A, le résultat de l'exercice en cours à la date de cet événement est majoré de la somme définie à l'alinéa précédent.

« Un décret fixe les modalités d'option et les obligations déclaratives. »

II. - L'article 209 est ainsi modifié :

1° Il est inséré un III bis ainsi rédigé :

« III bis. - En cas d'option pour le régime défini à l'article 209-0 B, les déficits reportables à l'ouverture du premier exercice couvert par cette option ne peuvent pas être imputés sur les bénéfices réalisés au titre des exercices clos au cours de la ou des périodes décennales visées au III dudit article. Ces déficits peuvent être, soit déduits, dans les conditions prévues aux I à III du présent article, des résultats de l'exercice au titre duquel ce régime cesse de s'appliquer et des exercices suivants, soit imputés sur la somme mentionnée au deuxième alinéa du V de l'article 209-0 B. Pour la computation du délai de report prévu au troisième alinéa du I, la période au cours de laquelle l'entreprise a bénéficié du régime défini à l'article 209-0 B n'est pas prise en compte. » ;

2°Il est complété par un V ainsi rédigé :

« V. - Pour la détermination du résultat imposable des entreprises bénéficiant ou ayant bénéficié du régime défini à l'article 209-0 B, le montant des plus ou moins-values provenant de la cession de navires éligibles à ce régime et réalisées pendant ou après la période couverte par l'option visée au III de ce même article est réduit à concurrence du rapport existant entre la durée de détention pendant la période couverte par cette option et la durée totale de détention.

« Les dispositions du premier alinéa ne s'appliquent pas en cas de sortie du régime prévu à l'article 209-0 B dans les conditions prévues aux b et d du IV dudit article, ou de cession de navires pendant la période mentionnée au III de ce même article à des sociétés n'ayant pas opté pour le régime prévu à l'article 209-0 B précité et liées directement ou indirectement au sens du 12 de l'article 39. »

III. - Les dispositions du présent article s'appliquent au titre des exercices ouverts à compter du 1er janvier 2003.

Annexe 2 : Décret n° 2003-1105 du 17 novembre 2003 pris pour l'application de l'article 209-0 B du code général des impôts et relatif au régime de taxation au tonnage.

NOR : BUDF0300029D

DECRET

pris pour l'application de l'article 209-0 B du code général des impôts et relatif au régime de taxation au tonnage.

Le Premier ministre,

Sur le rapport du ministre de l'économie, des finances et de l'industrie et du ministre délégué au budget et à la réforme budgétaire,

Vu le code général des impôts, notamment son article 209-0 B et l'annexe III de ce code,

Décrète :

Article 1

A l'annexe III au code général des impôts, au livre Ier, chapitre Ier, il est inséré une nouvelle section VIII bis intitulée « Régime de taxation au tonnage » qui comprend les articles 46 quater-0 ZS bis et 46 quater -0 ZS bis A ainsi rédigés :

« Art. 46 quater-0 ZS bis - Les entreprises doivent exercer l'option mentionnée au III de l'article 209-0 B du code général des impôts au plus tard à la date limite de dépôt de la déclaration de résultat du premier exercice de la période pour laquelle elles désirent bénéficier du régime prévu audit article.

L'option est notifiée sur papier libre ou par voie électronique au service des impôts auprès duquel est souscrite la déclaration de résultat.

« Art. 46 quater-0 ZS bis A - Les entreprises qui ont exercé l'option mentionnée au III de l'article 209- 0 B doivent joindre aux déclarations de résultat qu'elles sont tenues de souscrire un état de détermination des bénéfices conforme au modèle établi par l'administration.

Article 2

Le ministre de l'économie, des finances et de l'industrie et le ministre délégué au budget et à la réforme budgétaire sont chargés, chacun en ce qui les concerne, de l'exécution du présent décret, qui sera publié au Journal Officiel de la République française.

Fait à Paris, le 17 novembre 2003

JEAN-PIERRE RAFFARIN

Par le Premier Ministre :

Le ministre délégué au budget et à la réforme budgétaire,

ALAIN LAMBERT

Le ministre de l'économie, des finances et de l'industrie,

FRANCIS MER

DETERMINATION DU BENEFICE SELON REGIME DE TAXATION AU TONNAGE

(Article 209-0 B du code général des impôts)

1 A cet égard, l'attention est appelée sur le fait qu'à défaut d'exploitation de navires remplissant les conditions définies aux n° 20. à 34 . au cours de l'exercice d'option, le régime cesse de s'appliquer définitivement dès l'exercice d'option en application du a du IV de l'article 209-0 B.

2 La définition des liens de dépendance au sens du 12 de l'article 39 est strictement identique à celle qui était prévue au 1 bis de l'article 39 terdecies.