SECTION 2 IMPOSITION DES REVENUS EXCEPTIONNELS ET DES REVENUS DIFFÉRÉS : SYSTÈME DE QUOTIENT

SECTION 2

Imposition des revenus exceptionnels et des revenus différés : système de quotient

SOUS-SECTION 1

Modalités d'application

L'application du système de quotient se décompose en plusieurs étapes. Il est en effet nécessaire de déterminer :

- le montant du revenu catégoriel net à répartir entre le revenu « ordinaire » et le revenu soumis au système de quotient,

- le montant du revenu net global imposable,

- le coefficient qui servira à la division du revenu soumis au système de quotient et à la multiplication de l'impôt supplémentaire, avant de procéder au calcul de l'impôt lui-même.

A. DÉTERMINATION DU REVENU CATÉGORIEL NET

1Le revenu à prendre en compte pour l'établissement de l'impôt est un revenu net déterminé, l'année de sa réalisation, selon les règles propres à la catégorie à laquelle il appartient.

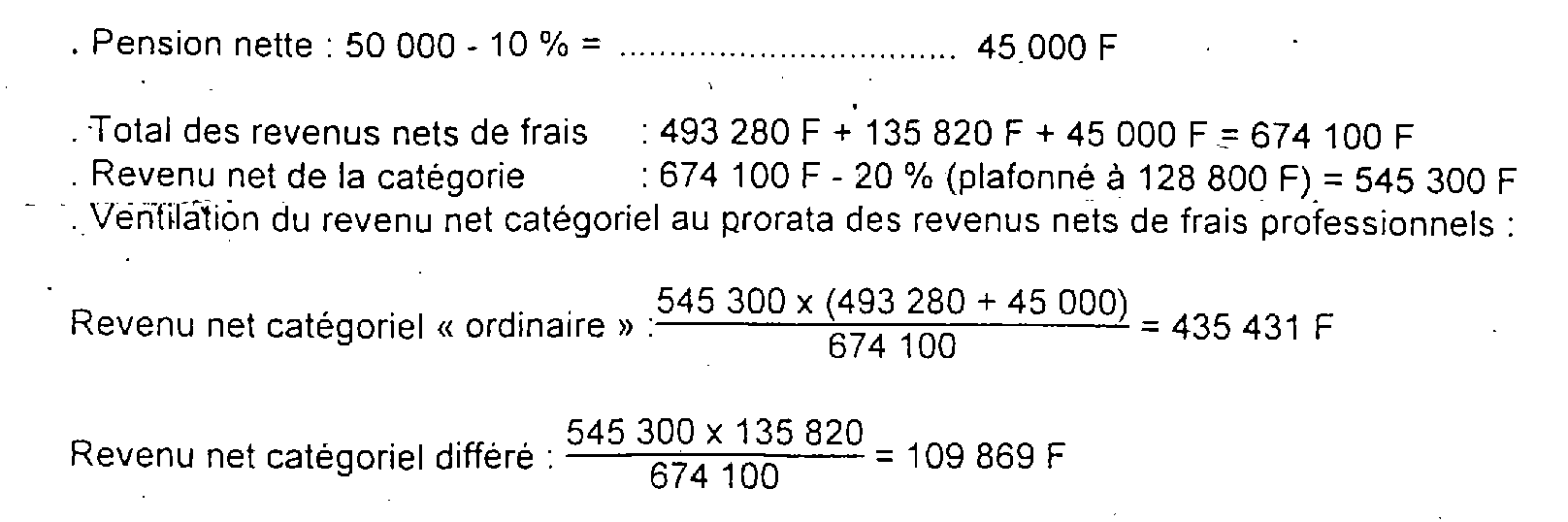

2Lorsqu'une même catégorie de revenu est constituée par des revenus « ordinaires » et des revenus à imposer selon le système du quotient, il est d'abord procédé au calcul du revenu total net de la catégorie. Ce résultat est ensuite ventilé au prorata des revenus nets de frais professionnels pour obtenir le revenu catégoriel net « ordinaire » et le revenu catégoriel net à taxer selon le système du quotient.

Le calcul du revenu catégoriel total et sa ventilation sont nécessaires pour prendre en compte de manière équitable les abattements (10 % et 20 % dans le cas des salaires) et leurs plafonnements éventuels.

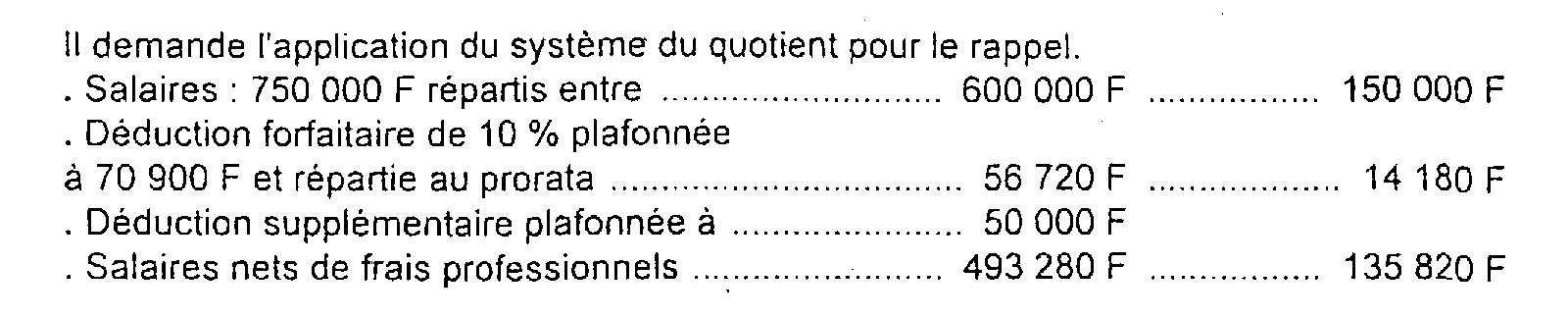

3Exemple :

Un contribuable célibataire déclare au titre de l'année 1992 :

- un salaire « ordinaire » de 600 000 F (pour lequel il a droit à une déduction supplémentaire de 20 %),

- un rappel de salaire de 150 000 F au titre d'une activité antérieure (n'ouvrant pas droit à une déduction supplémentaire),

- une pension de 50 000 F.

B. DÉTERMINATION DU REVENU NET GLOBAL IMPOSABLE

4Cette opération n'appelle de commentaires que dans le cas où le contribuable bénéficie de déductions du revenu global.

Peuvent être déduits du total des revenus nets catégoriels, dans l'ordre suivant :

- déficits globaux antérieurs reportables sur le revenu global ;

- fraction déductible de CSG sur les revenus du patrimoine perçus depuis le 1er janvier 1996 ;

- charges déductibles du revenu global de l'année considérée (pensions alimentaires, souscriptions SOFICA ...) ;

- abattements prévus en faveur des personnes âgées ou invalides (CGI, art. 157 bis) ;

- abattements accordés au titre du rattachement des enfants majeurs (CGI, art. 196 B).

Ces déductions sont opérées dans l'ordre indiqué ci-dessus, en priorité sur la masse 1 des revenus nets catégoriels « ordinaires ».

Si cette imputation n'est pas suffisante, le solde est à imputer sur la masse des revenus nets catégoriels à imposer selon le système du quotient. Cette imputation se fait sur le montant total de revenus et non sur le seul quotient.

Lorsqu'il y a plusieurs revenus à imposer selon le système du quotient, l'imputation est faite au prorata de leur montant net.

5Exemple :

Au titre de 1992, un contribuable a son fils et sa belle-fille rattachés à son foyer fiscal. Il déclare :

. un BNC net de 75 000 F,

. un salaire différé net de 10 000 F (diviseur/multiplicateur = 2),

. un déficit global reportable de 60 000 F,

. une plus-value nette immobilière de 120 000 F (diviseur/multiplicateur = 5).

Calculs à effectuer :

1 - Imputation du déficit global en priorité sur le revenu « ordinaire » net :

75 000 F - 60 000 F = 15 000 F

2 - Imputation de l'abattement pour rattachement des enfants mariés (22 730 × 2 = 45 460 F) selon le même ordre :

- le solde du revenu « ordinaire » (15 000 F) est effacé ;

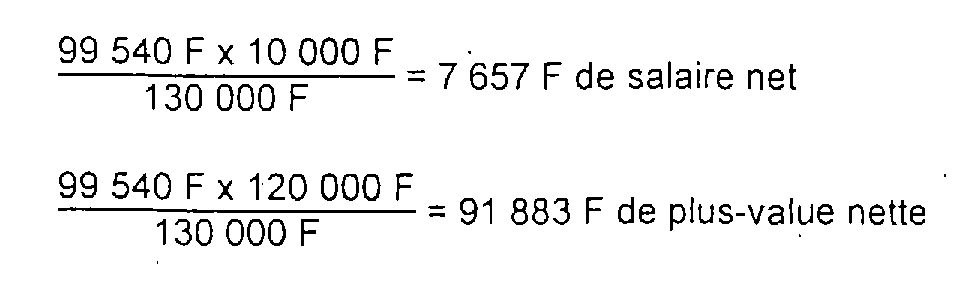

- le reste (30 460 F) s'impute au prorata sur la masse des revenus nets à imposer selon le système du quotient : (120 000 F + 10 000 F - 30 460 F = 99 540 F).

Le revenu net imposable du contribuable est donc constitué par 0 F de revenu « ordinaire » et de deux revenus à soumettre au régime du quotient :

Précisions.

a) Limitation de la prise en compte des souscriptions au capital des sociétés qui financent les oeuvres cinématographiques ou audiovisuelles (SOFICA) [CGI, art. 163 septdecies].

La déduction de ces souscriptions ne peut excéder 25 % du revenu imposable, dans la limite 2 de 120 000 F ; ce revenu est constitué par le total 3 des revenus nets « ordinaires » et à imposer selon le système du quotient, sous déduction éventuelle des déficits globaux antérieurs reportables et de toutes les autres charges déductibles du revenu global.

b) Calcul de l'abattement prévu à l'article 157 bis du CGI.

Le droit à l'abattement s'apprécie au regard du total 3 des revenus nets « ordinaires » et à imposer selon le système du quotient, après déduction des déficits globaux antérieurs reportables et des charges déductibles du revenu global, et avant imputation de l'abattement prévu à l'article 196 B.

Pour la réduction d'impôt prévue à l'article 200 du CGI, le revenu imposable à prendre en compte est formé par le total 3 des revenus nets « ordinaires » et à imposer selon le système du quotient, sous déduction éventuelle des déficits globaux antérieurs reportables, des charges déductibles du revenu global et des abattements prévus aux articles 157 bis et 196 B du CGI.

C. CALCUL DE L'IMPÔT

6Le système du quotient consiste à déterminer les droits simples résultant de l'application du barème progressif en quatre étapes :

- calcul des droits simples résultant de l'application du barème progressif au seul revenu net global « ordinaire » imposable (DS1) ;

- calcul des droits simples par application du même barème au total formé par le revenu net global « ordinaire » imposable et la fraction appropriée (quotient) bénéficiant du système du quotient (DS2) ;

- calcul de la différence entre les deux résultats précédents et multiplication par le nombre utilisé pour calculer le quotient (DS2 - DS1) × N ;

- addition de la somme ainsi obtenue et des droits simples calculés sur le seul revenu net global « ordinaire » imposable : DS1 + (DS2 - DS1) × N.

I. Détermination du quotient

7En règle générale, le revenu exceptionnel ou différé net est divisé par le nombre quatre prévu à l'article 163 OA du CGI. Le résultat de cette division constitue le quotient.

L'impôt correspondant au revenu exceptionnel ou différé est calculé en ajoutant le quotient au revenu net global ordinaire du contribuable et en multipliant par quatre la cotisation supplémentaire ainsi obtenue.

Exemple :

8Soit un contribuable célibataire à imposer pour 1992 sur un revenu net global imposable ordinaire de 130 000 F et une prime nette de mobilité de 40 000 F :

1 - Revenu net global ordinaire imposable : 130 000 F

Droits simples correspondants : DS1 = 32 260 F

2 - Revenu net global ordinaire imposable + quotient : 130 000 F + (40 000 F / 4) = 140 000 F

Droits simples correspondants : DS2 = 36 100 F

3 - Droits simples correspondant au revenu relevant du système du quotient :

DS3 = (DS2 - DS1) × 4 = 15 360 F

4 - Droits simples totaux : DS3 + DS1 = 47 620 F

Exceptions :

9Le nombre quatre utilisé pour déterminer le quotient et multiplier la cotisation supplémentaire est réduit au nombre d'années civiles qui, à la date de réalisation du revenu, sont écoulées :

- soit depuis la date d'échéance normale d'un revenu différé 4 . Ainsi, par exemple un rappel de revenus versé en 1993 au titre de l'année 1992 sera imposé avec un diviseur-multiplicateur égal à deux ;

- soit depuis la date à laquelle le contribuable a acquis les biens ou exploitations ou a entrepris l'exercice de l'activité professionnelle générateurs des revenus exceptionnels ou différés.

Cette réduction n'est toutefois pas pratiquée pour l'imposition des primes de départ volontaire, des indemnités de licenciement et des allocations pour congés de conversion capitalisées.

Pour ce calcul, toute année civile commencée est comptée pour une année entière.

Exemple :

10Un salarié, qui a commencé son activité au mois d'octobre 1989, a perçu au mois de mai 1992 un revenu différé constitué par un rappel de salaire de 25 000 F dont les dates d'échéance normale étaient :

. 1989 pour 5 000 F,

. 1990 pour 12 000 F,

. 1991 pour 8 000 F.

Après détermination de son montant net imposable, ce rappel est soumis au barème avec un diviseur/multiplicateur de :

. 4 pour la fraction 1989 (années civiles 1989-1990-1991-1992) ;

. 3 pour la fraction 1990 (années civiles 1990-1991-1992) ;

. 2 pour la fraction 1991 (années civiles 1991-1992).

II. Application du barème en cas de pluralité de revenus taxés selon le système du quotient

11Tous les quotients sont ajoutés simultanément au revenu net global « ordinaire » imposable pour l'application du barème.

L'impôt supplémentaire ainsi obtenu est ensuite ventilé au prorata des quotients qui ont été calculés avec le même diviseur. Chaque résultat de la ventilation est multiplié par le multiplicateur correspondant.

Exemple :

Soit un contribuable marié (2 parts) à imposer pour 1992 avec :

. un BIC ordinaire net de 140 000 F ;

. un salaire ordinaire net de 110 000 F ;

. une prime de mobilité nette de 32 000 F ;

. une plus-value immobilière nette de 100 000 F ;

Revenu net global ordinaire : 140 000 F + 110 000 F = 250 000 F

1) Première application du barème sur 250 000 F :

Droits simples = 60 680 F

2) Calcul des quotients

- la prime de mobilité est divisée par 4 : (32 000 F / 4) = 8 000 F

- la plus-value est divisée par 5 : (100 000 F / 5) = 20 000 F

Le total des quotients est égal à 28 000 F

3) Deuxième application du barème sur 250 000 F + 28 000 F = 278 000 F

Droits simples = 71 432 F

4) Différence d'impôt : 71 432 F - 60 680 F = 10 752 F

5) Ventilation et calcul de l'impôt supplémentaire :

(10 752 F × 8 000 F / 28 000 F) = 3 072 F

L'impôt supplémentaire est égal à 3 072 F × 4 = 12 288 F

(10 752 F × 20 000 / 28 000 F) = 7 680 F

L'impôt supplémentaire est égal à 7 680 F × 5 = 38 400 F

6) Total des droits simples :

60 680 F + 12 288 F + 38 400 F = 111 368 F

1 Il s'agit de la somme algébrique de ces revenus, à condition bien entendu que le déficit catégoriel soit imputable sur le revenu global.

2 Cette limite s'applique depuis l'imposition des revenus de l'année 1997.

3 Il s'agit de la somme algébrique de ces revenus, à condition bien entendu que le déficit catégoriel soit imputable sur le revenu global.

4 Il est rappelé que conformément à un arrêt du Conseil d'État du 12 janvier 1987, le BOI 5 B-15-89 avait posé la règle qu'un revenu différé ne devait plus être rattaché en totalité à l'année de son échéance normale, mais étalé sur l'année de sa réalisation et les années antérieures non couvertes par la prescription, sans toutefois pouvoir remonter à une année antérieure à celle de l'échéance normale. Cette règle est transposée dans le régime du quotient.