SECTION 2 ABATTEMENT DE 20 % SUR LES TRAITEMENTS, SALAIRES, PENSIONS ET RENTES VIAGÈRES CONSTITUÉES À TITRE GRATUIT DÉCLARÉS SPONTANÉMENT

SECTION 2

Abattement de 20 % sur les traitements, salaires, pensions

et rentes viagères constituées à titre gratuit

déclarés spontanément

SOUS-SECTION 1

Conditions générales d'application

1Le montant net des traitements, salaires, pensions et rentes viagères constituées à titre gratuit n'est retenu dans les bases de l'impôt sur le revenu qu'à concurrence de 80 % soit, en pratique, après application d'un abattement de 20 %. Toutefois, cet abattement de 20 % est supprimé à l'égard des revenus élevés (cf. 5 F 3122 ). En outre, jusqu'à l'imposition des revenus perçus au titre de l'année 1995, le taux de l'abattement était réduit à 10 % pour la fraction des salaires qui excédait une certaine limite, lorsque ces salaires étaient alloués par des sociétés à des personnes qui détenaient directement ou indirectement plus de 35 % des droits sociaux (cf. 5 F 3123 ).

L'abattement de 20 % s'applique au montant des revenus déclarés, après déduction des frais professionnels. Pour les pensions, retraites et rentes viagères constituées à titre gratuit, il s'applique après l'abattement spécifique de 10 %.

2 Depuis le 1er janvier 1993, le quatrième alinéa de l'article 158-5-a du CGI, dans sa rédaction issue de l'article 2-IV de la loi de finances pour 1994 (n° 93-1352 du 30 décembre 1993) réserve le bénéfice de l'abattement de 20 % aux revenus déclarés spontanément par le contribuable.

3Pour l'application de cette disposition, les revenus déclarés spontanément s'entendent de ceux qui :

- figurent sur la déclaration d'ensemble des revenus déposée soit dans les délais prescrits, soit hors délais, mais avant réception d'une première mise en demeure ;

- font l'objet d'une déclaration rectificative ou complémentaire souscrite par le contribuable avant l'engagement par l'administration d'une procédure contraignante.

I. La déclaration d'ensemble des revenus est déposée dans les délais prescrits

4Les revenus qui y sont mentionnés et qui entrent dans le champ d'application de l'abattement de 20 % bénéficient de cet abattement dans les limites prévues par la réglementation propre à l'année d'imposition 1 .

II. La déclaration d'ensemble des revenus est déposée hors délais ou n'est pas déposée

5 L'abattement est maintenu au profit des revenus figurant sur une déclaration déposée hors délais avant réception d'une première mise en demeure dans les formes prévues à l'article L. 67 du LPF.

Il en résulte qu'un simple retard dans la souscription de la déclaration d'ensemble des revenus ne fait pas perdre aux revenus qui y sont mentionnés le bénéfice de l'abattement 2 .

6En définitive, l'abattement est supprimé dans les situations suivantes :

- la déclaration d'ensemble des revenus est déposée après réception par le contribuable de la première mise en demeure prévue à l'article L. 67 du LPF. Dans ce cas, peu importe que la déclaration ait été déposée dans les trente jours ou après l'expiration des trente jours suivant la réception de la mise en demeure : ce délai n'a d'incidence qu'au regard des pénalités et, le cas échéant, de la procédure de redressement applicables ;

- la déclaration n'a pas été déposée après l'envoi d'une ou de deux mises en demeure et la base d'imposition est arrêtée d'office en application du premier alinéa de l'article L. 67 du LPF ;

- le contribuable est taxé d'office dans les conditions prévues au deuxième alinéa de l'article L. 67 du LPF ;

- la déclaration n'a pas été déposée et la base d'imposition est arrêtée suivant la procédure de redressement contradictoire, lorsque le service n'a pas adressé de mise en demeure au contribuable.

III. Le contribuable dépose une déclaration rectificative ou complémentaire

7L'abattement de 20 % est maintenu au profit des revenus mentionnés dans une déclaration rectificative ou complémentaire souscrite spontanément par le contribuable.

Pour l'application de cette mesure, une déclaration rectificative ou complémentaire est considérée comme souscrite spontanément si elle a été déposée auprès du service des impôts avant l'engagement d'une procédure administrative contraignante portant sur l'année d'imposition considérée 3 .

8 Une procédure administrative contraignante est considérée comme engagée après réception par le contribuable :

- d'une demande d'éclaircissements ou de justifications prévue à l'article L. 16 du LPF ;

- d'un avis d'examen de situation fiscale personnelle ;

- d'une notification de redressement affectant le revenu global imposable et portant sur l'un quelconque des éléments des déclarations souscrites (revenus catégoriels, charges du revenu global, réductions d'impôt, quotient familial, ).

9 En revanche, ne constitue pas l'engagement d'une procédure administrative contraignante, la réception par le contribuable d'une simple demande d'information ou de renseignement relative aux déclarations souscrites (LPF, art. 10).

IV. L'Administration effectue des redressements sur les revenus déclarés spontanément par le contribuable

10 Insuffisance, omission ou inexactitude dans le montant du revenu brut déclaré. Le redressement constatant une insuffisance, une omission ou une inexactitude dans le montant du revenu brut déclaré 4 entraîne la perte de l'abattement de 20 % à raison du montant de ce redressement, indépendamment des pénalités applicables.

Cas particulier : mention expresse. Lorsque le redressement portant sur une insuffisance ou une omission de revenu brut déclaré bénéficie des dispositions de l'article 1732 du CGI, il est admis que l'abattement de 20 % soit maintenu.

11 Redressements afférents à des déductions du revenu brut (frais professionnels réels, déduction forfaitaire supplémentaire, déductions opérées sur le revenu brut : rachat de cotisation de retraite, intérêts d'emprunt pour souscription au capital de certaines sociétés, CSG ...).

Comme pour des insuffisances de revenu brut déclaré, les redressements portant sur des charges non admises en déduction des traitements, salaires, pensions ou rentes n'ouvrent pas droit à l'abattement de 20 % à concurrence du montant redressé.

Le bénéfice de l'abattement de 20 % ne sera toutefois pas remis en cause dans le cas où le contribuable, de bonne foi, aura joint à sa déclaration les éléments détaillés précisant notamment la nature et le mode de calcul de chaque catégorie de frais déduits permettant au service d'apprécier le bien fondé de sa demande.

Les exemples ci-après illustrent ces dispositions.

V. Exemples de calcul des salaires ou pensions nets imposables après redressement

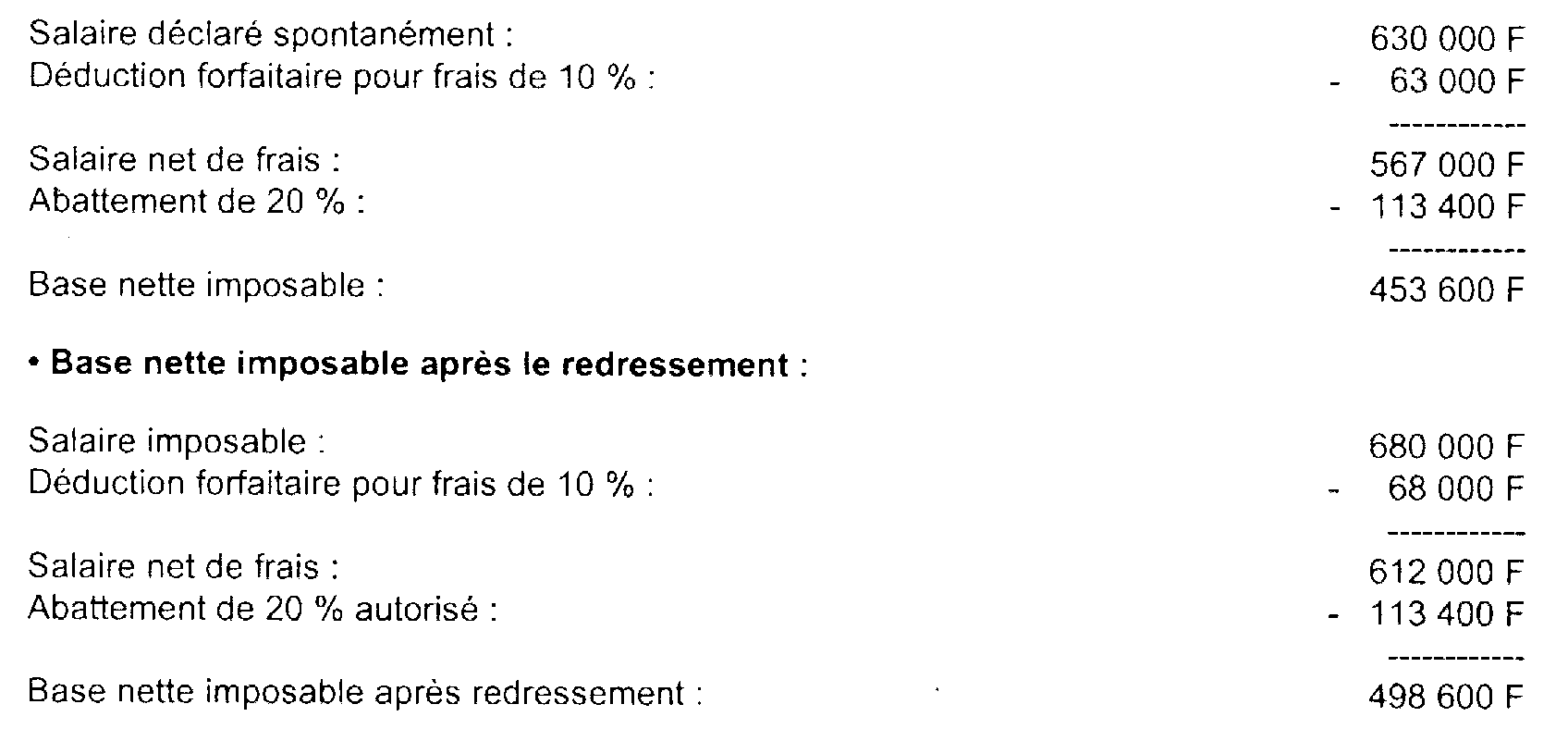

• 1er exemple :

12Le contribuable a déclaré sur sa déclaration des revenus déposée dans le délai légal un salaire de 630 000 F au titre de 1998.

L'examen des bulletins de recoupement relatifs à ce salarié montre qu'en réalité le salaire versé par l'employeur en 1998 s'est élevé à 680 000 F.

Le redressement de 50 000 F qui correspond à un montant de salaire non déclaré spontanément fait perdre le bénéfice de l'abattement de 20 % à concurrence du redressement.

• Base nette imposable avant le redressement :

Précision : la notification de redressement doit faire apparaître dans tous les cas la nouvelle base imposable après redressement.

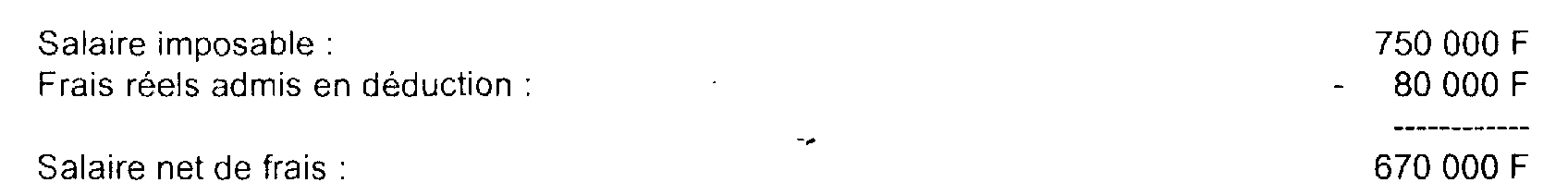

• 2ème exemple :

13Un contribuable a déclaré spontanément 720 000 F de salaire au titre de 1998 et a opté pour la déduction de ses frais réels (montant déduit : 100 000 F).

L'examen de son dossier révèle qu'il a omis de déclarer 30 000 F d'allocations pour frais versées par son employeur. En outre, 20 000 F de frais déduits ne sont pas justifiés 5 .

• Base nette imposable avant redressement :

• Base nette imposable après redressement :

L'abattement de 20 % afférent aux redressements de 30 000 F et de 20 000 F est perdu.

L'abattement antérieur de 124 000 F n'est donc pas augmenté.

Le montant net imposable après redressement est égal à : 670 000 F - 124 000 F = 546 000 F.

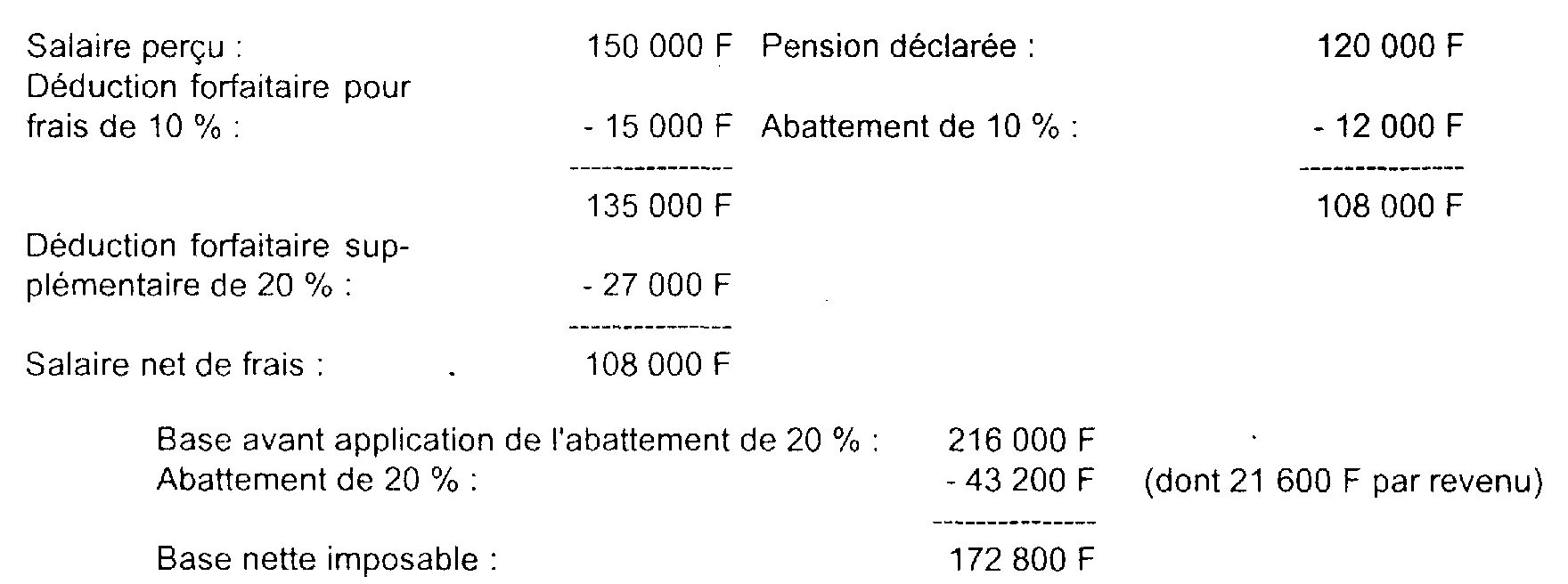

• 3ème exemple :

14Un salarié a perçu en 1998 un salaire de 150 000 F ainsi qu'une pension égale à 135 000 F

Il a mentionné sur sa déclaration de revenus une déduction forfaitaire supplémentaire de 20 % accordée à certains chauffeurs de car.

Après contrôle de son dossier et examen de son activité professionnelle, il ressort qu'il ne peut bénéficier de la déduction supplémentaire et que le montant de la pension s'élève à 135 000 F au lieu des 120 000 F qui figurent sur la déclaration des revenus.

• Base nette imposable avant redressement :

• Base nette imposable après redressement :

Les redressements n'ouvrent pas droit à l'abattement, la somme de 43 200 F reste donc inchangée.

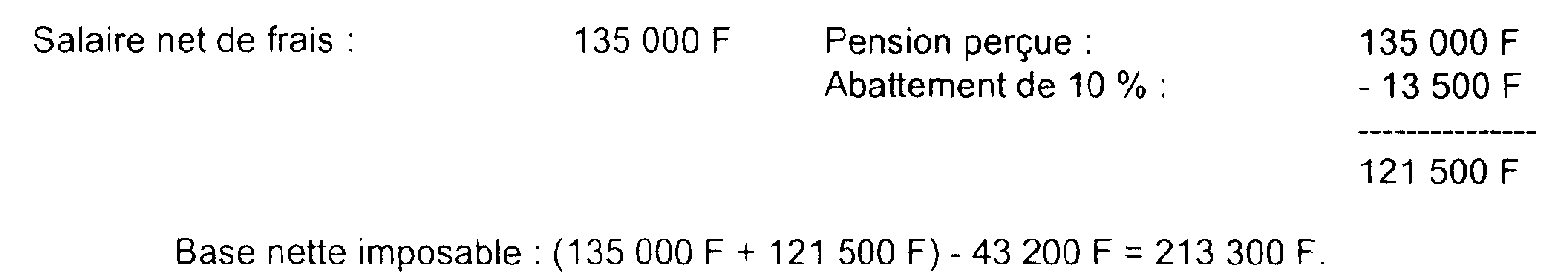

• 4ème exemple :

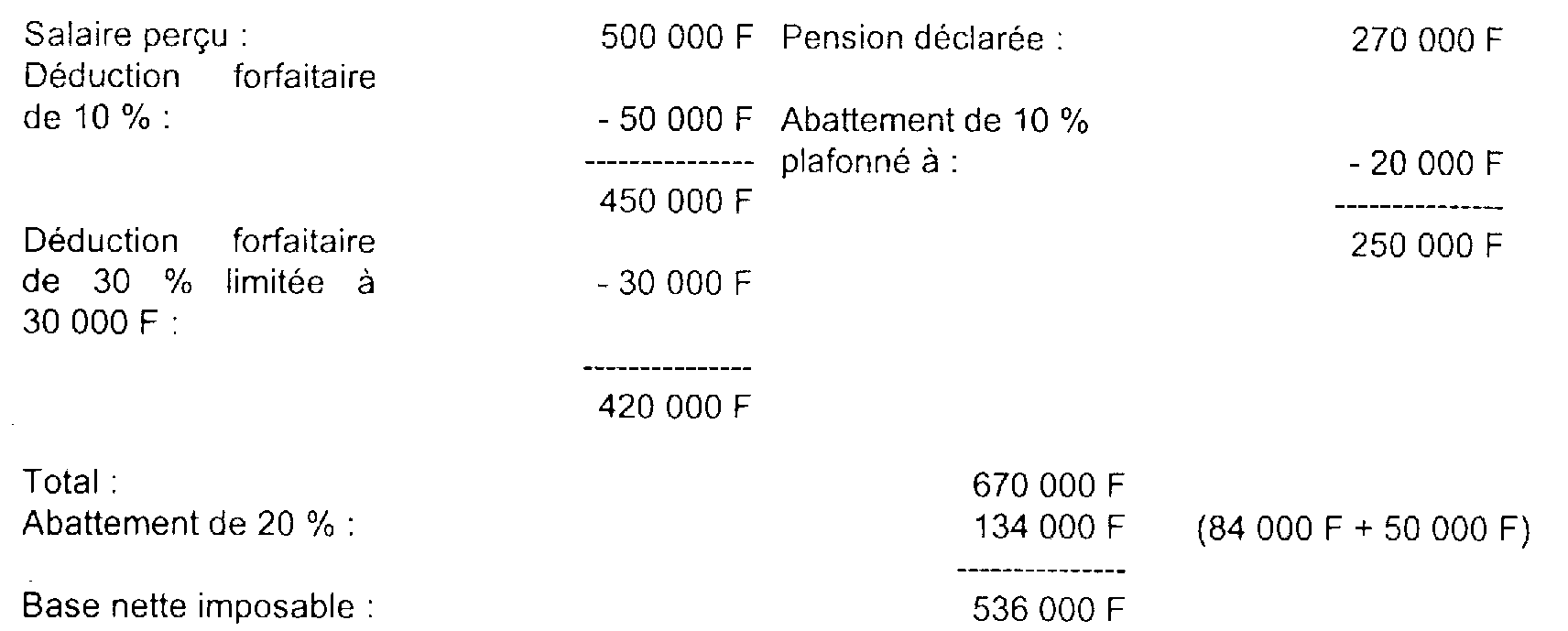

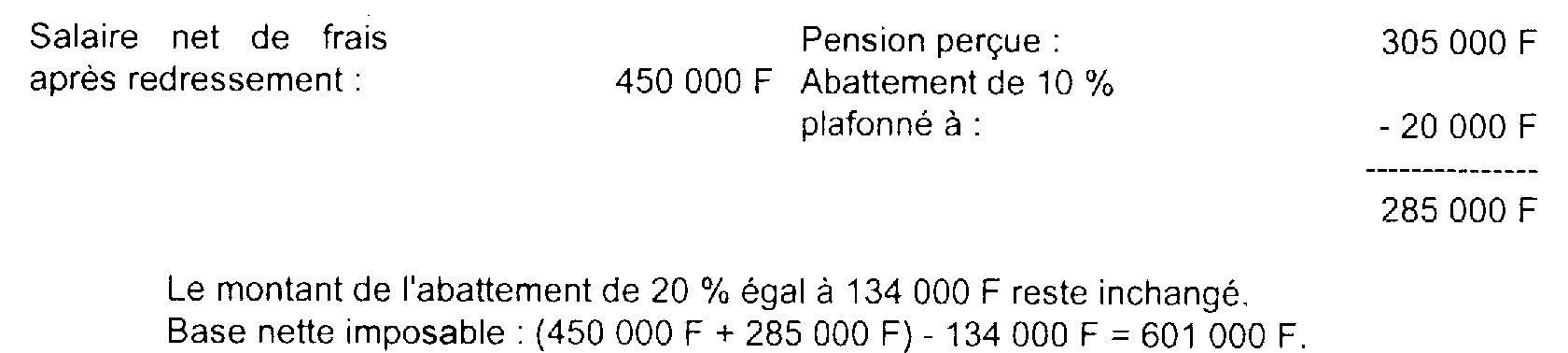

15 1ère hypothèse un salarié a perçu en 1998 un salaire de 500 000 F et une pension de 305 000 F.

Il a mentionné sur sa déclaration des revenus qu'il bénéficiait de la déduction forfaitaire supplémentaire de 30 % de certains personnels navigants.

Le contrôle de son dossier a montré qu'il ne pouvait bénéficier de la déduction supplémentaire et qu'il avait omis de déclarer 35 000 F de pension.

• Base nette imposable avant redressement :

• Base nette imposable après redressement :

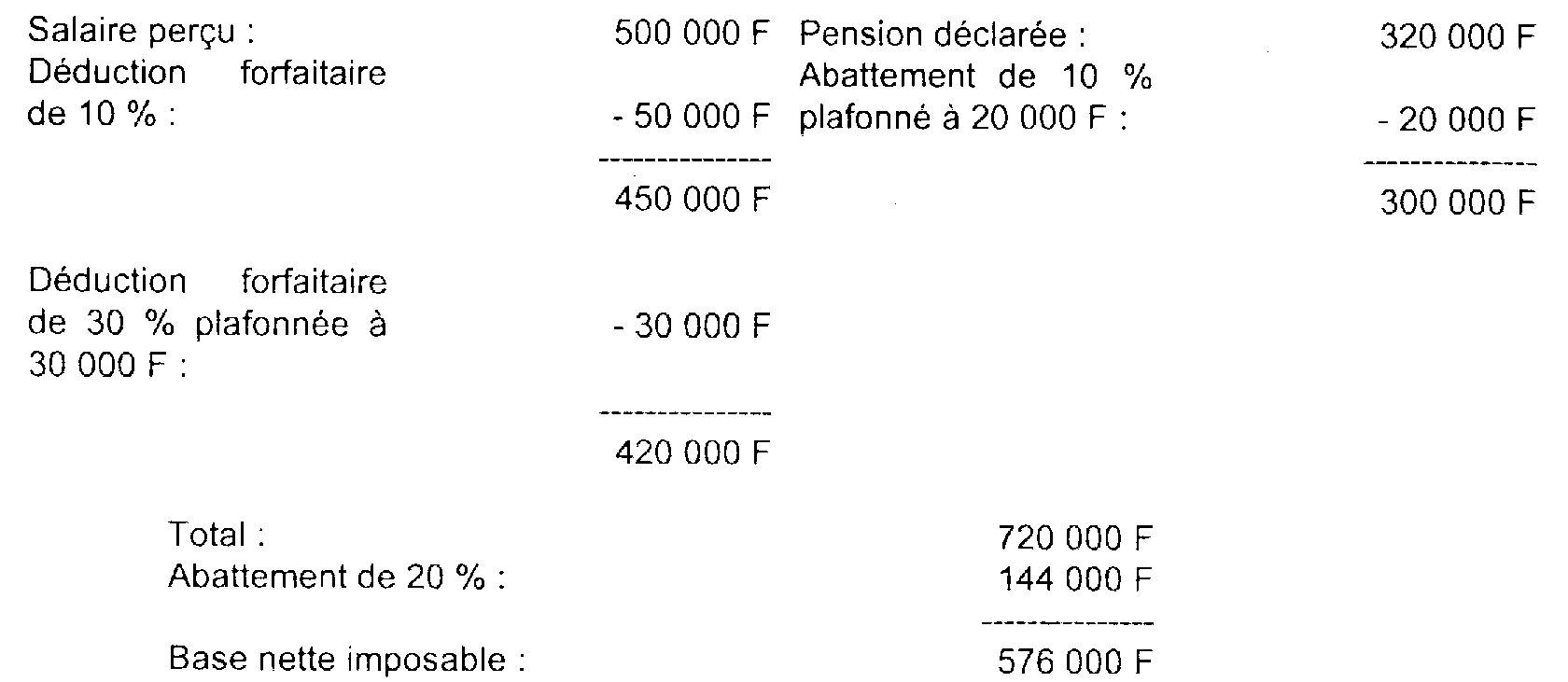

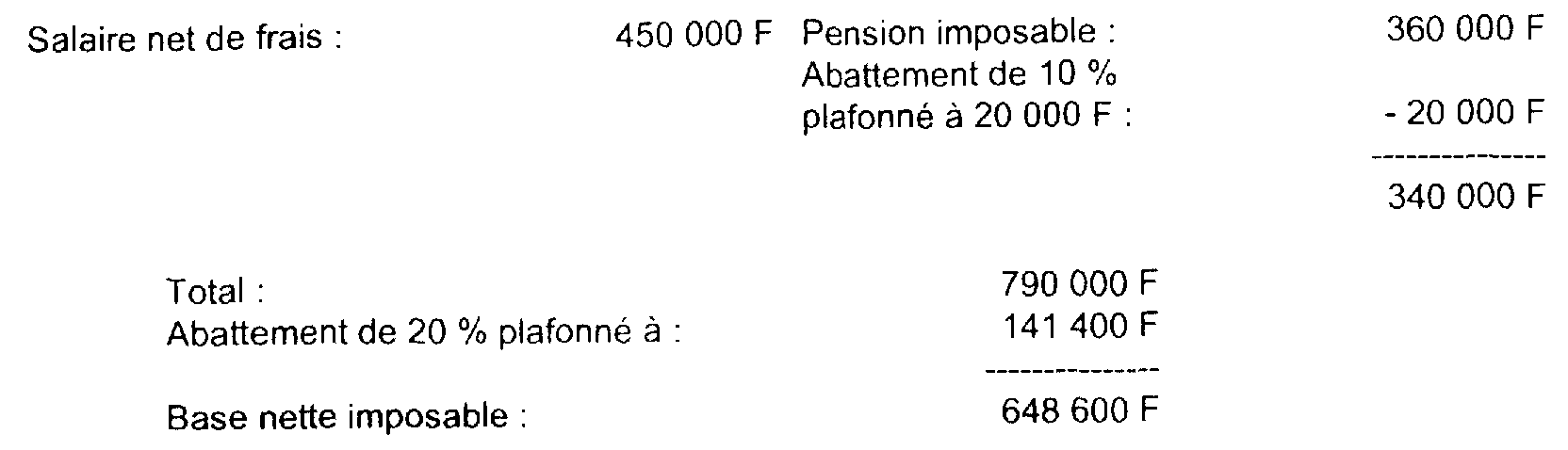

16 2ème hypothèse : le même salarié que dans l'exemple 4 (1ère hypothèse) a perçu 360 000 F de pension et a omis de déclarer 40 000 F sur ce revenu.

• Base nette imposable avant redressement :

• Base nette imposable après redressement :

1 La requalification d'un revenu déclaré ne fait pas perdre le bénéfice de l'abattement de 20 % (ex. requalification en salaire d'un revenu déclaré dans une autre catégorie).

2 Le maintien du bénéfice de l'abattement dans ces situations est indépendant de l'application des pénalités dont sont normalement assorties les déclarations tardives.

3 Dès lors, une procédure contraignante engagée sur les revenus de l'année N n'entraîne pas la perte de l'abattement au titre des revenus mentionnés sur une déclaration complémentaire ou rectificative souscrite au titre des années N-1 ou N+1 après l'engagement de cette procédure.

4 Le redressement peut être constitué par l'évaluation d'un avantage en nature non déclaré ou insuffisamment évalué.

5 L'état détaillé des frais réels joint à la déclaration ne faisait apparaître, ni la nature, ni le mode de calcul de ces frais (rapp. 5 F 254 n° 5 - dernier paragraphe).