SOUS-SECTION 2 AMORTISSEMENT DU CAPITAL

SOUS-SECTION 2

Amortissement du capital

A. RÈGLES DE DROIT COMMUN

1Au sens de l'article 112 du CGI, le terme « amortissement » désigne l'opération consistant à rembourser le montant des actions, parts ou commandites au moyen de fonds prélevés sur les bénéfices sociaux (bénéfices de l'exercice ou antérieurement mis en réserve). Dans ce cas, le capital continue à figurer au bilan généralement sous la dénomination de « capital amorti » et les actions sont simplement transformées en actions de jouissance.

2L'amortissement du capital ne doit pas être confondu avec la réduction du capital faite par prélèvement sur ce poste. Cette dernière opération comporte :

1° La modification du montant du capital social dans les statuts et au passif du bilan ;

2° La publication prévue par la loi pour rendre la réduction opposable aux tiers.

3Sous réserve des dispositions particulières prévues en faveur des sociétés concessionnaires (cf. ci-dessous n° 5 ), l'amortissement constitue toujours un fait imposable.

Cette opération donne, en principe, ouverture à l'avoir fiscal et entraîne, éventuellement, l'exigibilité du précompte, ainsi que de la retenue à la source lorsque le bénéficiaire a son domicile ou son siège social hors de France.

4À la liquidation de la société, la reprise du capital amorti s'effectue, en principe, en franchise d'impôt par application des dispositions combinées des articles 112-3° -b et 159-1 du CGI, à concurrence de la fraction ayant lors de l'amortissement, supporté l'impôt sur le revenu des valeurs mobilières ou l'impôt sur le revenu. L'article 159-1 exonère, en effet, d'impôt sur le revenu les sommes provenant des remboursements et amortissements totaux ou partiels effectués par les sociétés françaises et étrangères sur le montant de leurs actions, parts d'intérêt ou commandites, avant leur dissolution ou leur mise en liquidation, lorsqu'elles ne sont pas considérées comme des revenus distribués par application de l'article 112.

B. CAS PARTICULIER DES SOCIÉTÉS CONCESSIONNAIRES

5L'article 112-2° du CGI prévoit que les amortissements de capital effectués par les sociétés concessionnaires de l'État, des départements, des communes et autres collectivités publiques, ne sont pas considérés comme des revenus distribués, lorsque ces amortissements sont justifiés par la caducité de tout ou partie de l'actif social, notamment par dépérissement progressif ou par obligation de remise en fin de concession à l'autorité concédante. Dans ce cas, les amortissements sont exonérés de l'impôt sur le revenu en vertu de l'article 159-1 du code précité.

Le caractère d'amortissement de l'opération et la légitimité de l'exonération sont constatés dans les conditions fixées aux articles 41 bis à 41 quinquies de l'annexe III au CGI.

Il a été admis que l'amortissement de capital peut être aussi opéré en franchise d'impôt, par les sociétés françaises concessionnaires des territoires d'outre-mer, communes ou autres collectivités publiques de ces territoires (CGI, art. 121-2-1°).

I. Définition du capital au sens de l'article 112-2° du CGI

6L'amortissement de capital réalisé par une société concessionnaire n'est susceptible de bénéficier de la franchise d'impôt que dans la mesure où le capital amorti provient d'apports réels ou de sommes assimilées dont la reprise par les associés en fin de société ne donnerait pas ouverture à l'impôt.

Sont donc exclues du bénéfice de l'exonération les amortissements de la fraction du capital provenant de réserves incorporées depuis le 1er janvier 1949, ainsi que du boni de fusion incorporé au capital depuis la même date (art. 112-3° a et c).

II. Étendue de l'exonération

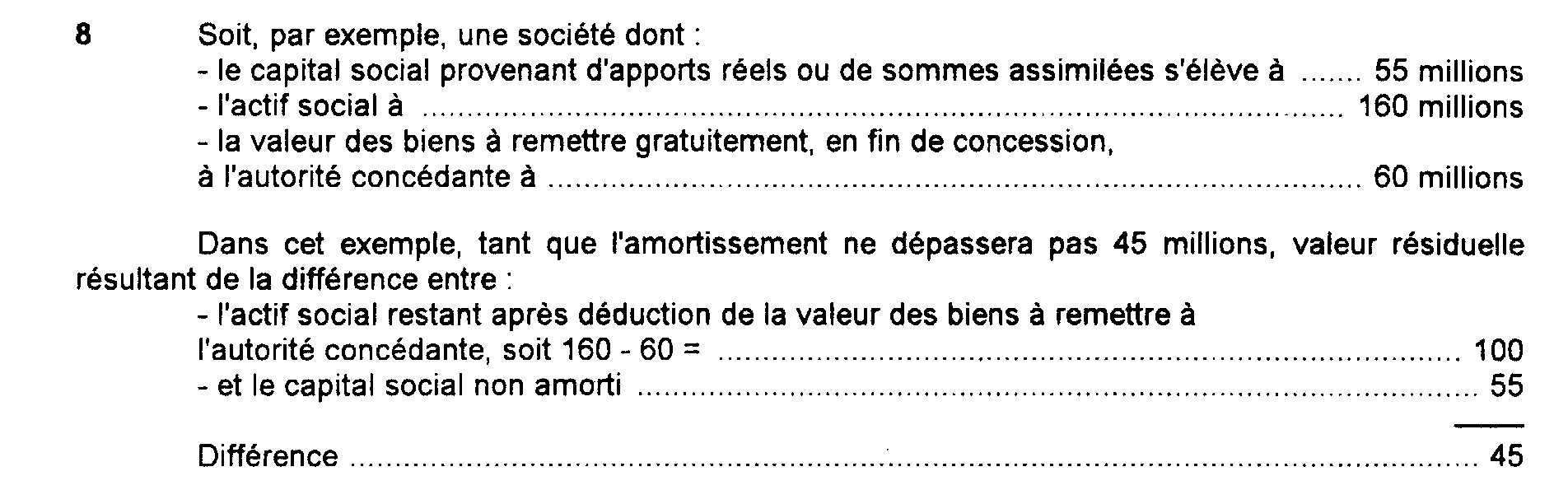

7Pour chaque opération d'amortissement, l'exonération prévue à l'article 112-2° du CGI est accordée dans la mesure où le capital social ne pourrait se retrouver, compte tenu des amortissements qui ont déjà été effectués en franchise d'impôt, au moment où elle est réalisée (CGI, ann. III, art. 41 quinquies ).

En d'autres termes, dans l'hypothèse où une société a l'intention de procéder à un amortissement de capital il convient de rechercher si, compte tenu de la valeur de l'actif social, de la valeur des biens qui doivent être remis en fin de concession à l'autorité concédante et, éventuellement, des amortissements déjà effectués en franchise, les actionnaires auraient encore la possibilité, au cas où l'amortissement ne serait pas exonéré, de reprendre ultérieurement leurs apports en franchise d'impôt.

8

Il restera dans l'actif social des biens de valeur suffisante pour permettre aux actionnaires de reprendre en franchise d'impôt leurs apports en fin de société ; par suite, l'opération de remboursement de capital, dont la nécessité ne s'impose pas, a le caractère d'une distribution de revenus et doit être taxée.

Par contre, l'opération d'amortissement pourra bénéficier de l'exonération prévue à l'article 112-2° du code précité, dans la mesure où son montant dépassera la valeur résiduelle de 45 millions.

En l'occurence, si l'amortissement est de 48 millions, 45 seront considérés comme distribués et imposés, et 3 seront exonérés.

III. Conditions de forme de la demande d'exonération

9Les conditions de forme de la demande d'exonération visée à l'article 112-2° du CGI sont édictées par les articles 41 bis et 41 ter de l'annexe III au CGI.

Les sociétés qui entendent bénéficier de cette exonération doivent, dans les vingt jours de la date à laquelle l'opération d'amortissement a été décidée, déposer une demande spéciale au bureau compétent pour l'assiette de la retenue à la source sur le revenu des capitaux mobiliers.

Cette demande doit être accompagnée d'un état détaillé et estimatif de tous les biens qui composent l'actif social au jour de la demande, ainsi que de tous les éléments du passif. L'estimation de l'actif est faite d'après sa valeur réelle, nonobstant toute évaluation des bilans et autres documents.

10La demande est, en outre, accompagnée :

- lorsqu'elle est fondée sur la caducité de tout ou partie de l'actif social, notamment sur son dépérissement progressif, d'une déclaration faisant connaître les causes, la nature et l'importance de la moins-value qui doit se produire dans l'actif social ;

- lorsqu'elle est fondée sur l'obligation de remise en fin de concession à l'autorité concédante de tout ou partie de l'actif social, d'une déclaration détaillée et, s'il y a lieu, estimative, d'une part de l'actif social actuel et d'autre part des biens à remettre en fin de concession à l'autorité concédante.

11L'article 41 quater de l'annexe III au CGI prévoit qu'en cas de contestation des déclarations estimatives visées ci-dessus, la procédure instituée par l'article 667-2 du CGI pour la saisine de la commission départementale de conciliation et l'article L. 55 du LPF relatif à la procédure de redressement contradictoire est applicable.

IV. Liquidation de la société

12Lorsque les sommes allouées à titre d'amortissement de capital ont supporté l'impôt sur le revenu, la répartition de l'actif social entre les porteurs des actions de jouissance, au moment de la liquidation de la société, est considérée comme un remboursement de capital non imposable à concurrence des actions originaires.