B.O.I. N° 143 du 5 août 1981

BULLETIN OFFICIEL DES IMPÔTS

14 B-5-81

N° 143 du 5 août 1981

14 A.I./11

Instruction du 27 juillet 1981

Conventions destinées à éviter la double imposition en matière d'impôts directs sur le revenu et sur la

fortune. Dispositions conventionnelles applicables par pays. Convention fiscale franco-suisse du

9 septembre 1966. Traitements et salaires privés. Travailleurs frontaliers.

[S.L.F. - Bureaux C 1 et E 1]

En vertu des dispositions du paragraphe 4 de d'article 17 de la convention fiscale franco-suisse du 9 septembre 1966, les rémunérations des travailleurs frontaliers sont imposées dans les conditions prévues par l'arrangement franco-suisse du 18 octobre 1935 et par les échanges de notes qui s'y rapportent (cf. B.O.C.D. 1967-1-558 et Doc. de base, série 14 A.I., Suisse, B 2382).

En application de cet arrangement, les sommes perçues en rémunération de l'activité des ouvriers et employés frontaliers sont exonérées des impôts sur le revenu dans l'État où ils exercent leur activité ; elles sont imposables, à titre exclusif, dans d'État dont les intéressés sont les résidents au sens de l'article 14 de la convention.

Il s'ensuit que, d'une façon générale, les travailleurs frontaliers résidents de France qui exercent leur activité salariée dans les cantons de la zone frontalière suisse ne sont imposables qu'en France à raison de leur rémunération professionnelle (v. toutefois ci-après § A, 1°, le cas particulier du canton de Genève).

Cependant, des hésitations s'étant produites à l'occasion de l'imposition des rémunérations des intéressés, il a paru nécessaire de rappeler les règles d'imposition applicables en la matière, compte tenu notamment de la modification de la liste des cantons suisses auxquels s'applique le régime fiscal des travailleurs frontaliers, et de l'assouplissement des conditions de déduction, pour de calcul de l'impôt sur le revenu, des cotisations à caractère social versées par les intéressés (régime exposé dans la Doc. de base 14 B-2382, n° 4, Suisse).

En outre, les autorités fiscales françaises et suisses étant convenues d'échanger, sur demande, des renseignements nécessaires à l'imposition correcte des rémunérations des travailleurs frontaliers, il importait de faire connaître les modalités de l'assistance administrative ainsi accordée.

A. - RÈGLES GÉNÉRALES D'IMPOSITION

1° Champ d'application du régime des travailleurs frontaliers

Le régime particulier d'imposition institué par l'arrangement précité du 18 octobre 1935 concerne, du côté français, les travailleurs frontaliers fiscalement domiciliés en France qui exercent leur activité salariée dans l'un des cantons suisses suivants : Soleure, Bâle-ville, Bâle-campagne, Berne, Neuchâtel, Vaud et Valais.

• Cas particulier : régime fiscal des rémunérations perçues dans le canton de Genève.

Le canton de Genève n'ayant pas adhéré à l'arrangement du 18 octobre 1935, la situation fiscale des travailleurs frontaliers exerçant leur activité dans ce canton est réglée selon le principe général d'imposition des traitements et salaires privés posé par les articles 17 (§ 1 et 2) et 25-A (§ 1 et 2) de la convention (cf. Doc. de base 14 B-2382, n os 1 et 2).

• Création du canton suisse du Jura.

Le nouveau canton du Jura a été créé le 1 er janvier 1979. Par notification officielle en date du 6 février 1979 les autorités de ce canton ont fait connaître qu'elles adhéraient à titre provisoire à l'accord précité du 18 octobre 1935 pour une période d'une année. Cette adhésion a été renouvelée pour les années 1980 et 1981.

Dès lors, pour les années 1979 (à compter du 1 er janvier), 1980 et 1981 ainsi que pour les années suivantes, sauf indication contraire qui serait le cas échéant donnée par le service de la Législation fiscale, le régime fiscal prévu par l'accord du 18 octobre 1935 est applicable aux salaires perçus par les travailleurs frontaliers résidents de France en rémunération de leur activité exercée dans le canton du Jura.

2° Rémunérations imposables

Conformément aux principes de droit commun, le montant net du revenu imposable des travailleurs frontaliers est déterminé en déduisant du montant brut des rémunérations dont le contribuable a disposé pendant l'année d'imposition les cotisations à caractère social ainsi que les frais inhérents à la fonction ou à l'emploi.

a. Rémunérations à prendre en considération.

Le montant des rémunérations imposables s'entend du montant total des sommes attribuées au travailleur frontalier en contrepartie de son activité salariée. Ce montant comprend par conséquent les primes, indemnités et allocations diverses dont l'attribution est liée à l'exercice de l'activité salariée, dès lors qu'elles ne répondent pas aux conditions posées par le Code général des Impôts pour bénéficier d'une exonération particulière (cf. Doc. de base 5F-1131, n os 2 à 17). Le montant du revenu brut à prendre en considération comprend également le montant des avantages en nature dont le travailleur frontalier a disposé le cas échéant au cours de l'année d'imposition (art. 82 du C.G.I.).

b. Détermination du revenu net.

En application de l'article 83 du Code général des Impôts, les cotisations à caractère social ainsi que les frais inhérents à la fonction ou à l'emploi sont admis en déduction pour la détermination du revenu net.

• Cotisations à caractère social.

Les sommes qui sont retenues par les employeurs suisses pour la constitution d'une pension de retraite sont admises en déduction du revenu brut si, selon les modalités du régime de prévoyance dont bénéficient en contrepartie les travailleurs frontaliers, elles ont effectivement le caractère de retenues opérées en vue de la constitution d'une retraite.

En second lieu, les cotisations de sécurité sociale qui sont retenues aux travailleurs frontaliers en vertu de la législation sociale suisse afin de couvrir les risques maladie, accidents corporels, maternité, sont également déductibles du revenu brut, dès lors que les prestations de sécurité sociale attribuées à ce titre sont analogues aux prestations accordées aux salariés travaillant en France.

Les prélèvements obligatoires effectués en Suisse au titre de l'assurance chômage sont déductibles du revenu imposable dans les conditions habituelles (cf. Doc. de base 5 B-2425).

Par ailleurs, les travailleurs frontaliers qui ne relèvent d'aucun régime obligatoire de protection sociale ont pu demander en France le bénéfice de l'assurance volontaire de la sécurité sociale dans les conditions prévues par l'ordonnance n° 67-709 du 21 août 1967 et les textes pris pour son application ou du régime de l'assurance personnelle institué par la loi n° 78-2 du 2 janvier 1978 relative à la généralisation de la sécurité sociale (art. L. 244 du Code de la sécurité sociale). Les cotisations versées à ce titre sont admises en déduction du revenu global, conformément aux dispositions de l'article 156-II-4° du Code général des Impôts (cf. Doc. de base 5 B-2425).

En revanche, les cotisations versées à des organismes privés afin de couvrir les risques maladie, accidents corporels et maternité n'entrant pas dans le champ d'application des dispositions qui précèdent ne peuvent donc, en principe, donner lieu à une déduction. Toutefois, les cotisations versées par des travailleurs frontaliers à des organismes privés de prévoyance créés avant 1967 dans l'un des départements limitrophes de la Suisse sont admises en déduction du revenu brut catégoriel (traitements et salaires) dans la limite des cotisations dont ils seraient redevables au titre du régime volontaire ou de l'assurance personnelle prévu en matière de sécurité sociale (réponse ministérielle à M. Guy Bèche, député, Assemblée nationale, J.O. du 24 mars 1979, p. 1884).

• Frais inhérents à la fonction ou à l'emploi.

Les salaires des travailleurs frontaliers imposables en France, ou retenus pour le calcul de l'impôt français sur le revenu ouvrent droit à l'abattement de 10 % au titre des frais professionnels, dans les conditions prévues à l'article 83-3° du Code général des Impôts. Par ailleurs, les travailleurs frontaliers exerçant l'une des professions visées aux articles et 5 A de l'annexe IV au Code général des Impôts peuvent prétendre au bénéfice des déductions supplémentaires prévues par ces articles.

Les travailleurs frontaliers ont également la possibilité de demander la déduction du montant réel des frais engagés à l'occasion de l'exercice en Suisse de leur activité professionnelle salariée,- à la condition d'en apporter la justification (art. 83-3°, dernier alinéa, du C.G.I.).

Cependant, compte tenu des conditions particulières dans lesquelles les travailleurs frontaliers sont amenés à exercer leur emploi à l'étranger, cette obligation de justification ne doit pas être interprétée de façon trop stricte, notamment si le caractère professionnel des frais n'est pas contestable et si leur montant apparaît en rapport avec la nature et les conditions d'exercice de l'activité en Suisse du travailleur frontalier.

Enfin, il est rappelé que lorsque le travailleur frontalier a opté pour le régime de déduction des frais réels ou demande le bénéfice d'une déduction supplémentaire, il convient de rapporter au revenu brut imposable, le montant des allocations pour frais d'emploi éventuellement perçus par l'intéressé (Doc. de base 5 F-24).

• Abattement sur les salaires.

Comme les rémunérations des salariés exerçant leur activité en France, les salaires des personnels frontaliers ne sont, d'une façon générale, retenus dans les bases de l'impôt sur le revenu en France que pour 80 % du revenu net correspondant, sous réserve des limitations particulières prévues à l'article 158-5 a du Code général des Impôts.

B. - ASSISTANCE ADMINISTRATIVE

Les travailleurs frontaliers exerçant leur activité en Suisse doivent joindre à leur déclaration de revenus, l'attestation annuelle de salaires qui leur est délivrée par leurs employeurs suisses.

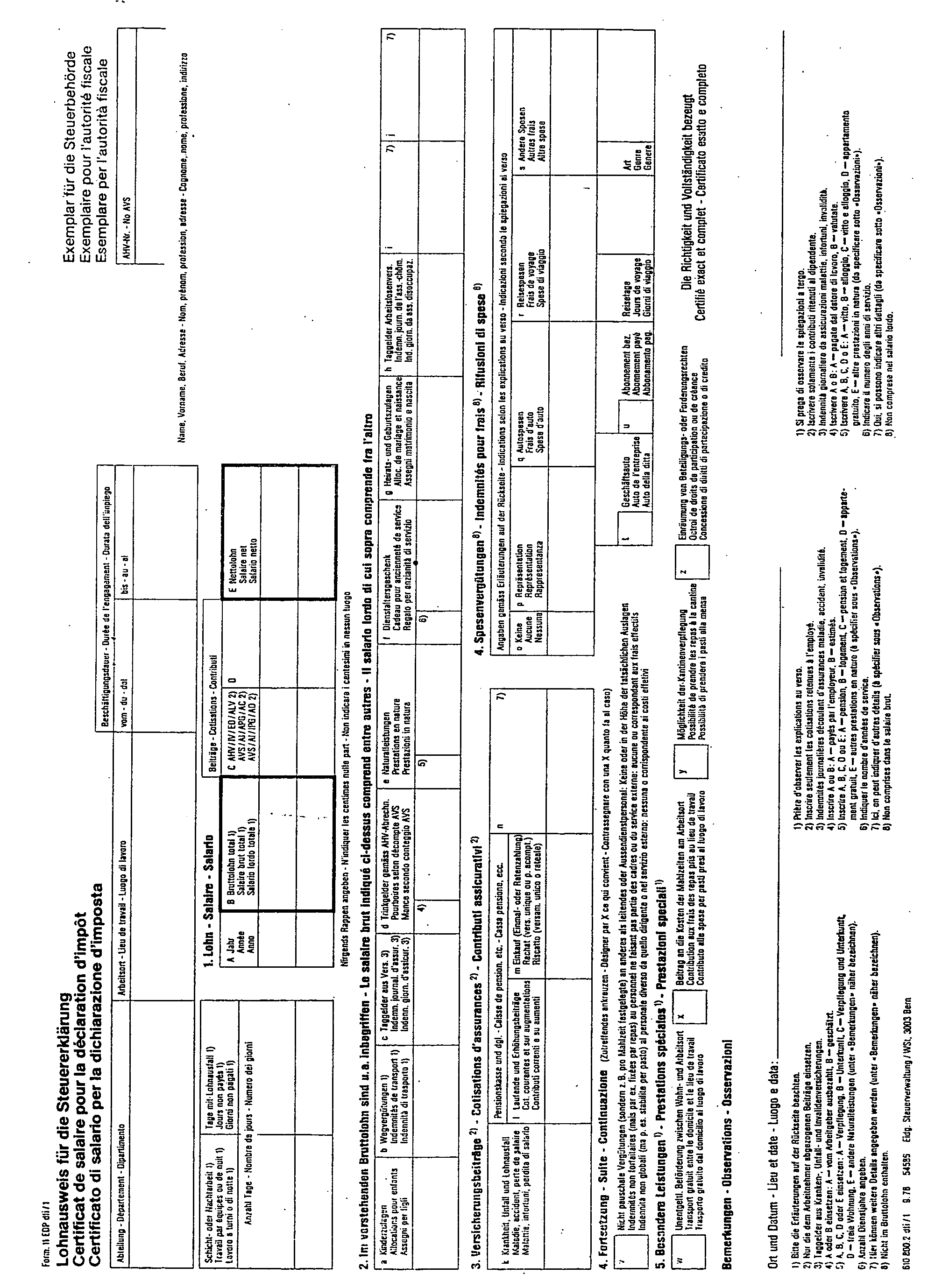

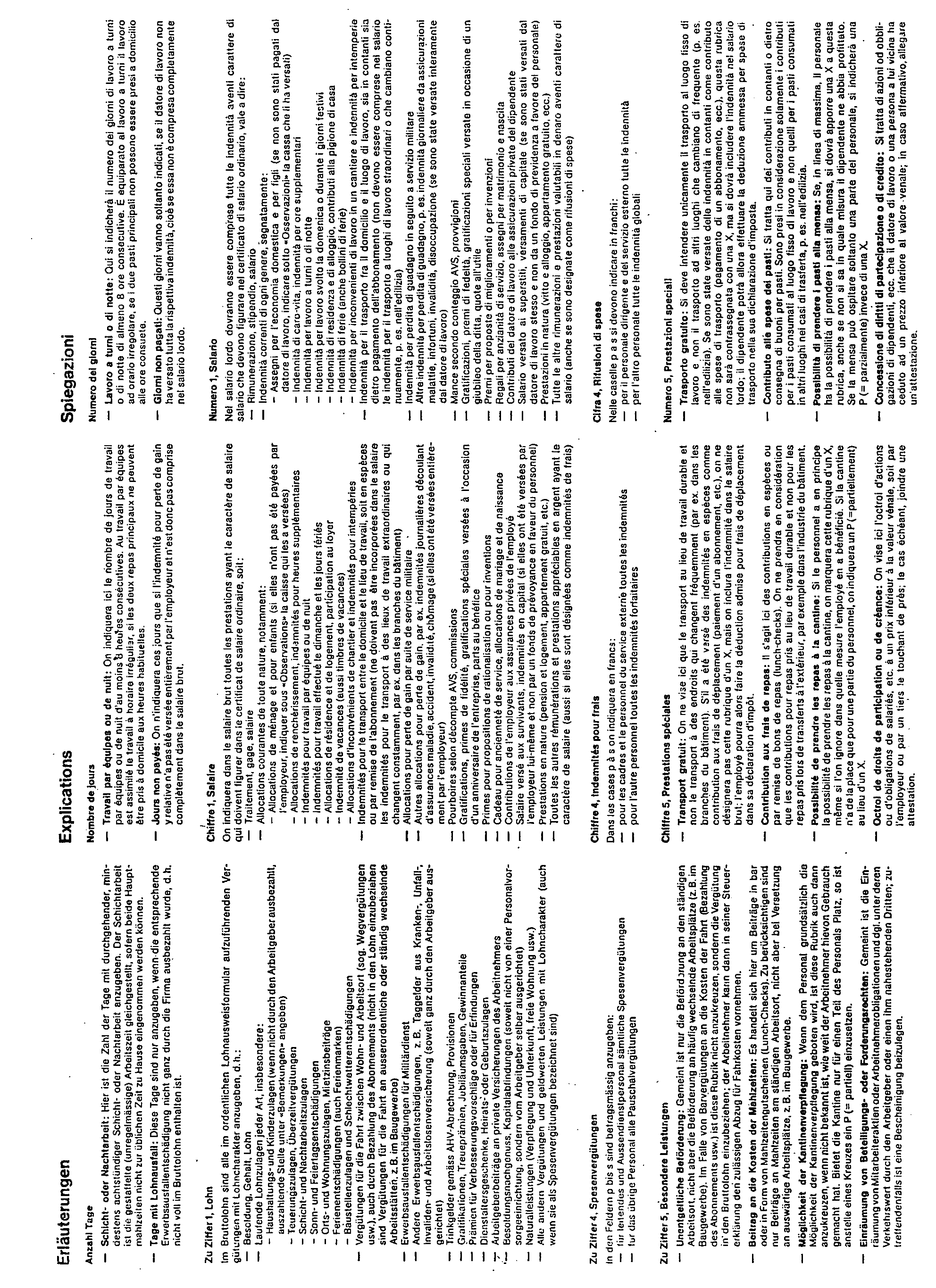

Ce document intitulé « Certificat de salaire pour la déclaration d'impôt », que tout employeur suisse est tenu de remettre en vertu des dispositions du droit fiscal suisse à chaque salarié résident de Suisse ou d'un État étranger, constitue en effet le seul élément de justification des rémunérations portées par les travailleurs frontaliers sur la déclaration annuelle de leurs revenus.

Un exemplaire de cette attestation figure en annexe à la présente note.

Afin de faciliter l'imposition des rémunérations perçues par les travailleurs frontaliers des deux États, les administrations fiscales françaises et suisses sont convenues d'échanger, sur demande, les renseignements concernant les travailleurs frontaliers qu'elles détiennent ou peuvent obtenir dans le cadre de leur pratique administrative normale.

En particulier, les autorités fiscales suisses se sont déclarées prêtes à répondre dans le cadre de l'assistance administrative prévue par l'article 28 de la convention du 9 septembre 1966 (cf. Doc. de base 14 G-211, Suisse), aux demandes adressées par l'Administration française concernant les rémunérations perçues par les travailleurs frontaliers résidents de France, lorsque le service n'aura pu obtenir du contribuable l'attestation de salaire en cause.

Les demandes de l'espèce seront adressées à l'Administration centrale selon la procédure prévue par la note du 22 mai 1980 (B.O.D.G.I. *14 G-1-80).

Annoter : Documentation de base, série 14 A.I., Suisse 14 B-2382, n° 4 ; série 5 F.P., 5 F-1321, n° 6, renvoi (2), 5 F-23, n° 4.