SOUS-SECTION 1 PERSONNES EN ACTIVITÉ

Annexe II

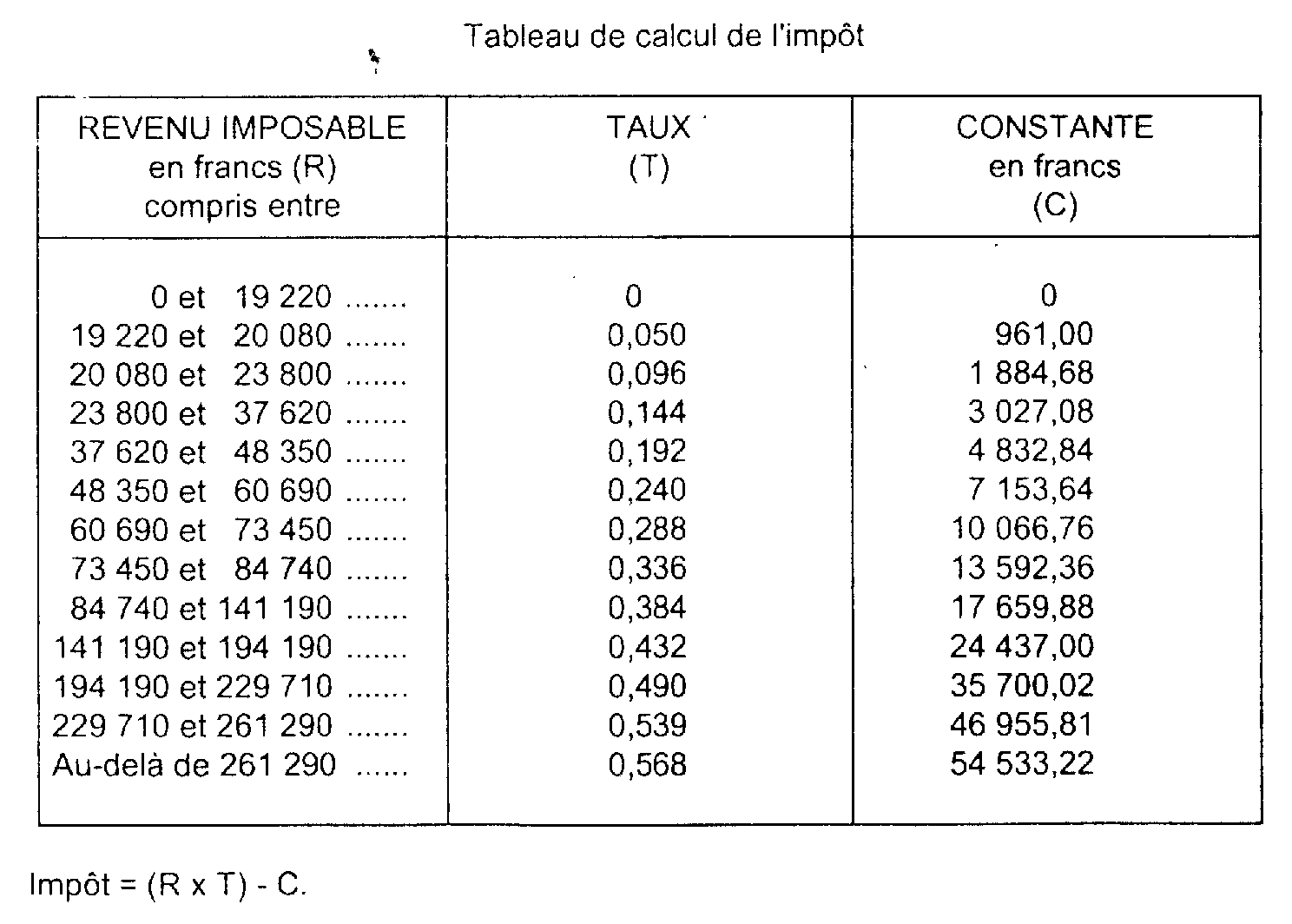

BARÈME ANNUEL

Annexe III

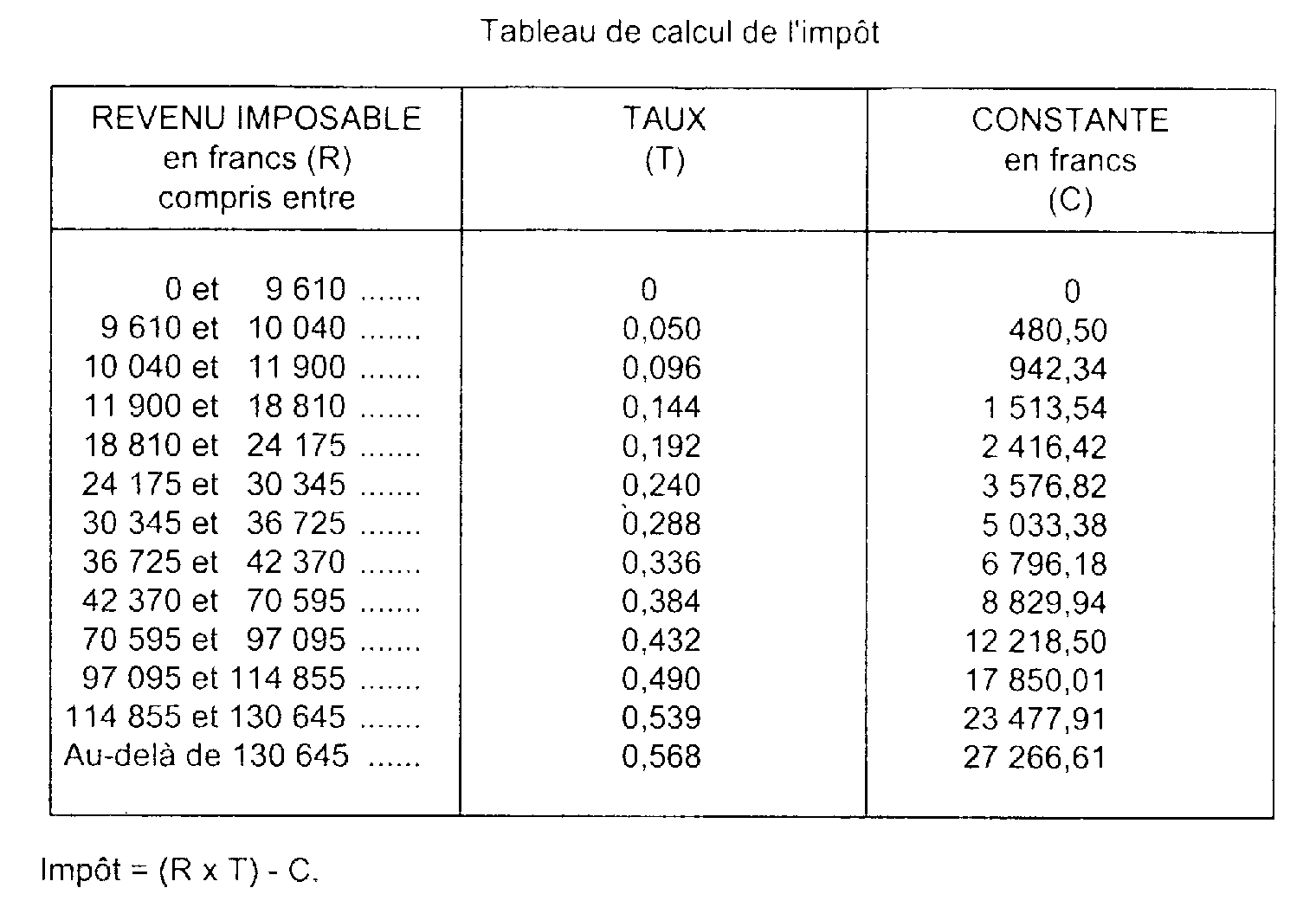

BARÈME SEMESTRIEL

Annexe IV

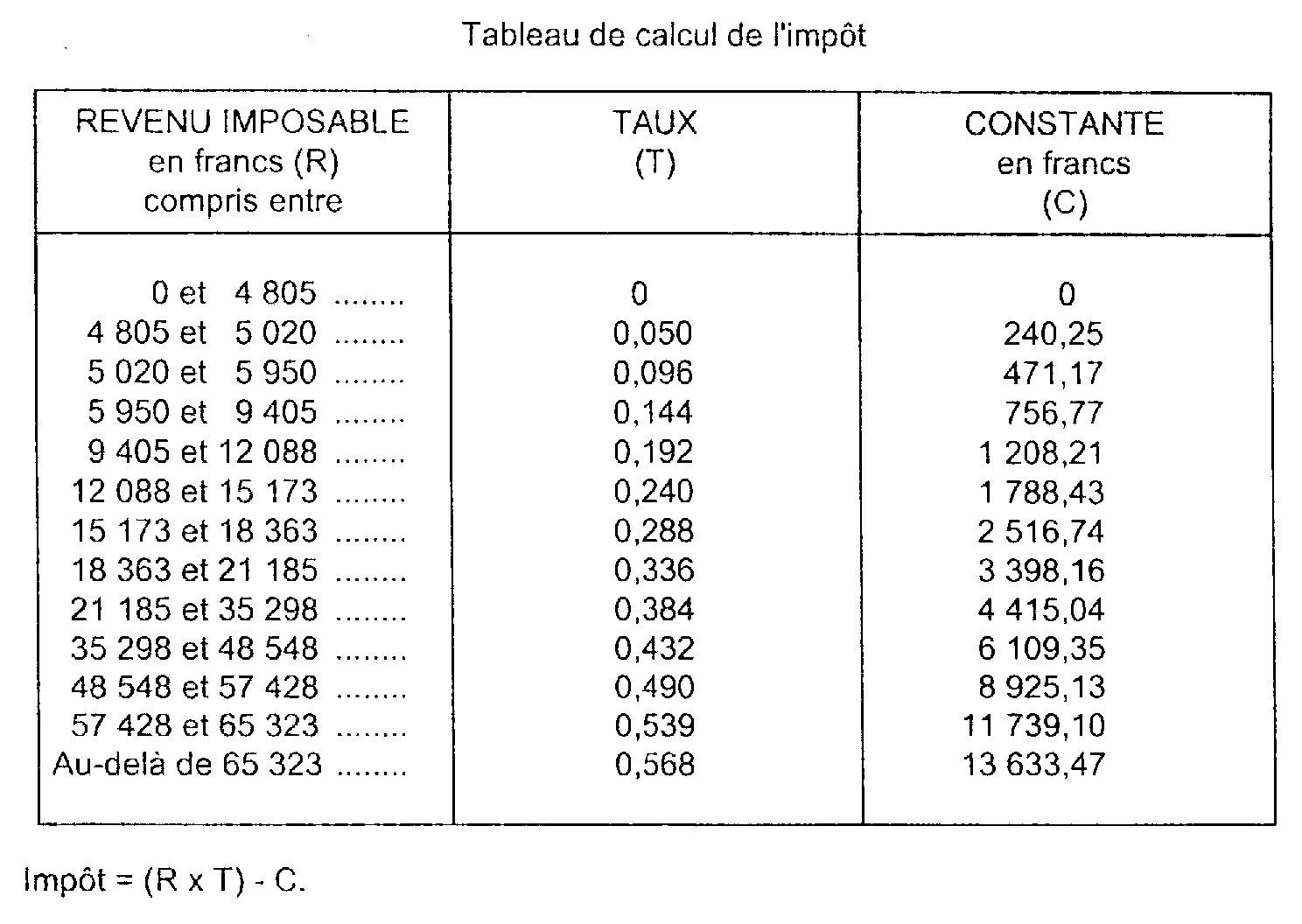

BARÈME TRIMESTRIEL

Annexe V

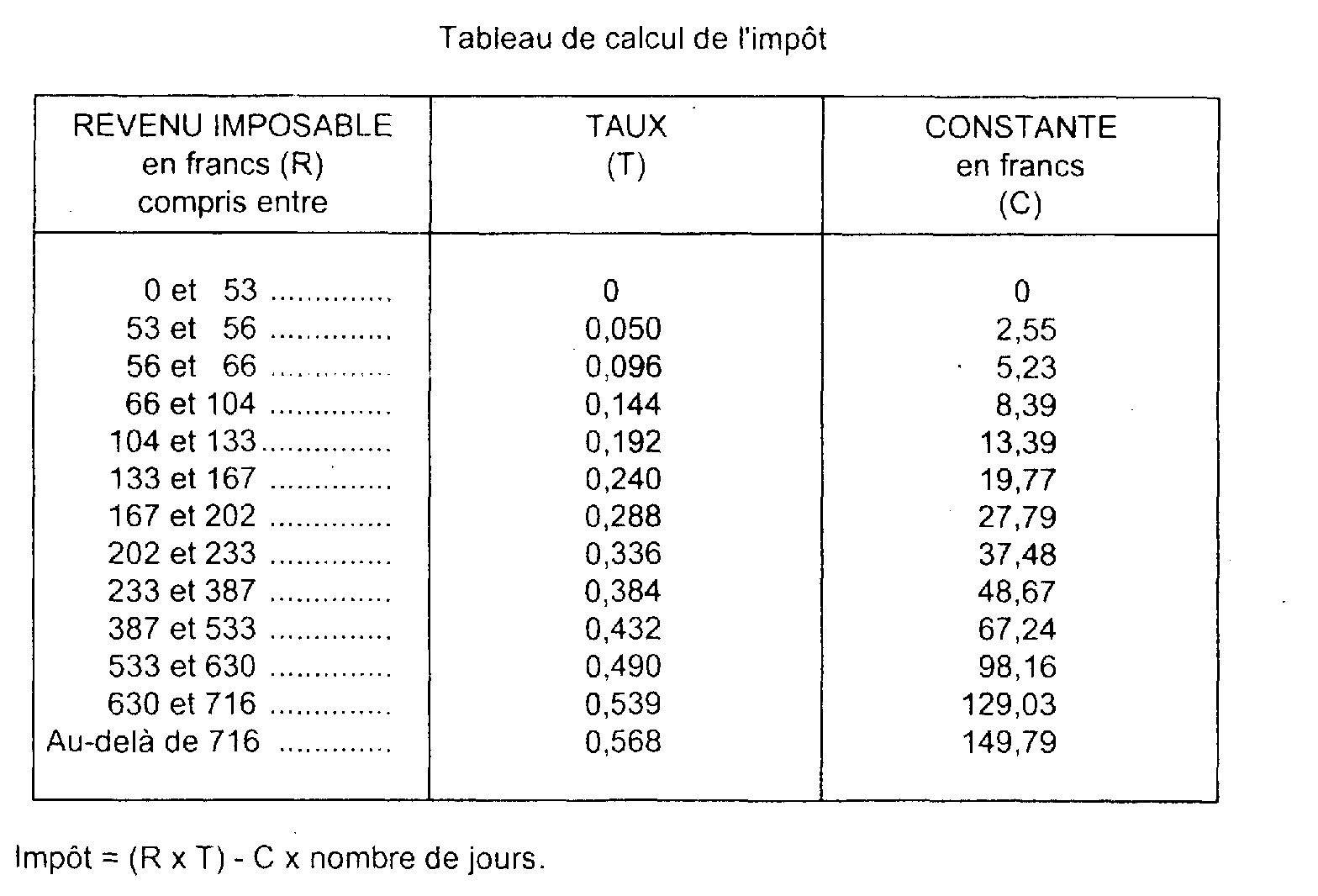

BARÈME MENSUEL

Annexe VI

BARÈME JOURNALIER

Annexe VII

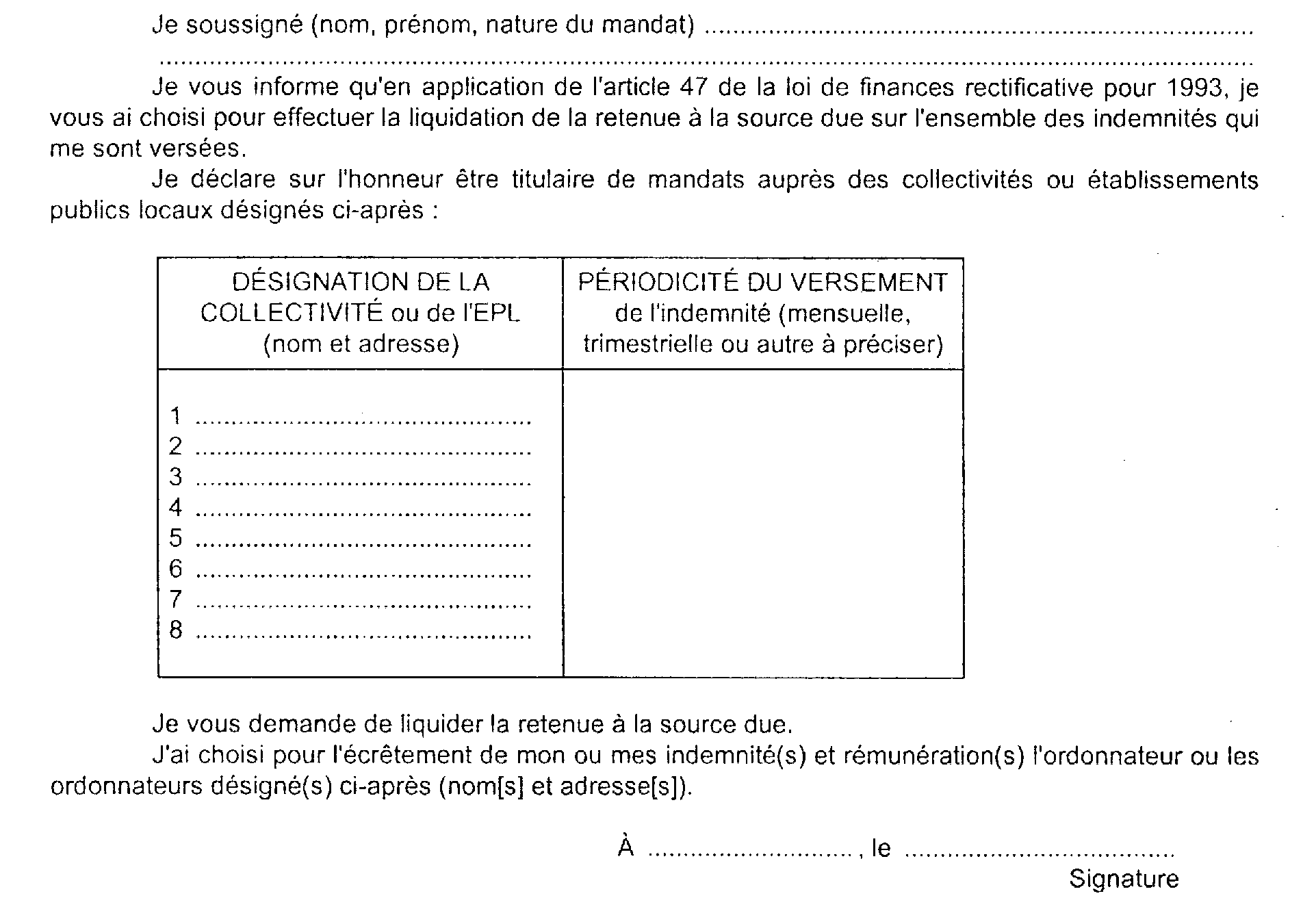

DÉCLARATION

En cas de cumul de mandats

(à adresser 1 à la collectivité ou à l'établissement public local choisi pour calculer la retenue à la source)

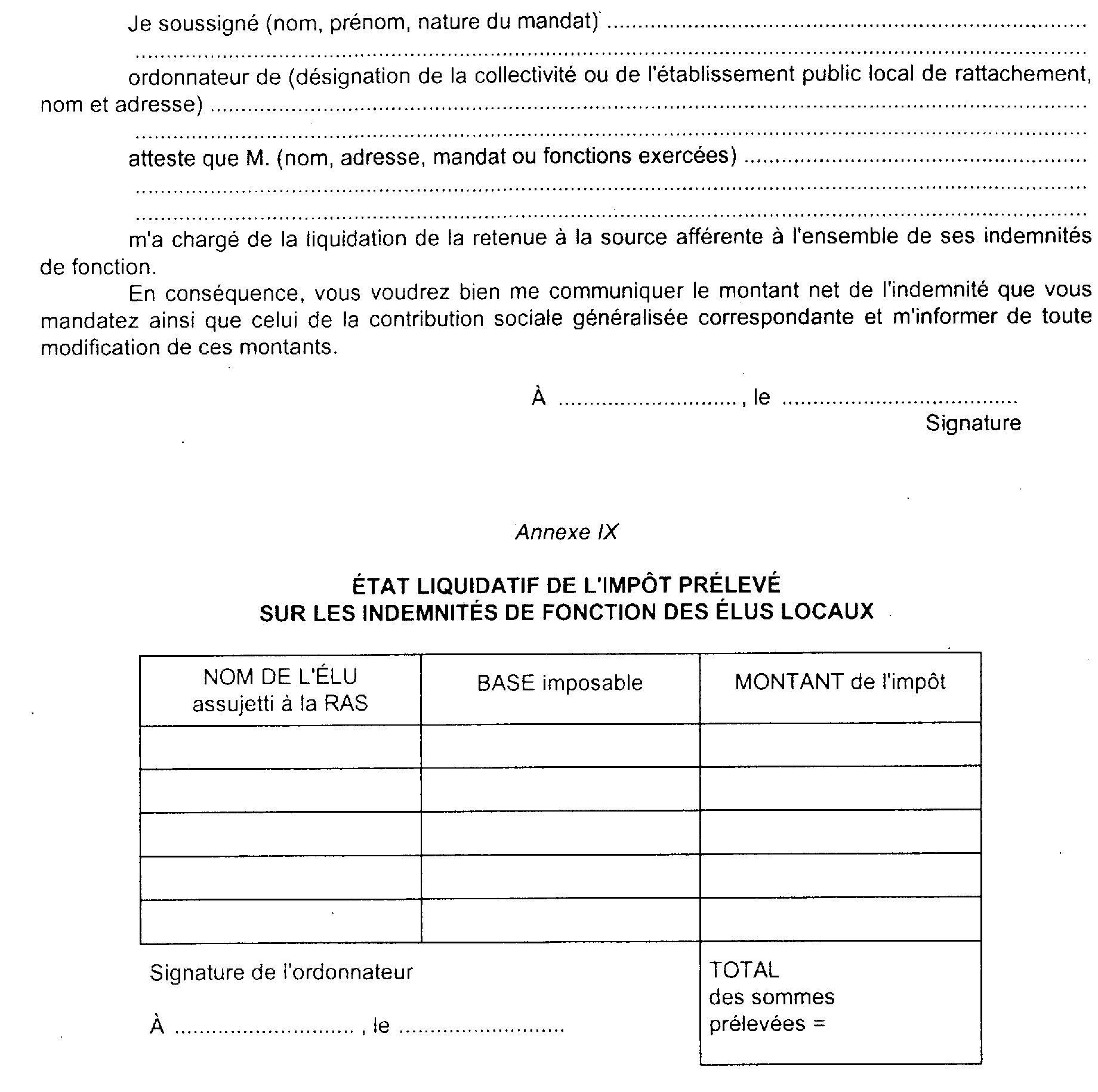

Annexe VIII

ATTESTATION (à adresser aux collectivités et établissements publics locaux n'opérant pas la retenue à la source)

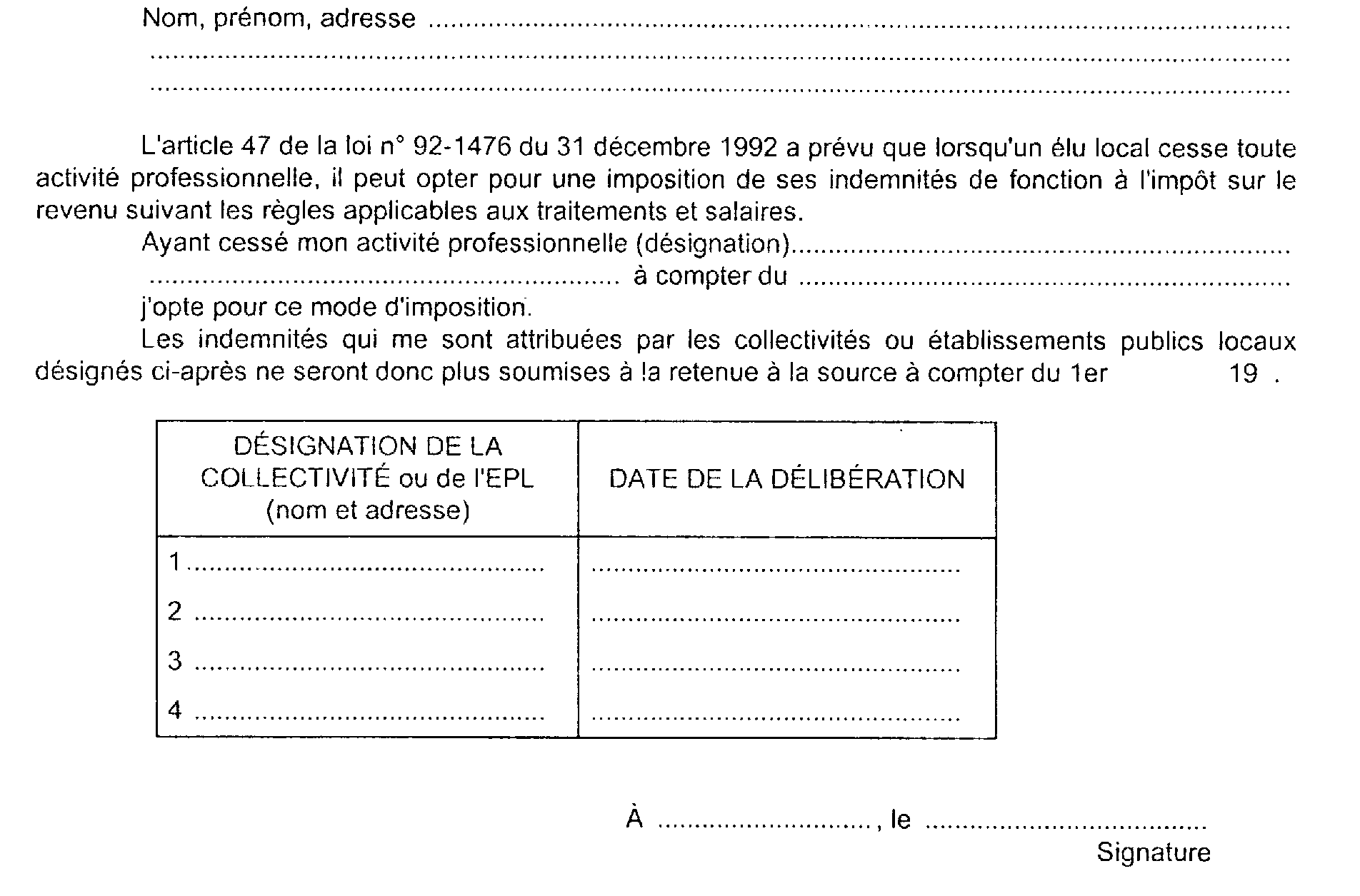

Annexe X

OPTION POUR L'IMPOSITION DES INDEMNITÉS DE FONCTION À L'IMPÔT SUR LE REVENU

(à adresser 2 au directeur des services fiscaux du domicile et à chaque ordonnateur chargé du mandatement de l'indemnité, au plus tard dans les quinze jours qui suivent la cessation de l'activité)

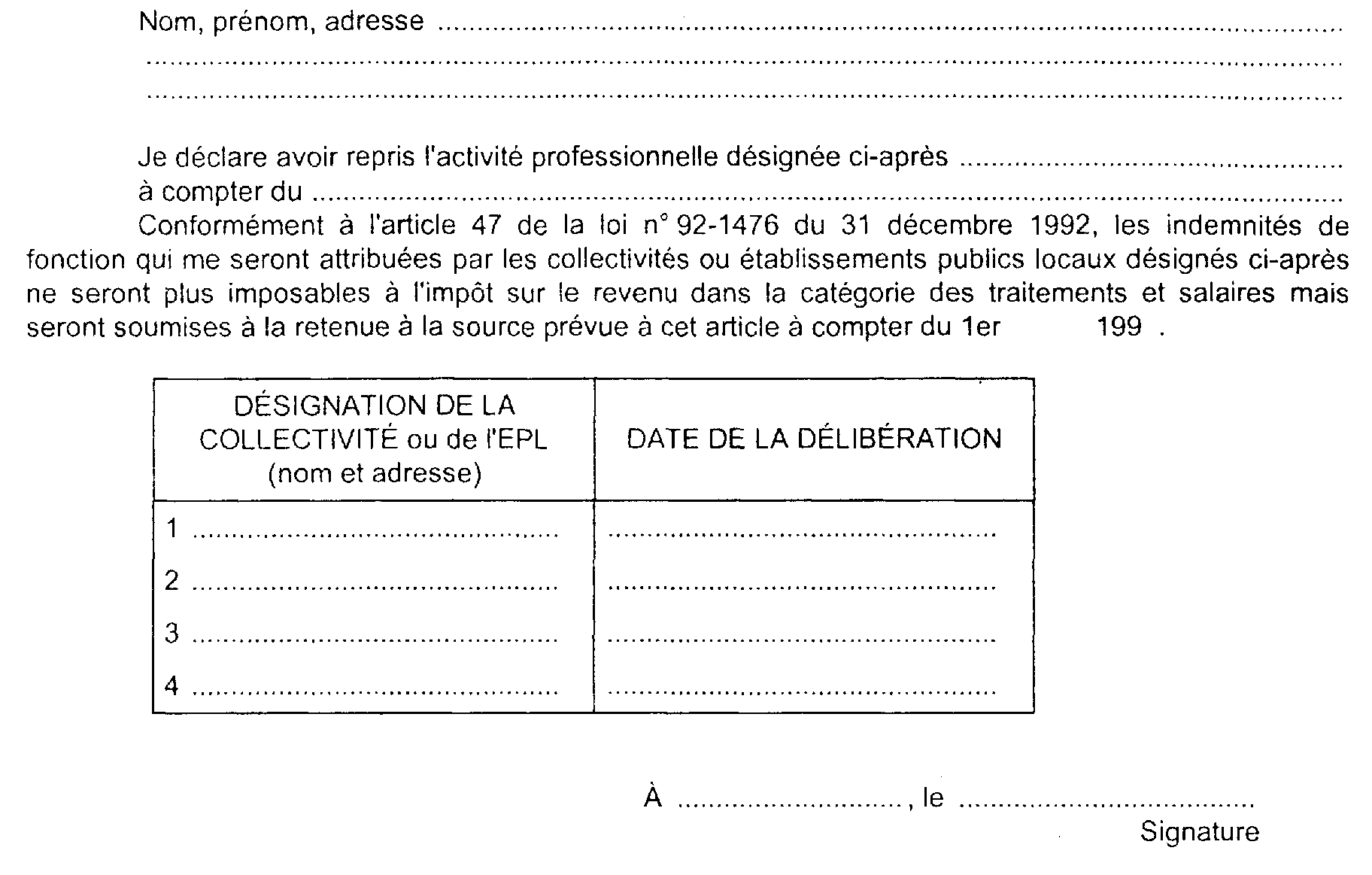

Annexe XI

DÉCLARATION

(à adresser 3 au directeur des services fiscaux du domicile et à chaque ordonnateur chargé du mandatement de l'indemnité dans les quinze jours qui suivent la reprise d'une activité professionnelle)

ANNEXE II

Circulaire du 8 janvier 1997 relative aux modalités de restitution de la retenue à la source sur les indemnités des élus locaux en cas de trop-perçu

*

* *

Paris, le 8 janvier 1997.

Le ministre de l'économie et des finances et le ministre de la fonction publique, de la réforme de l'État et de la décentralisation à Mesdames et Messieurs les préfets, Mesdames et Messieurs les trésoriers-payeurs généraux, Mesdames et Messieurs les directeurs des services fiscaux

En application de l'article 204-0 bis du code général des impôts, les indemnités de fonction perçues depuis le 1er janvier 1993 par les élus locaux sont soumises à une retenue à la source libératoire de l'impôt sur le revenu.

Les conditions d'application de cette retenue ont été précisées par la circulaire du 14 mai 1993, complétée par la lettre-circulaire du 25 janvier 1994 qui expose les règles et les modalités selon lesquelles les élus locaux peuvent renoncer à la retenue à la source et opter pour l'imposition de leurs indemnités de fonction à l'impôt sur le revenu suivant les règles applicables aux traitements et salaires.

La présente circulaire, après avoir rappelé les deux modes d'option pour l'assujettissement des indemnités de fonction à l'impôt sur le revenu, option ex ante et option ex post, qui sont à la disposition des élus, expose les modalités de remboursement à ces derniers des trop-perçus résultant d'erreurs de liquidation de la retenue à la source.

1. - Les deux options possibles et leurs modalités

A. - Option avant la perception des indemnités de fonction

L'option ex ante permet à l'élu de demander, à l'avance, que la retenue à la source sur ses indemnités ne soit pas effectuée. Ainsi, l'élu doit informer, au plus tard le 31 décembre de l'année n - 1, par lettre recommandée avec accusé de réception, le ou les ordonnateurs qui mandatent à son profit des indemnités pour l'année n.

Cette option est irrévocable pour toute l'année et continue à s'appliquer pour les années suivantes tant qu'elle n'est pas dénoncée dans les mêmes formes avant le 1er janvier de l'année de paiement des indemnités.

Dans ce cas, comme aucun prélèvement n'est effectué, il n'y a pas de somme à restituer, et les montants perçus sont déclarés par l'élu en n + 1 au moment de la déclaration d'ensemble de ses revenus.

B. - Option après la perception des indemnités

Elle s'applique lorsque la retenue à la source a été opérée sur les indemnités de fonction au cours de l'année n. Cette option ex post permet à l'élu, au moment de la souscription en n + 1 de la déclaration d'ensemble de ses revenus de l'année n, de choisir l'imposition de ses indemnités à l'impôt sur le revenu suivant les règles applicables aux traitements et salaires.

L'élu local qui souhaite exercer cette option doit :

- déclarer le montant imposable des indemnités perçues en année n ainsi que le montant de la retenue à la source qui a été prélevée, sur la déclaration d'ensemble des revenus de l'année n, conformément aux indications fournies dans la notice qui accompagne cette déclaration ;

- joindre à sa déclaration d'ensemble des revenus de l'année n un document récapitulatif établi par l'ordonnateur unique ou, en cas de cumul de mandats, par l'ordonnateur qu'il a choisi pour effectuer le prélèvement. Ce document fait apparaître :

- d'une part, le montant imposable des indemnités ventilé par collectivité versante ;

- d'autre part, le montant de la retenue à la source qui a été prélevé sur l'ensemble de ces indemnités.

C'est à la demande de l'élu que l'ordonnateur concerné délivre le document susvisé.

La retenue à la source prélevée au cours de l'année n dans les conditions de droit commun est imputée sur l'impôt sur le revenu calculé en fonction du barème et de la situation familiale de l'élu. Si après imputation il subsiste un reliquat, ce dernier est restitué automatiquement à l'élu.

Les indemnités de fonction perçues par l'élu en n + 1 restent, quant à elles, soumises au régime de droit commun de la retenue à la source, sauf si l'élu a choisi l'option ex ante avant le 31 décembre de l'année n.

II. - Les modalités de remboursement en cas de trop-perçu

A. - La situation de l'élu est régularisée par les services déconcentrés du Trésor

Cette procédure est utilisée :

1. Lorsque le trop-perçu est constaté avant le 31 décembre de l'année de perception des indemnités ;

2. Lorsque le trop-perçu est constaté après le 31 décembre de l'année de perception des indemnités et que l'élu conserve l'imposition de ses indemnités par la voie de la retenue à la source.

La demande de remboursement est adressée par l'élu au service « recouvrement » de la trésorerie générale du département concerné.

Cette demande précise le motif du reversement, le montant à rembourser et est accompagnée des pièces justifiant le motif.

1.1. Le remboursement est effectué dans l'exercice budgétaire au cours duquel la retenue a été comptabilisée au budget de l'État.

La trésorerie générale constate un excédent de versement par crédit négatif au compte 901.000 « Budget général, recettes, produit des impôts directs et taxes assimilées-année courante », spécification 3.02 « Retenues à la source sur certains bénéfices non commerciaux et de l'impôt sur le revenu recouvrées par les comptables du Trésor ».

Le montant du reversement est porté en réduction des recettes mensuelles sur le relevé récapitulatif transmis aux services fiscaux, cette réduction est justifiée par la demande de l'élu, appuyée des pièces justificatives transmises.

L'excédent de versement est remboursé dans les conditions habituelles.

1.2. Le remboursement est effectué après la clôture de l'exercice budgétaire au cours duquel la retenue a été comptabilisée au budget de l'État.

Dans ce cas, l'élu devra également fournir une attestation sur l'honneur qu'il n'a pas exercé ou qu'il n'exercera pas l'option ex post d'imposition de ses indemnités selon les règles de droit commun applicables aux traitements et salaires.

Cette attestation doit mentionner les nom, prénom, date et lieu de naissance de l'élu ainsi que l'adresse de son domicile fiscal.

Au vu de la demande et de l'attestation sur l'honneur, la trésorerie générale procède à la restitution des sommes indûment perçues, dans les conditions fixées par l'instruction du 4 août 1967.

La dépense est constatée au débit du compte 900.00 « Budget général, dépenses payables sans ordonnancement, dépenses ordinaires des services civils », chapitre 15.01 « Dégrèvements, remises et annulations, remboursements et restitutions sur contributions directes recouvrées par la comptabilité publique », paragraphe 20 « Restitutions relatives à des retenues à la source et prélèvements sur les revenus de capitaux mobiliers ».

L'attestation sur l'honneur ainsi que le document retraçant les remboursements qui auront été effectués seront adressés par la trésorerie générale aux directions des services fiscaux territorialement compétentes.

Celles-ci devront vérifier, dans le cadre normal du contrôle sur pièces des dossiers des élus locaux qui auront produit une telle attestation, que les intéressés n'ont pas effectivement opté pour l'imposition de leurs indemnités de fonction à l'impôt sur le revenu selon les règles applicables aux traitements et salaires.

Si, en dépit de l'attestation, l'option a malgré tout été exercée, un appel du remboursement indu devra être notifié.

Enfin, je vous rappelle que, lorsqu'un comptable constate une erreur ou en est informé avant d'avoir transféré les montants prélevés à la trésorerie générale, il peut immédiatement procéder à la restitution du trop-perçu à l'élu en mouvementant le compte 431. Les comptes de cotisations sociales et de retraite concernés sont régularisés à due concurrence.

Dans ce cas, il informe sans délai l'ordonnateur qui a procédé à la liquidation de la retenue à la source de la régularisation effectuée.

B. - La situation de l'élu se trouve régularisée ipso facto sans intervention des services déconcentrés du Trésor

Lorsqu'une erreur est constatée après le 31 décembre de l'année de perception des indemnités et que l'élu a choisi ou va choisir avant le 1er mars de porter ses indemnités de fonction sur sa déclaration de revenus dans le cadre de l'option ex post, la retenue à la source s'impute sur l'impôt sur le revenu dû par l'élu pour son montant majoré de l'erreur de liquidation.

L'excédent éventuel sera restitué à l'élu automatiquement après émission de l'avis d'imposition comme dans le cas prévu au I-B dans le cadre de l'option ex post.

III. - Cas particulier de l'option ex ante exercée en cours d'année par les nouveaux élus

Au titre des années où ont lieu des élections (municipales, cantonales ou régionales) les titulaires de mandats locaux nouvellement élus sont généralement autorisés à exercer l'option ex ante pour l'impôt sur le revenu et, le cas échéant, à modifier une telle option en cours d'année si elle a déjà été exercée au titre de mandats locaux antérieurement détenus 4 .

Cette situation s'est par exemple présentée en 1995 pour les élections municipales, et les nouveaux élus municipaux ont pu opter à l'impôt sur le revenu avant le 15 octobre 1995.

S'agissant d'une option ex ante, cette option, lorsqu'elle est exercée, avant la date limite portée à la connaissance des élus par les services préfectoraux, par des élus locaux déjà titulaires d'un ou plusieurs autres mandats locaux, a pour effet de placer les intéressés dans la situation qui aurait été la leur si l'option avait été exercée pour l'ensemble de leurs autres mandats électifs locaux avant le 1er janvier de l'année considérée. Dès lors, le montant de la retenue à la source déjà acquitté au titre des indemnités afférentes à ces autres mandats doit faire l'objet d'un remboursement comme il est prévu au II-A- 1.1 par les services déconcentrés du Trésor.

Les élus qui n'ont pas exercé l'option ex ante en cours d'année conservent bien entendu la possibilité d'exercer l'option ex post au moment du dépôt, avant le 1er mars de l'année suivante, de la déclaration d'ensemble de leurs revenus.

Toute difficulté qui serait rencontrée dans la mise en oeuvre de cette circulaire doit être signalée :

- aux bureaux C 2 et D 3 de la direction de la comptabilité publique ;

- aux bureaux III B 1 et IV A 1 de la direction générale des impôts ;

- au bureau C 1 du service de la législation fiscale ;

- au bureau FP 1 de la direction générale des collectivités locales.

1 En recommandé avec accusé de réception dans les quinze jours qui suivent le début d'un nouveau mandat ou la fin de l'un des mandats.

2 En recommandé avec accusé de réception.

3 En recommandé avec accusé de réception.

4 Par dérogation aux dispositions du 2° du III de l'article 204-0 bis du code général des impôts qui prévoient que l'oction ex ante doit être exercée avant le 1er janvier de l'année au titre de laquelle l'impôt sur le revenu est établi.