SECTION 2 PROFITS RÉALISÉS À TITRE OCCASIONNEL SUR LES MARCHÉS D'OPTIONS NÉGOCIABLES

SECTION 2

Profits réalisés à titre occasionnel

sur les marchés d'options négociables

L'article 71-I de la loi de finances pour 1989, n° 88-1149 du 23 décembre 1988, a prévu un régime fiscal applicable aux opérations réalisées par les particuliers, à compter du 1er janvier 1989, sur les marchés d'options négociables.

L'article 71-II de la même loi prévoit, notamment, des dispositions applicables aux opérations réalisées sur les marchés d'options étrangers.

La présente section a pour objet de commenter le régime fiscal applicable aux opérations réalisées par des opérateurs occasionnels 1 (art. 150 nonies ou 120-12° du CGI).

SOUS-SECTION 1

Principales caractéristiques des marchés d'options négociables

A. QU'EST-CE QU'UNE OPTION NÉGOCIABLE ?

1Les marchés d'options négociables ont pour fonction d'organiser la négociation de contrats par lesquels des acheteurs acquièrent, moyennant le versement d'une somme (prime ou prémium), le droit-mais non l'obligation- d'acheter ou de vendre une quantité déterminée d'un actif pour un prix convenu (prix d'exercice) et pendant une période de temps définie par avance 2 . Les vendeurs s'engagent pour leur part à acheter ou à vendre le même actif dans les conditions prévues au contrat si les acheteurs exercent leur option.

Sur un marché d'options négociables, les opérateurs peuvent réaliser les quatre opérations de base suivantes :

1. Achat d'une option d'achat : l'opérateur acquiert le droit d'acheter à un prix convenu (prix d'exercice) et pendant une période déterminée une quantité définie d'un actif (qualité de support ou de « sous-jacent »).

L'acheteur d'une option d'achat anticipe une hausse des cours de l'actif sous-jacent. Lorsque les cours montent au-dessus du prix d'exercice de l'option majoré de la prime versée, l'acheteur est gagnant.

Ses gains potentiels sont théoriquement illimités.

En cas de baisse des cours, ses pertes sont limitées au montant de la prime initialement versée.

2. Achat d'une option de vente : l'opérateur acquiert le droit de vendre à un prix convenu et pendant une période déterminée une quantité définie d'un actif.

L'acheteur d'une option de vente anticipe une baisse des cours de l'actif sous-jacent. Lorsque les cours baissent en dessous du prix d'exercice de l'option majoré de la prime versée, l'acheteur est gagnant.

En cas de hausse des cours, ses pertes sont limitées au montant de la prime initialement versée.

3. Vente d'une option d'achat (position symétrique de l'opération 1) : l'opérateur prend l'engagement de vendre à un prix convenu et pendant une période déterminée une quantité définie d'un actif.

Le vendeur d'une option d'achat perçoit immédiatement la prime, mais s'engage en contrepartie à livrer à tout moment l'actif sous-jacent au prix convenu si un acheteur le demande

Cet opérateur anticipe donc une baisse des cours ou à tout le moins une stabilité des cours.

Son gain est limité au montant de la prime encaissée. En revanche, ses pertes potentielles sont théoriquement illimitées.

4. Vente d'une option de vente (position symétrique de l'opération 2) : l'opérateur prend l'engagement d'acheter à un prix convenu et pendant une période déterminée une quantité définie d'un actif.

Le vendeur d'une option de vente perçoit immédiatement la prime, mais s'engage en contrepartie à prendre livraison de l'actif sous-jacent au prix convenu si un acheteur le demande.

Cet opérateur anticipe donc une baisse des cours ou à tout le moins une stabilité des cours.

Son gain est limité au montant de la prime encaissée. En revanche, ses pertes potentielles sont théoriquement illimitées.

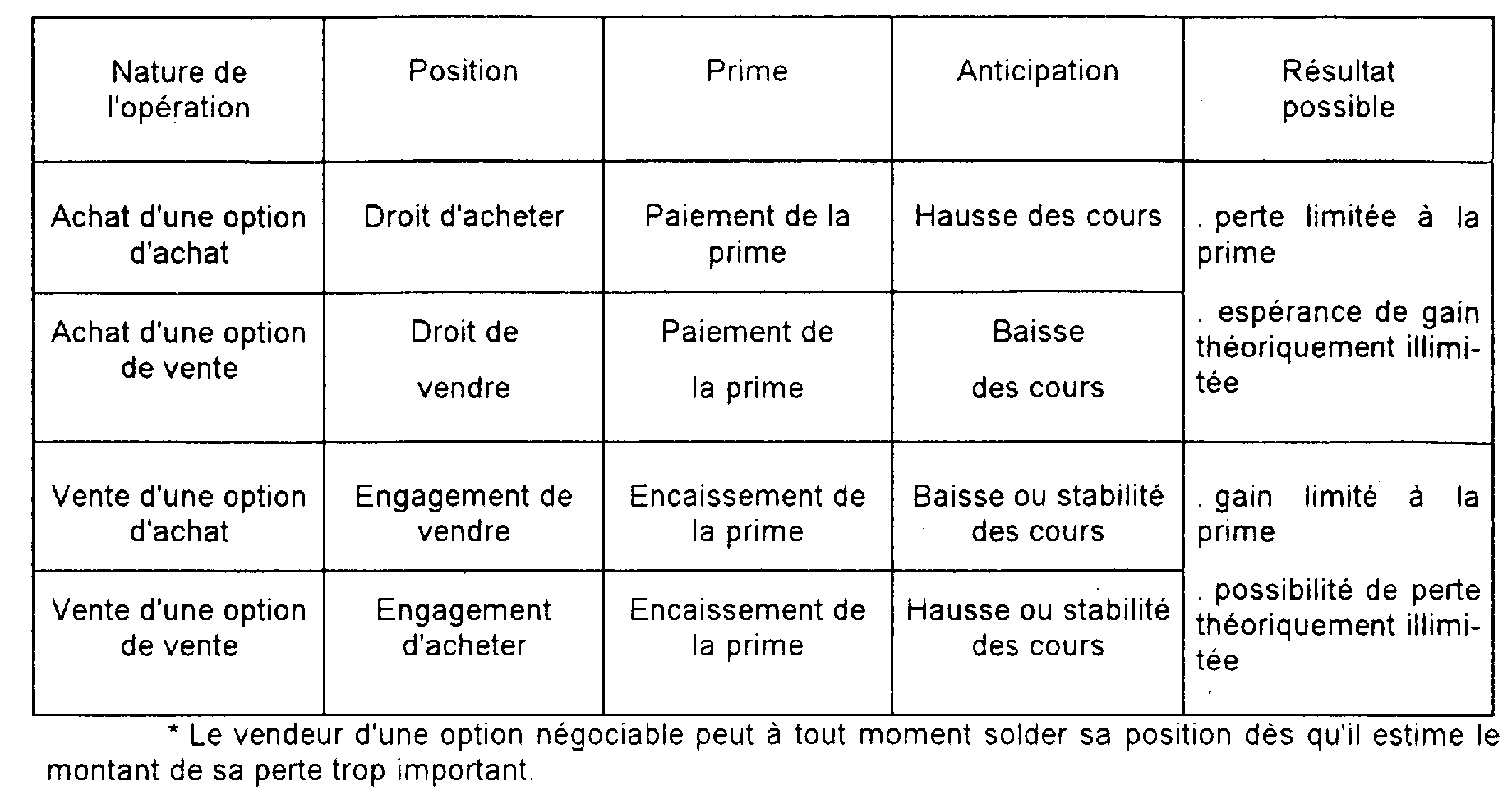

Le tableau suivant résume les possibilités offertes aux opérateurs sur les marchés d'options négociables.

B. COMMENT DÉNOUER UNE POSITION SUR OPTIONS ?

I - Cas de l'acheteur d'une option

2Il dispose de 3 possibilités :

a. exercer l'option à tout moment jusqu'à l'échance : l'acheteur prendra alors livraison (option d'achat) de l'actif sous-jacent ou livrera le même actif (option de vente) au prix d'exercice convenu.

b. abandonner l'option à l'échéance : l'acheteur décide de ne pas exercer son droit d'achat ou de vente parce que son anticipation à la hausse (option d'achat) ou à la baisse (option de vente) ne s'est pas réalisée.

c. céder l'option avant l'échéance : la valeur de l'option étant cotée tous les jours, l'acheteur peut à tout moment, en cas d'évolution des cours conforme à son anticipation, décider de prendre son bénéfice.

II. Cas du vendeur d'une option

3Il peut à tout moment clôturer sa position s'il estime avoir franchi sa limite d'acceptation du risque.

Exemple.

Le 10 août 1996, A. achète un contrat d'option d'achat de 100 actions X à 1 200 F (prix d'exercice) sur mars 1997. Le cours de l'option d'achat est de 32 F.

A verse à l'organisme de compensation 32 F x 100 = 3 200 F.

Le même jour, B. vend ce contrat (vente d'une option d'achat) à 32 F. Il est crédité de 3 200 F par l'organisme de compensation.

Le 1er octobre 1996 le cours de l'action a baissé ; B rachète ce contrat (en fait un contrat présentant les mêmes caractéristiques) à 25 F et verse 25 F x 100 = 2 500 F à l'organisme de compensation. Il a réalisé un gain de 3 200 F - 2 500 F = 700 F par contrat.

C qui le même jour a vendu ce contrat (en fait un contrat de même nature) est crédité de 2 500 F.

Le 1er janvier 1997, le cours de l'action X dépasse 1 200 F et le cours de l'option d'achat est à 55 F.

C, qui estime maintenant que le cours de l'action va continuer à monter décide de solder sa position. Il limite sa perte à :

55 F - 25 F = 30 F x 100 = 3 000 F par contrat

A peut prendre son bénéfice en exerçant l'option d'achat qu'il détient. Si à cette date le cours de l'action s'établit à 1 300 F, par exemple, il aura réalisé un gain de :

[- 32 F + (1 300 F - 1 200 F) x 100 = 6 800 F.

C. DES OPTIONS NÉGOCIABLES, POUR QUOI FAIRE ?

4Le développement des instruments financiers (contrats à terme, options négociables ...) est lié à l'instabilité croissante des taux d'intérêt, des parités de change et des cours boursiers ainsi qu'à l'internationalisation des marchés de capitaux.

Le premier marché d'options négociables a été ouvert à la Bourse de Chicago le 1er avril 1973. En France, le MONEP (marché d'options négociables de Paris) a été ouvert le 1er septembre

1987 sur des actions. Un marché d'options négociables sur l'indice CAC 40 a été ouvert en novembre 1988. De son côté, le MATIF 3 (marché à terme international de France) a ouvert des marchés d'options négociables sur :

- le contrat d'emprunt notionnel ;

- le contrat PIBOR 3 mois ;

- le contrat Eurodem 3 mois ;

- le contrat écu long terme.

Les options négociables sont d'abord des outils de couverture qui permettent notamment aux entreprises exportatrices ou aux investisseurs sur un marché boursier de transférer un type de risque qu'ils ne veulent pas assumer (risque de change, risque de taux d'intérêt, risque d'évolution du marché des actions ...) sur un autre investisseur qui accepte ou souhaite courir ce type de risque parce que ses objectifs sont différents ou que son analyse personnelle lui donne à penser qu'il s'agit d'un « bon » risque.

D'autres opérateurs interviennent également sur ces marchés avec des motivations tout à fait différentes soit pour spéculer en s'appuyant sur l'effet de levier considérable qu'offrent ces marchés, soit pour profiter des disparités existantes sur les marchés (arbitrage).

1 Pour les opérateurs habituels ou professionnels, voir DB 5 G 460 et suiv.

2 Voir également le glossaire en annexe 2.

3 Cf. Section précédente 5 I 461.