SOUS-SECTION 2 MODALITÉS DE LA DÉDUCTION

SOUS-SECTION 2

Modalités de la déduction

A. PRINCIPE

I. Règle générale

1Le montant de la déduction pour investissement que peuvent pratiquer chaque année les exploitants sur leur bénéfice déterminé selon un régime réel d'imposition a été modifié à plusieurs reprises.

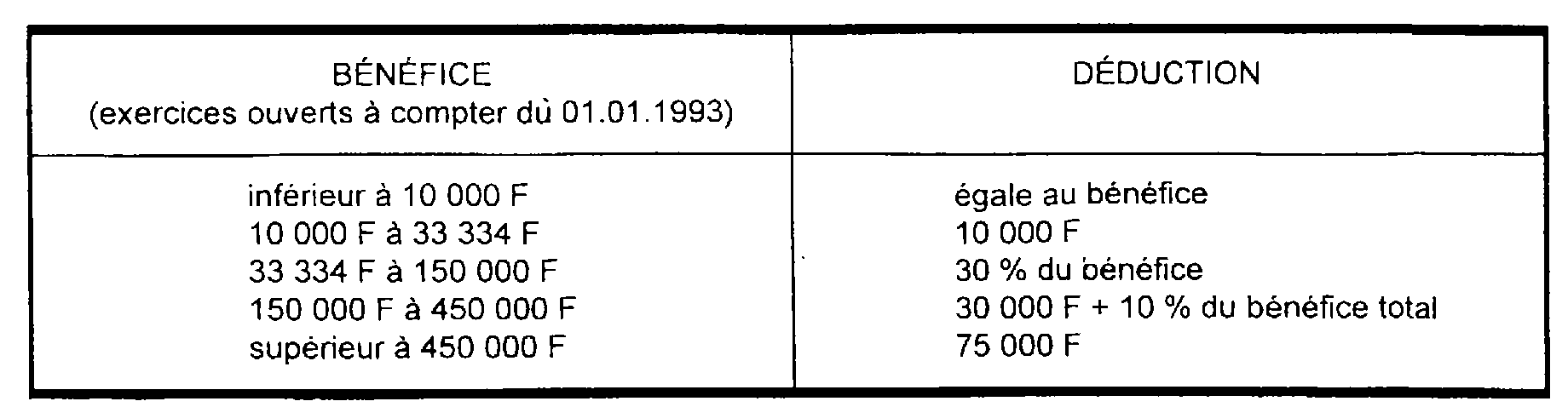

Pour les exercices ouverts entre le 1er janvier 1993 et le 31 décembre 1996, ce montant est égal :

- soit à une somme de 10 000 F ;

- soit à 30 % de la fraction du bénéfice n'excédant pas 150 000 F.

Une déduction complémentaire de 10 % peut être pratiquée pour la fraction du bénéfice comprise entre 150 000 F et 450 000 F.

Le montant maximal de déduction qui peut être pratiqué au titre d'une année est donc égal à 75 000 F.

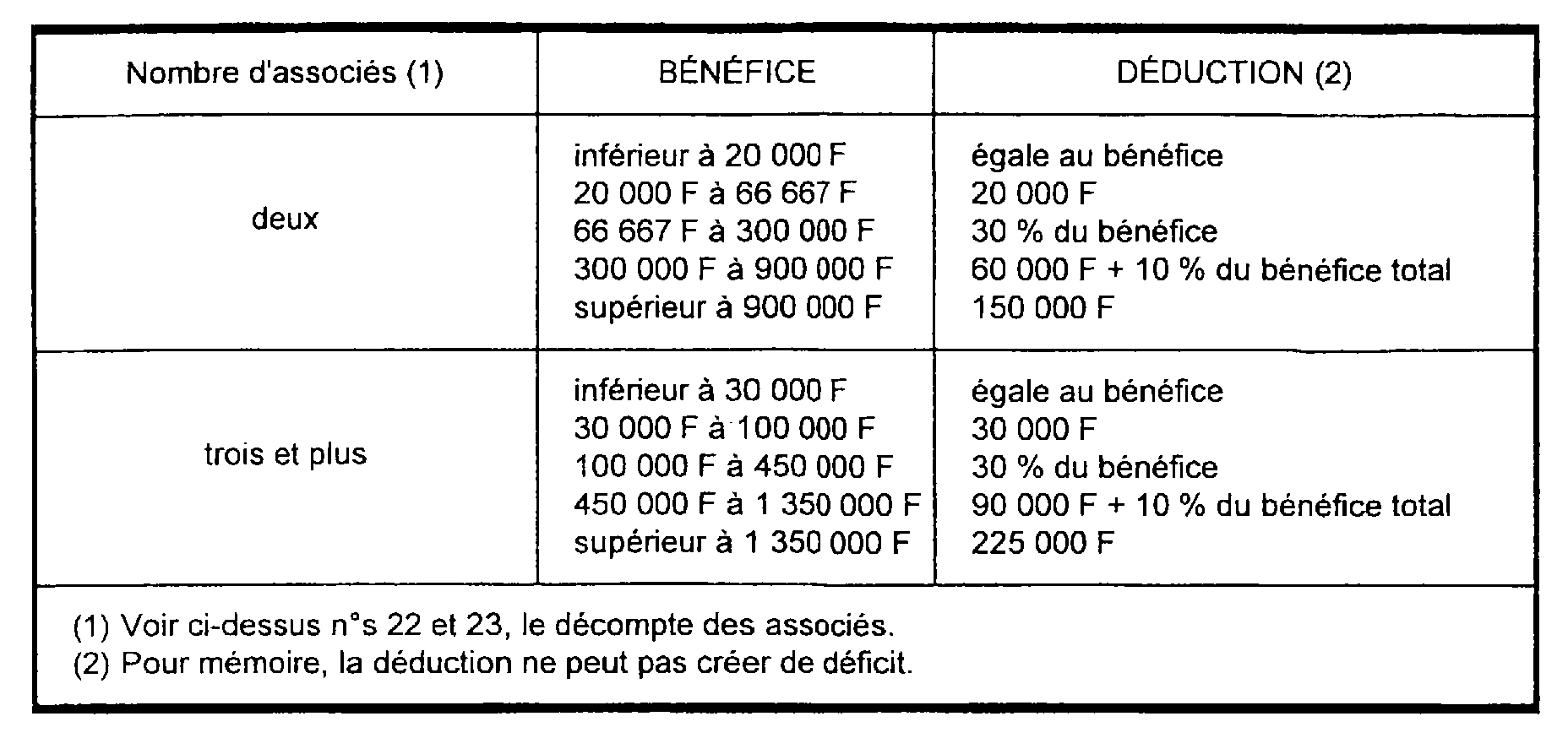

En pratique, pour les exercices ouverts entre le 1er janvier 1993 et le 31 décembre 1996, le montant de la déduction peut être directement calculé au moyen du barême ci-dessous :

2 Pour les exercices ouverts à compter du 1er janvier 1997, l'article 107 de la loi de finances pour 1997 (n° 96-1181 du 30 décembre 1996) a prévu :

- un relèvement général progressif des taux et des plafonds de déduction, étalé de 1997 à 1999 ;

- une augmentation accélérée du taux de la déduction complémentaire pour les exploitants qui envisagent d'affecter la déduction à la réalisation de travaux de mise aux normes environnementales.

Il a également transformé les limites de déduction en plafonds, permettant ainsi aux exploitants de moduler le montant de leur déduction dans les limites fixées par la loi.

3Les plafonds de la déduction sont appréciés au niveau des résultats de l'exploitation individuelle, de la société ou du groupement (voir toutefois, ci-dessous, n°s 17 et suiv. les cas particuliers des GAEC et des EARL).

4Si la déduction est utilisée à l'acquisition ou à la création d'immobilisations amortissables, la base d'amortissement de celles-ci est réduite à due concurrence.

5Si la déduction n'est pas utilisée conformément à son objet (voir ci-après, n°s 51 et suiv. ), elle est rapportée aux résultats de la cinquième année qui suit sa réalisation, sous réserve des exceptions prévues en cas d'apport (cf. section 2) ou de demande de réintégration anticipée (cf. section 3).

1. Relèvement général des taux et des plafonds.

6L'article 107 de la loi de finances pour 1997 opère un relèvement général des taux et des plafonds de déduction. Ce relèvement est progressif et s'étale de 1997 à 1999.

Les taux et plafonds indiqués ci-dessous s'appliquent à la généralité des exploitants. Le cas particulier des GAEC et EARL est étudié au n° 17 ci-après.

a. Exercices ouverts en 1997.

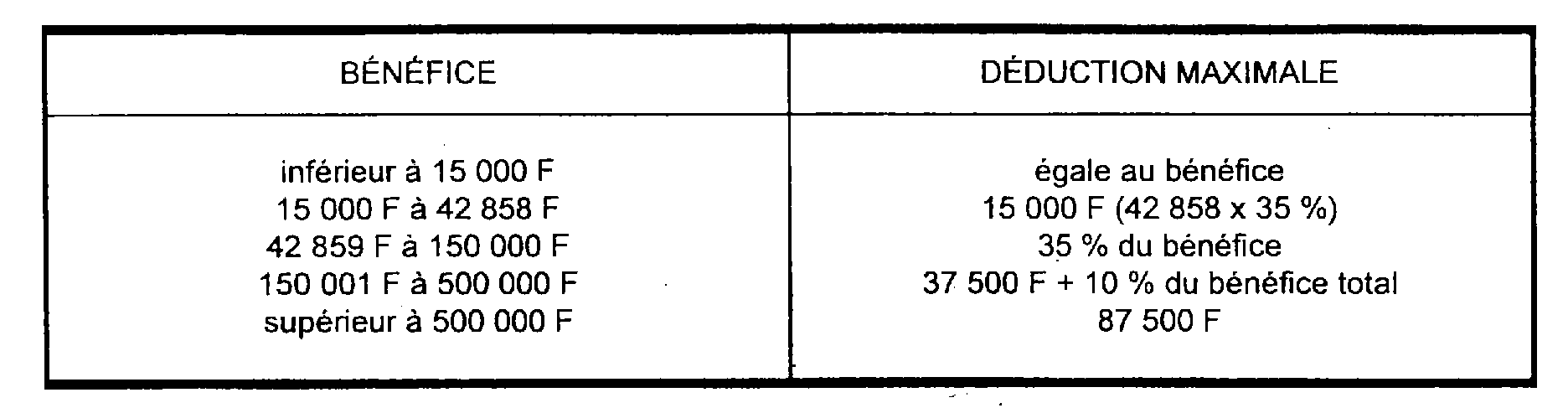

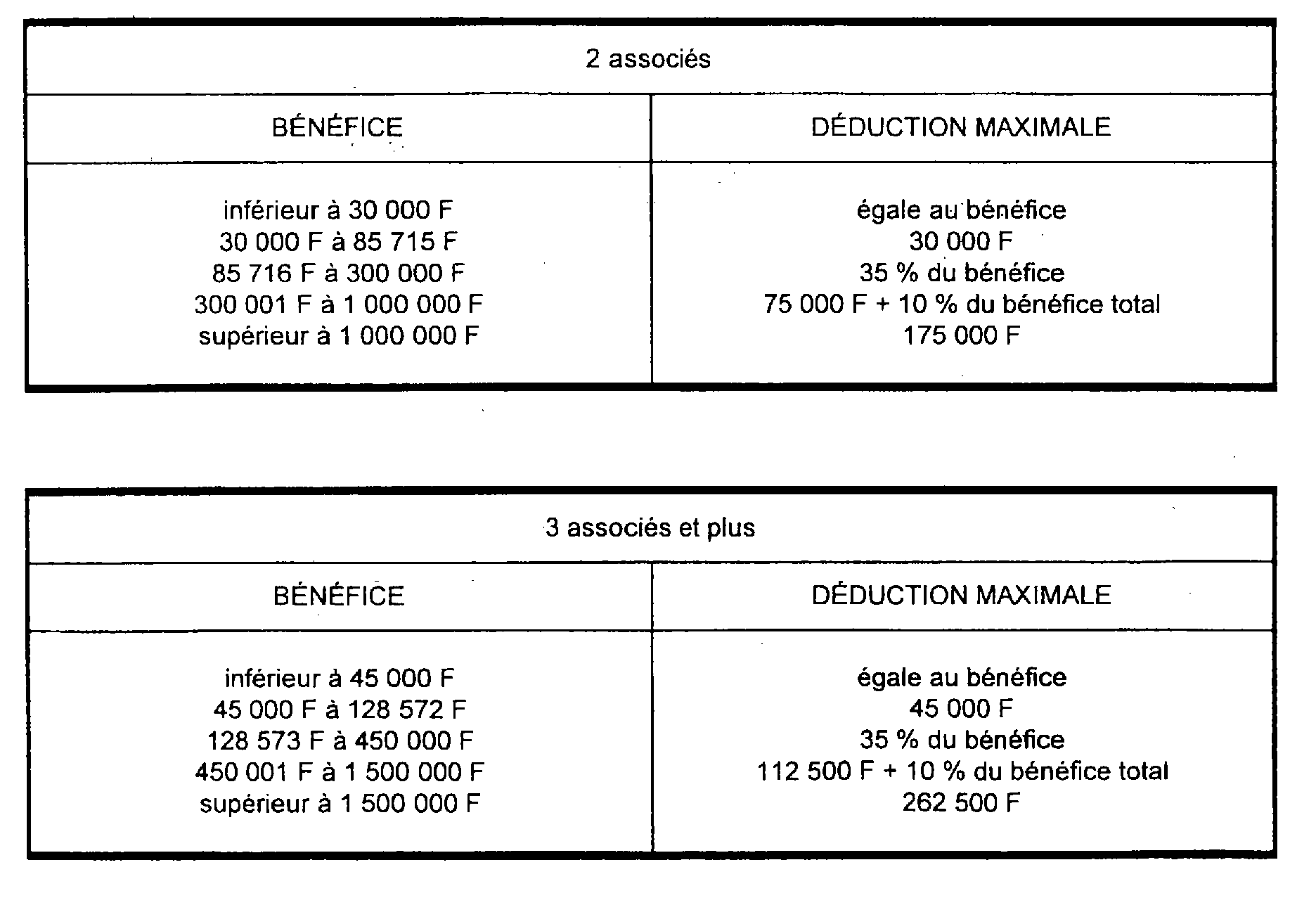

7Pour les exercices ouverts à compter du 1er janvier 1997, le montant de la déduction pour investissement est porté de 10 000 F à 15 000 F. Ce montant, qui constituait précédemment, dans la limite du bénéfice réalisé, un montant minimal de déduction, constitue désormais un plafond à l'intérieur duquel l'exploitant peut librement choisir le montant de la déduction qu'il entend pratiquer.

Le taux de déduction applicable sur la fraction du bénéfice inférieure à 150 000 F est porté de 30 % à 35 % du bénéfice, ce qui permet une déduction d'un montant maximal de 52 500 F.

Le plafond de la déduction complémentaire, dont le taux reste fixé à 10 %, est porté à 500 000 F. Cette déduction complémentaire, qui s'applique donc désormais sur la fraction du bénéfice comprise entre 150 000 F et 500 000 F, s'élève ainsi au maximum à 35 000 F.

Compte tenu de ces relèvements, le montant de la déduction qui peut être pratiquée au titre d'un exercice ouvert en 1997 s'élève au maximum à 87 500 F. Le montant de la déduction maximale peut être directement calculé au moyen du barème ci-dessous.

b. Exercices ouverts en 1998.

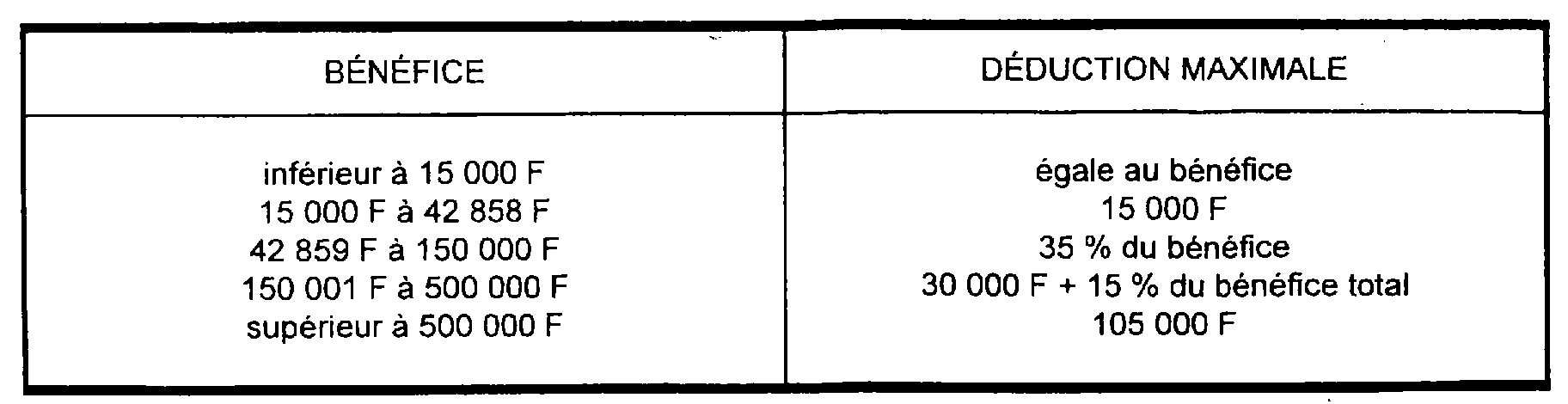

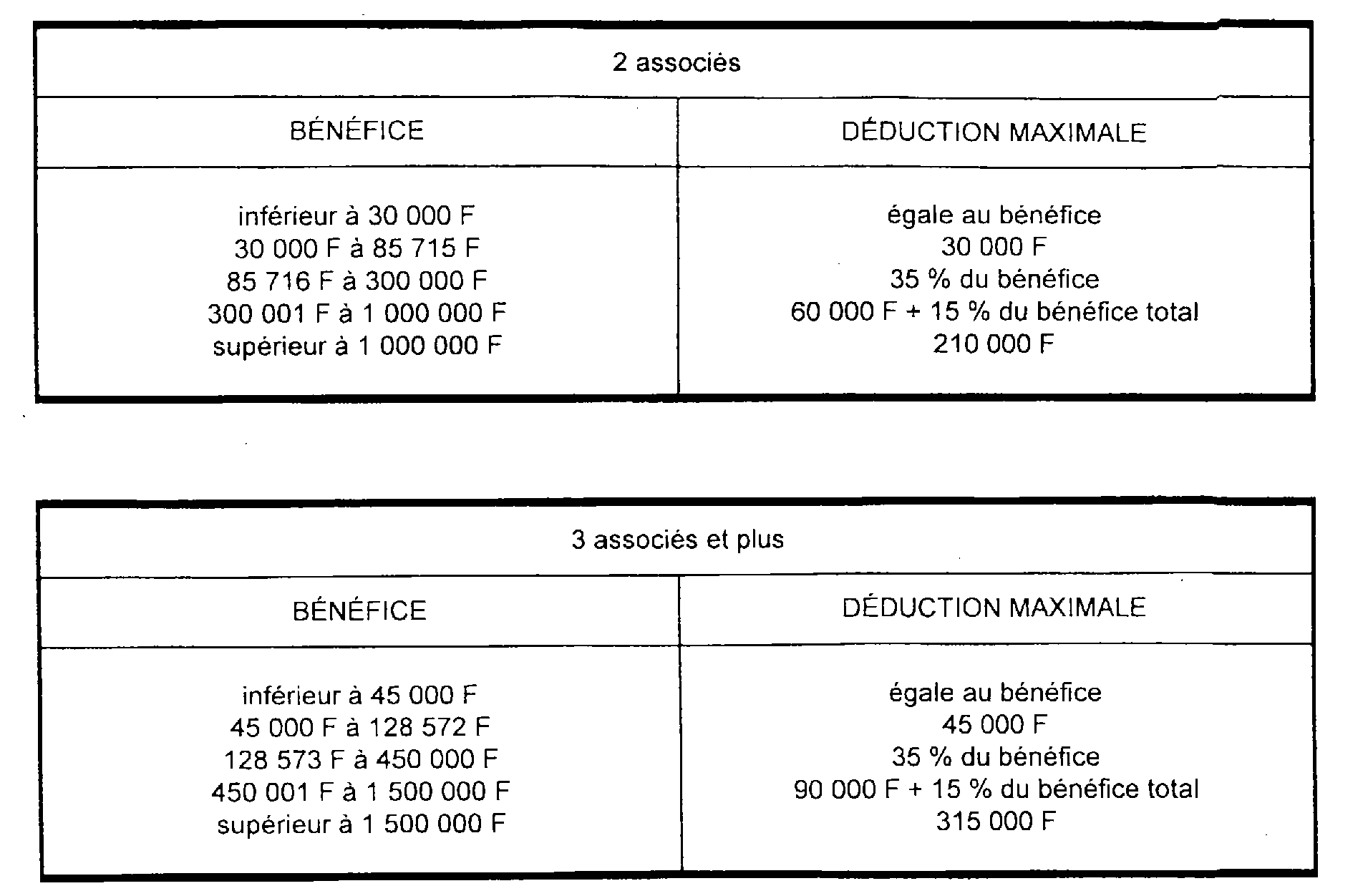

8Pour les exercices ouverts entre le 1er janvier 1998 et le 31 décembre 1998, le taux de la déduction complémentaire applicable sur la fraction du bénéfice comprise entre 150 000 F et 500 000 F est porté de 10 % à 15 %, ce qui permet une déduction complémentaire d'un montant maximal de 52 500 F.

Compte tenu de ce relèvement, le montant de la déduction qui peut être pratiquée au titre d'un exercice ouvert en 1998 s'élève au maximum à 105 000 F. Le montant de la déduction maximale peut être directement calculé au moyen du barème ci-dessous.

c. Exercices ouverts à compter du 1er janvier 1999.

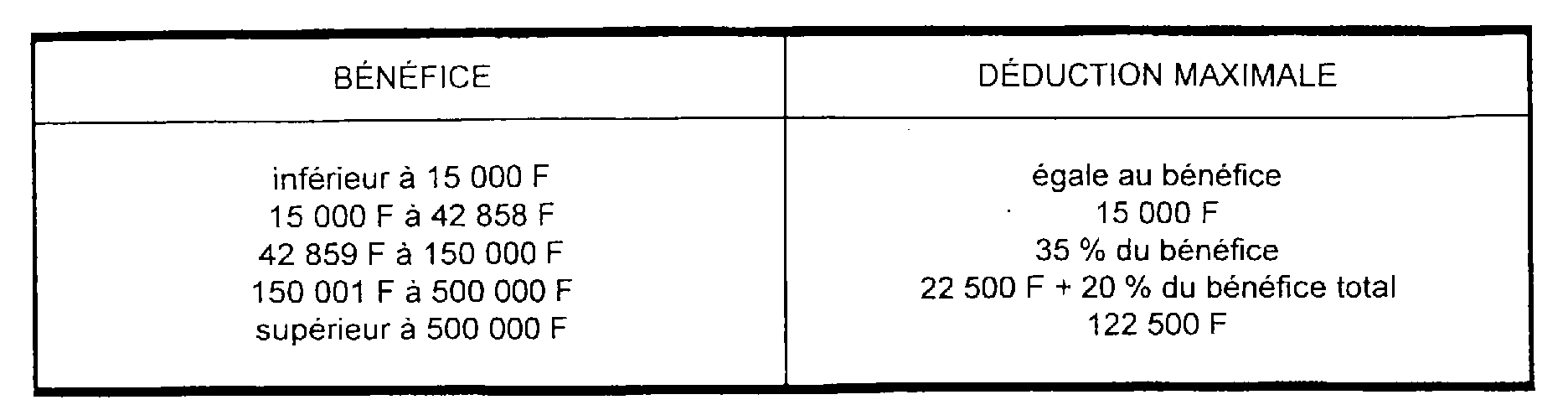

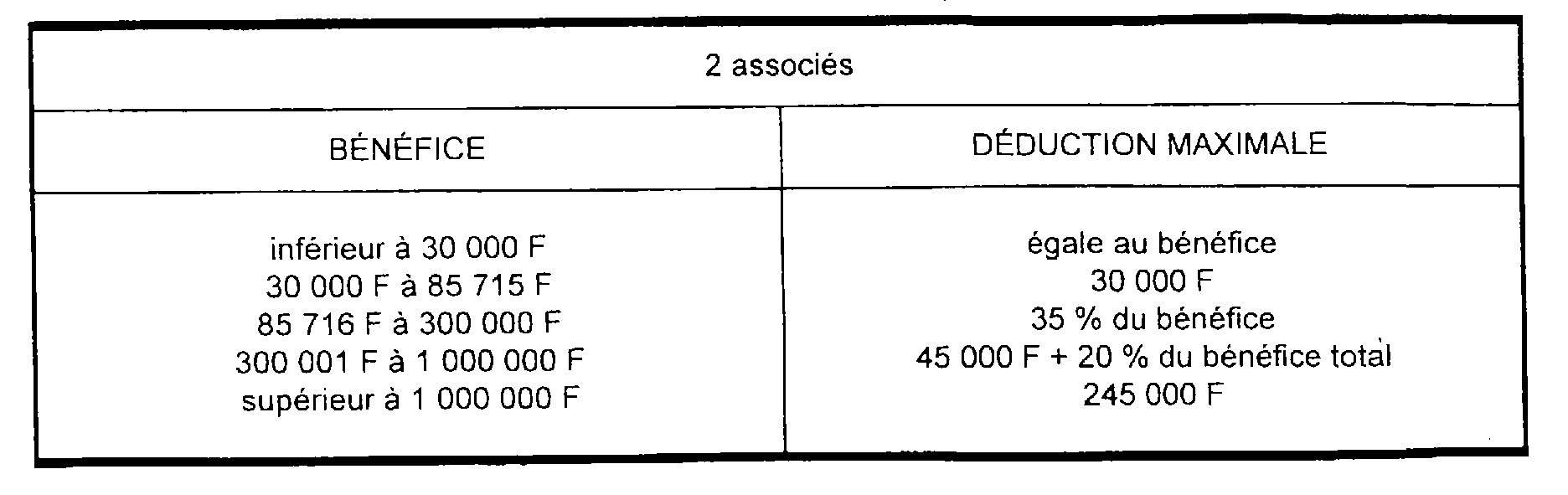

9Pour les exercices ouverts à compter du 1er janvier 1999, le taux de la déduction complémentaire applicable sur la fraction du bénéfice comprise entre 150 000 F et 500 000 F est porté de 15 % à 20 %, ce qui permet une déduction complémentaire d'un montant maximal de 70 000 F.

Compte tenu de ce relèvement, le montant de la déduction qui peut être pratiquée au titre des exercices ouverts en 1998 et au cours des années suivantes s'élève au maximum à 122 500 F. Le montant de la déduction maximale peut être directement calculé au moyen du barème ci-dessous.

2. Relèvement spécifique du taux de la déduction complémentaire pour certains investissements.

10Aux termes de l'article 107 de la loi de finances pour 1997, le taux de la déduction complémentaire est porté à 20 %, pour les exercices ouverts à compter du 1er janvier 1997, pour les exploitants qui remplissent les conditions d'obtention des aides prévues pour la réalisation de travaux d'amélioration et de construction qui s'incorporent aux bâtiments d'exploitation rurale, destinés à satisfaire aux obligations prévues par les textes d'application de la loi n° 76-663 du 19 juillet 1976 relative aux installations classées pour la protection de l'environnement.

11Pour pouvoir bénéficier des aides à la mise en conformité de leurs bâtiments d'exploitation, les exploitants doivent, avant la réalisation des travaux, faire procéder à un diagnostic préalable. Le Comité de suivi du programme de maîtrise des pollutions d'origine agricole, coprésidé par les Ministres chargés de l'environnement et de l'agriculture, a agréé la seule méthode " DEXEL " . Ce diagnostic préalable doit être réalisé par des techniciens qui ont suivi la formation spécifique à la méthode DEXEL organisée par l'institut de l'élevage ou tout autre organisme agréé. En règle générale, ce diagnostic fait l'objet d'une décision de subvention spécifique.

Une fois le diagnostic établi, l'exploitant présente un projet des travaux de mise en conformité des installations qui doit rappeler les améliorations prescrites par le diagnostic. Les travaux et les équipements correspondant à ces prescriptions peuvent être subventionnés sur décision du Préfet du département du lieu de situation de l'exploitation.

12Il est admis que la déduction au taux de 20 % puisse être pratiquée au titre de l'exercice au cours duquel le diagnostic a été réalisé, même si la décision de subvention n'est pas encore intervenue. Elle ne sera acquise à l'exploitant qu'après l'intervention de cette décision. Si la subvention est refusée, la fraction de déduction excédant le montant de la déduction calculée au taux de droit commun fait l'objet d'une réintégration dans le résultat de l'exercice au titre duquel elle a été pratiquée.

13Le montant maximal de la déduction qui peut être pratiquée au titre d'exercices ouverts en 1997 et 1998 par des exploitants qui ont fait procéder au diagnostic DEXEL peut être calculé au moyen du barème établi pour les exercices ouverts à compter du 1er janvier 1999 (cf. n°s 9 et 26 ).

3. Modulation du montant de la déduction.

14Aux termes des dispositions de l'article 72 D du CGI, les exploitants qui pratiquent la déduction pour investissement ne peuvent, pour les exercices ouverts avant le 1er janvier 1997, ni moduler le montant de cette déduction à l'intérieur des limites légales, ni pratiquer la seule déduction complémentaire.

15Pour l'imposition des exercices ouverts à compter du 1er janvier 1997, l'article 107 de la loi de finances pour 1997 transforme les limites de déduction en plafonds et donne ainsi aux exploitants la possibilité de déduire le montant de leur choix dans la limite des plafonds suivants :

- 15 000 F ;

- 35 % du bénéfice n'excédant pas 150 000 F ;

- et pour la déduction complémentaire, 10 %, 15 % ou 20 % de la fraction de bénéfice comprise entre 150 000 F et 500 000 F selon l'exercice concerné.

Exemple : Un exploitant agricole réalise au titre de 1997 (exercice coïncidant avec l'année civile) un bénéfice de 250 000 F.

A la clôture de l'exercice, il pourrait bénéficier d'une déduction égale à 62 500 F calculée comme suit :

- 150 000 x 35 % = 52 500 F au titre de la déduction normale ;

- 250 000 - 150 000 = 100 000 x 10 % = 10 000 F au titre de la déduction complémentaire.

Or, cet exploitant n'envisage, au titre des années suivantes, qu'une seule acquisition éligible pour un montant de 20 000 F. Il peut donc choisir de limiter sa déduction à 20 000 F. Si le montant de cet investissement était de 60 000 F, il pourrait également choisir de limiter sa déduction à 60 000 F.

16De même, pour les exercices ouverts en 1997 et 1998, l'exploitant titulaire d'une étude DEXEL pourra moduler la déduction complémentaire dans la limite de 20 % du bénéfice compris entre 150 000 F et 500 000 F.

II. Cas particuliers des GAEC et EARL

17Avant l'entrée en vigueur de l'article 10 de la loi de finances pour 1988 (n° 87-1060 du 30 décembre 1987), le plafond de la déduction pour investissement était apprécié au niveau des résultats de l'exploitation individuelle, de la société ou du groupement. Il n'y avait donc pas lieu de multiplier ce plafond par le nombre d'associés.

18L'article 10 précité, codifié à l'article 71-4° du CGI, a modifié cette règle à l'égard des GAEC cités à l'article 71 du CGI.

Pour ces groupements, les limites de la déduction pour investissement sont multipliées par le nombre d'associés sans pouvoir excéder trois fois les limites prévues pour un exploitant individuel.

19L'article 5 de la loi d'adaptation de l'exploitation agricole à son environnement économique et social (loi n° 88-1202 du 30 décembre 1988), codifié au 2° alinéa du I de l'article 72 D du CGI a étendu aux exploitations agricoles à responsabilité limitée (EARL) soumises à l'impôt sur le revenu en application de l'article 8-5° du même code, le régime particulier prévu à l'article 71-4° du CGI pour certains GAEC.

1. GAEC concernés.

20Les dispositions du 4° de l'article 71 du CGI s'appliquent aux groupements cités par cet article. Le calcul des limites de la déduction fixé par ce texte concerne donc les seuls GAEC dont tous les associés participent effectivement et régulièrement à l'activité du groupement par leur travail personnel (cf. DB 5 E 224, n° 10 ).

Pour la détermination des résultats des autres groupements et sociétés -autres que les EARL visées ci-dessous, n° 21 - la limite est déterminée sans qu'il soit tenu compte du nombre des associés.

Lorsque la condition de participation au travail de tous les associés n'est plus respectée, ou lorsque l'agrément est retiré pour quelque motif que ce soit au GAEC par le comité départemental ou le comité national d'agrément, la limite de déduction qui peut être pratiquée à la clôture de l'exercice au cours duquel est intervenu cet événement est également déterminée abstraction faite du nombre des associés.

2. EARL concernées.

21La déduction pour investissement s'applique aux exploitations agricoles à responsabilité limitée (EARL) citées à l'article 8-5° du CGI.

Il s'agit des exploitations agricoles à responsabilité limitée (EARL) constituées exclusivement soit :

- d'un associé unique ;

- de membres d'une même famille apparentés dans les conditions définies dans la DB 4 H 1221 n°s 23 et 24 , pour l'application de l'article 239 bis AA du CGI 1 ;

- de l'apporteur de tout ou partie d'une exploitation individuelle et d'un jeune exploitant qui s'installe à l'occasion de la création de l'EARL, à compter du 1er janvier 1989, et des membres de leurs familles définis comme ci-avant 2 .

Les EARL soumises de droit ou sur option à l'impôt sur les sociétés sont exclues du bénéfice des dispositions de l'article 72 D du CGI.

3. Modalités de détermination de la limite de déduction pour investissement.

a. Montant de la limite applicable.

22Pour les GAEC mentionnés à l'article 71 du CGI et les EARL mentionnées à l'article 8-5° du même code, les limites de la déduction pour investissement sont multipliées par le nombre d'associés exploitants sans pouvoir excéder trois fois les limites prévues pour un exploitant individuel.

Les dispositions de l'article 109 de la loi de finances pour 1997 qui modifient le 1° de l'article 71 du CGI et aux termes desquelles il est fait abstraction des associés de GAEC âgés de plus de 60 ans, pour l'appréciation des limites d'application des régimes du forfait et du bénéfice réel simplifié d'imposition pour les exercices ouverts à compter du 1er janvier 1997 (cf. DB 5 E 224, n° 16 ), sont sans incidence sur la détermination des limites de la déduction pour investissement.

23Lorsqu'un ou plusieurs des associés exploitants sont des jeunes agriculteurs, l'abattement de 50 % prévu à l'article 73 B du CGI, dont ils bénéficient, est pratiqué sur la quote-part des revenus du GAEC ou de l'EARL qui leur revient. Il n'est pas pris en compte dans le calcul du bénéfice du GAEC ou de l'EARL qui sert de référence pour déterminer le montant de la déduction pour investissement.

24En ce qui concerne les EARL et aux termes de l'article L. 324-8 du code rural, " les associés qui participent effectivement, au sens de l'article L. 411-59 du code rural, à l'exploitation sont dénommés associés exploitants " . Les associés exploitants doivent détenir ensemble plus de 50 % des parts représentatives du capital et se consacrer à l'exploitation. L'associé exploitant ne peut se limiter à la direction et à la surveillance de l'exploitation et doit participer sur les lieux aux travaux de façon effective et permanente, selon les usages de la région et en fonction de l'importance de l'exploitation. Il doit occuper lui-même les bâtiments d'habitation propriétés de l'EARL ou une habitation située à proximité du fonds et en permettant l'exploitation directe. Seuls les associés qui répondent à cette définition doivent être pris en compte pour l'application du 2° alinéa du I de l'article 72 D du CGI.

25En ce qui concerne les GAEC : cf. DB 5 E 224 n° 10 .

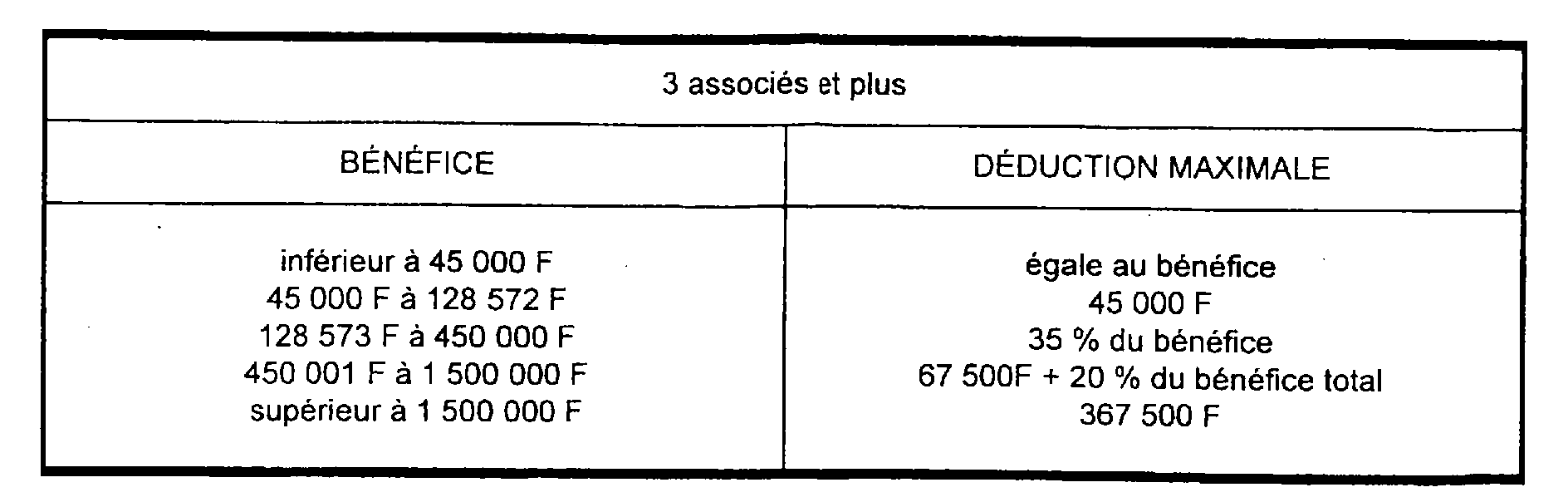

26Le montant maximal de la déduction pour investissement peut être directement calculé au moyen des barèmes suivants :

1° Exercices ouverts entre le 1er janvier 1993 et le 31 décembre 1996 :

2° Exercices ouverts en 1997 :

3° Exercices ouverts en 1998 :

4° Exercices ouverts à compter du 1er janvier 1999 :

1 Il s'agit des EARL formées entre deux époux ; un père et un ou plusieurs enfants ; entre un père, ses enfants et leurs conjoints ; entre deux frères ou soeurs et leurs conjoints ; entre un grand-père et plusieurs petits-enfants, à condition qu'ils soient frères ou soeurs ; entre un beau-père (ou une belle-mère) et son gendre.

2 Sous réserve que l'EARL réponde aux conditions fixées au 1° de l'article 9 du décret n° 88-176 du 23 février 1988 modifié relatif aux aides à l'installation des jeunes agriculteurs.