CHAPITRE 6 PRINCIPES GÉNÉRAUX DU DROIT À DÉDUCTION APPLICABLES AUX ASSUJETTIS PARTIELS

CHAPITRE 6

PRINCIPES GÉNÉRAUX DU DROIT À DÉDUCTION APPLICABLES

AUX ASSUJETTIS PARTIELS

1L'application des principes de déduction suscite des difficultés chez les entreprises qui effectuent d'une part des opérations imposables ouvrant droit à déduction, d'autre part des opérations exonérées ou situées hors du champ d'application de la TVA.

2Jusqu'à la date d'entrée en vigueur du décret n° 94-452 du 3 juin 1994 (cf. BOI 3 CA-94, n°s 205 à 216), les entreprises devaient calculer leurs droits à déduction en utilisant :

- la règle de l'affectation pour les biens et services autres que les immobilisations ;

- la règle dite du « prorata » pour les immobilisations et pour les dépenses communes (utilisation mixte de biens et services autres qu'immobilisations).

Cette règle du prorata permettait de calculer les droits à déduction à partir du rapport :

Dans le montant des recettes totales inscrites au dénominateur devaient notamment figurer les recettes correspondant à des opérations placées hors du champ d'application de la TVA.

3Le décret précité, en créant l'article 207 bis et en modifiant certains articles existants (en particulier l'article 212) de l'annexe II au CGI, adapte les règles qui viennent d'être rappelées pour tenir compte de la jurisprudence communautaire. Ainsi, les recettes afférentes à une activité placée hors du champ d'application de la TVA sont à exclure du dénominateur du prorata 1 ; de même, la notion de « recettes » est remplacée par celle de « chiffre d'affaires ».

4Parallèlement, l'article 17 de la loi de finances rectificative pour 1993 (loi n° 93-1353 du 30 décembre 1993) a modifié la rédaction de l'article 271-II-1 du CGI afin de préciser que la TVA afférente aux biens et services n'est déductible que dans la mesure où ils sont acquis pour les besoins d'opérations imposables, c'est-à-dire situées dans le champ d'application de la TVA 2 .

5Pour l'exercice du droit à déduction, il convient donc de distinguer les règles applicables aux assujettis partiels (objet du présent chapitre) de celles concernant les redevables partiels (cf. chapitre 7 ci-après).

Définition de l'assujetti partiel :

6Un assujetti partiel est une personne assujettie à la TVA qui ne réalise pas exclusivement des opérations situées dans le champ d'application de la TVA.

ANNEXE

I. Exemple d'une variation dans la proportion de l'utilisation d'un bien pour des opérations imposables et du prorata de déduction 3

• Acquisition l'année 1994 d'un immeuble (TVA : 100 000 F) affecté à des opérations situées dans le champ d'application de la TVA pour 60 %.

- Pourcentage de déduction en 1994 pour les opérations placées dans le champ d'application de la TVA : 80 % Déduction en 1994 : 100 000 F x 60 % x 80 % = 48 000 F

• En 1995, variation dans l'affectation aux opérations situées dans le champ : nouvelle proportion 30 %.

En 1995, variation également du pourcentage de déduction. Le redevable partiel calcule un pourcentage de déduction de 50 %.

Calcul de la correction à effectuer :

a. Incidence de la variation de la proportion

1/10 [(100 000 F x 60 %) - (100 000 F x 30 %)] x 80 % soit une somme de 2 400 F à reverser à ce titre.

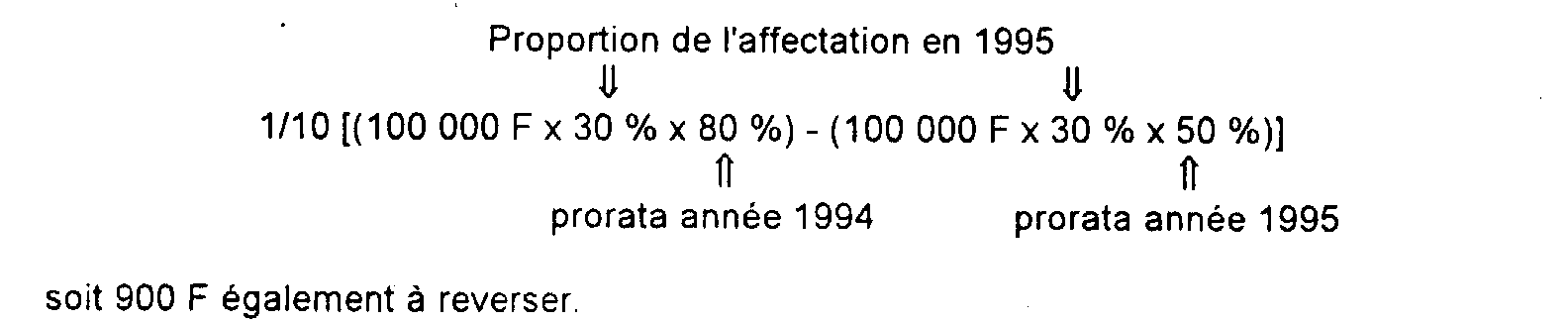

b. Incidence de la variation du pourcentage de déduction dans le temps

Au total dans cet exemple le redevable doit reverser 2 400 F + 900 F = 3 300 F, puisqu'il a constaté à la fois une diminution dans la proportion de l'utilisation du bien pour des opérations situées dans le champ et dans le calcul du pourcentage de déduction applicable aux dépenses utilisées pour les opérations situées dans le champ.

II. Reprises des données du n° I sauf pour le pourcentage de déduction de l'année 1995 qui passe à 95 %

a. Variation dans l'affectation

Reversement de 2 400 F.

b. Variation du pourcentage de déduction dans le temps

1/10 [(100 000 F x 30 % x 95 %) - (100 000 F x 30 % x 80 %)] soit 450 F de droit à déduction complémentaire à ce titre.

Au total, le redevable procède à un reversement de 2 400 F - 450 F = 1 950 F

Remarque

Les deux opérations successives de régularisation de la variation de la proportion et du pourcentage de déduction peuvent aboutir, au total, soit à un reversement, soit à un complément de taxe déductible, alors même que la première correction au titre de la variation de la proportion dans l'utilisation pour des opérations situées dans le champ d'application de la taxe se traduira par un complément ou un reversement de taxe.

1 Cette disposition résulte de l'arrêt de la CJCE du 23 juin 1993 (aff. C 333/91 SATAM).

2 Conformément aux principes découlant de l'article 17, § 2 de la 6ème directive TVA et de l'article 271 du CGI, la TVA afférente aux dépenses supportées par une entreprise pour la réalisation d'opérations non placées dans le champ d'application de la TVA ne peut pas faire l'objet d'une déduction.

3 Sur le prorata de déduction : cf. 3 D 17 ci-après.