DIVISION B IMPÔT SUR LE REVENU DISPOSITIONS GÉNÉRALES

DIVISION B

IMPÔT SUR LE REVENU DISPOSITIONS GÉNÉRALES

AVERTISSEMENT RELATIF AUX TITRES 1 ET 2

La présente documentation tient compte de la législation et de la réglementation en vigueur, ainsi que des solutions intervenues à la date du 1er septembre 1999.

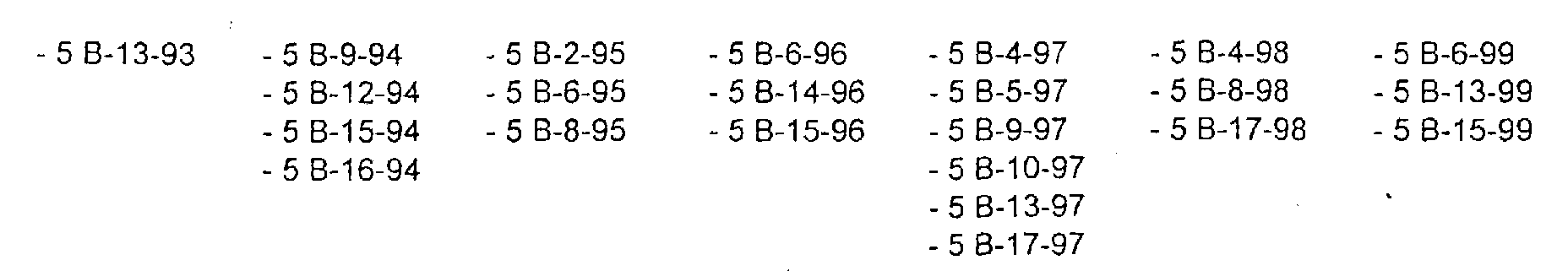

Elle intègre notamment les BOI suivants :

En conséquence, ceux-ci peuvent être archivés.

TITRE PREMIER

CHAMP D'APPLICATION

Actuellement, deux impôts frappent les profits qui ont le caractère de bénéfices ou de revenus imposables, soit par leur nature intrinsèque, soit par la volonté expresse du législateur : l'impôt sur les sociétés et l'impôt sur le revenu.

Sous réserve de quelques dérogations, les bénéfices ou revenus sont soumis à l'un ou l'autre de ces impôts, non pas en fonction de la catégorie à laquelle ils se rattachent, mais en considération de la personne qui les reçoit.

L'impôt sur les sociétés atteint, en principe, tous les bénéfices ou revenus imposables réalisés par les sociétés et autres personnes morales, de sorte que c'est par la désignation même des sociétés, établissements et collectivités passibles dudit impôt qu'est défini son champ d'application.

De son côté, l'impôt sur le revenu ne concerne, en principe, que les personnes physiques (CGI, art. 1er). Son champ d'application est, par suite, délimité par les conditions que doivent remplir ces personnes pour être imposables et, accessoirement, par l'énumération des cas dans lesquels les personnes morales peuvent être soumises à cet impôt.

L'ensemble des dispositions applicables en la matière a pour effet :

1° de délimiter au plan territorial, le champ d'application de l'impôt sur le revenu (CGI, art. 4 A et 4 B) sous réserve de l'existence de conventions internationales (cf. ci-après DB 5 B 111 ) ;

2° de définir le mode d'imposition par foyer en vue d'adapter l'impôt aux facultés contributives des redevables (CGI, art. 6 ; cf. ci-après DB 5 B 12 ) ;

3° de définir les personnes qui, par suite de ressources modestes ou pour des motifs de courtoisie internationale, peuvent être affranchies de l'impôt sur le revenu (CGI, art. 5 ; cf. ci-après DB 5 B 13 ) ;

4° d'instituer un régime particulier d'imposition des bénéfices des sociétés de personnes non passibles de l'impôt sur les sociétés et dont les membres sont personnellement assujettis à l'impôt sur le revenu, pour la part des bénéfices sociaux correspondant à leurs droits dans la société (CGI, art. 8 à 8 quinquies ; cf. ci-après DB 5 B 14 ).

TEXTES

CODE GÉNÉRAL DES IMPÔTS

(Législation applicable au 31 mars 1999)

DISPOSITIONS GÉNÉRALES

ARTICLE PREMIER.

Il est établi un impôt annuel unique sur le revenu des personnes physiques désigné sous le nom d'impôt sur le revenu. Cet impôt frappe le revenu net global du contribuable déterminé conformément aux dispositions des articles 156 à 168.

Ce revenu net global est constitué par le total des revenus nets des catégories suivantes :

Revenus fonciers ;

Bénéfices industriels et commerciaux ;

Rémunérations, d'une part, des gérants majoritaires des sociétés à responsabilité limitée n'ayant pas opté pour le régime fiscal des sociétés de personnes dans les conditions prévues au IV de l'article 3 du décret n° 55-594 du 20 mai 1955 modifié et des gérants des sociétés en commandite par actions et, d'autre part, des associés en nom des sociétés de personnes et des membres des sociétés en participation lorsque ces sociétés ont opté pour le régime fiscal des sociétés de capitaux ;

Bénéfices de l'exploitation agricole ;

Traitements, salaires, indemnités, émoluments, pensions et rentes viagères ;

Bénéfices des professions non commerciales et revenus y assimilés ;

Revenus de capitaux mobiliers ;

Plus-values de cession à titre onéreux de biens ou de droits de toute nature, déterminés conformément aux dispositions des articles 14 à 155, total dont sont retranchées les charges énumérées à l'article 156.