B.O.I. N° 29 du 19 FEVRIER 2007

B. CAS PARTICULIERS

I. Prorogations de délai

113.Pour tous les impôts normalement perçus par voie de rôles au titre de l'année en cours, aucune majoration n'est appliquée avant le 15 septembre (CGI, art. 1730, 2, a).

Si la date de la majoration coïncide avec celle du versement d'un des acomptes provisionnels d'impôt sur le revenu prévus à l'article 1664 du CGI, elle peut être reportée d'un mois par arrêté du ministre chargé du budget (CGI, art. 1730, 3, a).

Pour les cotisations de taxe professionnelle mises en recouvrement durant la première quinzaine de novembre, la majoration de 10 % s'applique aux sommes non versées le 30 décembre au plus tard (CGI, art. 1730, 3, b).

En ce qui concerne les impositions comprises dans les rôles d'impôt sur le revenu mis en recouvrement au cours du mois de décembre, la date d'application de la majoration de 10 % est fixée au 15 mars de l'année suivante (CGI, ann. IV, art. 207 quater A).

II. CSG sur les revenus du patrimoine, prélèvement social sur les revenus du patrimoine et CRDS

114.La majoration de 10 % prévue à l'article 1730 du CGI s'applique au montant des contributions et prélèvements suivants, qui n'a pas été réglé dans les 30 jours suivant la mise en recouvrement :

- contribution sociale généralisée sur les revenus du patrimoine mentionnée à l'article 1600-0 C du CGI ;

- prélèvement social sur les revenus du patrimoine mentionné à l'article 1600-0 F bis ;

- contribution pour le remboursement de la dette sociale mentionnée à l'article 1600-0 G.

III. Impôt sur le revenu

1. Modulation des acomptes à l'initiative du contribuable

115.Le contribuable peut se dispenser du paiement du second acompte d'impôt sur le revenu lorsqu'il estime que le montant du premier versement effectué au titre d'une année sera égal ou supérieur aux cotisations dont il sera finalement redevable (CGI, art. 1664, 4).

Dans ce cas, la majoration de 10 % s'applique lorsqu'à la suite de la mise en recouvrement du rôle les versements effectués sont inexacts de plus du dixième (CGI, art. 1730, 4).

Toutefois, aucune majoration n'est appliquée lorsque la différence constatée résulte d'une loi intervenue postérieurement à la date du dépôt de la demande de dispense de paiement de l'acompte mentionnée au premier alinéa (CGI, art. 1730, 4).

2. Echéances mensuelles impayées

116.En vertu des dispositions de l'article 1724 quinquies du CGI, si un prélèvement mensuel d'impôt sur le revenu (CGI. art. 1681 A) n'est pas opéré à la date limite fixée, la somme qui devait être prélevée est acquittée avec le prélèvement suivant.

En cas de deuxième retard de paiement au cours de la même année, le contribuable perd pour cette année le bénéfice de son option. Par ailleurs la totalité des sommes devient exigible (CGI, art. 1663, 2) et la majoration de 10 % s'applique (CGI, art. 1730).

IV. Taxe professionnelle

1. Modulation des acomptes à l'initiative du contribuable

117.Le contribuable peut se dispenser du paiement de la totalité de l'acompte de taxe professionnelle lorsqu'il estime que sa base d'imposition sera réduite d'au moins 25 % ou prévoit la cessation de son activité en cours d'année au sens du I de l'article 1478 (CGI, art. 1679 quinquies, 4 ème alinéa).

Dans ce cas, la majoration de 10 % s'applique lorsqu'à la suite de la mise en recouvrement du rôle les versements effectués sont inexacts de plus du dixième (CGI, art. 1730, 4).

Toutefois, aucune majoration n'est appliquée lorsque la différence constatée résulte d'une loi intervenue postérieurement à la date du dépôt de la demande de dispense de paiement de l'acompte mentionnée au premier alinéa (CGI, art. 1730, 4).

2. Echéances mensuelles impayées

118.En vertu des dispositions de l'article 1724 quinquies du CGI, si un prélèvement mensuel de taxe professionnelle (CGI, art. 1681 quater A, B) n'est pas opéré à la date limite fixée, la somme qui devait être prélevée est acquittée avec le prélèvement suivant.

En cas de deuxième retard de paiement au cours de la même année, le contribuable perd pour cette année le bénéfice de son option. Par ailleurs la totalité des sommes devient exigible (CGI, art. 1663, 2) et la majoration de 10 % s'applique (CGI, art. 1730).

3. Imputation des dégrèvements pour plafonnement de la taxe professionnelle sur le montant du solde de cotisation à payer en fin d'année

119.Conformément aux dispositions du sixième alinéa de l'article 1679 quinquies du CGI, les redevables peuvent, sous leur responsabilité, réduire le montant du solde de la taxe professionnelle du montant du dégrèvement attendu du plafonnement de la taxe professionnelle due au titre de la même année, en remettant au comptable du Trésor chargé de son recouvrement une déclaration datée et signée.

Conformément aux dispositions du a du 2 de l'article 1730 du CGI, lorsque le contribuable a indûment différé le paiement d'une fraction du solde à payer, une majoration de 10 % est appliquée.

Différents cas :

120.Cas n°1 :

Le redevable clôture un exercice de douze mois au cours de l'année d'imposition : il peut être alors en mesure de connaître exactement le montant de la valeur ajoutée de cet exercice, lors du paiement du solde de la taxe professionnelle due au titre de la même année.

Dans ce cas, il peut réduire le solde de sa cotisation à payer en décembre du montant du dégrèvement résultant du plafonnement de la taxe professionnelle en fonction de la valeur ajoutée.

Lorsque le montant du dégrèvement prononcé est inférieur au montant attendu par le contribuable, la majoration de 10 % s'applique à la fraction de l'impôt non acquittée.

121.Cas n° 2 :

Le redevable clôture son exercice au 31 décembre de l'année N : il ne connaît alors pas de manière précise la valeur ajoutée de cet exercice au moment où il doit payer le solde de la taxe professionnelle.

S'il estime que sa cotisation sera plafonnée, il peut alors réduire le solde à payer à concurrence du dégrèvement attendu. Lorsque le dégrèvement déduit s'avère supérieur au dégrèvement accordé, la majoration prévue à l'article 1730 du CGI est applicable sur la fraction du solde non réglée qui excède le dégrèvement pour plafonnement obtenu au titre de l'année précédente.

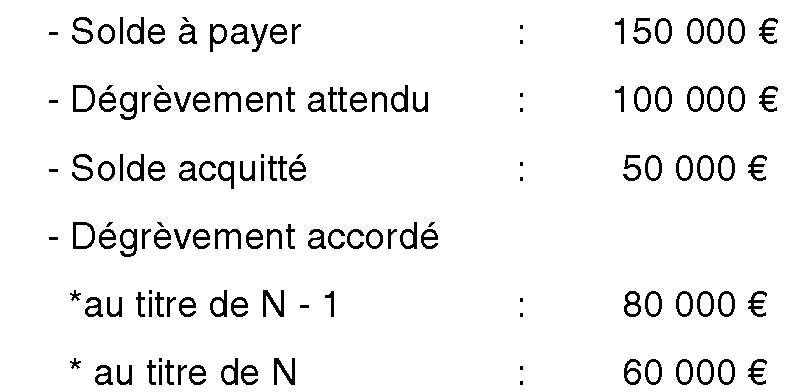

Exemple :

Somme faisant l'objet d'une majoration : 100 000 - 80 000 = 20 000 €

122.Cas n° 3 :

Le redevable est imposé à la taxe professionnelle pour la première fois, ou estime pouvoir bénéficier pour la première fois du plafonnement par rapport à la valeur ajoutée.

Dans cette hypothèse, le redevable peut réduire, sous sa responsabilité, le solde de la taxe professionnelle à payer à concurrence du montant du dégrèvement dont il estime pouvoir bénéficier au titre du plafonnement par rapport à la valeur ajoutée.

Lorsque le montant du dégrèvement prononcé est inférieur au montant attendu par le contribuable, la majoration de 10 % s'applique à la fraction de l'impôt non acquittée.

V. Télérèglement

123.Pour les contribuables particuliers qui acquittent par télérèglement les acomptes ou les soldes d'imposition dont ils sont redevables, les dates des majorations mentionnées aux a et b du 2 de l'article 1730 du CGI peuvent être reportées dans la limite de 15 jours. La durée et les conditions de cette prorogation sont fixées par arrêté du ministre chargé du budget 12 (CGI, art. 1730, 5).