DIVISION E OBLIGATIONS DES ASSUJETTIS

DIVISION E

OBLIGATIONS DES ASSUJETTIS

AVERTISSEMENT

La présente documentation tient compte de la législation et de la réglementation en vigueur, ainsi que des solutions intervenues à la date du 2 novembre 1996.

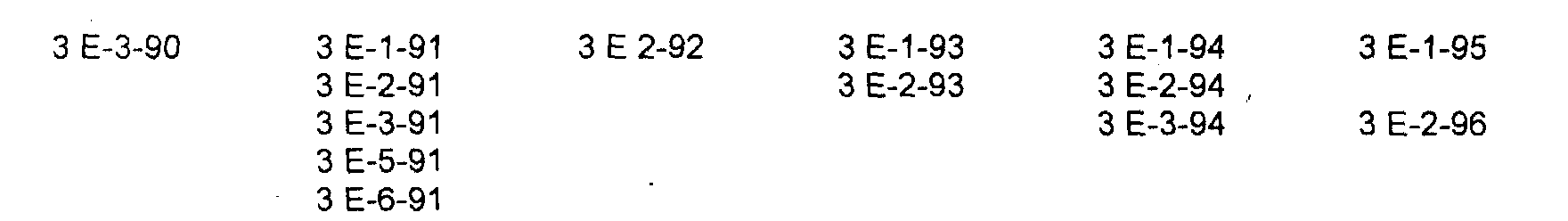

Elle intègre notamment les BOI suivants :

En conséquence, ceux-ci peuvent être archivés.

CODE GÉNÉRAL DES IMPOTS

(EXTRAITS)

(Législation applicable au 12 mai 1996)

OBLIGATIONS DES REDEVABLES

I. Régime suspensif

Art. 275. - I. Les assujettis sont autorisés à recevoir ou à importer en franchise de la taxe sur la valeur ajoutée les biens qu'ils destinent à une livraison à l'exportation, à une livraison exonérée en vertu du I de l'article 262 ter ou de l'article 262 quater ou à une livraison dont le lieu est situé sur le territoire d'un autre État membre de la Communauté européenne en application des dispositions de l'article 258 A, ainsi que les services portant sur ces biens, dans la limite du montant des livraisons de cette nature qui ont été réalisées au cours de l'année précédente et qui portent sur des biens passibles de cette taxe.

Pour bénéficier des dispositions qui précédent, les intéressés doivent, selon le cas, adresser à leurs fournisseurs, remettre au service des douanes ou conserver une attestation, visée par le service des impôts dont ils relèvent, certifiant que les biens sont destinés à faire l'objet, en l'état ou après transformation, d'une livraison mentionnée au premier alinéa ou que les prestations de services sont afférentes à ces biens. Cette attestation doit comporter l'engagement d'acquitter la taxe sur la valeur ajoutée au cas où les biens et les services ne recevraient pas la destination qui a motivé la franchise, sans préjudice des pénalités prévues aux articles 1725 à 1740.

II. Les dispositions du I s'appliquent aux organismes sans but lucratif dont la gestion est désintéressée qui exportent des biens à l'étranger dans le cadre de leur activité humanitaire, charitable ou éducative.

III. Les assujettis revendeurs qui, en application des dispositions du présent article, reçoivent ou importent en franchise des biens d'occasion, des oeuvres d'art, des objets de collection ou d'antiquité ne peuvent pas appliquer, lors de la livraison de ces biens, les dispositions de l'article 297 A.

Art. 276. - Toute personne ou société qui entend se prévaloir d'une disposition légale ou réglementaire pour recevoir des produits en franchise de la taxe sur la valeur ajoutée, peut être tenue de présenter, au préalable, une caution solvable qui s'engage, solidairement avec elle, à payer les droits et pénalités qui pourraient être mis à sa charge. Les modalités d'application du présent article sont fixées par arrêté du secrétaire d'État à l'économie et aux finances [Voir les articles 49 à 50 bis de l'annexe IV].

Art. 277 A.

.....

.....

III. La personne qui a obtenu l'autorisation d'ouverture d'un entrepôt fiscal doit, au lieu de situation de l'entrepôt :

1° tenir, par entrepôt, un registre des stocks et des mouvements de biens, et un registre devant notamment faire apparaître, pour chaque bien, la nature et le montant des opérations réalisées, les nom et adresse des fournisseurs et des clients. Les prestations de services mentionnées au I doivent faire l'objet d'une indication particulière sur ce dernier registre.

Un arrêté du ministre chargé du budget fixe les conditions de tenue de ces registres ;

2° être en possession du double des factures ou des documents en tenant lieu et des différentes pièces justificatives relatifs aux opérations mentionnées au I.

.....

II. Redevables de la taxe

Art. 283. - 1. La taxe sur la valeur ajoutée doit être acquittée par les personnes qui réalisent les opérations imposables, sous réserve des cas visés aux articles 274 à 277 A où le versement de la taxe peut être suspendu.

2. Pour les opérations imposables mentionnées aux 3°, 4° bis, 5° et 6° de l'article 259 A et réalisées par un prestataire établi hors de France, ainsi que pour celles qui sont mentionnées à l'article 259 B, la taxe doit être acquittée par le preneur. Toutefois, le prestataire est solidairement tenu avec ce dernier au paiement de la taxe.

2 bis. Pour les acquisitions intracommunautaires de biens imposables mentionnées à l'article 258 C, la taxe doit être acquittée par l'acquéreur. Toutefois, le vendeur est solidairement tenu avec ce dernier au paiement de la taxe, lorsque l'acquéreur est établi hors de France.

2 ter. Pour les livraisons mentionnées au 2° du I de l'article 258 D, la taxe doit être acquittée par le destinataire. Toutefois, le vendeur est solidairement tenu au paiement de la taxe [Disposition applicable à compter du 1er janvier 1993].

3. Toute personne qui mentionne la taxe sur la valeur ajoutée sur une facture ou tout autre document en tenant lieu est redevable de la taxe du seul fait de sa facturation.

4. Lorsque la facture ou le document ne correspond pas à la livraison d'une marchandise ou à l'exécution d'une prestation de services, ou fait état d'un prix qui ne doit pas être acquitté effectivement par l'acheteur, la taxe est due par la personne qui l'a facturée.

III. Obligations générales

A. Déclarations d'existence et comptabilité

Art. 286. - Toute personne assujettie à la taxe sur la valeur ajoutée doit :

1° Dans les quinze jours du commencement de ses opérations, souscrire au bureau désigné par un arrêté une déclaration conforme au modèle fourni par l'administration. Une déclaration est également obligatoire en cas de cessation d'entreprise [Voir les articles 32 à 36 de l'annexe IV] ;

2° Fournir, sur un imprimé remis par l'administration, tous renseignements relatifs à son activité professionnelle [ Voir les articles 32 à 36 de l'annexe IV] ;

3° Si elle ne tient pas habituellement une comptabilité permettant de déterminer son chiffre d'affaires tel qu'il est défini par le présent chapitre, avoir un livre aux pages numérotées sur lequel elle inscrit, jour par jour, sans blanc ni rature, le montant de chacune de ses opérations, en distinguant, au besoin, ses opérations taxables et celles qui ne le sont pas [Voir l'article 37 de l'annexe IV].

Chaque inscription doit indiquer la date, la désignation sommaire des objets vendus, du service rendu ou de l'opération imposable, ainsi que le prix de la vente ou de l'achat, ou le montant des courtages, commissions, remises, salaires, prix de location, intérêts, escomptes, agios ou autres profits. Toutefois, les opérations au comptant peuvent être inscrites globalement en comptabilité à la fin de chaque journée lorsqu'elles sont inférieures à 500 F pour les ventes au détail et les services rendus à des particuliers. Le montant des opérations inscrites sur le livre est totalisé à la fin du mois.

Le livre prescrit ci-dessus ou la comptabilité en tenant lieu, ainsi que les pièces justificatives des opérations effectuées par les redevables, notamment les factures d'achat, doivent être conservés selon les modalités prévues au I de l'article L. 102 B du livre des procédures fiscales ; les pièces justificatives relatives à des opérations ouvrant droit à une déduction doivent être d'origine ;

4° Fournir aux agents des impôts, ainsi qu'à ceux des autres services financiers désignés par décrets, pour chaque catégorie d'assujettis, tant au principal établissement que dans les succursales ou agences, toutes justifications nécessaires à la fixation des opérations imposables, sans préjudice des dispositions de l'article L. 85 du livre des procédures fiscales [Voir l'article R. 13-2 du livre des procédures fiscales].

A bis. Identification des personnes ne remplissant plus les conditions pour bénéficier du régime dérogatoire prévu au 2° du I de l'article 256 bis

Art. 286 bis. - Les personnes mentionnées au 2° du I de l'article 256 bis doivent déclarer qu'elles effectuent des acquisitions intracommunautaires de biens dès qu'elles ne remplissent plus les conditions qui leur permettaient de n'être pas soumises à la taxe sur la valeur ajoutée.

Un décret en Conseil d'État détermine les conditions d'application du présent article [Voir l'article 242 decies de l'annexe II].

A ter. Numéro individuel d'identification

Art. 286 ter. - Est identifié par un numéro individuel :

1° tout assujetti qui effectue des livraisons de biens ou des prestations de service lui ouvrant droit à déduction, autres que des livraisons de biens ou des prestations de services pour lesquelles la taxe est due uniquement par le destinataire ou par le preneur.

Ces dispositions ne s'appliquent pas aux assujettis qui effectuent, à titre occasionnel, des livraisons de biens ou des prestations de services entrant dans le champ d'application de la taxe sur la valeur ajoutée ;

2° toute personne visée à l'article 286 bis, ainsi que toute personne ayant exercé l'option prévue à l'article 260 CA ;

3° tout assujetti qui effectue en France des acquisitions intracommunautaires de biens pour les besoins de ses opérations qui relèvent des activités économiques visées au troisième alinéa de l'article 256 A et effectuées hors de France.

A quater. Tenue des registres

Art. 286 quater. - I. Tout assujetti doit tenir un registre des biens expédiés ou transportés, par lui-même ou pour son compte, sur le territoire d'un autre État membre de la Communauté européenne et destinés dans cet État à être utilisés dans les conditions prévues aux a et b du III de l'article 256.

II. 1. Tout façonnier doit tenir un registre spécial indiquant les nom et adresse des donneurs d'ordre et mentionnant, pour chacun d'eux, la nature et les quantités de matériaux mis en oeuvre et des produits transformés livrés.

2. (Abrogé à compter du 1er janvier 1996).

3. Les prestataires de services, autres que les façonniers, qui réalisent des travaux et expertises portant sur des biens meubles corporels, doivent tenir un registre spécial indiquant, pour les biens expédiés à partir d'un autre État membre de la Communauté européenne par, ou pour le compte, d'un assujetti identifié à la taxe sur la valeur ajoutée dans cet État, la date de réception et celle où les biens quittent l'entreprise, la nature et la quantité des biens concernés, le nom et l'adresse du donneur d'ordre ainsi que son numéro de taxe sur la valeur ajoutée intracommunautaire.

III. Un arrêté du ministre chargé du budget fixe les conditions de tenue de ces registres [Voir les articles 41 bis à 41 quinquies de l'annexe IV].

B. Déclarations de recettes

Art. 287. - 1. Tout redevable de la taxe sur la valeur ajoutée est tenu de remettre à la recette des impôts dont il dépend et dans le délai fixé par arrêté [Voir les articles 32, 33 et 38 à 41 de l'annexe IV] une déclaration conforme au modèle prescrit par l'administration.

2. Les redevables soumis au régime réel normal d'imposition déposent mensuellement la déclaration visée au 1 indiquant, d'une part, le montant total des opérations réalisées, d'autre part, le détail des opérations taxables. La taxe exigible est acquittée tous les mois.

Ces redevables peuvent, sur leur demande, être autorisés, dans des conditions qui sont fixées par arrêté du ministre de l'économie et des finances [Voir l'article 39 bis de l'annexe IV], à disposer d'un délai supplémentaire d'un mois.

Lorsque la taxe exigible annuellement est inférieure à 12.000 F, ils sont admis à déposer leurs déclarations par trimestre civil.

3. Les redevables soumis au régime simplifié d'imposition déposent au titre de chaque année ou exercice quatre déclarations abrégées et une déclaration récapitulative dans des conditions fixées par un décret en Conseil d'État [Voir les articles 242 quater à 242 septies L de l'annexe II]. Ce décret précise la périodicité des déclarations abrégées, la taxe due au titre des mois d'octobre et novembre d'une année devant être acquittée au plus tard au cours du mois de décembre de la même année.

Ces redevables acquittent en même temps la taxe correspondante.

Ils peuvent opter pour la déclaration mensuelle de la taxe.

4. En cas de cession ou de cessation d'une activité professionnelle, les redevables sont tenus de souscrire dans les trente jours la déclaration prévue au 1.

5. Dans la déclaration prévue au 1, doivent notamment être identifiés :

a. d'une part, le montant total, hors taxe sur la valeur ajoutée, des livraisons de bien exonérées en vertu du I de l'article 262 ter, des livraisons de biens installés ou montés sur le territoire d'un autre État membre de la Communauté européenne, et des livraisons dont le lieu n'est pas situé en France en application des dispositions de l'article 258 A ;

b. d'autre part, le montant total, hors taxe sur la valeur ajoutée, des acquisitions intracommunautaires mentionnées au I de l'article 256 bis, et, le cas échéant, des livraisons de biens expédiés ou transportés à partir d'un autre État membre de la Communauté européenne et installés ou montés en France, des livraisons de biens dont le lieu est situé en France en application des dispositions de l'article 258 B et des livraisons de biens effectuées en France pour lesquelles le destinataire de la livraison est désigné comme redevable de la taxe en application des dispositions du 2 ter de l'article 283.

C. Factures

Art. 289. - I. Tout assujetti doit délivrer une facture ou un document en tenant lieu pour les biens livrés ou les services rendus à un autre assujetti ou à une personne morale non assujettie, ainsi que pour les acomptes perçus au titre de ces opérations lorsqu'ils donnent lieu à exigibilité de la taxe.

Tout assujetti doit également délivrer une facture ou un document en tenant lieu pour les livraisons de biens visées aux articles 258 A et 258 B et pour les livraisons de biens exonérées en application du I de l'article 262 ter et du II de l'article 298 sexies, ainsi que pour les acomptes perçus au titre de ces opérations.

Tout assujetti doit délivrer une facture ou un document en tenant lieu pour les livraisons aux enchères publiques de biens d'occasion, d'oeuvres d'art, d'objets de collection ou d'antiquité.

L'assujetti doit conserver un double de tous les documents émis.

II. La facture ou le document en tenant lieu doit faire apparaître :

1° par taux d'imposition, le total hors taxe et la taxe correspondante mentionnés distinctement [Voir toutefois l'article 297 E] ;

2° les numéros d'identification à la taxe sur la valeur ajoutée du vendeur et de l'acquéreur pour les livraisons désignées au I de l'article 262 ter et la mention « Exonération T.V.A., art. 262 ter-I du Code général des impôts » ;

3° le numéro d'identification à la taxe sur la valeur ajoutée du prestataire ainsi que celui fourni par le preneur pour les prestations mentionnées aux 3°, 4° bis, 5° et 6° de l'article 259 A ;

4° les caractéristiques du moyen de transport neuf telles qu'elles sont définies au III de l'article 298 sexies pour les livraisons mentionnées au II de ce même article.

III. Un décret en Conseil d'État fixe les autres éléments d'identification des parties et données concernant les biens livrés ou les services rendus qui doivent figurer sur la facture [Voir l'article 242 nonies de l'annexe II].

IV. L'entraîneur bénéficiaire des sommes mentionnées au 19° de l'article 257 doit établir une facture du montant du gain réalisé et y ajouter le montant de la taxe sur la valeur ajoutée.

C bis. Factures transmises par voie télématique

Art. 289 bis. - I. Pour l'application des articles 286 et 289, les factures transmises par voie télématique constituent, sous réserve des dispositions ci-après, des documents tenant lieu de factures d'origine.

Les informations émises et reçues doivent être identiques. Sur demande de l'administration, elles sont restituées en langage clair par l'entreprise émettrice et l'entreprise réceptrice.

Si l'administration le demande, la restitution des informations est effectuée sur support papier.

II. Les entreprises ou leurs groupements qui veulent recourir à la télétransmission des factures prévue au I déposent une demande d'autorisation auprès de l'administration fiscale. Cette demande comprend les éléments permettant de vérifier que le système de télétransmission répond aux conditions posées par le présent article.

À compter de la réception de la demande, l'administration dispose d'un délai de six mois pour se prononcer. Pour permettre aux entreprises ou à leurs groupements de fournir tous renseignements complémentaires utiles tant à l'instruction du dossier qu'à la mise en oeuvre des tests visés au cinquième alinéa, ce délai peut être prorogé de trois mois.

Le système de télétransmission ne peut être modifié sans qu'il soit conservé trace dans la documentation des modifications apportées.

La modification du système soumis à autorisation est portée à la connaissance de l'administration préalablement à sa mise en oeuvre. À défaut de réponse dans un délai de deux mois, la modification est considérée comme acceptée.

Dans le cadre de l'instruction de la demande initiale ou modificative, il peut être procédé à des tests auprès de l'entreprise émettrice, de l'entreprise réceptrice et, le cas échéant, des prestataires de services de télétransmission.

Les contribuables qui entendent utiliser un système déjà autorisé dans les conditions visées aux alinéas précédents en font la déclaration auprès de l'administration fiscale, au plus tard trente jours avant sa mise en oeuvre. À l'expiration de ce délai, l'administration est réputée avoir donné son autorisation.

III. Les informations doivent être conservées dans leur contenu originel et dans l'ordre chronologique de leur émission par l'entreprise émettrice et de leur réception par l'entreprise réceptrice dans les conditions et dans les délais fixés par l'article L. 102 B du livre des procédures fiscales.

Les entreprises émettrices et réceptrices tiennent et conservent sur support papier, pendant le délai fixé au premier alinéa du I de l'article L. 102 B du livre des procédures fiscales, une liste récapitulative séquentielle de tous les messages émis et reçus et de leurs anomalies éventuelles.

IV Les agents de l'administration peuvent intervenir de manière inopinée dans les locaux professionnels des entreprises émettrices et réceptrices, et s'il y a lieu, dans les locaux professionnels des prestataires de services de télétransmission, pour vérifier la conformité du fonctionnement du système de télétransmission aux exigences du présent article.

Lors de l'intervention mentionnée à l'alinéa précédent, l'administration des impôts remet au contribuable, ou à son représentant, un avis d'intervention précisant les opérations techniques envisagées sur le système de télétransmission.

À l'issue de cette intervention, les agents de l'administration établissent un procès-verbal constatant la conformité du système ou le manquement aux conditions posées par le présent article.

Le refus de laisser les agents qualifiés accéder aux locaux professionnels, l'impossibilité de réaliser les tests et les manquements constatés lors de tests ou lors d'une procédure de vérification des systèmes télématiques entraînent la suspension de l'autorisation prévue au II. La décision de suspension peut être prononcée à l'expiration d'un délai de trente jours à compter de la notification du procès-verbal visé à l'alinéa précédent. Dans ce délai, le contribuable peut formuler ses observations et procéder à la régularisation des conditions de fonctionnement du système.

À défaut de régularisation dans un délai de trois mois suivant la décision de suspension, l'autorisation d'utiliser un système de télétransmission est caduque.

L'intervention, effectuée par des agents des impôts ou sous leur contrôle conformément au premier alinéa, ne relève pas des procédures de contrôle de l'impôt régies par les articles L. 10 à L. 54 A du livre des procédures fiscales. Les procès-verbaux établis en application du présent texte ne sont opposables au contribuable qu'au regard de la validité de l'agrément dont bénéficie son système de télétransmission.

V. Un décret fixe les conditions d'application du présent article, et notamment les modalités de restitution des informations ainsi que les conditions dans lesquelles les agents de l'administration sont habilités à procéder aux visites mentionnées au IV [Voir les articles 96 F à 96 I de l'annexe III].