SECTION 2 RÉGIME D'IMPOSITION DÉFINI À L'ARTICLE 100 BIS DU CGI

SECTION 2

Régime d'imposition défini à l'article 100 bis du CGI

1Conformément aux dispositions de l'article 100 bis I du CGI, les bénéfices imposables provenant de la production littéraire, scientifique ou artistique de même que ceux provenant de la pratique d'un sport peuvent, à la demande des contribuables soumis au régime de la déclaration contrôlée, être déterminés en retranchant de la moyenne des recettes de l'année d'imposition et des deux années précédentes la moyenne des dépenses de ces mêmes années.

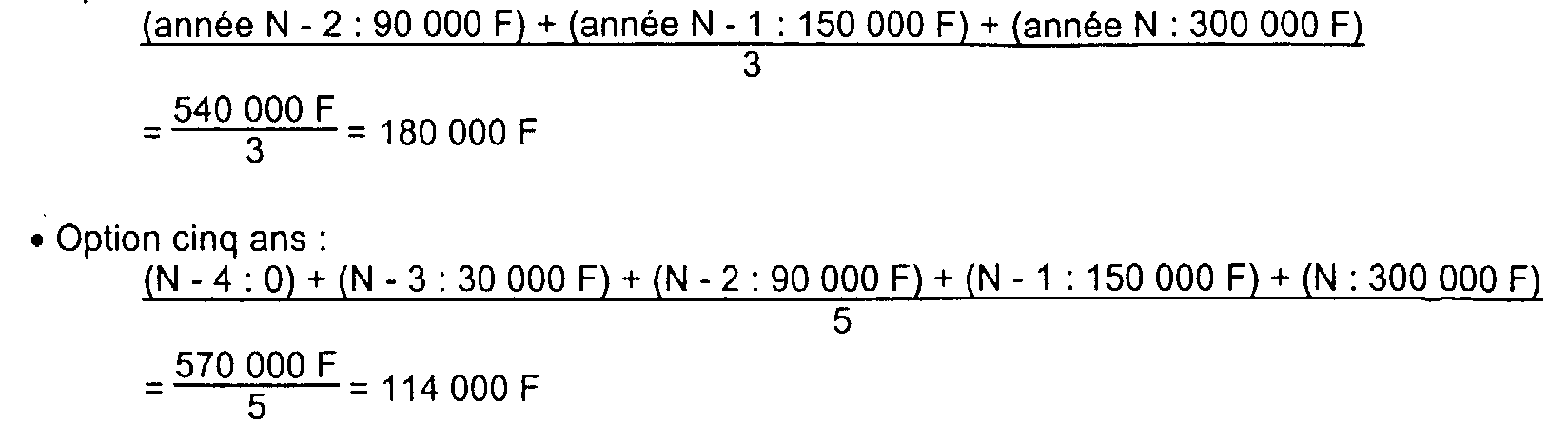

2Les contribuables peuvent également demander qu'il soit tenu compte de la moyenne des recettes et des dépenses de l'année d'imposition et des quatre années précédentes (CGI, art. 100 bis-II ).

Les contribuables ont donc le choix, dans le cadre du régime d'imposition défini à l'article 100 bis du CGI, entre deux méthodes de détermination de leur bénéfice moyen : sur trois ans ou sur cinq ans.

3Ces dispositions dérogent à celles de l'article 93 du CGI selon lesquelles la base à retenir est constituée par l'excédent des recettes totales de l'année d'imposition sur les dépenses nécessitées par l'exercice de la profession au titre de ladite année.

4Les dispositions de l'article 100 bis peuvent se cumuler avec celles de l'article 93-1 quater du CGI (rapp. ci-dessus, DB 5 G 4213, n°s 37 à 39 ).

5Le mode d'imposition prévu par l'article 100 bis du CGI est facultatif.

A. CONTRIBUABLES CONCERNÉS

I. Production littéraire, scientifique ou artistique

6Il résulte des termes mêmes de l'article 100 bis du CGI que ses dispositions s'appliquent exclusivement aux bénéfices retirés par les contribuables de leur propre production littéraire, scientifique ou artistique. Les héritiers et légataires ne peuvent donc demander l'application de ce régime particulier de détermination du bénéfice.

II. Revenus provenant de la pratique d'un sport

7Cette mesure concerne les sportifs qui tirent de la pratique d'un sport des revenus imposables dans la catégorie des bénéfices non commerciaux, sans qu'il soit opéré de distinction entre les amateurs et les professionnels.

8Les dispositions de l'article 100 bis du CGI s'appliquent aux seuls revenus provenant directement de la pratique d'un sport, à l'exclusion par conséquent des autres produits perçus par ces contribuables, notamment dans le cadre de contrats publicitaires ou de parrainage qui constituent, en règle générale, des bénéfices industriels et commerciaux.

Bien entendu, les autres revenus dont disposeraient éventuellement ces contribuables sont déterminés selon les règles de droit commun qui leur sont applicables.

III. Précision commune

9Ce mode d'imposition s'applique exclusivement aux contribuables soumis au régime de la déclaration contrôlée.

B. OPTION POUR LE RÉGIME DE L'ARTICLE 100 BIS DU CGI

Le régime défini à l'article 100 bis du CGI demeure un régime facultatif.

I. Exercice de l'option

10Les contribuables qui désirent se placer sous le régime défini à l'article 100 bis doivent en faire la demande écrite lors du dépôt de la déclaration de leur bénéfice.

Le choix de la période de référence doit être expressément formulé sur la demande. Les intéressés doivent, en outre, indiquer aux services les différents éléments de calcul de leur bénéfice moyen (recettes et dépenses des deux ou quatre années précédentes).

11L'option peut également être exercée selon les mêmes modalités, et sous réserve des délais de prescription, à la suite d'une procédure de redressement ou par voie de réclamation contentieuse (cf. RM De Villiers, n° 14365, JO, AN du 15 août 1994, p. 4150).

II. Révocation de l'option

12Aux termes du 2ème alinéa du I de l'article 100 bis :

- l'option pour ce régime d'imposition peut être expressément révoquée ;

- l'imposition d'après ce régime particulier continue de produire ses effets pour les bénéfices réalisés au cours des années couvertes par l'option.

1. Modalités de révocation de l'option.

13En pratique, les contribuables qui désirent révoquer leur option pour le régime défini à l'article 100 bis du CGI doivent en faire la demande écrite lors du dépôt de la déclaration de bénéfices de l'année au titre de laquelle ils souhaitent que ce mode d'évaluation cesse de s'appliquer.

Remarque : La demande de révocation ne peut porter que sur l'option pour le régime d'évaluation de l'article 100 bis et non sur le choix de la période de référence. En effet, les dispositions du 2ème alinéa du II de l'article 100 bis du CGI prévoient que les contribuables ne peuvent revenir sur le choix de cette période.

2. Effets de la révocation.

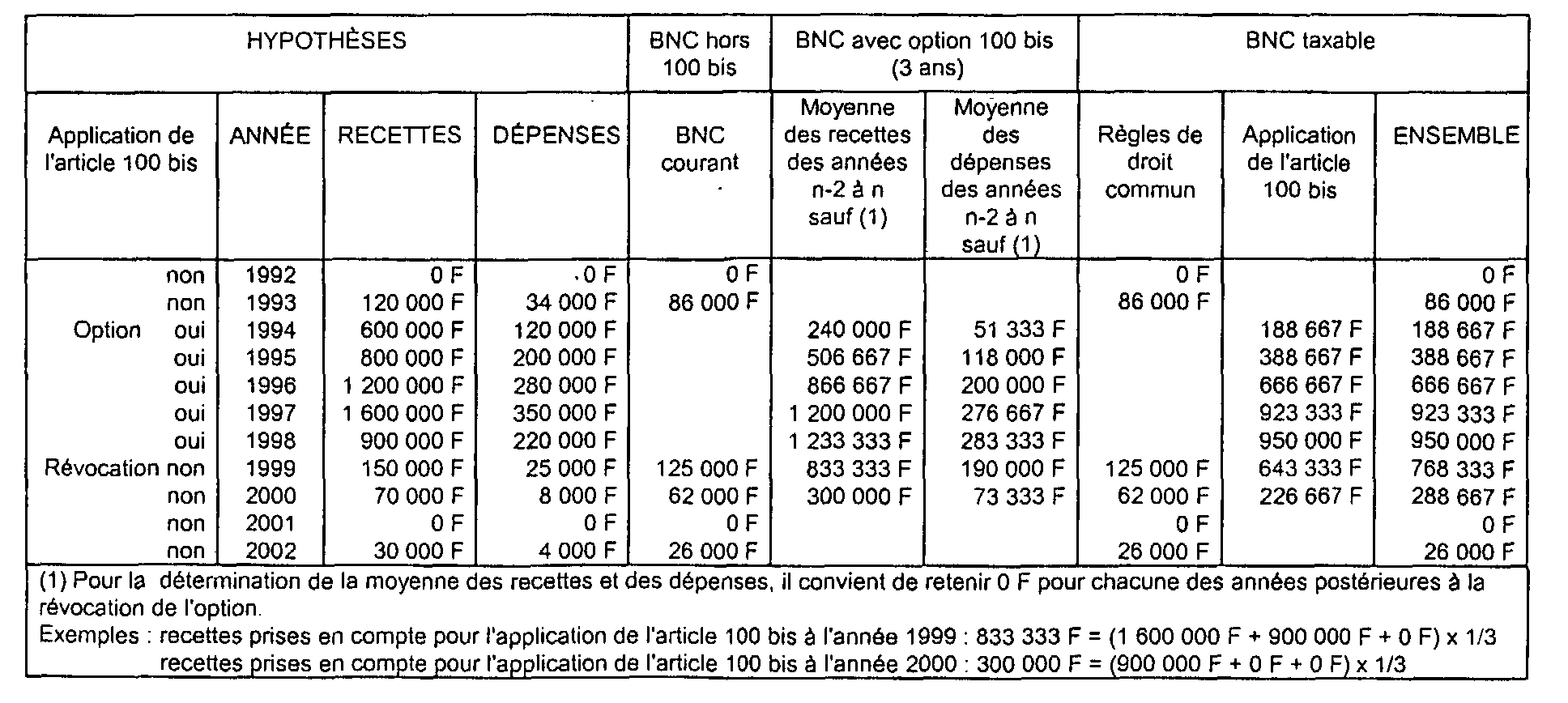

14Les bénéfices courants, réalisés à compter de l'année de révocation sont intégralement taxés dans les conditions de droit commun au titre de l'année de perception.

Pendant les deux (ou quatre) années qui suivent la révocation de l'option, le mode d'évaluation d'après le bénéfice moyen continue à produire ses effets pour l'imposition de la fraction non encore taxée des bénéfices réalisés au cours dès années couvertes par l'option. Bien évidemment, pour le calcul du bénéfice moyen au cours de cette période d'extinction des effets de l'option, les recettes et dépenses des années postérieures à la révocation sont retenues pour une valeur nulle (cf. exemple ci-après n° 15 ).

À l'expiration de cette période transitoire et tant que le contribuable n'opte pas à nouveau pour le régime de l'article 100 bis du CGI, le bénéfice imposé chaque année dans les conditions de droit commun correspond au bénéfice réalisé au titre de la même année.

15Les modalités de mise enœuvre du dispositif sont illustrées dans l'exemple suivant :

C. MODALITÉS DE DÉTERMINATION DU BÉNÉFICE MOYEN

16Lorsque le contribuable opte pour le mode d'évaluation de son bénéfice selon l'article 100 bis du CGI, son revenu doit être immédiatement établi d'après la moyenne des recettes et des dépenses des trois (ou cinq) dernières années, même si les recettes et dépenses des deux (ou quatre) premières de ces années ont été déjà retenues pour l'établissement de l'imposition des deux (ou quatre) années correspondantes ou si, antérieurement à l'année d'option, le contribuable n'a pas été soumis à l'impôt sur le revenu au titre des revenus non commerciaux tirés d'une activité littéraire, scientifique ou artistique ou de la pratique d'un sport.

Dans ce dernier cas, le bénéfice imposable de l'année d'option (année N) est égal à la moyenne des recettes et des dépenses de l'année d'option et des deux (ou quatre) années précédentes qui sont, bien entendu, retenues pour un montant nul.

Pour l'année suivante (année N + 1), la base imposable est déterminée en fonction des recettes et des dépenses de l'année N + 1 et de l'année N, et d'un revenu nul pour l'année N - 1 (ou les années N-1, N-2 et N-3).

Bien entendu, le bénéfice imposable de l'année N + 2 est déterminé en fonction des recettes et des dépenses de ladite année et des années antérieures (N + 1 et N ou N + 1, N, N - 1 et N - 2).

Les modalités de prise en compte et de détermination des recettes selon les différents régimes d'imposition ou de détermination des dépenses sont identiques à celles retenues pour calculer le bénéfice imposable dans la catégorie des bénéfices non commerciaux (cf. DB 5 G 22 et 5 G 23 ) ou des traitements et salaires (cf. ci-avant DB 5 G 4213 , s'agissant des écrivains ou compositeurs).

17Exemple :

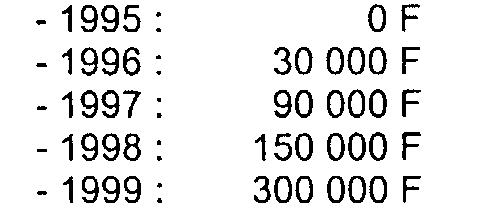

Soit un écrivain dont les bénéfices provenant des droits d'auteur (montant net) sont les suivants :

S'il a opté pour le régime de l'article 100 bis à compter de 1999, la base d'imposition de 1999 est déterminée comme suit :

• Option trois ans :

18Voir également l'exemple figurant au n° 15 ci-avant.

D. COMBINAISON DES DISPOSITIONS DES ARTICLES 100 BIS ET 163-0 A DU CGI

19Par des arrêts rendus pour l'application de l'ancien article 163 du CGI, le Conseil d'État a reconnu la possibilité d'appliquer le régime particulier d'imposition des revenus exceptionnels prévu par cet article en cas de perception d'un tel revenu par un contribuable dont les bénéfices sont déterminés en application des dispositions de l'article 100 bis du même code 1 .

Il y a également lieu de considérer comme possible la combinaison des régimes des articles 163-0 A et 100 bis du CGI.

20Il est rappelé que les revenus réalisés par un contribuable dans le cadre normal de son activité professionnelle ne peuvent être considérés, quelle que soit leur importance, comme présentant un caractère exceptionnel au sens de l'article 163-0 A du CGI. Les arrêts du Conseil d'État précités, par lesquels il a été jugé que l'attribution d'un prix littéraire à un écrivain peut conférer le caractère de revenus exceptionnels aux droits d'auteur retiré de la vente de l'ouvrage primé, doivent être interprétés strictement.

21Conformément aux dispositions de l'article 163-0 A du CGI, lorsqu'au cours d'une année donnée (N), un contribuable a réalisé un revenu qui, par sa nature, n'est pas susceptible d'être recueilli annuellement et que le montant de ce revenu exceptionnel dépasse la moyenne des revenus nets d'après lesquels ce contribuable a été soumis à l'impôt sur le revenu au titre des trois années précédentes (N - 1, N - 2 et N - 3), l'intéressé peut demander que l'impôt correspondant soit calculé en ajoutant le quart du revenu exceptionnel net à son revenu net global imposable et en multipliant par quatre la cotisation supplémentaire ainsi obtenue.

22Avant d'envisager l'application combinée des dispositions des articles 100 bis et 163-0 A du CGI, il convient, après s'être assuré de l'existence d'un revenu présentant, par nature, un caractère exceptionnel, de vérifier si le montant de ce revenu est, après « lissage » résultant de l'article 100 bis du CGI, supérieur à la moyenne des bénéfices des années N - 1, N - 2 et N - 3, elle-même calculée selon cet article.

23Pour chiffrer le montant du revenu exceptionnel de l'année N après lissage, il y a lieu de déterminer le bénéfice non commercial net total de la dite année résultant de l'application de l'article 100 bis du CGI.

À ce titre, doit être retenu, selon l'option exercée pour l'application de l'article 100 bis du CGI, le tiers ou le cinquième des bénéfices non commerciaux réalisés en années N (y compris le revenu exceptionnel) et, selon le cas, N - 1 et N - 2 ou N - 1, N - 2, N - 3 et N - 4.

Ensuite, la même opération est effectuée en excluant du calcul de la moyenne (N, N - 1 et N - 2 ou N, N - 1, N - 2, N - 3 et N - 4) le montant du revenu exceptionnel.

La différence entre les deux termes est réputée constituer le revenu exceptionnel « lissé ». Si ce revenu excède la moyenne de référence des années N - 1, N - 2 et N - 3 définie à l'article 163-0 A du CGI, le contribuable peut bénéficier de l'application du système du quotient prévu par cet article.

Il est ensuite fait application du système du quotient au revenu exceptionnel ainsi déterminé (cf. DB 5 B 262 ).

Pour les années suivantes, l'article 100 bis du CGI s'applique normalement sur l'ensemble des revenus perçus par le contribuable, y compris le revenu exceptionnel.

1 Arrêts CE n° 58687 du 11 juillet 1988 et n° 58687 du 21 décembre 1990, X... (Alphonse Y... ) et n° 67261 du 31 juillet 1992, X... .