SECTION 7 DISPOSITIONS DIVERSES CONCERNANT L'ASSIETTE DE L'IMPÔT SUR LES SOCIÉTÉS

b. Parts ou actions d'O.P.C.V.M. étrangers.

24Il s'agit notamment des parts ou actions d'O.P.C.V.M. au sens de la directive européenne du 20 décembre 1985 n° 85/611/CEE, c'est-à-dire des parts ou actions de fonds communs de placement gérés par une société de gestion et des formes de placement équivalentes, ou des parts de sociétés d'investissement telles qu'elles sont définies à l'article 1er de la directive déjà citée.

Sont également concernées les parts ou actions de tout organisme dont l'objet est le placement collectif en valeurs mobilières, et dont le fonctionnement est soumis au principe de la répartition des risques. À cet égard, dans la CEE, il peut s'agir de parts ou actions d'O.P.C.V.M. « coordonnés » au sens de cette directive, qu'ils soient autorisés à être commercialisés directement en France ou non (cf. règlement 89-02 de la COB, art. 9), ou non coordonnés dès lors qu'ils sont soumis au principe de la répartition des risques et que la liquidité du marché est organisée soit par la règle du rachat ou du remboursement automatique sur demande du porteur, soit par l'action de l'O.P.C.V.M. afin que la valeur de ses parts en bourse ne s'éloigne pas sensiblement de leur valeur d'inventaire, qu'ils soient du type fermé ou non, et quelle que soit leur politique de placement.

Comme pour les O.P.C.V.M. français, les parts ou actions d'O.P.C.V.M. étrangers entrent dans le champ d'application de l'article 209-0 A quelles que soient leurs caractéristiques (cf. sur ce point le n° 23 ) la devise dans laquelle elles sont libellées et le pays dans lequel ces parts ou actions sont émises ou négociées.

c. Exclusion de certains O.P.C.V.M. « actions ».

1° O.P.C.V.M. « actions » définis par l'article 209-0 A du code général des impôts.

25Les dispositions de l'article 209-0 A ne sont pas applicables aux parts ou actions d'O.P.C.V.M. « actions » qui remplissent simultanément les conditions suivantes.

* Pays d'établissement de l'O.P.C.V.M.

26L'O.P.C.V.M. doit être français ou établi dans un État membre de la CEE.

Pour l'application de cette règle, un O.P.C.V.M. est considéré comme établi dans un État de la CEE, si le siège statutaire et l'administration centrale de la société de gestion du fonds ou de la société d'investissement est situé dans l'un de ces États.

* Composition de l'actif de l'O.P.C.V.M.

27La valeur réelle de l'actif doit être représentée de façon constante pour 90 % au moins par des actions, des certificats d'investissement et des certificats coopératifs d'investissement émis par des sociétés ayant leur siège dans la CEE et qui sont soumises à l'impôt sur les sociétés dans les conditions de droit commun ou qui sont soumises à un impôt comparable.

Les titres dont la valeur est retenue pour le calcul de la proportion de 90 % doivent être rémunérés par des dividendes ouvrant droit à l'avoir fiscal, et les produits de ces titres doivent être constitués directement par ces dividendes et par les plus-values résultant de leur cession.

Les titres éligibles pour l'appréciation de la limite de 90 % (numérateur du rapport) sont ceux qui répondent aux conditions suivantes.

• Nature des titres éligibles.

28Il s'agit des actions, y compris les actions à dividende prioritaire sans droit de vote, des certificats d'investissement et des certificats coopératifs d'investissement.

Cette liste constitue une énumération limitative. À cet égard, les titres ou droits liés au marché des actions ne constituent pas des titres éligibles ; il en est ainsi notamment des bons de souscription ou d'achat d'actions, des options ou bons d'options, des contrats sur indices...

• Siège et régime fiscal des sociétés émettrices des titres éligibles.

29La société émettrice des actions, CI, ou CCI doit avoir son siège en France ou dans un État membre de la CEE.

Par ailleurs, la société émettrice doit être soumise à l'impôt sur les sociétés, de plein droit ou sur option, dans les conditions de droit commun. Elle ne doit donc pas bénéficier d'une exonération particulière ; ainsi ne peuvent figurer dans le portefeuille éligible les titres de sociétés exonérées de cet impôt ou bénéficiant d'un statut fiscal particulier, telles que notamment :

- les SOFERGIE ;

- les SICOMI ;

- les coopératives artisanales, maritimes ou de transports ;

- les sociétés d'investissement ;

- les SICAV ;

- les sociétés de capital risque.

Le même principe s'applique lorsque l'activité est exercée pour partie hors de France, ou que le siège de la société est situé dans un autre État de la CEE ; dans ce cas, la société doit être soumise localement à un impôt comparable à l'impôt sur les sociétés.

Remarque. - Les certificats coopératifs d'investissement sont normalement éligibles pour l'appréciation de la limite de 90 % lorsque l'émetteur est soumis à l'impôt sur les sociétés dans les conditions de droit commun au taux normal ; les sociétés ou organismes bénéficiant de l'article 214-1 du code général des impôts ne satisfont pas à cette condition. Toutefois, il sera admis que le bénéfice retiré des dispositions de l'article 214-1 par certaines sociétés ou organismes ne privera pas les certificats coopératifs d'investissement qu'ils émettent de leur éligibilité pour l'appréciation du rapport de 90 % dès lors que les autres conditions sont par ailleurs satisfaites.

• Mode de rémunération des titres et conséquences des opérations dont ces titres sont l'objet.

30Les actions, CI et CCI ne constituent des titres éligibles que s'ils sont rémunérés par des dividendes ouvrant droit à l'avoir fiscal.

Lorsque la société émettrice est étrangère, il en est de même ; la société doit donc avoir son siège dans un État membre de la CEE qui a institué un crédit d'impôt équivalent à l'avoir fiscal prévu à l'article 158 bis du code général des impôts, et ce crédit d'impôt doit être conventionne !lement transférable aux entreprises françaises soumises à l'impôt sur les sociétés.

En conséquence, ne sont pas éligibles pour l'appréciation de la limite de 90 % (au numérateur du rapport) les titres :

- qui font l'objet d'un réméré ;

- ou dont les produits ne sont pas directement constitués par des dividendes ouvrant droit à l'avoir fiscal ou par des plus-values résultant de leur cession.

Pour l'appréciation de cette dernière condition, il y a lieu de considérer que les produits des titres ne sont pas directement constitués par de tels dividendes ou plus-values dès lors que les titres en cause font l'objet :

- d'un contrat d'échange (swap) de la rémunération du titre (dividende) contre des revenus d'une autre nature (revenus de taux par exemple) ;

- d'un prêt ou d'une pension de titres ;

- de tout autre contrat ou opération ayant pour effet de transformer la rémunération de l'action, du Cl ou du CCI en une autre rémunération.

Il en est de même si le portefeuille, par segment ou dans son ensemble, fait l'objet de telles opérations.

Les titres considérés ne sont donc pas éligibles.

Ces règles n'ont pas pour effet d'interdire aux O.P.C.V.M. en cause la réalisation de telles opérations ; elles ont uniquement pour objet d'exclure les titres concernés du numérateur du rapport servant au calcul de la proportion de 90 % pendant la durée des opérations en cause.

• Appréciation de la proportion de 90 %.

31La proportion de 90 % résulte du rapport qui existe entre la valeur réelle des actions, Cl et CCI éligibles -c'est-à-dire qui satisfont l'ensemble des conditions énoncées ci-dessus- et la valeur réelle de l'actif.

La valeur réelle de l'actif s'entend de la somme des valeurs vénales de l'ensemble des éléments du portefeuille ; elle se distingue donc de la notion d'actif net et correspond au contraire à l'actif brut réel total.

La proportion de 90 % est considérée comme satisfaite si, pour chaque semestre civil, la moyenne journalière de la valeur réelle des titres éligibles est au moins égale à 90 % de la moyenne journalière de la valeur réelle de l'ensemble des actifs.

Il s'agit donc du rapport de deux moyennes semestrielles pondérées en fonction de la valeur des actifs détenus en portefeuille.

Le numérateur du rapport est constitué par la moyenne journalière de la valeur réelle des titres éligibles (actions, Cl, CCI satisfaisant aux conditions exposées plus haut). Cette moyenne se définit comme le rapport entre :

- la somme des évaluations successives (en valeur réelle) des titres éligibles faite pour chaque jour du semestre civil considéré ;

- et le nombre de jours du même semestre civil.

Le dénominateur du rapport est constitué par la moyenne journalière de la valeur réelle de l'ensemble des actifs. Cette moyenne est égale au rapport entre :

- la somme des évaluations successives (en valeur réelle) de l'ensemble des éléments du portefeuille effectuées pour chaque jour du semestre civil ;

- et le nombre de jours en cause.

Les évaluations des actifs qui sont retenues pour l'appréciation des moyennes journalières sont celles :

- qui ressortent de la valeur réelle des actifs considérés telle qu'elle résulte du marché, ou à défaut leur valeur vénale ;

- appréciée en retenant une méthode uniforme d'évaluation pour l'ensemble des actifs cotés. Il s'agit en principe soit du cours d'ouverture, soit du cours de clôture ; la règle de valorisation est en tout cas précisée dans la notice d'information de l'O.P.C.V.M. et doit respecter le principe de la permanence des méthodes. En l'absence de cotation à une date donnée -notamment les jours autres que les jours de bourse- il y a lieu de retenir le dernier cours connu.

32Exemple :

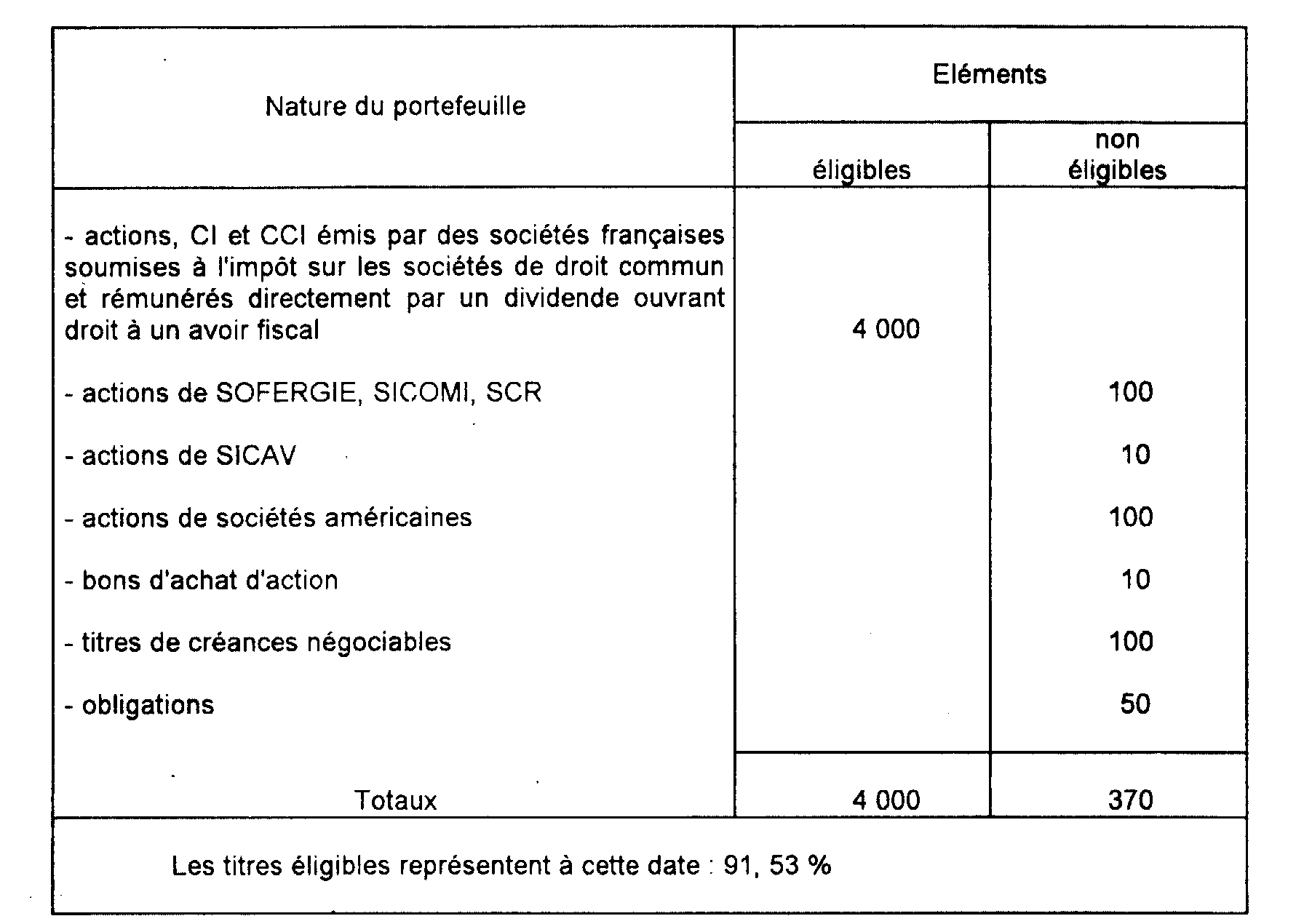

1. Illustration de la notion de titres éligibles.

Une SICAV détient les titres suivants à son actif à une date considérée :

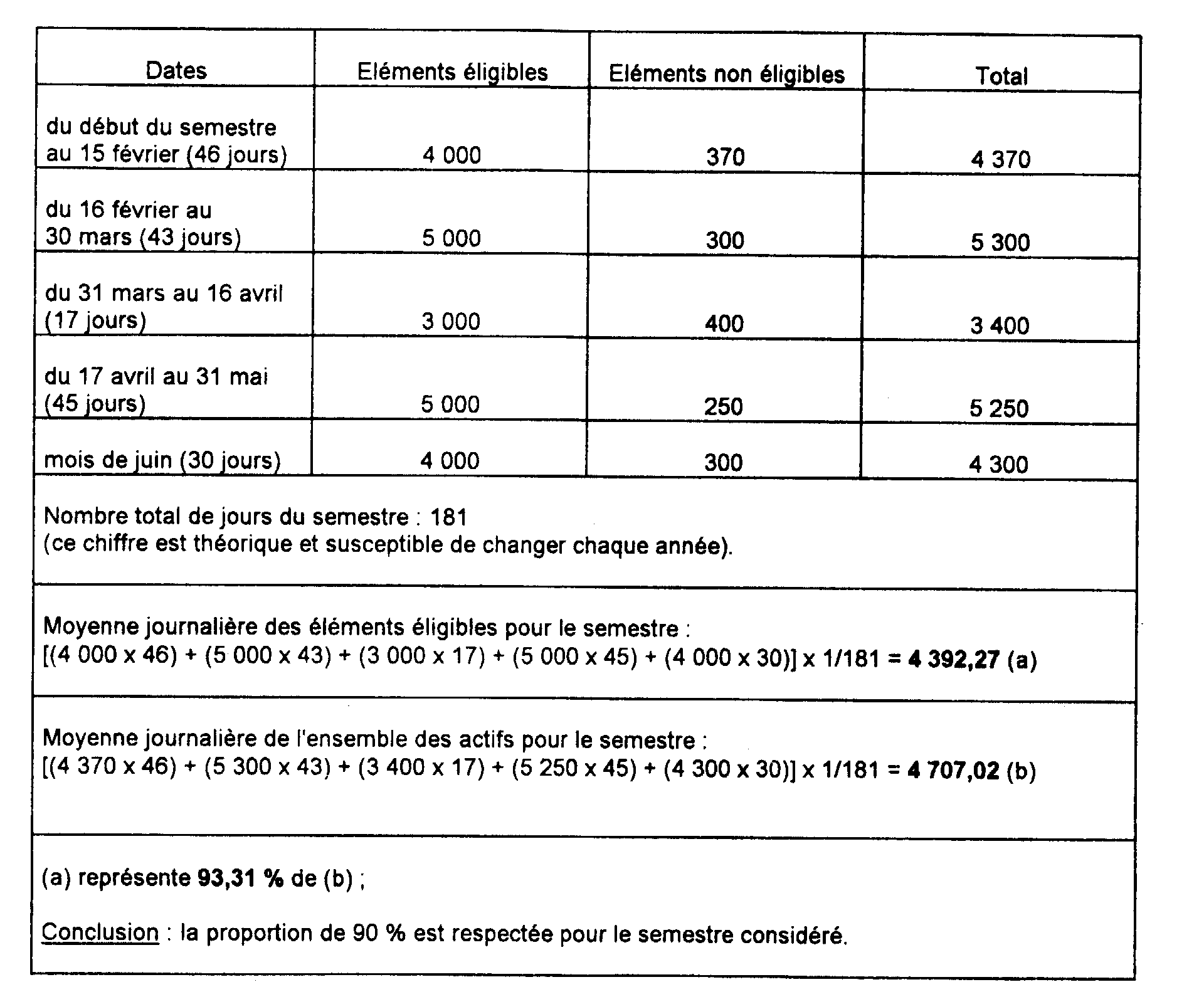

2. Calcul de la proportion de 90 %.

Sur un semestre civil donné, les valeurs réelles des éléments éligibles et non éligibles pour le calcul du pourcentage de 90 % sont les suivantes (exemple simplifié dès lors qu'il est donné une valeur stable au portefeuille sur des périodes successives) :

• Caractère permanent de la proportion de 90 %.

33La proportion de 90 % doit être satisfaite de façon constante.

Dès lors, si pour un semestre civil donné cette condition cesse d'être satisfaite, les parts ou actions de l'O.P.C.V.M. en cause sont soumises à la règle d'évaluation à la valeur liquidative prévue aux trois premiers alinéas du 1° de l'article 209-0 A du code général des impôts :

- pour l'exercice en cours ;

- et les exercices suivants.

La situation de l'O.P.C.V.M. en cause est donc définitivement banalisée.

2° O.P.C.V.M. à dominante « actions » existent sur le marché (régime transitoire).

34Actuellement, les conditions examinées au 1° ci-dessus ne sont généralement pas satisfaites par les O.P.C.V.M. dénommés O.P.C.V.M. « actions » par le marché ; en effet, ces O.P.C.V.M. choisissent le plus souvent de garantir la rémunération servie aux porteurs par la diversification du portefeuille qui n'est donc composé d'actions qu'à hauteur d'un pourcentage nettement inférieur à la proportion de 90 % (en moyenne de l'ordre de 60 %).

En l'état, ces O.P.C.V.M. entrent donc dans le champ d'application du régime prévu aux trois premiers alinéas du 1° de l'article 209-0 A.

Des dispositions transitoires ont cependant été prévues en vue de permettre à ces O.P.C.V.M. de se mettre en conformité avec les conditions examinées au 1°, pour être considérés comme des O.P.C.V.M. « actions » au sens du 4° alinéa du 1° de l'article 209-0 A.

Ainsi, les entreprises qui détiennent des titres d'O.P.C.V.M. investis principalement en actions sans atteindre le seuil de 90 % sont dispensées de constater les écarts de valeur liquidative de ces titres si le gestionnaire de l'organisme prend l'engagement de respecter ce seuil au plus tard le 31 décembre 1993.

• Notion d'O.P.C.V.M. investis principalement en actions.

35Il s'agit des O.P.C.V.M. existant dont les placements sont orientés vers le marché des actions et dont le portefeuille est constamment composé d'actions à hauteur d'au moins 50 % en valeur réelle.

Il est admis d'assimiler les certificats d'investissement et les certificats coopératifs d'investissement aux actions.

• Délai de mise en conformité avec le seuil de 90 %.

36L'O.P.C.V.M. dispose d'un délai qui expire au plus tard au 31 décembre 1993 pour modifier la composition de son portefeuille en vue de satisfaire aux conditions prévues au 4° alinéa du 1° de l'article 209-0 A.

Il en est ainsi quelle que soit la date de clôture de l'exercice de l'entreprise qui détient des parts.

• Nécessité d'un engagement de l'O.P. C. V.M.

37L'O.P.C.V.M. en cause doit prendre l'engagement prévu au 5° alinéa du 1° de l'article 209-0 A de respecter le seuil de 90 % au plus tard le 31 décembre 1993.

Cet engagement est formalisé par un document qui est remis aux porteurs.

Il doit être pris, et ce document délivré avant la date de dépôt de la déclaration des résultats imposables des entreprises qui détiennent ces titres.

L'entreprise joint une copie de l'engagement à la déclaration de résultat de l'exercice (premier exercice concerné par la mesure) [CGI, art. 209-0 A 1°, 5° alinéa].

• Conséquences du non-respect de l'engagement.

38Si l'engagement n'est pas respecté, l'écart non imposé est rattaché au résultat imposable de l'exercice au cours duquel il aurait dû être imposé en application du 2° alinéa du 1° de l'article 209-0 A. L'entreprise concernée produit alors au service des impôts territorialement compétent une déclaration rectificative avant le 1er février 1994 (CGI, art. 209-0 A 1°, 5° alinéa).

Exemple :

39L'entreprise A, qui clôture ses exercices au 31 décembre de chaque année, détient, depuis le 2 janvier 1992, 100 actions d'une SICAV orientée vers le marché des actions.

L'écart de la valeur liquidative de l'action entre le 2/1 et le 31/12/1992 est de 10 F par action, et de 7 F pour l'année 1993.

La SICAV a un portefeuille composé en permanence de 60 % d'actions ; elle prend l'engagement de satisfaire les conditions prévues à l'article 209-0 A (seuil de 90 %) avant le 31 décembre 1993.

Une copie de l'engagement est adressée aux porteurs le 15 avril 1993.

Le 31 décembre 1993, le portefeuille de la SICAV est composé de 80 % d'actions, CI et CCI directement rémunérés par des dividendes ouvrant droit à l'avoir fiscal.

• Au titre de l'exercice 1992, l'entreprise A peut s'abstenir de constater l'écart dans ses résultats imposables :

- écart non imposé : 10 F x 100 = 1 000 F

• Au titre de l'exercice 1993, l'entreprise A doit rattacher à ses résultats imposables un écart de :

- 7 F x 100 = 700 F

• Au plus tard le 31 janvier 1994, l'entreprise A doit déposer une déclaration rectificative au titre de l'exercice 1992, en vue de l'imposition de l'écart de 1 000 F constaté.