CHAPITRE 2 PROVISIONS POUR CHARGES DE PERSONNEL

CHAPITRE 2

PROVISIONS POUR CHARGES DE PERSONNEL

D'une manière générale, les dépenses de personnel non encore réglées à la clôture d'un exercice ne peuvent être déduites des résultats dudit exercice qu'à la condition que l'entreprise ait pris, à l'égard des salariés, des engagements fermes quant au principe et au mode de calcul des sommes dues et que l'obligation de payer celles-ci au cours d'un exercice ultérieur soit ainsi certaine. Cette condition étant remplie, ces charges peuvent, lorsque les éléments nécessaires au calcul des sommes dues ne sont pas encore exactement connus à la date de clôture de l'exercice, donner lieu à la constitution de provisions correspondant, avec une approximation suffisante, à leur montant probable, ou bien, lorsque le montant en est exactement déterminé, être déduites au titre des frais à payer (CE, arrêt du 18 juin 1971, n° 80167, 7°, 8° et 9° s.-s, RJ II, p. 113).

On examinera successivement les dispositions particulières prises à l'égard des provisions pour congés payés, les provisions pour gratifications au personnel, les provisions pour paiement d'indemnités de rupture de contrat, les provisions pour pensions de retraite.

SECTION 1

Provisions pour charges de congés à payer

Les modalités d'acquisition des droits à congé

1Les salariés acquièrent des droits à congé qui s'élèvent au minimum à deux jours et demi par mois de travail effectif (art. L. 223-2 du Code du travail).

Les droits à congé acquis au cours de la période qui s'étend du 1er juin au 31 mai (dite période de référence) doivent être utilisés pour partie entre le 1er mai et le 31 octobre de chaque année, période légale des congés, et pour le solde avant le 31 mai de l'année suivante, sauf disposition conventionnelle contraire.

Au cours de son congé, le salarié perçoit une indemnité versée par son employeur 1 , dont le montant est fixé par les articles L. 223-11 à L 223-13 du Code du travail :

- l'indemnité est égale au dixième de la rémunération totale perçue pendant la période de référence ;

- elle ne peut être inférieure à la rémunération que le salarié aurait perçue s'il avait travaillé au cours de son congé.

En cas de résiliation du contrat de travail, le salarié perçoit une indemnité compensatrice, qui correspond aux droits acquis et non utilisés à la date de résiliation.

À la clôture de l'exercice, les entreprises doivent comptabiliser l'indemnité correspondant aux droits acquis et non utilisés par leurs salariés. Le montant estimé de l'indemnité et des charges sociales et fiscales correspondantes doit être enregistré à un compte de provision ou de charge à payer.

2Les articles 7 et 8 de la loi de finances pour 1987 (n° 86-1317 du 30 décembre 1986), codifiés aux articles 39-1-1° bis , 39-9 et 236 bis du CGI, ont modifié le régime de déduction des indemnités de congés payés pour la détermination du résultat fiscal des entreprises. Le décret n° 87-1029 du 22 décembre 1987 (JO du 24 décembre 1987) codifié aux articles 49 octies à 49 octies D de l'annexe III fixe les modalités d'application de ces dispositions.

Pour les exercices clos à compter du 31 décembre 1987, les entreprises ont le choix entre :

- le régime de droit commun qui prévoit la déduction de l'indemnité de congé correspondant aux droits acquis par les salariés au cours de l'exercice (CGI, art. 39-1-1° bis , 1er al.) ; ce régime aligne la règle fiscale sur le principe comptable ;

- un régime sur option, qui prévoit la déduction des seules indemnités versées au cours de l'exercice (CGI, art. 39-1-1° bis , 2ème al.).

Les charges sociales et fiscales afférentes à l'indemnité de congés payés suivent le même régime que celle-ci.

SOUS-SECTION 1

Régime de l'indemnité de congés payés applicable

aux exercices clos avant le 31 décembre 1987

A. LES MODALITÉS DE DÉDUCTION DE L'INDEMNITÉ DE CONGÉS PAYÉS

1Aux termes de l'ancien article 39-1 -1°, 3e alinéa du CGI, abrogé par la loi de finances pour 1987, l'indemnité de congés payés revêt au point de vue fiscal le caractère d'un salaire de substitution qui constitue une charge normale de l'exercice au cours duquel le salarié prend le congé correspondant. L'indemnité afférente aux droits acquis et non utilisés par les salariés à la clôture de l'exercice n'est donc pas déductible sur le plan fiscal.

2Par suite, pour les exercices clos avant le 31 décembre 1987, les entreprises ne peuvent déduire, en franchise d'impôt, les indemnités de congés payés allouées à leur personnel salarié qu'au titre de l'exercice au cours duquel ces indemnités sont effectivement versées.

Aussi bien le montant de la dotation à un compte de provisions pour congés à payer doit être réintégré, de manière extra-comptable.

Il en est de même du montant des charges à payer pour les entreprises qui, au lieu de constituer une provision, constatent sous cette forme la charge de congés à payer correspondant à la période de référence courue à la clôture de l'exercice.

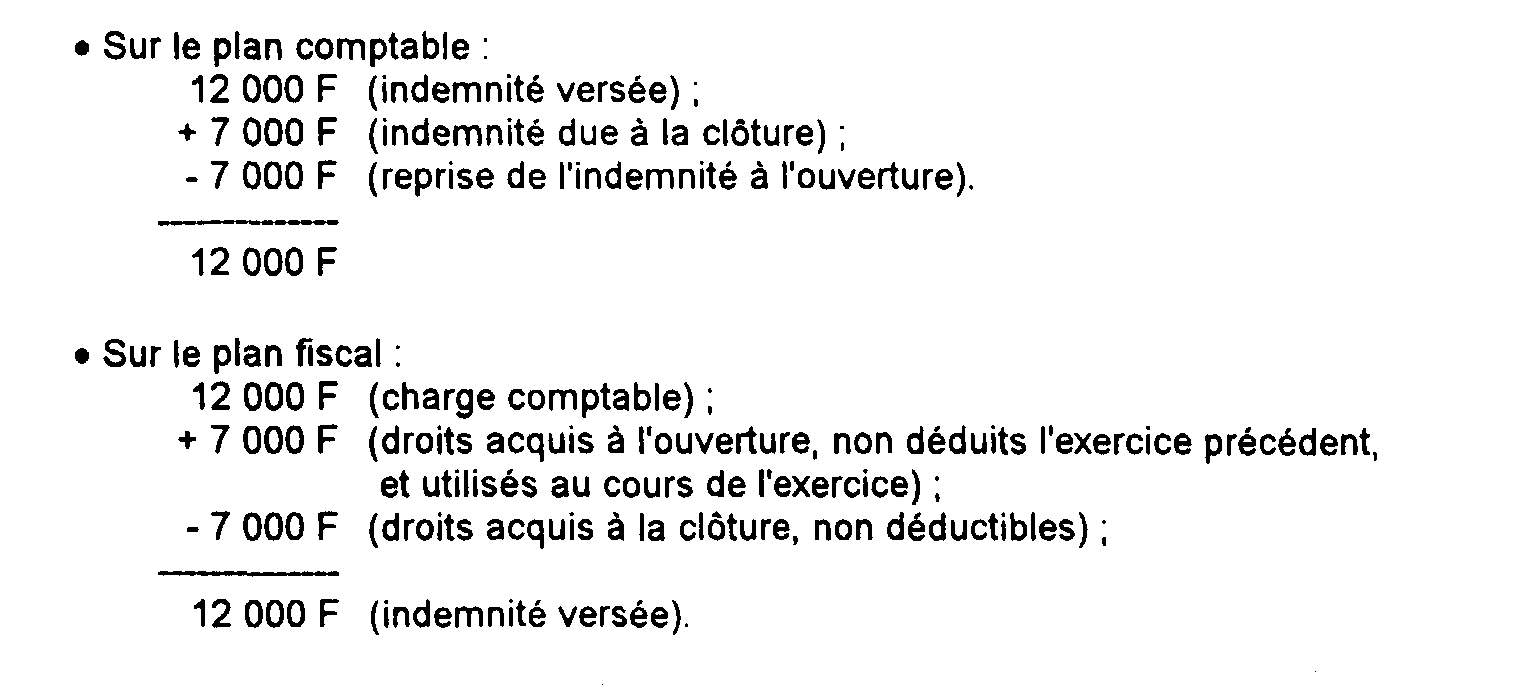

3Exemple :

Une entreprise emploie un salarié depuis le 1er janvier 1985, payé 10 000 F par mois. L'exercice coïncide avec l'année civile.

- droits acquis à l'ouverture de l'exercice : sept mois (du 1er juin 1985 au 31 décembre 1985) ; indemnité correspondante : 7 000 F (7 x 10 000 F x 10 %) ;

- indemnité versée au cours de l'exercice : 12 000 F = 12 x 10 000 F x 10 % ;

- droits acquis à la clôture de l'exercice : sept mois (du 1er juin 1986 au 31 décembre 1986) ; indemnité correspondante : 7 000 F.

La charge relative aux congés payés pour 1986 est calculée comme suit :

I. Application des principes.

1. Charge supplémentaire correspondant à une cinquième semaine de congés payés.

4La commission juridique du Conseil national de la comptabilité a été consultée sur le bien-fondé de la constitution, dans les comptes des exercices clos avant le 1er février 1982 (date d'entrée en vigueur de l'ordonnance n° 82-41 du 16 janvier 1982 relative à la durée du travail et aux congés payés) d'une provision destinée à couvrir la charge consécutive à l'institution d'une cinquième semaine de congés payés. Elle a considéré que la charge supplémentaire de congés payés est rattachable sous forme de provision à l'exercice au cours duquel les salaires à prendre en considération ont été payés, dès lors que l'entreprise avait connaissance du projet gouvernemental ainsi que des textes ayant, par le passé, modifié la législation sur les congés payés (Bulletin trimestriel du CNC, n° 50, p. 4).

Certaines entreprises ont donc pu constituer régulièrement, du point de vue comptable, une telle provision.

Or, comme il a été indiqué dans plusieurs réponses ministérielles (n° 10202 à M. Joseph-Henri Maujouan du Gasset, et n° 10544 à M. Pierre Bas, JO, AN du 17 mai 1982, p. 2046 et 2047 ; n° 14602 à M. Jean-Louis Goasduff, JO, AN du 2 août 1982, p. 3214), l'indemnité de congés payés revêt du point de vue fiscal le caractère d'un salaire de substitution qui constitue une charge normale de l'exercice au cours duquel le salarié prend le congé correspondant.

Le complément de droit à congés payés correspondant à l'institution, par l'ordonnance n° 82-41 du 16 janvier 1982, d'une cinquième semaine de congés payés, est dès lors déductible du résultat fiscal dans les conditions de droit commun, c'est-à-dire qu'il ne peut être déduit qu'au titre de l'exercice au cours duquel les congés sont effectivement pris et non, par voie de provision fiscalement déductible, au titre de l'exercice antérieur, quelle que soit la dénomination de ladite provision (provision pour congés à payer, provision pour risques ...).

2. Montant de la provision pour congés à payer versée en fin d'exercice à un compte bancaire bloqué.

5Il est précisé que dans le cas où le montant de la provision pour congés à payer est versé en fin d'exercice à un compte bancaire bloqué, ce versement revêt le caractère d'une simple affectation de trésorerie avant l'ouverture de la période effective de congé et ne peut être compris par l'employeur dans ses charges d'exploitation déductibles au titre des dépenses de personnel et de main-d'oeuvre au sens de l'ancien article 39-1-1° du CGI.

3. Indemnité compensatrice de congés payés.

6Les dispositions du 3° alinéa 2 de l'article 39-1-1° du CGI, qui écartent implicitement la déduction, sous forme de provision, de la charge afférente à la fraction des droits à indemnité acquis par les salariés de l'entreprise à la clôture de l'exercice, ne concernent pas l'indemnité compensatrice prévue à l'article L. 223-14 du Code du travail due lorsque le contrat de travail est résilié avant que le salarié ait pu bénéficier de la totalité du congé auquel il a droit.

II. Cas particuliers

1. Prorogation du terme de la période légale de congés.

7Si les salariés détiennent à la clôture d'un exercice des droits acquis au cours de plusieurs périodes de référence, il est admis que l'indemnité qui correspond aux droits acquis au cours de périodes de référence précédant celle qui est en cours à cette date soit déductible, si la période légale des congés a été prorogée au-delà de la clôture de l'exercice, après consultation du personnel, quelle que soit la forme de cette prorogation.

L'entreprise est donc admise, dans cette situation, à déduire pour l'assiette des résultats imposables de l'exercice, à titre de charges à payer, le montant des indemnités de congés payés qui, à défaut de report du terme de la période légale de congés, aurait été normalement versé au personnel au cours de l'exercice.

Bien entendu, le montant de la provision constituée comptablement, en vue de faire face au paiement des indemnités de même nature à raison des droits acquis au titre de la « période de référence » en cours à la clôture de l'exercice, ne peut que faire l'objet d'une réintégration extra-comptable pour la détermination du résultat fiscal.

Il est précisé que, sous réserve de l'exacte observation des conditions auxquelles elle est subordonnée, la mesure de tempérament évoquée ci-dessus s'applique notamment au complément de droit à congés payés résultant de l'institution, par l'ordonnance n° 82-41 du 16 janvier 1982, d'une cinquième semaine de congés payés (RM Lecuir, JO, déb. AN du 5 septembre 1983, p. 3870).

Cette solution n'est pas applicable en cas de fusion de sociétés.

2. Fusion de sociétés et opérations assimilées.

8En cas de fusion ou d'apport, le Conseil d'État (arrêt n° 45 149 du 26 juillet 1985) a jugé que si la charge légale constituée par l'indemnité de congés payés est supportée par la société absorbante ou bénéficiaire de l'apport en vertu des dispositions de l'article L. 122-12 du Code du travail, la règle d'imputation à l'exercice au cours duquel sont exposées les charges correspondant au montant des indemnités en cause n'est pas modifiée.

Ainsi, conformément à la jurisprudence du Conseil d'État, la société bénéficiaire de l'apport ou la société absorbante peut donc déduire du résultat fiscal de l'exercice d'apport ou de fusion les indemnités de congés payés qu'elle a versées au cours de cet exercice au titre des périodes de travail accomplies chez l'apporteuse ou l'absorbée par les salariés transférés.

Dans cette situation, la société apporteuse ne peut pas appliquer la solution prévue au n° 7 ci-dessus pour la détermination du résultat fiscal de l'exercice au cours duquel intervient la fusion ou l'opération assimilée. Si les parties ont donné un effet rétroactif à ces opérations, la solution en cause n'est pas applicable pour la détermination du résultat fiscal de l'exercice précédant celui au cours duquel intervient la fusion ou l'opération assimilée. Bien entendu, cette limitation ne concerne que les salariés transférés à une autre société dans le cadre de ces opérations. Dans ce cas l'entreprise doit déposer une déclaration rectificative au titre de cet exercice.

Exemple. - Une entreprise dont l'exercice coïncide avec l'année civile pourrait déduire au titre de l'exercice 1986 l'indemnité correspondant aux droits acquis et non utilisés par ses salariés au titre de la période de référence qui s'étend du 1er juin 1985 au 31 mai 1986, dans la mesure où la période de congés aurait été prorogée au-delà du 31 décembre 1986. S'il est fait apport en 1986 d'une branche d'activité à une autre entreprise, cette possibilité n'est pas ouverte à la fraction de l'indemnité correspondant aux droits acquis par les salariés transférés.

Si l'exercice est clos le 30 septembre 1986 (par exemple), cette mesure n'est pas applicable à l'indemnité afférente aux droits acquis pendant la période du 1er juin 1985 au 31 mai 1986 et non utilisés au 30 septembre 1986.

B. DISPOSITIONS PRÉVUES POUR LES CHARGES SOCIALES ET FISCALES RELATIVES À L'INDEMNITÉ DE CONGÉS PAYÉS

9L'ancien article 39-1-1°, 3e alinéa, abrogé par la loi de finances pour 1987 précise que les charges sociales et fiscales attachées à l'indemnité de congés payés sont soumises au même régime fiscal que l'indemnité elle-même. Ces dispositions ont été reconduites par l'article 39-1-1° bis 3e alinéa, issu de la loi de finances pour 1987, pour la détermination du résultat fiscal des exercices clos après le 31 décembre 1985 et avant le 31 décembre 1987.

Les charges sociales et fiscales afférentes à l'indemnité de congés payés constituent une charge déductible de l'exercice au cours duquel le congé est pris. Par suite, les provisions constituées à ce titre à la clôture d'un exercice doivent être réintégrées par l'entreprise au titre de l'exercice au cours duquel elles ont été déduites comptablement.

Les charges ainsi concernées sont notamment :

- les cotisations sociales dues par l'employeur (maladie, maternité, allocations familiales, retraites, etc.) ;

- les charges fiscales assises sur les salaires, telles la taxe sur les salaires, la taxe d'apprentissage, la participation des employeurs au développement de la formation professionnelle continue et à l'effort de construction.

Les dispositions du 3° alinéa de l'article 39-1-1 bis déjà cité ont concerné en pratique les entreprises qui avaient constitué en franchise d'impôt des provisions pour charges sociales et fiscales relatives à l'indemnité de congés payés correspondant aux droits acquis et non utilisés à la clôture de l'exercice.

1 Sous réserve des dispositions particulières concernant notamment les entreprises du secteur du bâtiment et des travaux publics.

2 Il est rappelé que le 3ème alinéa du 1° du 1 de l'article 39 du CGI a été abrogé pour les exercices clos à compter du 31 décembre 1987 (loi de finances pour 1987, art. 7-II).