SOUS-SECTION 2 EMPRUNTS ÉMIS À COMPTER DU 1ER JANVIER 1994

SOUS-SECTION 2

Emprunts émis à compter du 1er janvier 1994

A. CHAMP D'APPLICATION

1La mesure s'applique aux exploitants relevant des bénéfices industriels et commerciaux et aux sociétés et autres organismes soumis à l'impôt sur les sociétés.

I. Emprunts concernés

Le dispositif est applicable aux emprunts de toute nature. Le terme d'emprunt désigne indifféremment tous les emprunts et les dettes contractés par l'exploitant ou la société, qu'ils soient souscrits par appel public à l'épargne ou non. Ils peuvent notamment revêtir la forme juridique d'obligations, de bons de caisse ou de billets à ordre ou de billet de fonds.

II. Frais d'émission

2Seuls les frais d'émission d'emprunts sont susceptibles de bénéficier des dispositions de l'article 39-1-1° quater du code général des impôts. Il s'agit des frais de publicité pour les emprunts nécessitant un appel public à l'épargne, des frais d'impression des titres et des diverses commissions dues aux intermédiaires financiers.

Ces frais et charges sont pris en compte pour la détermination du résultat fiscal dans la mesure où les emprunts sont contractés dans l'intérêt de l'entreprise.

B. MODALITÉS DE DÉDUCTION

I. Déduction immédiate

3Ces charges sont en principe comptabilisées au débit du compte 6272 « Commissions et frais sur émission d'emprunt ».

La déduction immédiate de ces frais au titre de l'exercice au duquel ils ont été engagés reste la règle.

Les frais d'émission afférents aux emprunts dont le remboursement est à la seule initiative de l'émetteur doivent faire l'objet d'une déduction immédiate. Sont notamment visés les emprunts dont la date d'échéance n'est pas fixée lors de l'émission. Il s'agit en particulier des titres subordonnés à durée indéterminée et des titres participatifs.

Toutefois, dans cette dernière hypothèse, l'émetteur conserve la possibilité d'exercer l'option pour l'étalement des frais relatifs aux autres emprunts.

II. Déduction échelonnée

4Les dispositions de l'article 39-1-1° quater du code général des impôts introduisent, sur option de l'entreprise, une autre modalité de déduction. L'option formulée est globale et irrévocable pour une période de deux ans. À l'issue de cette période ou après reconduction tacite, l'option peut être dénoncée.

L'étalement des frais d'émission concerne plus particulièrement les emprunts à plus d'un an.

1. Exercice de l'option.

a. Formulation de l'option.

5L'option est exercée par la première inscription en comptabilité des frais d'émission d'un emprunt en charges à répartir sur plusieurs exercices.

En pratique, l'entreprise enregistre en cours d'exercice les frais en cause au compte de charges n° 6272. L'option se traduit, lors des écritures de régularisation de fin d'exercice, par le transfert des frais comptabilisés à ce compte vers un compte de charges à répartir. Comptablement, la charge est débitée au compte n° 4813 « Frais d'émission des emprunts » par le crédit du compte n° 791 « Transfert de charges d'exploitation La passation d'une seule des écritures de ce type pour un emprunt donné vaut formulation de l'option pour l'ensemble des emprunts émis durant la période.

L'étalement des frais d'émission d'emprunts doit alors porter sur tous les emprunts contractés pendant la période biennale. L'entreprise émettrice n'a pas la possibilité, au cours de la période de validité de l'option, d'étaler ou de déduire immédiatement les frais d'émission selon les emprunts.

La période de deux ans court à partir du premier jour de l'exercice au cours duquel l'option a été exercée.

b. Reconduction et dénonciation.

6L'option est reconduite tacitement par période de deux ans. Elle est irrévocable pendant cette période. Sauf renonciation expresse selon les modalités décrites ci-dessous, l'option continue donc à produire tous ses effets à chaque échéance de période biennale.

Les entreprises qui désirent renoncer à leur option doivent notifier leur choix à l'administration par une mention expresse jointe à leur déclaration de résultat déposée au titre de l'exercice suivant la période pour laquelle ladite option a été .exercée ou reconduite tacitement. Cette renonciation prend la forme d'une déclaration sur papier libre datée et signée comportant la mention suivante : « Je soussigné [nom et qualité du signataire], représentant la société [nom de la société], déclare renoncer à compter du [date du premier jour suivant la période biennale précédemment définie] à la déduction étalée des frais d'emprunts selon la modalités de l'article 39-1-1° quater du code général des impôts ».

2. Modalités d'étalement.

7Lorsqu'elle a opté pour l'étalement des frais d'émission d'emprunts, l'entreprise a la possibilité de répartir ces frais :

- soit par fractions égales sur la durée de l'emprunt ;

- soit au prorata de la rémunération courue. En pratique, cette possibilité se traduit par une déduction progressive des frais notamment lorsque l'emprunt est assorti d'une prime de remboursement ou par une déduction dégressive notamment lorsque le remboursement de l'emprunt s'effectue par annuités constantes au sein desquelles l'amortissement du capital est progressif.

Comptablement, la charge résultant de l'étalement des frais d'émission d'emprunts est reprise par le biais d'une dotation aux amortissements des charges d'exploitation à répartir (compte n° 6812). Cette dotation ne constitue pas une dotation aux amortissements de dépréciation des immobilisations au sens de l'article 39-1-2° du code général des impôts ; par suite, elle ne peut bénéficier du régime des amortissements réputés différés en période déficitaire prévu à l'article 39 B du même code.

Lorsque l'option pour l'étalement est exercée, l'entreprise peut pour chaque émission choisir entre la répartition linéaire des frais et la répartition au prorata de la rémunération courue.

a. Étalement linéaire.

8Lorsque l'entreprise choisit cette possibilité, les frais d'émission sont répartis de manière linéaire sur la durée de l'emprunt. Aucun prorata temporis n'est appliqué en cas d'émission en cours d'exercice.

b. Étalement au prorata de la rémunération courue.

1° Emprunts avec prime de remboursement.

9Sont visés les emprunts aux terme desquels les sommes mises à disposition de l'émetteur diffèrent de la valeur de remboursement ; en pratique il s'agit d'emprunts avec prime de remboursement et/ou prime d'émission.

Sur le plan fiscal, la rémunération afférente à ces emprunts est déductible dans les conditions suivantes :

- les intérêts correspondant au coupon annuel sont déduits au titre de l'exercice au cours duquel ils ont couru ;

- les rémunérations autres que les intérêts dont le montant est supérieur à 10 % des sommes mises initialement à disposition de l'émetteur sont déduites de manière actuarielle selon la méthode des intérêts composés (CGI, art. 39-1-1° ter ).

Dès lors, les frais d'émission sont déduits de manière progressive au prorata :

- du montant déductible de la rémunération déterminé selon un calcul actuariel ;

- du montant des intérêts courus, si l'emprunt obligataire est assorti d'un coupon.

Pour les émissions ne comprenant pas de coupon, l'étalement des frais d'émission est effectué au prorata de la déduction de la prime de remboursement.

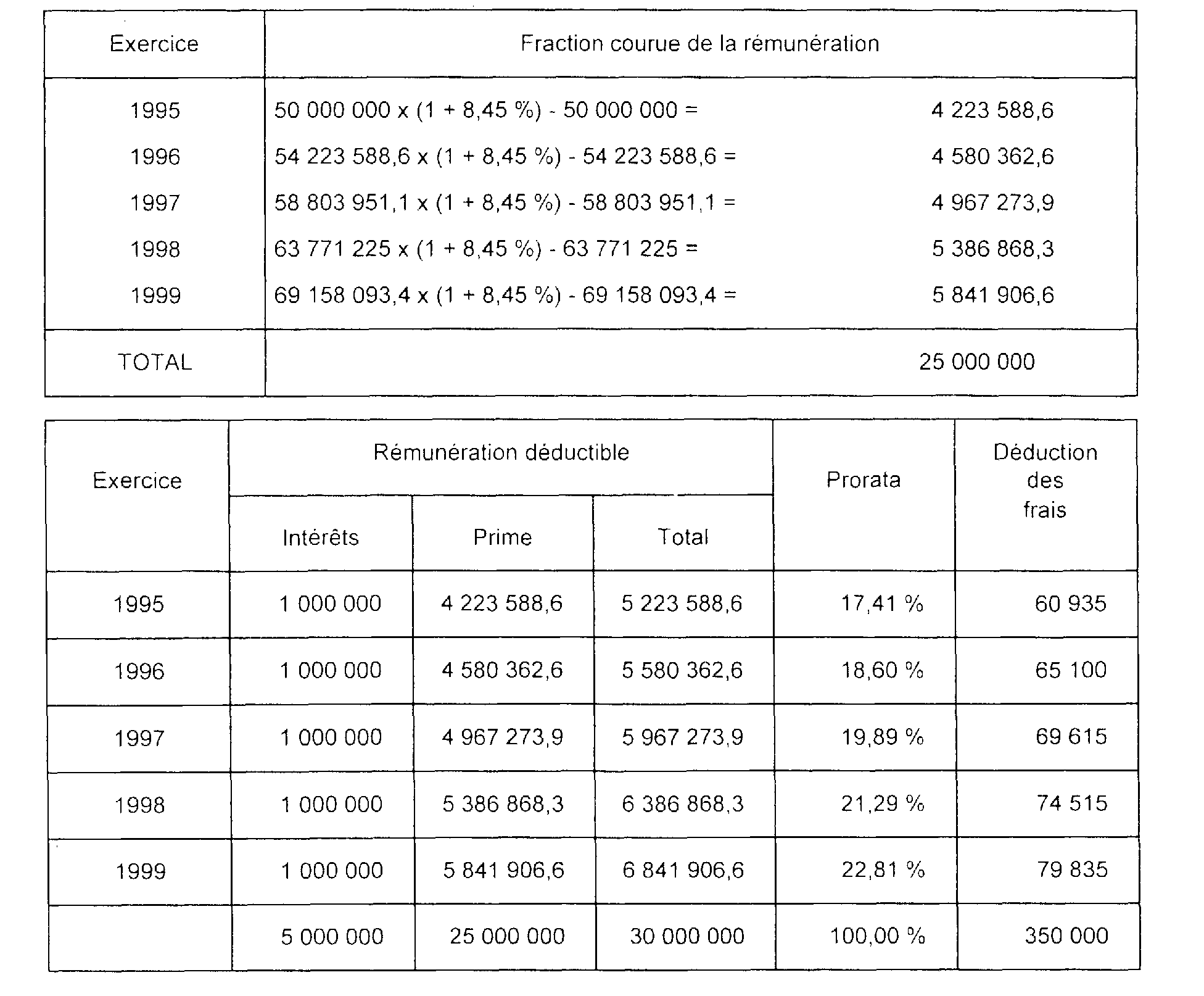

10Exemple :

Une société A dont l'exercice coïncide avec l'année civile émet un emprunt obligataire, le 1er janvier 1995, dont les caractéristiques sont les suivantes :

- Valeur d'émission : 25 000 obligations de 2 000 F soit 50 000 000 F ;

- Valeur de remboursement : 3 000 F par obligation soit 75 000 000 F ;

- Coupon annuel 2 % ;

- Date de remboursement : 31/12/99 ;

- Frais d'émission : 350 000 F ;

- Taux actuariel afférent à la prime de remboursement : 8,45 % (arrondi).

2° Emprunts avec annuités constantes.

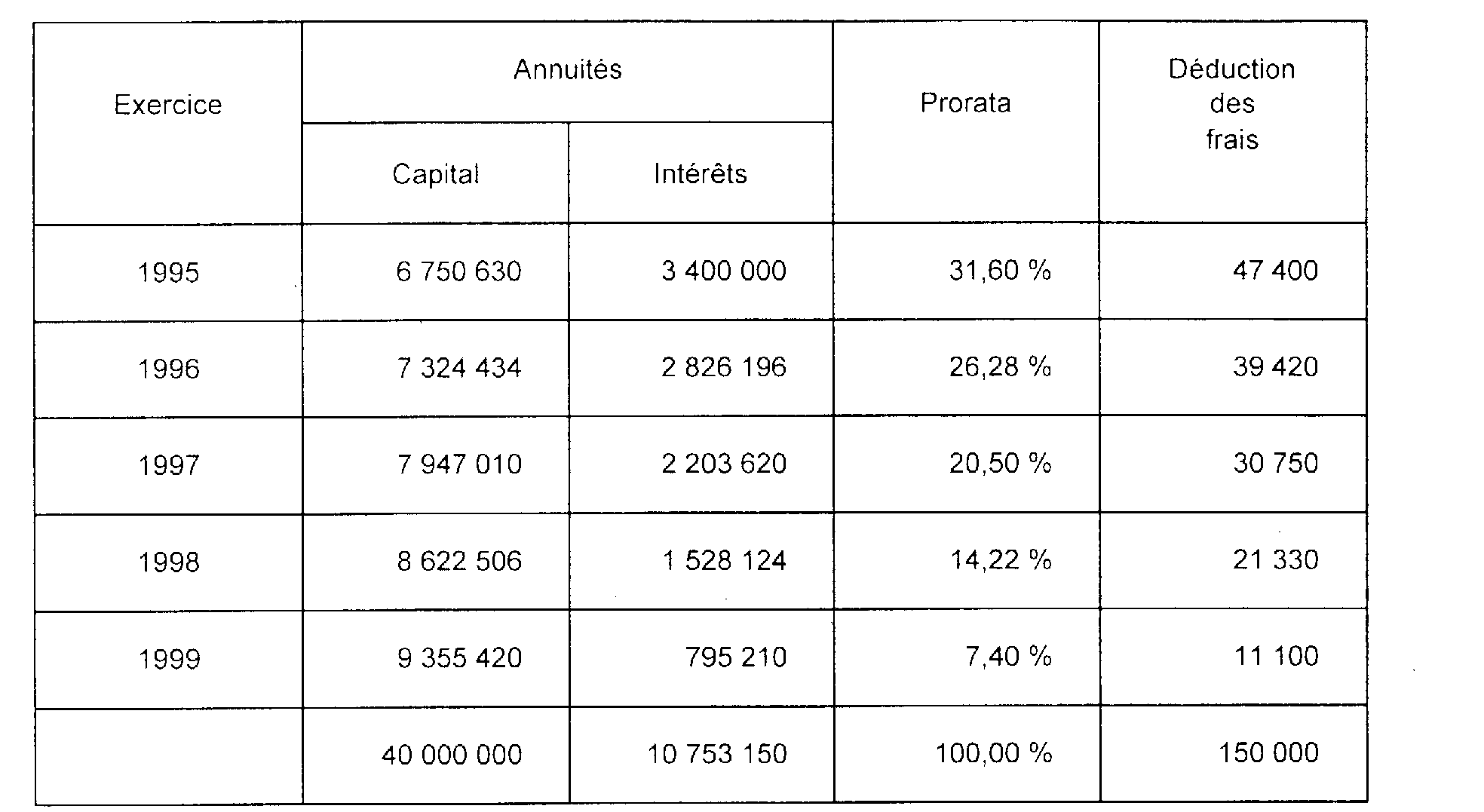

11Dans cette situation, la déduction des frais au prorata de la rémunération courue est dégressive puisque l'annuité comprend une part de remboursement de capital qui augmente avec le temps et une part de paiement d'intérêt qui diminue. La déduction des intérêts courus correspond dans cette situation au montant des intérêts de chaque annuité.

Exemple :

Une société B, dont l'exercice coïncide avec l'année civile emprunte 40 000 000 F le 1er janvier 1995 sur cinq ans au taux de 8,5 %, avec remboursement d'annuités constantes.

Les frais d'émission s'élèvent à 150 000 F

Montant de l'annuité constante : 10 150 630 F.

3. Remboursement anticipé de l'emprunt.

12En cas de remboursement anticipé d'un emprunt, de conversion ou d'échange, les frais d'émission non encore déduits sont admis en charge au prorata du capital remboursé, converti ou échangé.

En particulier, lors du remboursement partiel d'un emprunt, l'entreprise doit pratiquer une déduction supplémentaire des frais d'émission non encore déduits, proportionnelle au montant du capital remboursé.

Cette déduction s'applique notamment aux remboursements anticipés d'emprunts quels qu'ils soient, aux conversions d'obligations en actions ou en autres titres représentatifs du capital ou en obligations et aux échanges d'obligations contre d'autres obligations ou contre des titres de capital ou des actions.

Exemple.

Une entreprise a émis un empunt de 15 000 000 F sur une durée de 12 ans, avec option de remboursement anticipé au gré de l'émetteur au terme de la cinquième année (« emprunt à fenêtre »).

Les frais d'émission s'élèvent à 90 000 F.

L'entreprise, qui a exercé l'option visée l'article 39-1 -. 1° quater du code général des impôts, étale ces frais selon un mode linéaire.

À l'échéance des cinq ans, 5 000 000 F sont remboursés.

Déduction annuelle au titre des 4 premiers exercices :

(90000 / 12) = 7 500 F soit un total de 30 000 F sur cette période.

Situation lors du remboursement partiel anticipé :

- Frais non encore déduits : 90 000 - 30 000 = 60 000 F ;

- prorata du capital remboursé : 1/3 ;

- Frais immédiatement déductibles en sus de la déduction annuelle linéaire au titre de la cinquième année :

(60 000 / 3) = 20 000 F ;

- Montant des frais restant à déduire de la cinquième à la douzième année :

90 000 - 30 000 - 20 000 = 40 000 F ;

- Frais déductibles annuellement sur la période restant à courir : (40 000 / 8) = 5 000 F.

Déduction totale opérée au titre de la cinquième année : 20 000 + 5 000 = 25 000 F.