B.O.I. N° 113 du 17 JUIN 1997

III. Obligations déclaratives

20.En application du 1 de l'article 46 quater-0 ZJ bis modifié par le décret n° 96-893 du 10 octobre 1996, la société mère du nouveau groupe doit joindre, à l'option prévue au premier alinéa de l'article 223 A, la liste des sociétés pour lesquelles le bénéfice des dispositions du 5 de l'article 223 1 est demandé ; il est rappelé que celle-ci doit être exercée dans le mois suivant la réalisation de l'opération de fusion ou dans le mois qui suit la clôture de l'exercice au cours duquel la société mère est acquise.

Pour les opérations de fusion ou d'acquisition à 95 % au moins du capital de la société mère intervenues avant la publication du décret déjà cité, cette liste doit être jointe à la première déclaration déposée par la société mère du nouveau groupe après la publication du décret.

De plus, en application du a du 6 de l'article 46 quater-0 ZL de l'annexe III au code général des impôts, modifié par le décret n° 96-893 du 10 octobre 1996, la société mère du nouveau groupe doit joindre à la première déclaration intervenant après l'opération, un état faisant apparaître la quotité du déficit pour laquelle elle entend bénéficier d'une base élargie d'imputation et la répartition de ce déficit entre les sociétés membres de l'ancien groupe qui demeurent dans le nouveau groupe.

B. PRISE EN COMPTE DES DÉFICITS DE LA SOCIÉTÉ MÈRE ABSORBÉE

21.L'article 32 de la loi de finances rectificative pour 1995 dispose que, dans la situation de fusion prévue au c du 6 de l'article 223 L du code général des impôts, le déficit transmis au groupe par la société mère absorbée peut être pris en compte pour le calcul de la quotité de déficit imputable sur une base élargie bien que cette société ayant cessé d'exister du fait de son absorption, ne puisse donc être regardée comme faisant partie du nouveau groupe.

22.Pour l'application des dispositions du dernier alinéa de l'article 223 R du code déjà cité qui prévoient la perte d'une partie du déficit non encore imputé en cas de sortie d'une société retenue pour le calcul de la quotité de déficit imputable sur une base élargie, la sortie de la société absorbante qui emporte la cessation du groupe, entraîne également la perte du droit au report de la fraction du déficit provenant de la société mère absorbée, non encore imputée à cette date.

23.Exemple :

Hypothèse :

La société A qui forme un groupe avec ses filiales A1, A2 et A3 depuis le 1er janvier 1994 est absorbée par une société H en 1997.

L'opération remplit toutes les conditions pour bénéficier du dispositif prévu par le c du 6 de l'article 223 L du code général des impôts.

La société H forme donc un groupe fiscal avec les sociétés A1, A2 et A3 à compter de la date d'ouverture de l'exercice en cours à la date de la fusion, soit le 1er janvier 1997.

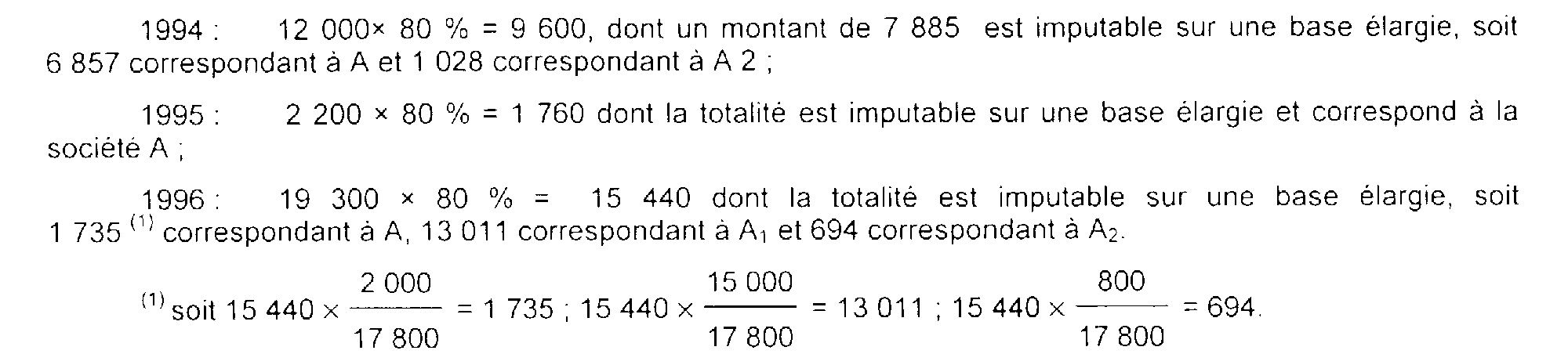

Au 31 décembre 1996, le groupe dissous dispose, compte tenu des résultats des différentes sociétés du groupe et des rectifications du résultat d'ensemble, des reports déficitaires suivants :

La société H a sollicité l'agrément prévu au II de l'article 209 du code général des impôts pour l'utilisation du déficit d'ensemble attribué à la société A lors de la cessation du groupe. Elle envisage de céder la société A3 au cours de l'exercice 1998 et ne souhaite donc pas retenir cette société pour le calcul du déficit imputable sur une base élargie.

Les retraitements liés à la cessation du groupe formé par A se traduisent par une réintégration de 500 au titre d'un résultat de cession antérieurement neutralisé au titre de 1994.

Solution :

1°) Déficit d'ensemble susceptible d'être transféré à la société H

Le déficit d'ensemble total du groupe dissous est attribué à la société A, en application des dispositions de l'article 223 S pour un montant de 34 000.

Le déficit d'ensemble reportable au titre de 1994 est imputé en premier lieu sur les réintégrations de sortie qui doivent être effectuées par la société H à hauteur de 500. Il reste donc au titre de cet exercice un déficit reportable de 12 000. Au titre de 1995 et 1996, le déficit d'ensemble reportable est respectivement de 2 200 et de 19 300.

2°) Quote-part du déficit d'ensemble imputable sur une base élargie

Les déficits de la société A sont susceptibles d'être imputés par H sur une base élargie aux bénéfices des sociétés A1, A2 et A3 pour leur fraction qui correspond aux déficits des sociétés du groupe dissous qui donnent leur accord pour faire partie du nouveau groupe.

La société H choisit de ne retenir, pour le calcul de la quote-part de déficit imputable sur une base élargie que les déficits transmis au groupe par les sociétés A1 et A2 ainsi que ceux transmis par la société A.

Dans ces conditions, la quotité de déficit imputable sur une base élargie est déterminée en appliquant, exercice par exercice, au déficit d'ensemble encore reportable, le rapport existant entre d'une part les déficits transmis au groupe par les sociétés A, A1 et A2 et d'autre part la totalité des déficits subis par l'ensemble des sociétés déficitaires du groupe dissous.

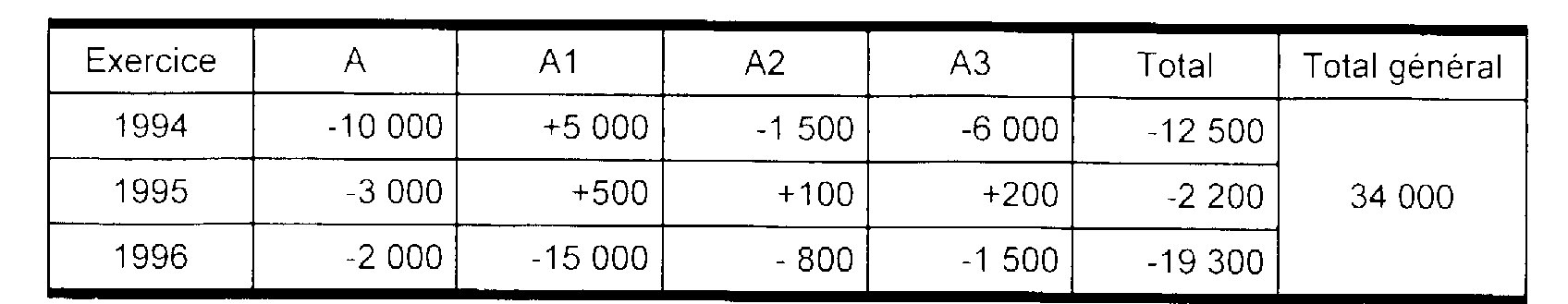

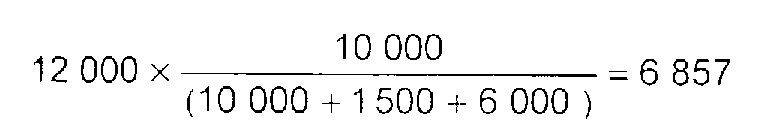

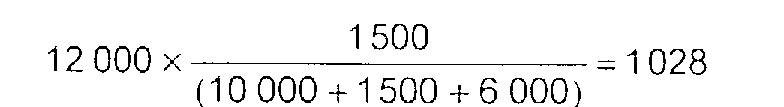

• Au titre de 1994, le déficit subsistant, d'un montant de 12 000, se décompose ainsi :

- Part du déficit imputable sur une base élargie et correspondant à A :

- Part du déficit imputable sur une base élargie et correspondant à A2 :

Le solde correspond au déficit imputable sur les seuls bénéfices ultérieurs de la société H, soit : (12 000 - 6 857 - 1 028) = 4 115.

• Au titre de 1995, l'intégralité du report déficitaire, d'un montant de 2 200, est imputable sur une base élargie correspondant à A :

• Au titre de 1996, le déficit, d'un montant de 19 300, se décompose ainsi :

- Part du déficit imputable sur une base élargie et correspondant à A :

- Part du déficit imputable sur une base élargie et correspondant à A1 :

- Part du déficit imputable sur une base élargie et correspondant à A2 :

La part du déficit imputable sur les seuls résultats ultérieurs de la société H est de : 19 300- 2 000- 15 000- 800 = 1500.

3°) Déficits transférés à la société H

Si H obtient le transfert de 80 % du déficit de A, elle disposera des déficits suivants