B.O.I. N° 15 du 22 janvier 1976

Doubles impositions

CHAPITRE II

Impôts sur les successions

Article 30

Impôts visés

1. Le présent chapitre est applicable aux impôts sur les successions perçus pour le compte de chacun des États contractants.

Sont considérés comme impôts sur les successions : les impôts perçus par suite de décès sous forme d'impôts sur la masse successorale, d'impôts sur les parts héréditaires, de droits de mutation ou d'impôts sur les donations pour cause de mort.

2. Les impôts actuels auxquels s'applique le présent chapitre sont :

En ce qui concerne la France :

L'impôt sur les successions.

En ce qui concerne la Tunisie :

L'impôt sur les successions.

Article 31

Biens immobiliers

Les biens immobiliers (y compris les accessoires) ne sont soumis à l'impôt sur les successions que dans l'État contractant où ils sont situés ; le cheptel mort ou vif servant à une exploitation agricole ou forestière n'est imposable que dans l'État contractant où l'exploitation est située.

Article 32

Biens meubles compris dans l'actif d'un établissement stable

Les biens meubles corporels ou incorporels laissés par un défunt ayant eu au moment de son décès son domicile dans l'un des États contractants et investis dans une entreprise commerciale, industrielle ou artisanale de tout genre sont soumis à l'impôt sur les successions suivant la règle ci-après :

a. Si l'entreprise ne possède un établissement stable que dans l'un des deux États contractants, les biens ne sont soumis à l'impôt que dans cet État ; il en est ainsi même lorsque l'entreprise étend son activité sur le territoire de l'autre État contractant sans y avoir un établissement stable ;

b. Si l'entreprise a un établissement stable dans les deux États contractants, les biens sont soumis à l'impôt dans chaque État dans la mesure où ils sont affectés à un établissement stable situé sur le territoire de cet État.

Toutefois, les dispositions du présent article ne sont pas applicables aux investissements effectués par le défunt dans les sociétés à base de capitaux (sociétés anonymes, sociétés en commandite par actions, sociétés à responsabilité limitée, sociétés coopératives, sociétés civiles soumises au régime fiscal des sociétés de capitaux) ou sous forme de commandite dans les sociétés en commandite simple.

Article 33

Biens meubles affectés à l'exercice d'une profession libérale

Les biens meubles corporels ou incorporels rattachés à des installations permanentes et affectés à l'exercice d'une profession libérale dans l'un des États contractants ne sont soumis à l'impôt sur les successions que dans l'État contractant où se trouvent ces installations.

Article 34

Autres biens meubles

1. Les biens meubles corporels, y compris les meubles meublants, le linge et les objets ménagers ainsi que les objets et collections d'art autres que les meubles visés aux articles 32 et 33, ne sont soumis à l'impôt sur les successions que dans celui des États contractants où ils se trouvent effectivement à la date du décès.

Toutefois, les bateaux et les aéronefs ne sont imposables que dans l'État contractant où ils ont été immatriculés.

2. Les actions, parts bénéficiaires, parts de fondateurs et titres assimilés ainsi que les obligations négociables et titres assimilés émis par les sociétés de capitaux sont imposables dans l'État du siège de la société émettrice.

Les créances de toute nature sont imposables dans l'État dont le débiteur est le résident.

Article 35

Biens non mentionnés

Les biens de la succession auxquels les articles 31 à 34 ne sont pas applicables ne sont soumis aux impôts sur les successions que dans l'État contractant où le défunt avait son domicile au moment de son décès.

Article 36

Déduction du passif

1. Les dettes afférentes aux entreprises visées aux articles 32 et 33 sont imputables sur les biens affectés à ces entreprises. Si l'entreprise possède, selon le cas, un établissement stable ou une installation permanente dans les deux États contractants, les dettes sont imputables sur les biens affectés à l'établissement ou à l'installation dont elles dépendent.

2. Les dettes garanties, soit par des immeubles ou des droits immobiliers, soit par des bateaux ou aéronefs visés à l'article 34, soit par des biens affectés à l'exercice d'une profession libérale dans les conditions prévues à l'article 33, soit par des biens affectés à une entreprise de la nature visée à l'article 32, sont imputables sur ces biens. Si la même dette est garantie à la fois par des biens situés dans les deux États, l'imputation se fait sur les biens situés dans chacun d'eux proportionnellement à la valeur taxable de ces biens.

Cette disposition n'est applicable aux dettes visées au paragraphe 1 que dans la mesure où ces dettes ne sont pas couvertes par l'imputation prévue à ce paragraphe.

3. Les dettes non visées aux paragraphes 1 et 2 sont imputées sur les biens auxquels sont applicables les dispositions de l'article 35.

4. Si l'imputation prévue aux trois paragraphes qui précèdent laisse subsister dans un État contractant un solde non couvert, ce solde est déduit des autres biens soumis à l'impôt sur les successions dans ce même État. S'il ne reste pas dans cet État d'autres biens soumis à l'impôt ou si la déduction laisse encore un solde non couvert, ce solde est imputé sur les biens soumis à l'impôt dans l'autre État contractant.

Article 37

Taux progressif

Nonobstant les dispositions des articles 31 à 36, chaque État contractant conserve le droit de calculer l'impôt sur les biens héréditaires qui sont réservés à son imposition exclusive, d'après le taux moyen qui serait applicable s'il était tenu compte de l'ensemble des biens qui seraient imposables d'après sa législation interne.

CHAPITRE III

Autres droits d'enregistrement et droits de timbre

Article 38

Droits d'enregistrement

1. Les droits afférents à un acte ou un jugement soumis à l'obligation de l'enregistrement sont, sous réserve des dispositions des paragraphes 2 et 3 ci-après, dus dans l'État où l'acte est établi ou le jugement rendu.

Lorsqu'un acte ou un jugement établi ou rendu dans l'un des États contractants est présenté à l'enregistrement dans l'autre État contractant, les drois applicables dans ce dernier État sont déterminés suivant les règles prévues par sa législation interne, sauf imputation, le cas échéant, des droits d'enregistrement qui ont été perçus dans le premier État sur les droits dus dans cet autre État.

2. Sous réserve des alinéas a et b ci-après, les actes constitutifs de sociétés ou modificatifs du pacte social ne donnent lieu à la perception du droit proportionnel d'apport que dans l'État où est situé le siège statutaire de la société. S'il s'agit de fusion ou d'opération assimilée, la perception est effectuée dans l'État où est situé le siège de la société absorbante ou nouvelle.

a. Le droit d'apport exigible sur les immeubles et les fonds de commerce apportés en propriété ou en usufruit ainsi que le droit au bail ou le bénéfice d'une promesse de bail portant sur tout au partie d'un immeuble n'est perçu que dans celui des États contractants sur le territoire duquel ces immeubles ou ces fonds de commerce sont situés.

b. Lorsqu'une société ayant son siège social dans l'un des États contractants et possédant un ou plusieurs établissements stables sur le territoire de l'autre État contractant procède à une augmentation de capital par incorporation de réserves ou est -imposée à raison de ses réserves, l'augmentation de capital ou les réserves sont imposées dans les conditions fixées aux articles 15 à 17.

3. Les actes ou jugements portant mutation de propriété, d'usufruit d'immeuble ou de fonds de commerce, ceux portant mutation de jouissance d'immeubles et les actes ou jugements constatant une cession de droit à un bail ou au bénéfice d'une promesse de bail portant sur tout ou partie d'un immeuble ne peuvent être assujettis à un droit de mutation et à la taxe de publicité foncière que dans celui des États contractants sur le territoire duquel ces immeubles ou ces fonds de commerce sont situés.

Article 39

Droits de timbre

Les actes ou effets créés dans l'un des États contractants ne sont pas soumis au timbre dans l'autre État contractant lorsqu'ils ont effectivement supporté cet impôt au tarif applicable dans le premier État, ou lorsqu'ils en sont légalement exonérés dans ledit État.

TITRE III

Dispositions diverses

Article 40

Échange de renseignements

1. Les autorités compétentes des États contractants échangeront les renseignements nécessaires pour appliquer les dispositions de la présente convention et celles des lois internes des États contractants relatives aux impôts visés par la convention dans la mesure où l'imposition qu'elles prévoient est conforme à la convention. Tout renseignement ainsi échangé sera tenu secret et ne pourra être communiqué qu'aux personnes ou autorités chargées de l'établissement ou du recouvrement des impôts visés par la présente convention.

2. Les dispositions du paragraphe premier ne peuvent en aucun cas être interprétées comme imposant à l'un des États contractants :

a. De prendre des dispositions administratives dérogeant à sa propre législation ou à sa pratique administrative ou à celle de l'autre État contractant ;

b. De fournir des renseignements qui ne pourraient être obtenus sur la base de sa propre législation ou dans le cadre de sa pratique administrative normale ou de celles de l'autre État contractant ;

c. De transmettre des renseignements qui révéleraient un secret commercial, industriel, professionnel ou un procédé commercial ou des renseignements dont la communication serait contraire à l'ordre public.

Article 41

Procédure amiable

1. Lorsqu'un résident d'un État contractant estime que les mesures prises par un État contractant ou par chacun des deux États entraîneront pour lui une imposition non conforme à la présente convention, il peut, indépendamment des recours prévus par la législation nationale de ces États, soumettre son cas à l'autorité compétente de l'État contractant dont il est résident.

2. Cette autorité compétente s'efforcera, si la réclamation lui paraît fondée et si elle n'est pas elle-même en mesure d'apporter une solution satisfaisante, de régler la question par voie d'accord amiable avec l'autorité compétente de l'autre État contractant, en vue d'éviter une imposition non conforme à la convention.

3. Les autorités compétentes des États contractants s'efforcent, par voie d'accord amiable, de résoudre les difficultés ou de dissiper des doutes auxquels peut donner lieu l'application de la convention. Elles peuvent aussi se concerter en vue d'éviter la double imposition dans les cas non prévus par la convention.

4. Les autorités compétentes des États contractants peuvent communiquer directement entre elles en vue de parvenir à un accord comme il est indiqué aux paragraphes précédents. Si des échanges de vues oraux semblent devoir faciliter cet accord, ces échanges de vues peuvent avoir lieu au sein d'une commission composée de représentants des autorités compétentes des États contractants.

5. Les autorités compétentes des deux États contractants se concerteront pour déterminer, d'un commun accord et dans la mesure utile, les modalités d'application de la présente convention.

Article 42

Fonctionnaires diplomatiques et consulaires

1. Les dispositions de la présente convention ne portent pas atteinte aux privilèges fiscaux dont bénéficient les fonctionnaires diplomatiques ou consulaires en vertu soit des règles générales du droit des gens, soit des dispositions d'accords particuliers.

2. Dans la mesure ou, en raison des privilèges fiscaux dont bénéficient les fonctionnaires diplomatiques ou consulaires, en vertu des règles générales du droit des gens ou aux termes des dispositions d'accords internationaux particuliers, le revenu n'est pas imposable dans l'État accréditaire, le droit d'imposition est réservé à l'État accréditant.

3. Aux fins de la présente convention, les membres d'une mission diplomatique ou consulaire d'un État contractant accréditée dans l'autre État contractant ou dans un État tiers qui sont ressortissants de l'État accréditant, sont réputés être résidents de l'État accréditant s'ils y sont soumis aux mêmes obligations, en matière d'impôts sur le revenu, que les résidents dudit État.

4. La convention ne s'applique pas aux organisations internationales, à leurs organes et fonctionnaires, ni aux personnes qui membres de missions diplomatiques ou consulaires d'État tiers, sont présentes dans un État contractant et ne sont pas considérées comme résidentes de l'un ou l'autre État contractant au regard des impôts sur le revenu.

Article 43

Entrée en vigueur

La présente convention sera approuvée selon les dispositions constitutionnelles en vigueur dans chacun des deux États. Elle entrera en vigueur le premier jour du mois qui suivra l'échange des notifications constatant que, de part et d'autre, il a été satisfait à ces dispositions, étant entendu qu'elle produira ses effets pour la première fois :

- en ce qui concerne les impôts sur les revenus, pour l'imposition des revenus de l'année au cours de laquelle l'échange des notifications aura eu lieu ou des exercices clos au cours de cette année. Toutefois, en ce qui concerne les revenus visés aux articles 14 à 19, la convention s'appliquera aux sommes mises en paiement à partir de son entrée en vigueur ;

- en ce qui concerne les droits d'enregistrement et les droits de timbre, pour les actes ayant acquis date certaine, les jugements intervenus et les successions ouvertes postérieurement à l'entrée en vigueur de la convention.

Article 44

Dénonciation

La convention restera en vigueur sans limitation de durée.

Toutefois, à partir du 1 er janvier de la cinquième année suivant celle de son entrée en vigueur, chacun des Gouvernements contractants peut notifier à l'autre son intention de mettre fin à la présente convention, cette notification devant intervenir avant le 30 juin de chaque année. En ce cas, la convention cessera de s'appliquer à partir du 1 er janvier de l'année suivant la date de la notification, étant entendu que les effets en seront limités :

- en ce qui concerne l'imposition des revenus, aux revenus acquis ou mis en paiement dans l'année au cours de laquelle la notification sera intervenue ;

- en ce qui concerne les droits d'enregistrement et les droits de timbre, aux actes ayant acquis date certaine, aux jugements intervenus et aux successions ouvertes au plus tard le 31 décembre de ladite année.

En foi de quoi les soussignés, dûment autorisés à cet effet, ont signé la présente convention.

Fait en deux exemplaires à Tunis, le 28 mai 1973.

Pour le Gouvernement de la République française :

Valéry GISCARD D'ESTAING,

ministre de l'Économie et des Finances.

Pour le Gouvernement de la République tunisienne :

Mohamed FITOURI,

ministre des Finances.

PROTOCOLE

Au moment de procéder à la signature de la convention fiscale conclue ce jour entre le Gouvernement de la République française et le Gouvérnement de la République tunisienne, les soussignés sont convenus des déclarations suivantes qui font partie intégrante de la convention.

I. Application de l'article 11

Pour la détermination des bénéfices d'un établissement stable :

1. Aucune déduction, autres que les remboursements des dépenses réellement effectuées, n'est admise au titre des frais de siège de l'entreprise ou de l'un quelconque de ses autres établissements comme redevances, honoraires ou autres paiements analogues au titre de licences d'exploitation, de brevets ou d'autres droits analogues, ou de commissions pour des services rendus ou pour une activité de direction ou sauf dans le cas d'un établissement bancaire, des intérêts sur des sommes prêtées au siège de l'entreprise ou à l'un quelconque de ses autres établissements.

2. Une quote-part des dépenses communes effectives de direction et des frais généraux du siège de l'entreprise est imputée aux résultats des différents établissements stables de l'entreprise au prorata du chiffre d'affaires réalisé par chacun d'eux, ou, à défaut, selon toute autre méthode appropriée.

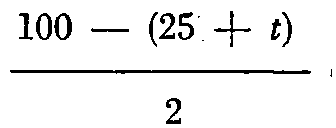

II. Application de l'article 29

1. Pour la détermination du crédit prévu à l'article 29, paragraphe 1, il est fait application de la formule suivante

dans laquelle la lettre

t

correspond au taux de l'impôt prélevé à la source en Tunisie sur les dividendes.

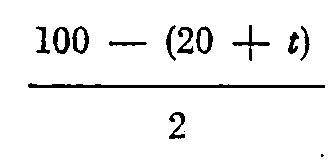

2. Pour les dividendes versés par des sociétés tunisiennes et qui bénéficient effectivement du taux réduit sur les revenus de valeurs mobilières en vertu du paragraphe 4 de l'article 4 de la loi n° 72-38 du 27 avril 1972, portant création d'un régime particulier pour les industries produisant pour l'exportation, le crédit prévu à l'alinéa 1 ci-dessus est déterminé selon la formule :

Fait à Tunis, le 28 mai 1973.

Pour le Gouvernement de la République française :

Valéry GISCARD D'ESTAING,

ministre de l'Économie et des Finances.

Pour le Gouvernement de la République tunisienne :

Mohamed FITOURI,

ministre des Finances.

1 Les formalités prévues à l'article 43 de la présente convention, en vue de son entrée en vigueur, ont été accomplies du côté tunisien le 14 juin 1974 et du côté français le 11 mars 1975.