B.O.I. N° 29 du 5 MARS 2008

Section 2 :

Non-cumul de la réduction d'impôt sur le revenu avec d'autres avantages fiscaux

77.Pour bénéficier de la réduction d'impôt sur le revenu au titre des souscriptions au capital de PME, le contribuable ne doit pas avoir demandé, au titre des mêmes souscriptions, le bénéfice de l'un des avantages fiscaux suivants :

- déduction des intérêts des emprunts contractés pour souscrire au capital d'une société nouvelle (article 83-2° quater du CGI) ;

- déduction des souscriptions au capital des sociétés pour le financement d'oeuvres cinématographiques et audiovisuelles (SOFICA), pour les souscriptions effectuées jusqu'au 31 décembre 2005 (article 163 septdecies du CGI), et réduction d'impôt sur le revenu accordée au titre de ces mêmes souscriptions, pour les souscriptions effectuées à compter du 1 er janvier 2006 (article 199 unvicies du CGI) ;

- déduction des intérêts d'emprunt au titre de la reprise d'une entreprise par ses salariés (articles 83 bis et 83 ter du CGI), pour les versements réalisés jusqu'au 31décembre 2001 ;

- exonération de l'aide de l'Etat prévue en faveur des chômeurs créateurs d'entreprises (article 163 quinquies A du CGI dans sa rédaction en vigueur jusqu'au 31 mars 1999) ;

- déduction des souscriptions au capital des SOFIPECHE (article 163 duovicies du CGI), pour les versements réalisés à compter du 1 er janvier 2002 ;

- réductions d'impôt sur le revenu prévues en faveur des contribuables qui réalisent des investissements dans les départements et territoires d'outre-mer (articles 199 undecies et 199 undecies A du CGI 10 ) ;

- réduction d'impôt sur le revenu de 25 % au titre de la participation des salariés au rachat de leur entreprise (article 199 terdecies A du CGI), pour les versements réalisés jusqu'au 31 décembre 2001.

78.La règle du non-cumul est appréciée pour une société déterminée au regard de chacune des souscriptions effectuées par une même personne soit au capital initial, soit aux augmentations de capital. Elle s'applique à la totalité de la souscription, y compris la fraction des versements qui excède les limites retenues pour le calcul de l'avantage fiscal (réponse ministérielle Beltrame, Journal officiel débats Assemblée nationale du 29 juillet 1991).

79.Par ailleurs, lorsque le souscripteur a obtenu le bénéfice de la réduction d'impôt sur le revenu à raison d'une souscription, il ne peut pas placer les actions ou parts correspondant à sa souscription sur un plan d'épargne en actions (PEA) prévu à l'article 163 quinquies D du CGI.

80.Pour les versements effectués à compter du 1 er janvier 2002, cette disposition est étendue aux plans d'épargne salariale prévus au chapitre III du titre IV du livre IV du code du travail (articles L. 443-1 à L. 443-9). Sont concernés le plan d'épargne d'entreprise (PEE), le plan d'épargne interentreprises (PEI) et le plan partenarial d'épargne salariale volontaire (PPESV).

81.De plus, les souscriptions réalisées à compter du 5 août 2003 (date de publication de la loi n° 2003-721 du 1 er août 2003 pour l'initiative économique) et financées au moyen de l'aide financière de l'Etat mentionnée à l'article L. 351-24 du code du travail 11 n'ouvrent pas droit à la réduction d'impôt sur le revenu.

82.Les souscriptions au capital de sociétés unipersonnelles d'investissements à risque (SUIR) 12 réalisées à compter du 1 er janvier 2004 n'ouvrent pas droit à la réduction d'impôt sur le revenu.

83.Un contribuable ayant bénéficié de la réduction d'impôt sur le revenu lors de la souscription au capital d'une société bénéficiant du statut de jeune entreprise innovante (JEI) au sens de l'article 44 sexies-0 A du CGI ne peut, pour la même souscription, bénéficier également de l'exonération d'impôt sur le revenu prévue au 7 du III de l'article 150-0 A du CGI à hauteur de la plus-value réalisée lors de la cession des titres de cette JEI.

Ainsi, s'il demande, lors de la cession des titres de la JEI, à bénéficier de l'exonération d'impôt sur le revenu susvisée, une reprise de la totalité des réductions d'impôt sur le revenu obtenues lors de la souscription des titres cédés est pratiquée au titre de l'année de la cession.

84. Remarque : Jusqu'au 31 décembre 2006, lorsqu'un contribuable ayant bénéficié de la réduction d'impôt sur le revenu au titre de souscriptions effectuées à compter du 1 er janvier 1996 au capital de sociétés non cotées demandait, pour la même souscription, l'application de la déduction prévue à l'article 163 octodecies A du CGI 13 , la totalité des réductions d'impôt sur le revenu précédemment obtenues pour cette même souscription était reprise l'année de la déduction.

Section 3 :

Remise en cause de la réduction d'impôt sur le revenu

A. CONDITION RELATIVE A LA DETENTION DES TITRES

I. Règle générale

1. Souscriptions directes dans des PME non cotées sur un marché réglementé

85.Le bénéfice de la réduction d'impôt sur le revenu est définitivement acquis si les titres souscrits sont conservés jusqu'à l'expiration de la cinquième année suivant celle au cours de laquelle la souscription a été réalisée par le contribuable.

Ainsi, pour une souscription éligible effectuée au cours de l'année 2007, les actions ou parts correspondantes doivent être conservées jusqu'au 31 décembre 2012. Lorsque ce délai n'est pas respecté, la réduction d'impôt sur le revenu fait l'objet d'une reprise (cf. n° 96 à 99 ).

86.La réduction d'impôt sur le revenu est également reprise en cas de remboursement des apports en numéraire aux souscripteurs dans le délai de cinq ans susvisé.

Cas particulier de titres fongibles (en principe, titres de sociétés cotées sur un marché non réglementé) :

87.En présence de titres fongibles dont une partie seulement est soumise à l'obligation de conservation mentionnée supra (titres dont la souscription a donné lieu à la réduction d'impôt sur le revenu), il est considéré, pour déterminer s'il y a ou non reprise de la réduction d'impôt sur le revenu, que les titres cédés sont réputés :

- avoir été acquis aux dates les plus anciennes ;

- et être prioritairement prélevés sur ceux qui ne sont pas soumis à une obligation de conservation (c'est-à-dire ceux dont l'acquisition n'a pas donné lieu à la réduction d'impôt sur le revenu).

Exemple :

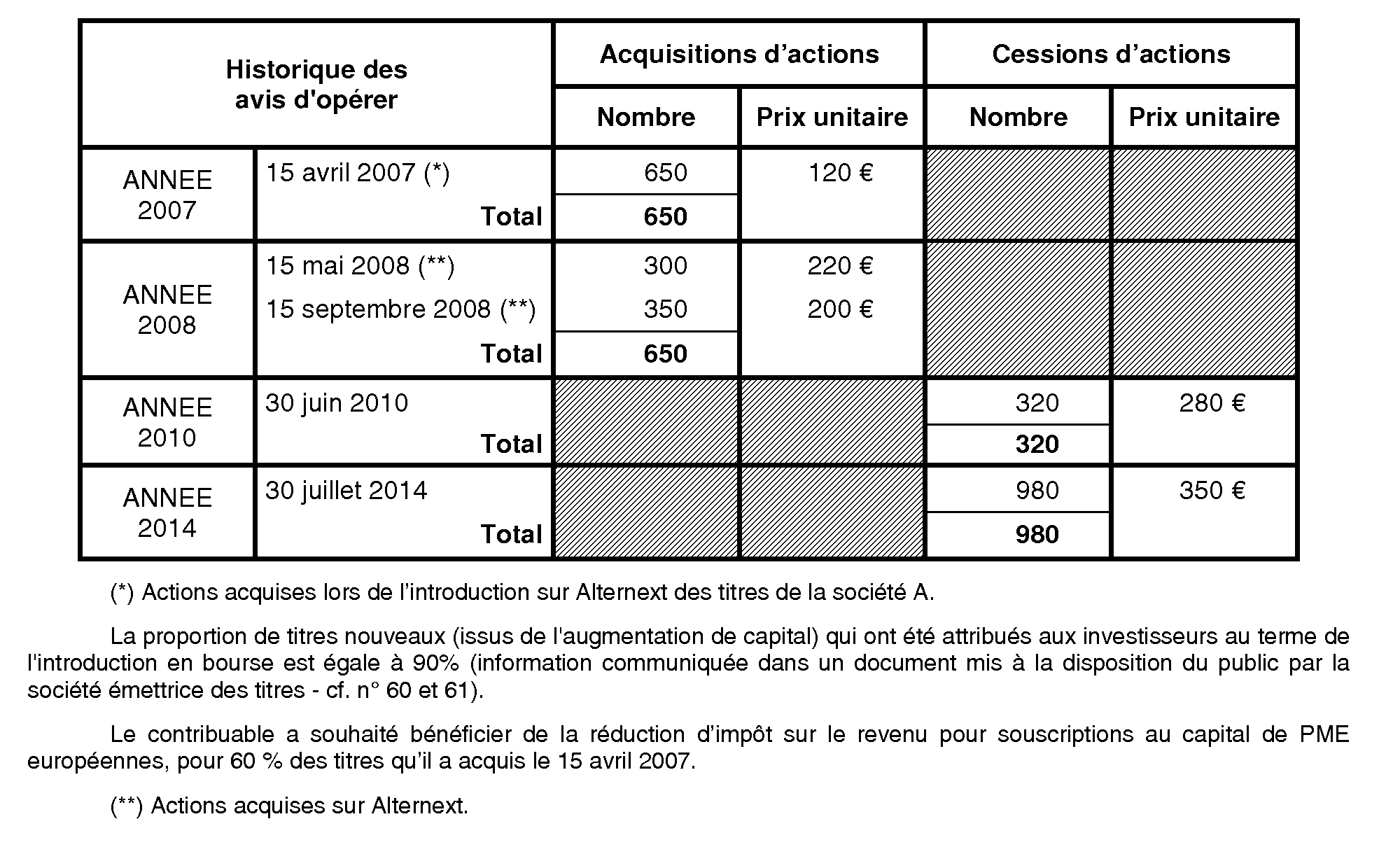

Soit un contribuable marié qui réalise les opérations suivantes sur les actions de la société A, société cotée sur Alternext :

⇒ Calcul de réduction d'impôt sur le revenu obtenue par le contribuable pour les actions de la société A acquises le 15 avril 2007 :

Seule est prise en compte pour la base de calcul de la réduction d'impôt sur le revenu la part du versement réalisé au titre de l'opération affectée à l'augmentation de capital, soit le versement correspondant à l'acquisitions de 585 actions nouvelles (650 titres x 90 % - proportion de titres nouveaux de la société A attribués aux investisseurs lors de l'introduction de cette société sur Alternext).

Le contribuable ayant toutefois souhaiter ne bénéficier de la réduction d'impôt sur le revenu que pour 60 % des titres qu'il a acquis le 15 avril 2007, sa réduction d'impôt sur le revenu est calculée sur la base de 351 actions (585 actions x 60 %) et est égale :

- à 10 000 € au titre de l'année 2007 , soit 42 120 € (351 actions x 120 €), plafonné à 40 000 € x 25 % ;

- à 530 € au titre de 2008 , soit 2 120 € 14 x 25 %.

Remarque : l'obligation de conservation des actions de la société A jusqu'à l'expiration de la cinquième année suivant leur souscription (soit jusqu'au 31 décembre 2012) ne concerne que 351 actions sur les 650 acquises par le contribuable lors de l'introduction sur Alternext des titres de la société A.

⇒ Conséquences de la cession du 30 juin 2010 sur la réduction d'impôt sur le revenu

Les 320 actions cédées le 30 juin 2010 sont réputées :

- avoir été acquises en 2007 ;

- et être prioritairement prélevées sur des actions qui ne sont pas soumises à une obligation de conservation (soit un prélèvement en priorité sur les 299 actions dont l'acquisition en 2007 n'a pas donné lieu à la réduction d'impôt sur le revenu 15 ).

Ainsi, parmi les 320 actions cédées en 2010, seules 21 actions de la société A ayant ouvert droit à la réduction d'impôt sur le revenu sont cédées par le contribuable avant le terme du délai de conservation de 5 ans.

Il est donc procédé en 2010 à une reprise partielle de la réduction d'impôt sur le revenu dont a bénéficié le contribuable en 2007 et 2008 au titre de sa souscription au capital de la société A, à hauteur de 6 % (21 actions cédés sur les 351 actions dont l'acquisition a donné lieu à la réduction d'impôt sur le revenu), soit une reprise de 621 € (10 350 € 16 x 6%).

⇒ Conséquences de la cession du 30 juillet 2014 sur la réduction d'impôt sur le revenu

Le terme du délai de conservation (jusqu'au 31 décembre 2012) étant intervenu lors de la cession en 2014 du solde des actions de la société A prises en compte pour le bénéfice de la réduction d'impôt sur le revenu, il n'est procédé, suite à cette nouvelle cession, à aucune reprise des réductions d'impôt sur le revenu précédemment obtenues par le contribuable.

2. Souscriptions indirectes dans des PME opérationnelles non cotées sur un marché réglementé

88.En cas de souscriptions au capital de PME opérationnelles non cotées par l'intermédiaire d'une société holding (cf. n° 43 ), la condition de conservation pendant cinq ans des titres souscrits doit être respectée au niveau :

- du contribuable personne physique (obligation de conservation des titres de la société holding) ;

- et de la société holding (obligation de conservation des titres des PME opérationnelles non cotées).

89.Ainsi, la réduction d'impôt sur le revenu est remise en cause si, au cours des cinq années qui suivent celle de la souscription par le contribuable des titres de la société holding :

- ce dernier cède les titres de la société holding ou lesdits titres lui sont remboursés ;

- ou la holding cède les parts ou actions reçues en contrepartie de sa souscription au capital de PME opérationnelles non cotées ou lesdites parts ou actions lui sont remboursées.

90. Exemple : Le 1 er juillet 2007, un contribuable souscrit à l'augmentation du capital d'une société holding qui clôture ses exercices le 30 juin (souscription éligible à la réduction d'impôt sur le revenu « par transparence »).

Le 1 er mai 2008, cette société holding souscrit, avec l'intégralité des capitaux issus de l'augmentation de son capital, au capital d'une PME opérationnelle non cotée.

Le 30 juin 2008, la société holding clôture son exercice au cours duquel le contribuable a procédé à la souscription.

Le contribuable bénéficie de la réduction d'impôt sur le revenu en 2009 au titre de ses revenus de 2008.

Ce contribuable doit conserver les parts de la société holding reçues en contrepartie de sa souscription à l'augmentation du capital jusqu'au 31 décembre 2012. De même, la société holding doit conserver les parts de la PME au capital de laquelle elle a souscrit jusqu'au 31 décembre 2012.

II. Exceptions

91.Aucune reprise n'est effectuée lorsque la cession ou le remboursement des titres souscrits par le contribuable résulte :

- du décès du contribuable ou de l'un des époux soumis à imposition commune ;

- de l'invalidité du contribuable ou de l'un des époux soumis à imposition commune correspondant au classement dans la deuxième ou la troisième des catégories prévues à l'article L. 341-4 du code de la sécurité sociale. Sont concernés, respectivement, les invalides qui sont incapables d'exercer une profession quelconque et ceux qui sont dans l'obligation d'avoir recours à l'assistance d'une tierce personne pour effectuer les actes ordinaires de la vie ;

- du licenciement du contribuable ou de l'un des époux soumis à une imposition commune.

92.Il est également admis que la réduction d'impôt sur le revenu ne soit pas reprise lorsque l'annulation des titres fait suite à la liquidation judiciaire de la PME opérationnelle dans laquelle le contribuable a souscrit directement ou indirectement par l'intermédiaire d'une société holding.

93.Pour l'application des I à V de l'article 199 terdecies-0 A du CGI, les opérations d'offres publiques, de fusion ou de scission sont considérées comme des opérations intercalaires. Elles sont donc sans incidence sur les réductions d'impôt sur le revenu précédemment obtenues par le souscripteur des titres remis à l'échange dans le cadre de ces opérations.

Dans cette situation, l'obligation de conservation des titres échangés est toutefois transférée sur les titres reçus en échange. La cession de ces derniers dans les cinq ans qui suivent l'année de la souscription par le contribuable des titres remis à l'échange (titres dont la souscription a donné lieu à la réduction d'impôt sur le revenu) entraîne la reprise des réductions d'impôt sur le revenu obtenues.

Cette tolérance s'applique également au niveau de la société holding en cas de souscriptions indirectes au capital de PME opérationnelles non cotées.

94.Le désinvestissement constitué par l'apport de titres, dont la souscription a donné lieu à la réduction d'impôt sur le revenu, à une autre personne morale présente le caractère d'une cession à titre onéreux suivi d'un achat de titres de la société bénéficiaire de l'apport, et entraîne la reprise de la réduction d'impôt sur le revenu obtenue lorsque cette opération intervient pendant la période de cinq ans qui suit celle de la souscription des titres concernés (réponse ministérielle à la question écrite n° 46506 du député Bernard Accoyer publiée au Journal officiel le 19 mars 2001).

95.La donation, qui constitue une opération intercalaire, est sans incidence sur les réductions d'impôt sur le revenu précédemment obtenues par le donateur, sous réserve que l'obligation de conservation des titres transmis soit reprise par le donataire. A défaut, la reprise de la réduction d'impôt sur le revenu est effectuée au nom du donateur (3 ème alinéa du IV de l'article 199 terdecies-0 A du CGI).

Cette disposition s'applique dans les mêmes conditions en cas de démembrement des titres souscrits. Ainsi, la réduction d'impôt sur le revenu n'est pas remise en cause en cas de donation de l'usufruit ou de la nue-propriété des titres souscrits, sous réserve que l'obligation de conservation des titres souscrits soit, d'une part, poursuivie par le donateur sur les droits démembrés non transmis et, d'autre part, reprise par le donataire sur les droits démembrés transmis.

Remarque : Le donataire n'acquiert aucun droit à la réduction d'impôt sur le revenu du fait des titres qui lui ont été donnés.